国际短期资本流动对我国证券市场影响的实证分析

鲁亚琴

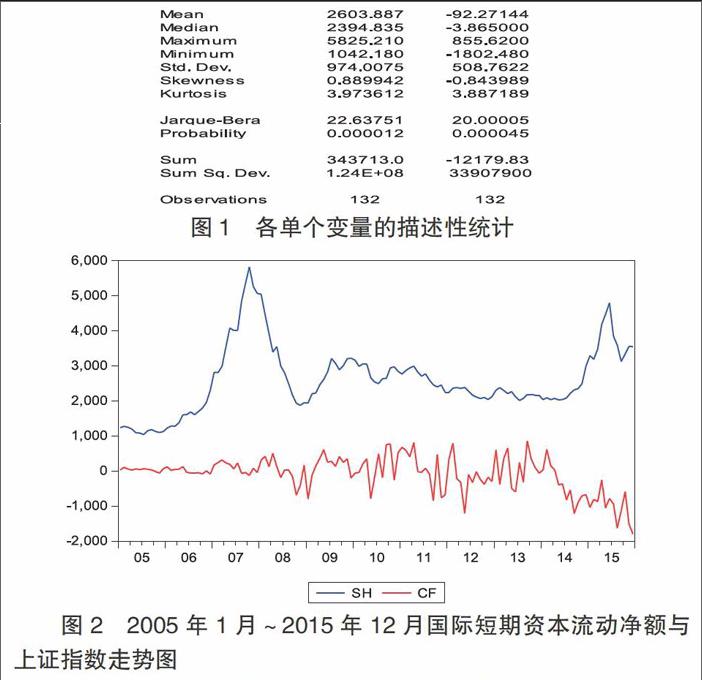

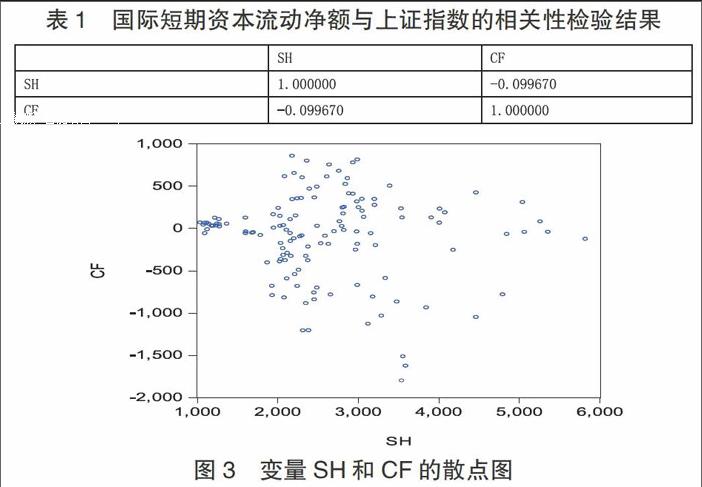

[摘要]本文对国际短期资本流动对我国证券市场影响进行实证研究,以外汇储备增量与外商直接投资、贸易顺差之间的差為国际短期资本流动净额(CF)的数据序列,以上证综合指数(SH)为证券市场的数据序列,其中CF变量为被解释变量,SH变量为解释变量,选取了2005年1月~2015年12月的月度数据,通过做一元线性回归模型,经过了描述性统计,相关系数分析,单位根和协整检验,格兰杰因果检验以及通过建立了误差修正模型,回归结果得出,在长期来看,国际短期资本流动净额对我国证券市场具有正面的影响,二者经过误差修正模型得到的系数为0.14,而在短期来看,通过相关性检验,可以得到二者的相关系数为-0.09,为负面的影响,国际短期资本流动在短期和长期对我国证券市场的影响不一样。国际短期资本流动的变化会影响到上证指数的变化,长期来看存在着联动的关系,主要是上证指数对国际短期资本流动的带动作用。最后,提出了提高我国证券市场发展水平的一些建议,如提高对国际短期资本流动的认识,保持良好的宏观经济政策,坚持人民币升值自由化道路,完善我国的金融市场,营造良好的经济发展环境,以利于促进我国资本市场的健康发展。

[关键词]国际短期资本流动 证券市场 上证指数 ADP检验 误差修正模型

一、引言

国际短期资本流动对证券市场的影响研究一直以来是研究的热点话题。自我国实行改革开放以来,随着国际间的资本流动不断加快,加上全球经济一体化和金融市场发展的推动,世界各主要国家都不同程度的受到了其对经济的各种冲击。其中,国际短期资本,尤其是投机性资本,作为国际资本流动中最活跃的组成部分,在世界范围内产生了深远的影响。

二、国际短期资本流动对我国证券市场影响的理论基础

(一)国际短期资本的含义

关于国际短期资本的含义,国际上并没有达成一致的概念。比较盛行的是,美国学者金德尔伯格(1985)对国际短期资本的界定,他以资本的本质属性提出了国际短期资本的内涵,将国际短期资本划分为金融性资本、贸易性资本、保值性资本和投机性资本。而相应的资本流动概念可以理解为,具有资本本质逐利属性的国际短期资本在某个较短时间内在国际间进行流动的行为。

(二)国际短期资本的特征

根据定义,我们可以总结出短期国际资本的几个特征:

第一,流动性非常强。这种资本的本质在于寻求收益和利润,只要国际间某个国家或者地区的利润较高,有利可图,这种资本就会流入,从而可能会影响该国的实体经济,也可以影响证券市场的波动。

第二,收益和风险并存。国际短期资本流动是为了获取较高的收益,这种投机行为伴随的也是可能潜在的各种风险,如汇率风险、外汇风险等等,风险和收益并存,收益越高,潜在的损失则可能越大。

第三,带来毁灭性的破坏。不论是从97亚洲金融危机来看,还是从2007年我国股市来看,或者希腊债务危机,毋庸置疑,如果一个国家有大规模的国际短期资本进人,则可能会带来毁灭性的破坏。

三、短期国际资本流动对我国证券市场影响的实证研究设计

(一)样本选择

由于测量方法选取的不同,国际短期资本的样本选择也会不同。间接法这种差额的形式正好也表示了投机性资本的逐利行为。由于现阶段国内外都广泛采用这种方法,本文对国际短期资本流动的样本选择主要基于间接法,得到的结果更加具有现实意义,主要是从外汇储备增量中完成减去贸易顺差和外商直接投资FDI,通过这种方法来计算出国际短期资本流动的净额。

目前证券市场价格有上证、沪深指数等多种指标,同时A股、B股和H股的不同,价格指数也不同。本文选取最具有代表性的主板市场A股上证综合指数作为研究的样本,这样比较全面反映我国证券市场的整体运行情况,同时为了研究的简便,本文对B股、H股等不做考虑。

(二)模型构建

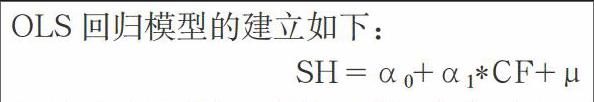

本文以上证指数(SH)为被解释变量,以国际短期资本流动净额(cF)为解释变量,对国际短期资本流动对我国证券市场的影响进行实证模型构建。实证分析的思路是,首选对两个序列进行描述性统计,再分析相关性,对变量进行ADF和协整检验,通过建立误差修正模型,最后得出回归结果。

OLS回归模型的建立如下:

四、国际短期资本流动对我国证券市场影响的实证结果分析

(一)变量的描述性统计

为了对样本数据进行可靠的分析,在进行总体检验之前,利用E-Views对样本中各变量进行了描述性统计。

从上图可以看出,变量SH和CF的均值和方差来看,标准差均较小,二者的波动较小,而从其走势来看,2007年到2008年之间和2014年到2015年之间,这两个时间段,两者有较明显的相互影响,但是两者中的关系到底呈现什么样的状况,到底国际短期资本流动对我国证券市场有着怎样的影响,将是我们下面要讨论的问题。

(三)模型修正

通过以上的单位根检验我们知道国际短期资本流动净额和上证指数这两组数据都是一阶平稳的,同阶平稳的数据可以做协整关系检验。先利用单位根检验对残差相RESID的平稳性进行检验,若检验结果平稳则说明国际短期资本流动净额与上证指数之间存在长期的协整关系,检验结果分别如下:

从表2可以看到,检验结果显示,残差项RESID的t统计值为-10.90992,分别都小于下面10%level、5%level、1%level对应的-3.484198、-2.885051和-2.579386,表明了残差序列检验结果没有单位根,表现是平稳的。因此国际短期资本流动净额与上证指数之间存在长期的协整关系,二者是1阶协整,从长期来看,两个序列是具有长期协调的整合关系。

(四)误差修正模型

以上分析可以看到,CF和SH两个序列变量之前存在协整关系,即在短期动态过程调整中,将会保持长期稳定的协整关系。误差修正模型主要用来把短期和长期结合起来,对误差进行修正,从而形成一个新的动态均衡。一般而言,在回归分析中,F统计量是检验显著性,F值越大显著性效果越好,DW值越接近1,表示模型修正效果越好。利用E-views软件进行误差修正模型检验,得到的结果如下表,从表3可以得出,F统计量的值为0.903803,模型通过了检验,DW值为1.324783,接近1,说明模型进行了有效的修正。由E-views软件建立的误差修正模型结果如下:

根据回归模型,所得误差修正模型如下:

(五)實证结果分析

本文的数据并不适合采用对数处理,于是采取间接法,利用月度数据进行直接分析。从以上分析可以得出以下实证结果:

第一,在长期来看,国际短期资本流动净额对我国证券市场具有正面的影响,二者经过误差修正模型得到的系数为0.14,当CF序列数值增加1个单位,SH序列数值会增加0.14个单位;而在短期来看,通过相关性检验,可以得到二者的相关系数为-0.09,为负面的影响。可见,国际短期资本流动在短期和长期对我国证券市场的影响不一样。

第二,通过格兰杰因果关系可以看到,二者之间并不存在因果关系,国际短期资本流动净额与上证指数变动并不是普通意义上的因果关系,尽管国际短期资本流动会影响上证指数,但它并不受上证指数的影响。但是,很明显,国际短期资本流动对证券市场的影响,相当一部分原因在于国际游资、投机性行为的存在,才对我国证券市场造成了深刻的影响。

第三,国际短期资本流动在短期和长期对我国证券市场的影响不一样。国际短期资本流动的变化会影响到上证指数的变化,长期来看存在着联动的关系,主要是上证指数对国际短期资本流动的带动作用,这也验证了前面理论部分国际资本的投机性。

五、结论与建议

本文对国际短期资本流动对我国证券市场影响进行实证研究,以外汇储备增量与外商直接投资、贸易顺差之间的差为国际短期资本流动净额(cF)的数据序列,以上证综合指数(sH)为证券市场的数据序列,选取了2005年1月-2015年12月的月度数据,通过做一元线性回归模型。对变量进行了描述性统计,发现二者变量均值和方差、标准差较为接近,波动性小;通过绘制散点图,并没有发现二者存在明显的相关关系,通过单位根检验,发现二者在l阶滞后期是平稳的,于是通过协整检验,长期来看存在着联动的关系,即,国际短期资本流动净额对我国证券市场具有正面的影响,而在短期表现并不显著,这说明尽管我国证券市场对国际短期资本的吸引力不足,但国际短期资本的流动确实会对我国证券市场产生深远的影响。

针对本文的研究结论,本文认为可以在如下方面提高我国证券市场发展水平的一些建议:

第一,增强对国际资本流动的认识。当前,对国际资本流动的认识整体上不足,并没有真正理清其对国内经济、证券市场等的影响,一旦发生不可预测的大规模国际资本流动,必将对国内经济产生影响,因此,当前需要加强对国际短期资本流动的研究,不断提高理论水平。

第二,应该保持良好的宏观经济政策。特别是金融政策、利率政策的调整不能着眼于眼前,需要审时度势,确保国内经济和国际环境有一个良好的发展基础。纵观国际资本流动引起的金融危机,很大一部分原因在于政府宏观经济政策的多次失误,因此在这一方面应该予以重视。

第三,坚持人民币升值自由化道路。人民币只有坚持自由化升值道路,才能帮助实现币值的稳定,提升人民币国际竞争力,尽量保持人民币汇率的稳定,这样一来,有利于平衡各国货币之间的稳定关系,有利于为人民币加入SDR做准备,从而有利于人民币的升值自由化道路。