国际油运市场2017年回顾与2018年展望

邹 葵

*油运市场陷入困境,日收益深跌。2017年BDTI平均指数为786.85点,同比增长8.42%;VLCC中东—远东航线平均运价指数全年均值为WS58.36,同比下降0.41%,年均日收益为22 682美元,同比下降45.71%。

*油轮资产价值微幅回升。2017年油轮市场新订单量同比大增,二手市场成交有所恢复。

*中国经济稳中向好,原油进口继续增长。2017年,中国原油净进口量为4.2亿吨,同比增长10.7%,增速较2016年下降2.9个百分点。原油对外依存度达到68.6%,较上年提高2.9个百分点。

*2018年油轮新运力增速放缓,运力依旧供过于求。预计2018年全球经济持续复苏,国际油市深度博弈继续,在产油国“限产协议”的影响下,国际油价在每桶50~60美元之间浮动。油轮运输市场形势严峻,震荡调整。

2017年全球经济表现乐观,发达经济体整体回暖,主要新兴经济体总体向好,世界经济进入新常态,世界海运贸易格局也出现趋势性的新变化,货物朝着轻、小、薄的趋势发展,管道、航空的迅速发展对海运贸易形成分流,社会对环保要求的提升制约了化石类能源物资的贸易发展,尽管如此,克拉克森统计数据显示,世界海运贸易量权重依然稳居84%,海运贸易依然是全球经济和贸易的支柱。国际原油市场深度博弈加剧,新能源冲击传统化石能源,油价围绕价值中枢上下波动,油轮运输市场陷入困境。

一、2017年国际油运市场回顾

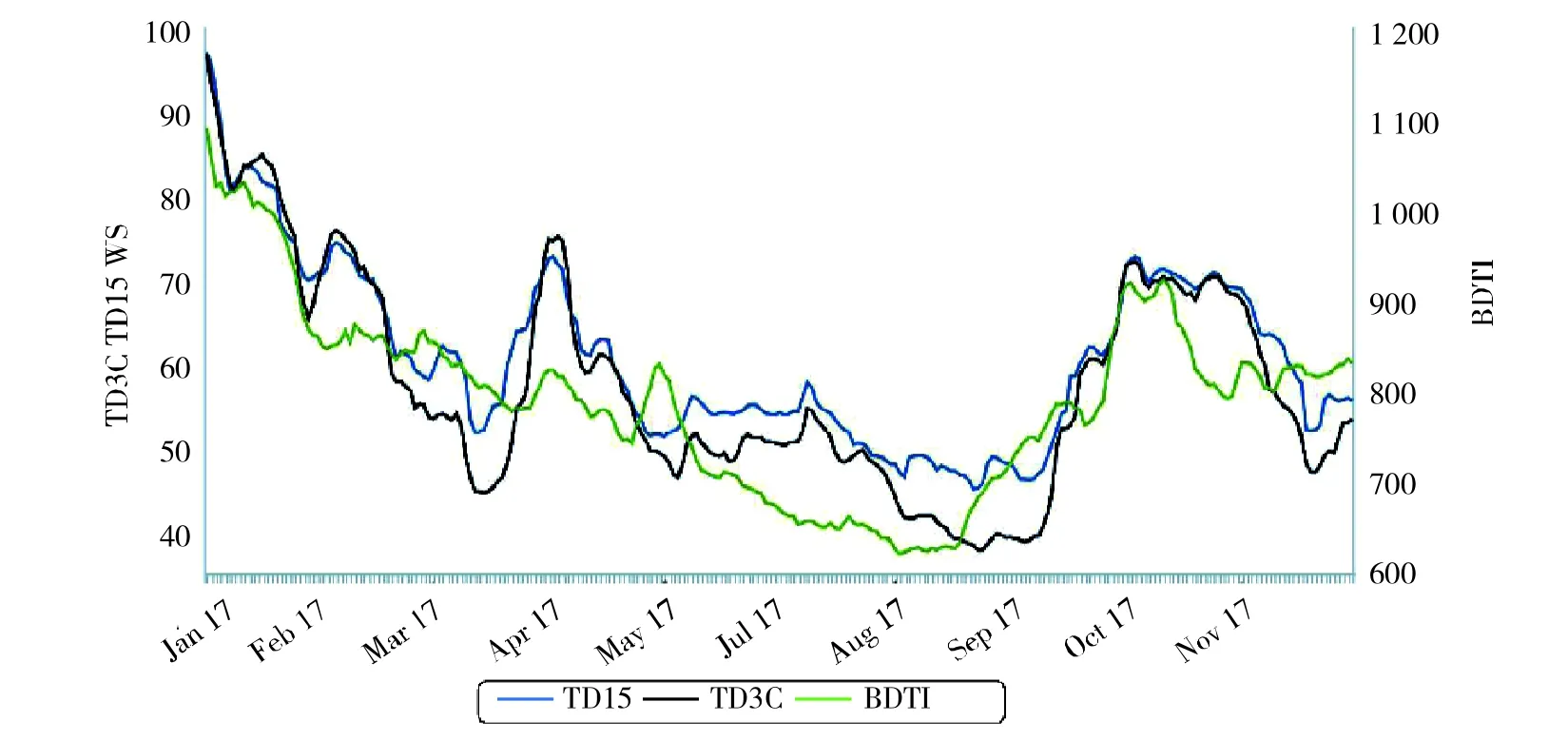

2017年全球大多数经济指标都呈现积极的态势,航运业在“新常态”下亦呈现较好的增长前景,但油轮运输市场却陷入困境,运价深跌,收益遭腰斩,油运企业业绩普遍深度下滑。全球油轮船队运力快速增长迫使运费下滑,使得市场整体向不好的方向发展,VLCC板块所遭遇的危机尤为严重。国际黑油综合运价指数(BDTI)全年平均786.85点,略高于去年同期的平均值725.73点,全年最低614点,最高1 088点。见图1。

2017年初受中国春节影响,VLCC运价摸高站于全年最顶峰,而后便一路下行,3月下旬开始转向上行,一波震荡反弹至4月中旬再次下行,5月底保持了一段时间的横向震荡后再次下行,8月底跌至全年最低后开始反弹,10至11月份运价小幅波动,于11月下旬再次下挫,仅在年尾出现反弹,但力度较弱,上涨乏力,全年的走势相当清淡,旺季不旺。2017年TD3C运价指数全年平均为WS58.36,最高97.85,最低38.63;该航线全年日收益平均值为22 682美元,最高52 250美元,最低为7 502美元。TD15运价指数全年平均为WS61.82,最高98.26,最低46.08。

成品油运输市场已经连续三年都处于运力过剩状态,虽然需求也还算强劲,但是受高库存的影响,市场并不显得活跃。大型成品油轮曾被抱以高度期望,但目前来看远远没能达到预期,2017年以来成品油轮亦举步维艰,市场整体表现令人失望。2017年油轮各船型的日收益同比继续大幅度下降,其中VLCC、SUEZMAX、AFRAMAX和MR型油轮的日收益同比分别下降57.11%、42.58%、39.59%和15.76%。除MR型油轮外,其余各船型的日收益降幅皆高于2016年。油轮各船型日收益情况见表1。

表1 油轮各船型日收益情况表

综观2017年全年油运市场,主要呈现以下特点:

图1 波罗的海黑油运价指数

1. 全球经济增长稳定,新能源冲击传统化石能源

经合组织2017年11月份发布的全球经济展望报告预计,2017年全球经济增长3.6%,比9月时的预期上调0.1个百分点。联合国12月份发布的《2018年世界经济形势与展望》报告显示,2017年全球经济增长速度为3%,全球约有2/3的国家2017年的增长速度高于2016年;2017年东亚和南亚经济增长占到全球近一半,区域GDP增长为6.0%,高于世界其他区域,仅中国对金球经济增长的贡献就约占1/3。在环保要求提高的推动下,各国政府纷纷出台各种新能源政策,许多国家已经给出了“禁售传统燃油汽车的时间表”:荷兰和挪威,2025年;印度,2030年;法国和英国,2040年;德国也暗示将效仿,只是时间问题,多票通过为2030年;中国也明确表态将制订停止生产销售传统能源汽车的时间表。市场正在见证包括石油在内的化石能源退出历史舞台,即便没有具体年限,新能源也俨然已经开始冲击国际石油贸易格局。

与此呼应,石油巨头们也在积极布局入股新能源企业以分散风险,将自身定位从“石油”转向“能源”,从单纯的石油供应转向能提供全套的能源解决方案。欧洲一些油气企业开始大规模投标海上风电项目,以实现投资组合的多样化。中东地区沙特阿拉伯、伊朗等产油国也对清洁能源兴趣浓厚,并对此投入大量资本。中东国家日照相当充足,这对于发展太阳能电力网具有非常大的成本优势。沙特阿拉伯一家新能源公司发布的《2017年新能源在中东北非报告》指出,今后五年中东和北非地区在新能源领域项目的投入将达到2 000亿美元。其他产油国如挪威、尼日利亚等,也都在加大对可再生能源的投资,挪威有意在未来10~20年达到可完全依靠新能源满足自身能源需求。全球产业生态正在重构,许多国家纷纷调整发展战略,作为燃料的石油能源也正在进入平台期。国际能源署(IEA)在其2017年12月的报告中预计2017年全球石油需求为9 785万桶/日,其中经合组织国家(OECD)2017年石油需求为4 729万桶/日,非OECD国家在2017年的需求为5 056万桶/日。全球各地区原油需求量见表2。

表2 全球各地区原油需求量 百万桶/日

2. 石油供应过剩延续,国际原油市场深度博弈加剧

2017年以来,国际原油市场供应过剩的格局没有出现显著改变。虽然欧佩克和俄罗斯等非欧佩克产油国从2017年开始执行减产协议,价格曾短暂反弹,但其后油价继续大跌。为调节国际原油市场平衡,在6月减产协议到期前,欧佩克与非欧佩克产油国在维也纳召开会议,决定将原油减产协议延长9个月,至2018年4月1日。2017年11月30日,欧佩克与非欧佩克产油国再聚维也纳,就原油减产协议再延长9个月至2018年底达成共识,并计划在2018年6月的欧佩克会议上进行复议,而美国并未加入减产协议。欧佩克限产行为助阵国际油价复苏的一个直接后果是为美国页岩油生产企业注入大量资金,使其获得增产动力,美国钻探活动回温,美国页岩油生产强劲复苏。据路透社的数据显示,美国的原油产量自2016年中以来已增长10%,超过930万桶/日,不仅接近俄罗斯和沙特的产量,距离960万桶/日的历史峰值也仅差3%。美国原油正大量涌入亚洲,全球第三大石油进口国印度在2017年首次进口美国原油,印度是继韩国、日本、中国、泰国、澳大利亚之后最新采购美国原油的亚洲国家。虽然当前美国对亚洲原油出口数量尚不足以威胁到沙特、伊朗、伊拉克及俄罗斯等传统供应商在亚洲市场的地位,但足以令欧佩克牵头的减产努力复杂化,使得供求矛盾更加难以调和,国际原油市场深度博弈加剧。2017年全年Brent和WTI原油期价平均为54.74美元和50.87美元,比2016年上涨25.93%和12.72%。世界石油供应量及原油产量见图2。

3. 中国经济稳中向好,中美油气贸易发展迎新机遇

2017年中国经济运行总体平稳,延续了稳中向好的态势。“稳”表现在GDP、工业、就业、收入改善、民营投资加快等方面,呈现出好、优、快、升的发展特点。中国经济已完成了一个增长周期(一上一下),通过多年的积极财政政策和稳健货币政策,避免了经济增速大滑坡,将经济增长稳定在周期性底部,实现了经济软着陆。中国银行国际金融研究所日前发布的报告指出,2018年中国经济增长6.7%左右,比2017年小幅回落0.1个百分点,在平稳增长的同时提高质量和效益。中国原油进口量总体呈稳步增长态势,主要进口来源为中东的沙特、伊拉克、阿曼,非洲的安哥拉,欧洲的俄罗斯和南美的巴西等。2016年,中国从中东进口的原油占进口总量的57%,反映了对中东原油的高度依赖。但从近5年走势看,来自中东的原油增量相对放缓,而从其他非欧佩克国家进口的原油增幅强劲。2012—2016年,中国从非欧佩克国家进口的原油量达到65%,主要国家包括俄罗斯(14%)、阿曼(9%)和巴西(5%),表明中国原油进口有多样化趋势。2017年,中国原油净进口量为4.2亿吨,同比增长10.7%,增速较2016年下降2.9个百分点,原油对外依存度达到68.6%,较上年提高2.9个百分点。

随着美国非常规能源开发的突破,美国油气资源出口开始快速增长,在美国国会解除长达40年的石油出口禁令两年后,美国的原油产量已增至几十年来最高水平,石油制品已经实现了年度净出口,国际能源格局开始发生重大调整。同时,中国面临的能源安全形势将趋于复杂化,对中国来说,美国的低硫轻质原油能够弥补中东、北非重质原油在炼制过程中的市场空缺,在此背景下,中美油气贸易发展迎来新机遇。以中国为例,中国从美国进口的原油数量已经不断增加,2017年前九个月进口量达到12.7万桶/日左右,较2016年同期进口水平激增880%。

4. 油轮船队运力增速放缓,运力供过于求局面难以改善

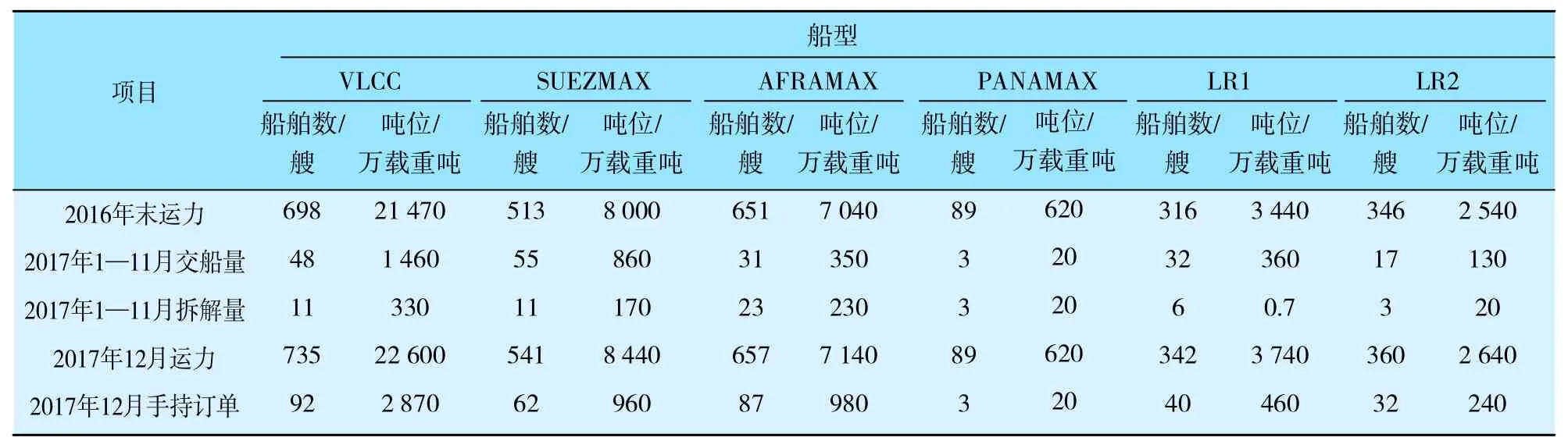

从手持订单看,2017、2018年是新运力交付的高峰期,加之老旧油轮退出和拆解进度缓慢,油轮运力过剩显现出较大的压力。根据克拉克森统计数据,至2017年12月,全球油轮船队(万吨以上)总量为6 608艘,58 220万载重吨,与上年同期(6 360艘、55 380万载重吨)相比,船舶数量增加3.89%,总载重吨增加5.13%(上年同期增速分别为4.74%和5.75%)。2016年前11个月VLCC、SUEZMAX、AFRAMAX、PANAMAX以及LR2、LR1等各船型的净增长量分别为37艘、44艘、8艘、0艘、26艘、14艘(2016年同期增量为46艘、24艘、18艘、1艘、28艘、14艘),除了SUEZMAX型油轮的数量增加较多外,其余各大型油轮的净增长量都低于上一年同期水平。2017年油轮各船型运力增减变化如表3所示。

图2 世界石油供应量及原油产量

表3 2017年油轮各船型运力增减变化情况

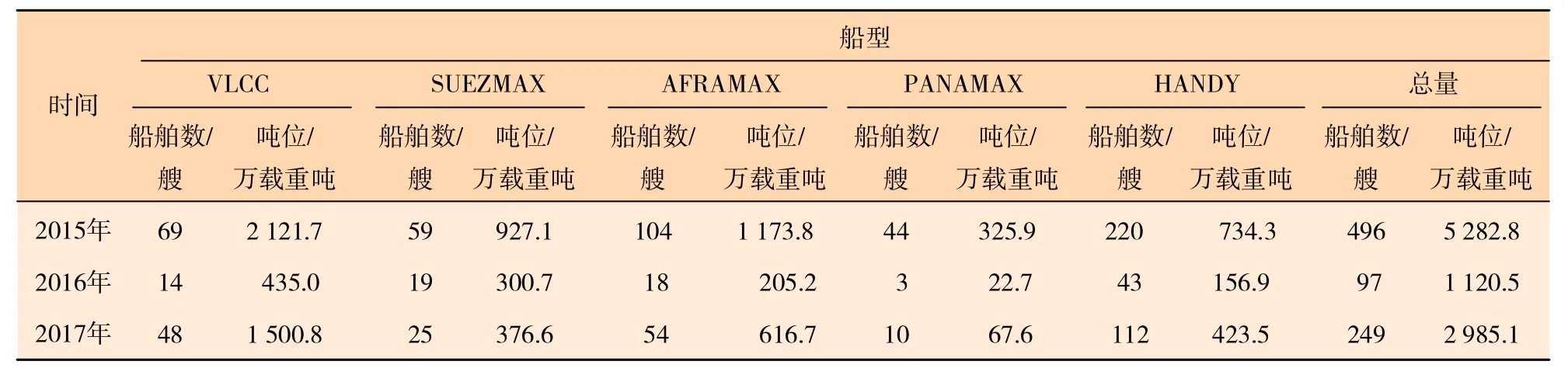

5. 油轮新订单同比大增,新船造价没有起色

当一些周期性强的行业正处于周期底部时便被认为是最好的投资机会,当下的油运业似乎就处在这个阶段,2017年以来油轮新订单量暴增,除对未来两年油运市场的乐观预期外,油轮价值的回落和新油轮订单的诱人价格也为资本雄厚的投资者喜闻乐见,抄底造船增加。克拉克森数据显示,和2016年相比,油轮新订单大幅增加。全年万吨以上的油轮新订单总数249艘、2 985.1万载重吨,艘数同比上升156.7%,吨位同比上升166.4%,其中VLCC新订单同比增加34艘,SUEZMAX新订单增加6艘,AFRAMAX新订单增加36艘,PANAMAX新订单增加7艘,HANDY型油轮新订单增加69艘。油轮新订单情况见表4。

表4 油轮新订单情况

虽然订单增幅喜人,但新造船价格却没有起色,其中VLCC新船造价由上年底的8 450万美元,降至8 150万美元;SUEZMAX新船造价由上年底的5 450万美元,微升至5 500万美元;AFRAMAX新船造价由上年底的4 450万美元,降至4 400万美元;LR2新船造价由上年底的4 650万美元,降至4 600万美元;PANAMAX(LR1)新船造价由上年底的4 100万美元,微升至4 150万美元;MR新船造价由上年底的3 250万美元,升至3 375万美元。

6. 二手油轮市场成交有所恢复,油轮资产价格微幅回升

随着油轮新造船市场订单的增加,2017年油轮二手市场的成交量同比亦呈上升态势,总二手交易量和去年同期相比,增加31.65%,二手油轮的价格也有所上涨。和年初的价格相比,5年船龄的油轮,除了PANAMAX型油轮的二手价格滑落3.45%以外,VLCC、SUEZMAX、AFRAMAX以及MR型油轮的二手价格和年初相比变动幅度分别上涨3.23%、4.88%、6.67%和11.11%。2017年全年VLCC型二手船舶共成交44艘,同比增加22艘;SUEZMAX型船舶共成交29艘,同比增加12艘;AFRAMAX型船舶成交38艘,同比增加1艘;PANAMAX型船舶成交12艘,同比增加5艘;HANDY成交164艘,同比增加29艘。各船型二手油轮交易价格和交易量分别见表5。

展望2018年,世界经济增长趋强,东亚和南亚仍是世界上最具经济活力的区域,全球贸易反弹和投资环境改善,但全球经济仍面临风险,包括贸易政策改变、全球金融环境突然恶化以及地缘政治局势的紧张等。在欧佩克“限产协议”和美国页岩油大力发展的博弈下,国际油市能否恢复平衡、国际油价涨跌难测。国际油轮运输市场运价将会继续承压,船东经营局面困难。

二、2018年国际油运市场变化趋势

1.全球经济持续复苏,美国原油出口改变全球石油需求格局

全球经济2018年预计将持续复苏,IMF预测2018年世界经济增长率将达到3.7%,高于2017年3.6%,高于1980—2017年年均3.4%的历史增速;IMF预测中国经济2018年增长率为6.5%,保持稳中向好态势。世界银行在2018年1月9日发布的《全球经济展望》报告将2018年全球经济增长率预估提高至3.1%,比2017年6月份时的预估上调0.2个百分点;世行预计,新兴市场和发展中经济体2018年将增长4.5%,高于2017年4.3%的增速;2019年增速将进一步加快至4.7%;其中,2018年,中国经济年预计增长6.4%,较世行2017年6月预测值上调0.1个百分点。IEA在其2017年12月的报告中预计,2018年全球石油需求为9 914万桶/日,其中经合组织国家(OECD)石油需求为4 726万桶/日,非OECD国家石油需求为5 188万桶/日,全球石油需求的增长率为1.57%,高于2017年的1.37%。

随着美国原油产量的增加,全球石油需求格局正在改变,特别是亚洲地区的需求。石油专家表示,在强势迪拜和弱势WTI格局下,即便加上长途远洋运费,亚洲地区购买美国原油也仍然比中东原油便宜。而且,美国市场是一个完全开放的市场,各页岩油生产商都非常独立,竞争充分,美国石油到亚洲的套利活动将趋向常态化。麦肯锡对美国供应的长期前景进行了预测,据分析,未来数年供应量将保持稳健;2025年至2030年期间已计划作商业生产的原油总供应量将稳定在约1 200万桶/日;这意味着从2017年到2025年,供应增量约为400万桶/日。而对中国来说,美国石油成为选择,意味着石油供应多元化又迈了一大步。随着中国购买美油数量的攀升,买家在对冲工具的选择上也必将改变。中东石油多挂靠布伦特原油,而北美的主要基准是WTI。从流动性上,WTI交易量已经甩开了布油,且差距还在扩大。在亚洲工作日,WTI合约的交易量目前约为8 000万桶,使得WTI成为在亚洲交易时段最具流动性的主要能源衍生品。

表5 二手油轮各船型交易价格和交易量

2.国际油市再平衡存疑,国际油价涨跌难估

国际油市长时间的低迷不振,似乎已经将油气业的热情消磨殆尽。为了恢复市场平衡,以欧佩克为首的产油国也使出了浑身解数,从2017年年初起,咬紧牙关实施了产量削减。欧佩克决心维持限产,尤其是沙特与俄罗斯之间的合作姿态,给石油市场的稳定注入强心剂。OPEC以及其他产油国的减产努力在2016下半年看到了成效,全球供应受到遏制,油价出现走高。但是,油价上涨也成为美国石油生产商的福音,引发新一轮的钻井潮。美国能源信息署(EIA)预计,2018年美国原油产量将超过1 000万桶/日。IEA预测,2018年非欧佩克国家每日原油供应量或将增加160万桶,比之前预测增加20万桶,其中美国页岩油产量将增加87万桶/日;同时,2018年原油需求每日将增加130万桶,这预示着产量过剩将再次出现;也就是说,在IEA看来,原油市场很难在2018年重回平衡。

如果产油国动荡导致世界石油供应大幅下降,美国原油生产复苏乏力,伊朗石油出口重新遭遇制裁,则全年国际油价可能进一步反弹;反之,如果减产履约率不及预期或骤然退出减产,同时美国原油生产强势复苏,那么全年油价水平回升受限。诸多机构对2018年油价走向看法不一,最看好2018年油价走势的是高盛,其将2018年布伦特原油的目标价提高了近7%,从每桶58美元上调至62美元,理由是欧佩克和其他产油国做出了超出预期的延长减产承诺。瑞银则将2018年布伦特原油价格预期从55美元上调至60美元。摩根大通同样将2018年布伦特原油价格预期从58美元上调至60美元,坚实的基本面和紧缩的平衡,以及欧佩克平衡市场的意愿,是其对油价持积极态度的原因。花旗则预计,2018年布伦特原油价格为54美元,花旗指出,美国页岩油产量飙升可能会剧烈影响2018年石油市场走势,欧佩克和其他产油国达成的延长减产协议不会延续至2018年底。巴克莱也认为,近来油价上涨进一步鼓励美国在2018年提高产量,这将使得库存再次增加,其仍然维持2018年布伦特原油价格55美元的预期。减产协议的不确定性,以及许多潜在因素都可能在油市产生“蝴蝶效应”,2018年油市怎么走,只有拭目以待。

3.运力供给增速放缓,大型油轮运价承压

根据克拉克森数据,2018年VLCC型油轮的交付量为51艘,同比增加2艘;SUEZMAX型油轮的交付量为42艘,减少14艘;AFRAMAX型油轮的交付量为54艘,增加20艘;PANAMAX型油轮的交付量为2艘,减少1艘;LR2型油轮的交付量为15艘,减少19艘;LR1型油轮的交付量为21艘,持平。与传统旺季相反,VLCC现货市场的收益在2017年12月出现大幅下降,2017年第四季度被视为油轮市场疲软时期。欧佩克在2018年继续限制产量,这将使2018年的油运市场运输需求萎缩。中国原油进口起主导作用的石油库存进一步上升,导致中国进口需求仍存在相当大的不确定性。国际海事战略机构(MSI)预测,2018年油轮盈利水平与2017年大体相当,运费下降的风险依然存在。老龄油船拆解将在2018年的市场状况方面发挥关键作用,大量拆解老龄油船预计对市场产生积极的影响。考虑到船队的年龄分布,2017年老龄油船拆解的情绪增加,很有可能未来几年中才达到退役年龄的油船,会提前到2018年进行拆解。MSI表示,如果2018年油轮拆解量上升约40%,会对所有油轮类型都产生积极影响。油轮各船型交船量情况见表6。

表6 油轮各船型交船量情况

三、结论

对油轮船东来说,2018年很可能是糟糕的一年。2018年将有51艘VLCC交付, 若交付高企叠加拆解乏力,VLCC运价将继续承压。预计2018年油轮市场将持续震荡调整,市场再平衡将有望于2019年逐步实现。