汇丰控股与富国银行净利差比较分析与中国启示

刘明彦

受宏观经济增速放缓及央行MPA考核等因素影响,上市银行资金需求受到抵制,与此同时,货币供给M2增速跌破9%,银行间拆借利率飙升,受资产收益率下行与负债成本率上升的夹击,银行业净利差(等于生息资产收益率减去付息负债成本率) 不断收窄,结果导致银行业利息净收入减少和利润增速放缓。商业银行如何防止净利差进一步收窄,我们通过对国际大型银行富国银行、汇丰控股的净利差比较案例分析,对中国银行业提供部分参考建议。

富国银行与汇丰控股净利差比较及影响分析

富国银行是美国一家超过百年的金融集团,2016年末资产规模为1.88万亿美元,净利润220亿美元,是美国第二大银行,在社区银行和中小企业业务方面全球领先。汇丰控股为汇丰集团的控股公司,总部位于英国伦敦,也是一家历史悠久的国际金融机构,2017年末总资产为2.37万亿美元,净利润34亿美元(之前年度净利润约150亿美元),在私人银行业务方面具有竞争优势。

近五年数据显示,富国银行净利差明显高于汇丰控股。图1显示,2012~2016年五年间,富国银行净利差明显高于汇丰控股,富国银行净利差的均值为3.08%,而汇丰控股为1.88%,两者净利差相差达1.2个百分点;从趋势上看,两家大型国际银行的净利差都在收窄。

在资产规模相当的情况下,五年来富国银行的利息净收入明显高于汇丰控股。2016年末富国银行的总资产为1.76万亿美元, 同期汇丰控股的总资产为1.72万亿美元,即两者规模相当,但当年富国银行的利息净收入为478亿美元,而汇丰控股仅为298亿美元,前者是后者的1.60倍;近五年富國银行的利息净收入均值为445亿美元,同期汇丰控股的利息净收入均值为341亿美元,前者高出后者30%,表明富国银行净利差对汇丰控股的领先带来利息净收入的显著领先。(见图2)

由于利息净收入领先优势明显,富国银行近五年净利润均值高出汇丰控股66%。尽管国际大型银行非利息收入占比高于国内银行业,但他们营业收入的主要来源仍然是利息净收入。比如2016年富国银行的利息净收入占比为54%,同期汇丰控股的利息净收入占比为62%,于是,富国银行对汇丰控股的利息净收入领先优势就转化为净利润的领先优势。图3显示,尽管两家银行资产规模相当,但近五年来盈利能力富国银行明显超过汇丰控股, 富国银行近五年净利润均值为221亿美元,而同期汇丰控股的净利润均值为133亿美元,前者高出后者66%,表明净利差水平对银行的利息净收入甚至盈利能力都有直接的影响。

富国银行净利差领先汇丰控股的原因分析

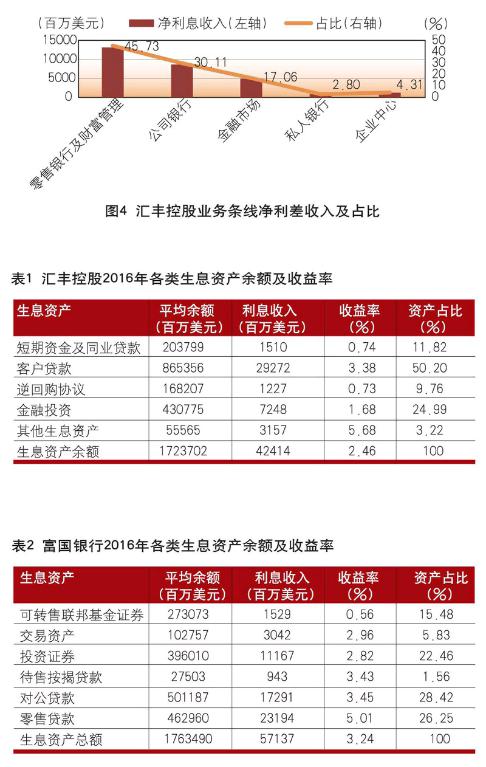

从净利息收入的业务条线分布看,两家银行的零售业务都是净利息收入占比最高的条线,但富国银行零售业务净利息收入占比显著高于汇丰控股,高出达16个百分点。图4和图5显示,汇丰控股净利息收入主要来自零售银行及财富管理、公司银行和金融市场三大条线,占比分别为46%、30%和17%,富国银行净利息收入主要来自社区银行(零售和小微)、批发银行(对公银行) 及财富与投资管理三大业务,净利息收入占比分别为62%、34% 和8%,即富国银行零售银行业务净利息收入贡献更大。

从业务条线贷款占比看,富国银行零售银行贷款占比明显高于汇丰控股,前者高于后者高达13个百分点。图6、图7显示,汇丰控股贷款主要分布于零售银行及财富管理、公司银行、金融市场三大业务条线,其贷款占比分别为36%、33%和26%,私人银行业务贷款占比较小;富国银行贷款分布于社区银行、批发银行和财富与投资管理三大业务条线,其贷款占比分别为49%、45% 和7%,即富国银行的零售贷款占比显著高于汇丰控股。

从生息资产收益率看,富国银行显著高于汇丰控股,主要原因是富国银行贷款定价水平明显高于汇丰控股。表1、表2显示,2016年生息资产平均收益率汇丰控股为2.46%,富国银行为3.24%,后者高出前者78个基点。富国银行资产收益率高于汇丰控股的原因:之一是其贷款平均利率为4.17%,明显高于汇丰控股3.38%的贷款利率;之二是富国银行收益率低于1%的资产(可转售联邦基金证券)占比为15%,而汇丰收益率低于1%的资产(短期资金及同业贷款、逆回购协议)占比高达22%;之三是富国银行的投资收益率(交易资产和投资证券)为2.85%,而汇丰控股的金融投资收益率仅为1.68%。

从付息负债成本率看,汇丰控股的负债成本率高出富国银行达50个基点,主要原因是汇丰控股的存款成本率明显高于富国银行。表3、表4显示,2016年汇丰控股付息负债的成本率为0.87%,同期富国银行付息负债成本率仅为0.37%(剔除掉无付息负债影响的负债成本率为0.51%)。富国银行付息负债成本率显著低于汇丰控股(约26~50个基点),原因主要有以下几方面:一是富国银行的负债占比51%的存款成本率为0.18%,汇丰控股负债占比75%的存款成本率为0.51%,富国银行的存款成本率明显低于汇丰控股;二是汇丰控股的成本率最高的其他负债, 成本率高达10.68%,尽管其只占总负债的1.55%,但利息支出占比高达19%,而富国成本率最高的其他负债,成本率为2.15%, 利息支出仅占5%,即汇丰的其他负债成本率大大高于富国。

对中国银行业的启示

受经济进行入常态、“紧平衡”货币政策及监管机构实施的严监管等因素的影响,中国银行业净利差持续收窄,图8、图9显示,自2015年以来12家上市大中型银行(上市大型银行和股份制银行,不含浦发)的净利息均值从2.33%下降至1.81%,下降52个基点。由于净利差=生息资产收益率-计息负债成本率, 因而中国银行业净利差收窄的表明原因是资产收益率降幅大于负债成本率所致,数据显示,2015年以来,12家上市银行的平均资产收益率由4.93%降至3.90%,减少103个基点,同期负债成本率从2.61%降至2.11%,下降50个基点,这导致12家上市银行的净利差收窄超过50个基点。在当前宏观经济金融及监管环境下,借鉴富国银行的成功经验,我们对中国银行业防止净利差进一步收窄,建议如下。endprint

大力发展零售银行业务,提高零售贷款占比,提升贷款收益率。在金融脱媒加剧的今天,金融市场为企业提供了更多的融资渠道,对银行贷款的依赖降低,而个人很难通过金融市场融资,因此,银行对个人贷款的能力明显高于企业,导致企业贷款利率大幅低于个人贷款。富国银行年报数据显示,2016年该行对公贷款利率为3.45%,零售贷款利率为5.01%,后者高出前者156个基点,因此,通过发展零售业务,减少对低收益的对公贷款的依赖,有助于提高银行的贷款利率。国内银行业的数据也证实这一点,2017年中期上市大中型银行净利差排名第一的招商银行,其净利差为2.31%,超出平均水平50个基点,该行零售贷款占贷款总额的比例也排名第一,占比为48%,高出整体水平12个百分点;不仅如此,招商银行的零售贷款收益率为5.89%,远高于其同期3.96%的对公贷款收益率。数据显示,2017年中报上市大中型银行的零售贷款利率平均为5.05%,对公贷款利率平均为4.48%,相差57个基点,因此,提高零售贷款占比可有效提升貸款的平均利率。

降低高成本资金占比,扩大低成本资金来源,有效控制负债成本率。提高银行净利差不仅需要提高资产收益率,而且需要有效控制负债成本率,即在资产收益率一定的情况下,降低负债成本率,也可以扩大银行的净利差。上文资料显示,汇丰控股负债成本率之所以高于富国银行,原因之一是它有成本率高达10.6%、余额234亿美元的其他负债,仅此负债将汇丰控股的成本率拉升16个基点,而富国银行负债成本率最高为2.15%,这笔其他负债占比不足1%,对其负债成本率影响极其有限。国内银行业股份制银行除招行外,净利差都明显低于四大银行,主要原因是这些银行高成本的同业负债占比较高推升了其负债成本率。比如,兴业银行是2017年中期大中型上市银行中负债成本率最高, 高达2.76%,高出招行104个基点,主要原因是兴业同期同业存款余额高达1.55万亿元,成本率为3.59%,占总负债的26%,将兴业的负债成本率拉升了67个基点;同期股份制银行中负债成本率最低的是招行,其成本率为1.69%,该行同业存款余额为3999 亿元,成本率为2.57%,占总负债比例仅为7%,对负债成本率影响相对有限。

减少低收益金融资产占比,加大高收益金融资产的配置,提高金融资产投资收益率。前文资料显示,2016年汇丰控股有47% 的资金投资于低收益的短期资金及同业贷款(收益率0.74%)、逆回购协议(收益率0.73%)和金融投资(收益率1.68%),金额合计8024亿美元,平均收益率仅为1.24%,而同期富国银行仅有15%的资金投资于低收益的可转售联邦基金证券(收益率0.56%),另有28%的资金投资于收益率近3%的交易资产和投资证券,从而使其金融市场投资收益率达到2.04%,高出汇丰控股80个基点。目前部分股份制银行净利差低于1.80%的同业平均水平,主要原因是同业资产与同业负债存在期限错配,同业资产的期限长于同业负债,今年以来实施MPA考核和紧平衡货币政策使银行同业拆借利率SHIBOR飙升,从而使同业负债上升幅度大于同业资产收益的上行,导致同业业务收入的减少。在去杠杆的货币政策不变的情况下,同业拆借利率仍将保持高位,商业银行想要扩大净利差,可行的措施是减少低收益的同业资产规模,同时降低对高成本的同业负债和理财产品的依赖,从而在提高资产收益率的同时有效控制负债成本,实现利润的持续增长。

(作者系对外经贸大学研究员,任职于中国民生银行)endprint