中国公司对外直接投资理论及实证分析

龚秀国

(四川大学 经济学院,四川 成都 610064)

自2008年美国“次贷危机”全面爆发并迅速扩散为全球性国际金融危机以来,美国政府在持续保持基准利率几乎为零的基础上接二连三地实施巨额“量化宽松”政策,从而使国际经济不确定性增强,国际市场风险不断加剧;与此同时,作为新兴市场的典型代表,中国迅速崛起为全球第二大经济体和全球第一大贸易国,中国公司对美国、欧盟等西方发达国家的直接投资反而出现爆发式增长,从而引起国际经济学界、政府决策层以及中外实业界的广泛关注与研究兴趣。

一、导论与文献综述

在国际经济学文献中,美国学者Hymer率先从产业组织角度探讨美国公司对20世纪60年代初新成立的欧洲经济共同体的大规模直接投资,并创立“垄断优势”理论[1]。其后Buckley等又从现代企业管理角度提出“内部化优势”理论[2]。Dunning进一步结合现代国际贸易理论,提出公司对外直接投资的“三要素”理论(即OLI模型)[3],从而成为现代西方跨国公司对外直接投资理论的重要基石;根据著名的Dunning OLI模型,一个公司要进行对外直接投资,必须满足或具备以下3个要素条件:一是“所有权优势”(Ownership advantage),即公司必须享有其他公司所不具备的“公司独有能力”(Firm-Specific capabilities),如强势商标、生产专利、特有工艺、管理诀窍等等;二是“区位优势”(Location advantage),即公司对东道国投资可以享受直接使用当地丰富而廉价的生产要素和资源、直接规避东道国关税和非关税贸易壁垒、直接了解和更好地服务东道国市场等好处;三是“内部化优势”(Internalization advantage),即公司通过管理权限的国际延伸(即对外直接投资)所实现的公司内部交易,一定要优于公司与海外不属于自己的企业之间的市场交易。

20世纪80年代以来,欧美国家的公司对外直接投资受到前所未有的青睐与欢迎,西方跨国公司理论研究也不断深入。Rugman一再强调并分析认为,内部化才是理解跨国公司对外直接投资唯一且关键的要素[4];Ethier进一步从一般均衡角度研究了公司内部化决策,发现对外直接投资取决于相关“信息交易”风险大小以及相对要素禀赋差异等基本国际贸易要素[5];Markusen探讨了跨国公司“横向直接投资”的边界,发现“知识资本”对形成公司“所有权优势”与“内部化优势”起关键性或基础性作用[6]。

值得一提的是,国际经济学界流行的OLI分析框架并不是万能的或具有普遍意义的,这是因为:一方面,大多数对外直接投资主要集中在西方发达国家相互之间进行,此时OLI模型的解释就显得十分牵强;另一方面,越来越多的来自发展中国家特别是新兴市场的跨国公司也异军突起,此时OLI模型基本上就无能为力了。

Dixit等独辟蹊径,创立了跨国公司对外直接投资的“真实选择权”(Real options)理论,从而在一定程度上弥补了传统OLI模型的不足[7]。该理论认为,由于影响国际市场的因素纷纭复杂且变化无常,所以公司国际业务特别是对外直接投资风险非常高。为了降低自己直接投资的风险损失,具有全球战略并以服务全球市场为己任的跨国公司,往往借鉴证券投资惯常使用的多样化(Diversification)策略来分散公司现有的直接投资布局,即通过在国外并购或者新建一个或多个工厂来分散公司的直接投资风险(此时公司须相应推迟决定在何处生产以更好、更有效地满足纷纭复杂且变化无常的国际市场需要),降低公司所面临的各种国际市场不确定性,进而获得较稳定的投资收益。这样,通过对外直接投资,跨国公司实际上相当于在投资东道国购买了一种“真实选择权”,其价值自然就取决于公司所面临的国际市场风险大小;具体地说,国际市场风险越大,跨国公司在国外并购或者新建工厂的“真实选择权”价值就越大,反之亦然。

Sung等进一步探讨了汇率不确定性(Exchange rate uncertainty)对风险中性的跨国公司对外直接投资决策的影响[8]。他们发现,汇率波动将为跨国公司把生产能力转移至全球低成本工厂创造了机会和条件,而汇率大幅度波动将增加公司对外直接投资的选择权价值,进一步刺激公司扩大对外直接投资;如果跨国公司还同时与当地企业进行竞争,那么该汇率风险不仅将增加跨国公司可以选择在全球多个设施进行生产的选择权价值,还将在策略上赋予跨国公司以更大的竞争优势,帮助跨国公司利用该优势把当地企业挤出市场。

进入21世纪以来,随着入世后中国经济与中国公司的迅速崛起,国际经济学界开始对新兴的中国公司日益扩大的对外直接投资产生浓厚且强烈的研究兴趣。Bevan等、Buckley等西方学者有意地从接纳中国公司的东道国特征(Host-Country characteristics)来探讨中国公司对外直接投资的动因或决定因素,他们研究认为,那些制度落后(Bad institutions)或者政治风险高的国家(比如非洲和中东国家)才最为吸引中国公司的对外直接投资,这与西方发达国家跨国公司的对外直接投资完全不同[9-10]。最近Kolstad等从投资东道国特征做了更全面的计量经济分析,也认为中国公司对外直接投资既喜欢拥有巨大市场的大型经济体,又偏爱制度落后且自然资源丰富的经济体[11]。

与此相反,Blonigen、Wang等学者则通过解析中国公司自身所处的经济社会特征(Home-Country characteristics)来探讨中国公司对外直接投资的动因[12-13]。Wang等在整合当今国际经济学界研究新兴市场国家公司对外直接投资的3种流行理论即“资源理论”(Resource-Based view of the firm)、“制度理论”(Institutional theory)与“产业组织理论”(Industrial organization economics)基础上,对所有相关决定因素进行了更全面的计量经济分析,他们认为中国公司对外直接投资主要取决于中国政府的鼎力支持(Government support)与国内相关产业的竞争状况(Industrial structure)。

近年来,国内学者也对中国公司对外直接投资进行了一系列范围较广的研究尝试与实证分析,主要包括从传统意义上分析探讨中国公司对外直接投资的“区位选择”[14]及其“贸易效应”[15]“法律法规”[16-17]问题,以及较有启发地针对中国公司对外直接投资产生的“产业优化效应”[18]与“逆向技术溢出效应”[19]的实证分析;但他们与国外众多研究一样,仍然没有形成统一的、有说服力的解释中国公司对外直接投资动因的理论。

毫无疑问,西方发展成熟的跨国公司理论对我们进一步探讨中国公司对外直接投资理论具有一定的启发作用或指导意义,但遗憾的是,基于西方发达国家对外直接投资经验的跨国公司理论可能并不适用或者不完全适用作为新兴市场经济体与国际市场后来者的中国经济与中国公司;此外,迄今为止,国内外对中国公司对外直接投资的实证研究结论大都使用投资东道国或者中国(在2008年国际金融危机爆发前)的面板数据(Panel data),明显缺乏中国或东道国动态数据(Dynamic Data)的有力支持,所以不能提供较为完整、系统的理论来解读迄今为止特别是国际金融危机爆发之后中国公司掀起的大规模对外直接投资行为。

根据中国贸易促进会发布的《2010中国企业对外投资现状及意向调查报告》显示,尽管中国单个企业对外直接投资规模还比较小,但美国仍然是吸引中国公司对外直接投资最多的国家,其次是欧洲的法国、德国、英国和意大利等西方发达国家;而中国企业对发展中国家的直接投资则更多侧重于当地的自然资源开发。

最近,龚秀国等在理论联系实际的基础上从动态角度分别分析探讨了中国公司对美国和欧盟直接投资的根本动因,那就是在美国或欧盟获取或建立一个“真实选择权”以规避中国公司所面临的日益严重的国际市场风险[20-22]。鉴于美国、欧盟等西方发达国家一直是中国公司最大的海外出口市场与首选的对外直接投资目的地,研究中国公司对这些西方发达国家直接投资的根本动因自然就具有很强的标志性作用;特别是,如果这个“真实选择权”理论可以进一步推广至广大发展中国家,那么该理论无疑就具有普遍意义了。

本文将以龚秀国等学者最新研究成果为基础,把中国公司对欧美发达国家直接投资的“真实选择权”理论进一步扩展或延伸至包括广大发展中国家在内的一般国家,进而构建适宜的计量经济模型,并利用可获得的中国公司2010年以来对外直接投资的月度数据从动态角度进行实证分析与检验。

二、中国公司对外直接投资的一般理论与模型构建

事实上,与西方国家先进、发达的公司相比,作为国际市场后来者的中国公司目前尚不具备超越西方同行在专利技术、生产工艺、管理流程、商标品牌以及经营策略等方面的“所有权优势”。所以,传统的OLI模型已经不适用于解释中国公司对美国、欧盟等西方发达国家的直接投资。

龚秀国等最近借鉴Dixit等创立的跨国公司对外直接投资“真实选择权”(Real options)理论,成功地解析了近10年来迅猛增长的中国公司对美国和欧盟的直接投资,也很圆满、合理地诠释了为什么长期以来中国公司十分偏爱并购西方国家公司。第一,中国公司近年来对欧美国家直接投资之所以出现爆发式增长,其根本原因就是在他们的最大海外市场建立或获取一种“真实选择权”,以有效规避所面临的越来越大的国际市场风险,特别是国际市场大宗商品、原材料或重要资源的价格风险(Price risk)以及人民币与美元、欧元等主要国际货币的汇率风险(Exchange rate risk)。第二,并购西方发达国家较先进公司无疑可以增加中国公司试图在欧美国家市场建立的“真实选择权”的价值含量,比如市场资源、先进技术、驰名商标、优秀人才,等等。简而言之,中国公司面临的国际市场风险越大,特别是国际市场资源价格风险或汇率风险越大,那么中国公司在西方国家建立或获取一个“真实选择权”的价值也就越大,无疑会刺激中国公司更大更多对西方国家直接投资。

同样道理,根据中国贸易促进会发布的《2010中国企业对外投资现状及意向调查报告》,中国公司对发展中国家的直接投资大多侧重于对当地自然资源的开发;而自2001年中国加入世界贸易组织以来,伴随国际市场自然资源价格扶摇直上与市场风险日益加剧,在自然资源丰富的广大发展中国家建立或获取一种“真实选择权”的价值也就越来越大,所以同样会刺激和吸引对自然资源或原材料进口有刚性需求的中国公司更大更多地直接投资在自然资源丰富的国家。

尽管无法获得中国公司对广大发展中国家直接投资数据来做相应实证分析,但我们可以充分肯定,跨国公司对外直接投资的“真实选择权”理论不仅适用于解析中国公司对欧美发达国家的直接投资,还同样适用于解析中国公司对广大发展中国家直接投资。进一步说,“真实选择权”理论就是解析中国公司对外直接投资的一般理论,即国际市场资源价格风险或汇率风险越大,那么中国公司在海外建立或获取一个“真实选择权”的价值就越大,中国公司对外直接投资也就越多。

基于上述理论分析,我们可以构建一个简单明了的计量经济模型来检验“真实选择权”理论对中国公司对外直接投资的适用性。第一,我们选择中国公司对外直接投资的期末存量数据为考察对象,记为变量ofdis;回归变量为当期中国公司所面临的两种相互独立的国际市场风险指标,即当期的国际资源价格指数和人民币汇率指数,我们为此分别选择国际石油价格指数和人民币名义有效汇率指数为相应回归变量,并分别记为变量ppetro和rmbneer。

第二,我们假定每一种国际市场风险影响中国公司对外直接投资的弹性系数是一个常数,即国际市场资源价格变化幅度及其引发的中国公司对外直接投资累计存量变化幅度之比,人民币汇率变化幅度及其引发的中国公司对外直接投资累计存量变化幅度之比,二者都分别是常数(α、β),并分别记为:

α=△ofdis/ofdis/△ppetro/ppetro

=d(log(ofdis))/d(log(ppetro))

(1)

β=△ofdis/ofdis/△rmbneer/rmbneer

=d(log(ofdis))/d(log(rmbneer))

(2)

式中,d代表微分。这样,再考虑到时间序列可能存在的平稳性及相关关系的非线性特点,我们便很容易构建一个简单验证“真实选择权”理论适用性问题的回归方程:

log(ofdis) =c+αlog(ppetro)

+βlog(rmbneer) +ε

(3)

式中,c、α、β为常数或系数,ε为误差项。

根据本文前面的理论分析结果,我们可以先验地知道,以国际石油价格和人民币汇率为特征的国际市场风险越大,就越能刺激中国公司对外直接投资以在海外建立更多“真实选择权”,中国公司对外直接投资存量便越大;换句话说,先验的“真实选择权”理论必须要求上述回归方程系数α、β的经验值或估计值为正数。

三、中国公司对外直接投资的数据选择与实证结果

鉴于中国公司对外直接投资数据的可获得性与尽可能的精细,我们选择中国商务部网站“境外投资统计”公布的2010年1月~2014年6月之间中国非金融类对外直接投资月末累计存量数据为考察对象(存量累计从2009年开始);与此同时,我们选择2010年1月~2014年6月之间国际原油市场月平均国际石油价格指数(2005年为100)以及国际清算银行(BIS)公布的人民币名义有效汇率指数(2010年为100)为回归变量。

利用相关月度数据和采用Eviews 3.1软件做最小二乘法回归,我们获得以下计量分析结果(表1)。

显然,不论是回归变量log(ppetro)还是回归变量log(rmbneer),它们前面系数的t-Statistic值(分别为11.143 19和15.607 59)都远远大于二维自由度条件下显著水平为0.5%的临界值9.925;这充分说明,不论是国际石油价格指数,还是人民币名义有效汇率指数,对中国公司对外直接投资存量都有十分显著的作用效果。

不仅如此,log(ppetro)和log(rmbneer)前面的系数都是正数,分别为2.204 376和7.522 505,这表明国际石油价格指数每增加1%,或者人民币名义有效汇率指数每增加(每升值)1%,那么中国公司对外直接投资存量就分别增加2.204 376%或7.522 505%,反之亦然;实际上,这个结论与我们先验的理论分析结果完全契合。

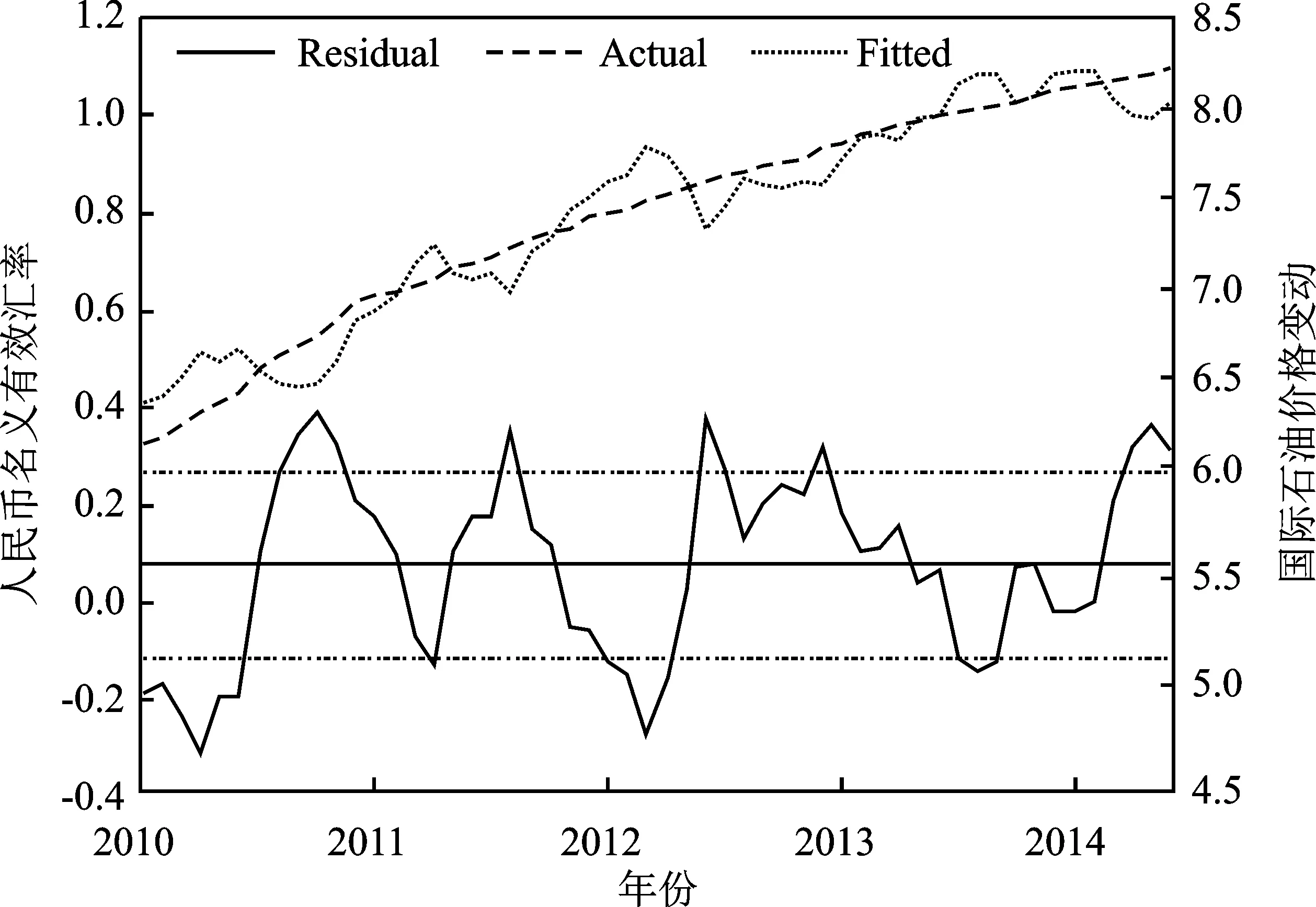

此外,回归分析的R-squared值超过92%以及F-Statistic值超过318的事实进一步说明,国际石油价格变化与人民币名义有效汇率变化对中国公司对外直接投资存量变化具有非常强劲的解释力,即中国公司对外直接投资存量的实际(Actual)变化趋势与拟合(Fitted)变化趋势高度吻合;尤为重要的是,实际的误差项(Residual)看起来完全是一个“白噪音(White noise)”,这充分说明3个变量的确存在长期关系,进而验证了中国公司对外非金融类直接投资的“真实选择权”理论(图1)。

表1人民币名义有效汇率与国际石油价格的回归结果

VariableCoefficientStd.Errort⁃StatisticProb.C-39.125912.025483-19.316830.0000log(ppetro)2.2043760.19782311.143190.0000log(rmbneer)7.5225050.48197715.607590.0000R⁃squared0.925792Meandependentvar7.398528AdjustedR⁃squared0.922882S.D.dependentvar0.606532S.E.ofregression0.168434Akaikeinfocriterion-0.670589Sumsquaredresid1.446877Schwarzcriterion-0.560090loglikelihood21.10589F⁃statistic318.1307Durbin⁃Watsonstat0.411902Prob(F⁃statistic)0.000000

最后,我们再利用“人民币真实有效汇率指数(rmbreer)”替代上述回归方程中的“人民币名义有效汇率指数(rmbneer)”,计量分析结果也完全类似。此时,t-Statistic的显著水平需调整为1%,因为回归变量log(ppetro)和log(rmbreer)前面系数的t-Statistic值分别为8.190 084和16.188 63,只远远大于二维自由度条件下显著水平为1%的临界值6.965;而且两个系数经验值也都是正数,与先验的理论分析结果完全契合(表2)。

值得一提的是,以人民币真实有效汇率为基础的新回归方程的R-squared值超过93%,F-Statistic值超过339,在拟合度上似乎比前面以人民币名义有效汇率为基础的回归方程要好一些;而且,实际的误差项(Residual)看起来同样是个“白噪音(White noise)”,这进一步说明3个变量的确存在长期关系,并再次验证了中国公司对外非金融类直接投资的“真实选择权”理论(表2和图2)。

四、结语

从理论上讲,作为国际市场的后起之秀,中国公司对外直接投资显然不同于西方发达国家公司而具有自身特点。本文密切结合中国作为“世界加工厂”的具体实际,成功应用Dixit等创立的“真实选择权”理论,很好地解析了近年来中国公司不顾日益扩大的国际市场风险,反而掀起一浪高过一浪的对外直接投资热潮的现象。

图1 人民币名义有效汇率与国际石油价格的回归效果

表2人民币真实有效汇率与国际石油价格的回归结果

VariableCoefficientStd.Errort⁃StatisticProb.C-33.048851.631680-20.254490.0000log(ppetro)1.6961990.2071048.1900840.0000log(rmbreer)6.7526120.41712116.188630.0000R⁃squared0.930172Meandependentvar7.398528AdjustedR⁃squared0.927433S.D.dependentvar0.606532S.E.ofregression0.163389Akaikeinfocriterion-0.731413Sumsquaredresid1.361494Schwarzcriterion-0.620914loglikelihood22.74815F⁃statistic339.6806Durbin⁃Watsonstat0.372875Prob(F⁃statistic)0.000000

图2 人民币真实有效汇率与国际石油价格的回归效果

我们设计的计量经济模型完全验证了“真实选择权”理论对中国公司对外直接投资的适用性,还进一步表明国际石油价格与人民币有效汇率对中国公司对外直接投资存量不仅具有十分显著的效果作用,而且具有完全正方向的效果作用。

因此,中国公司对外直接投资的根本动因就是希望在海外建立或获取一种“真实选择权”,从而规避中国公司所必须面临的不断扩大的国际市场价格风险与汇率风险。即伴随人民币“对内贬值而对外升值”状况日益恶化,中国公司在海外建立或获取一个“真实选择权”的价值自然就水涨船高,进而刺激更大更多的对外直接投资。

[1] Hymer S.The international operations of national Firms[M].Cambridge:MIT Press,1960.

[2] Buckley P,Casson M.The Future of the Multinational Enterprise[M].London: Palgrave Macmillan.

[3] Dunning J.Trade, location of economic activity and MNE: a search for an eclectic approach[J].The International Allocation of Economic Activity,1977(3):395-418.

[4] Rugman A.“New theories of multinational enterprise: an assessment of internalization theory”[J].Bulletin of Economic Research, 1986,38(2):101-118.

[5] Ethier W.The multinational firm[J].Quarterly Journal of Economics,1986(11):805-833.

[6] Markusen J.The boundaries of multinational enterprises and the theory of international trade[J].Journal of Economic Perspective,1995(2):169-189.

[7] Dixit A ,Pindyck R.Investment under Uncertainty[M].Princeton:Princeton University Press,1994.

[8] Sung H ,Lapan H L.Strategic foreign direct investment and exchange rate uncertainty [J].International Economic Review, 2000,41(2), 411-414.

[9] Bevan A,Estrin S,Meyer K.Foreign investment location and institutional development in transition economies[J].International Business Review, 2004,13(1), 43-64.

[10] Buckley P J, Clegg J, Cross A,et al.The determinants of chinese outward foreign direct investment[J].Journal of International Business Studies, 2007,38(4)499-518.

[11] Kolstad I,Wiig A.What determines Chinese outward FDI[J].Journal of World Business, 2012(47):26-34.

[12] Blonigen B.A review of the empirical literature on FDI determinants[J].NBER Working Paper 2005,11:299.

[13] Wang C, Hong J,Kafouros M,et al.What drives outward FDI of Chinese firms? testing the explanatory power of three theoretical frameworks[J].International Business Review, 2012,21(3):425-438.

[14] 李猛,于津平.东道国区位优势与中国对外直接投资的相关性研究——基于动态面板数据广义短估计分析[J].世界经济研究,2011(6):63-67.

[15] 张春萍.中国对外直接投资的贸易效应研究[J].数量经济技术经济研究,2012(6):74-85.

[16] 白艳.“一带一路”背景下中国企业海外投资合规风险控制策略[J].长安大学学报:社会科学版,2017,19(4):79-85.

[17] 岳鹰.“一带一路”沿线国家海外投资间接转股的外资法风[J].长安大学学报:社会科学版,2017,19(4):71-78.

[18] 冯春晓.我国对外直接投资与产业结构优化的实证研究:以制造亚为例[J].国际贸易问题,2009(8):97-104.

[19] 刘明霞,王学军.中国对外直接投资的逆向技术溢出效应研究[J].世界经济研究,2009(9):57-62.

[20] 龚秀国.后金融危机时代美国美元汇率战略对我国影响研究[M].成都:四川大学出版社,2014.

[21] 龚秀国,姚山.“中国公司对欧盟直接投资动因分析——基于“真实选择权”视角[J].欧洲研究,2015(1):130-143.

[22] 龚秀国.基于真实选择权视角的中国公司对美国直接投资分析[J].四川大学学报:哲学社会科学,2015(2):103-112.