基于存储机制和企业违约行为的碳交易效率研究

魏琦 王樱晓

摘 要:以我国碳交易市场数据为基准情形,基于碳排放權跨期存储和违约罚款机制,建立企业最优减排策略模型。通过汉密尔顿函数分析各变量关系,利用遗传算法推导出企业成本最小化条件下的最优减排函数、最优碳排放函数和最优碳交易函数,并计算出违约惩罚系数。将最优解与基准情形对比发现,我国碳交易市场存在诸多不足,如:碳排放权初始分配过多,企业参与碳交易积极性较低等。

关键词:碳排放权交易;存储机制;违约成本;碳交易效率

中图分类号:F272.3 文献标识码:A 文章编号:1003-3890(2018)06-0080-07

一、引言

自欧盟碳排放交易体系(EU ETS)启动以来,碳排放权交易(以下简称碳交易)被广泛推行,已成为各国控制大气污染的主要市场手段。目前全球共建立17个碳交易体系,覆盖30多个国家及地区,这些体系的经济总量占全球GDP的40%。截至2015年4月1日,全球所有ETS的成交额为340亿美元。中国作为一个负责任的发展中大国,虽无强制减排义务,但积极承担节能减排重任。2009年11月25日,中国向世界做出承诺:到2020年,我国单位国内生产总值二氧化碳排放比2005年下降40%~45%。为实现这一目标,中国积极推进碳交易机制。2011年,国务院出台《关于开展碳排放权交易试点工作的通知》,确定于2013年设立北京、上海、天津和广东等七个碳交易试点省市。截至2015年底,七个碳交易试点市场共纳入2 000多家企事业单位,年发放配额总量约12亿吨,累计成交量逾4 800万吨二氧化碳,累计成交额超14亿元。2015年CCER第一、二、四类项目年均减排量达10 814.5万吨,第三类项目减排量达8 921.9万吨。

碳交易推行以来,虽然得到世界范围内的广泛认可,但在实际运行中也暴露出诸多问题。例如,EU ETS第一阶段(2005—2007年)末碳价突然暴跌、接近于零。其主要原因是第一阶段的碳排放权不能跨期存储到第二阶段使用,导致第一和第二阶段完全分割,失去时间上的连续性。碳价崩溃使欧盟认识到碳排放权跨期存储对欧盟碳交易体系的重要性。为了维持第二阶段末期碳价的平稳,EU ETS允许第二阶段的剩余碳排放权转入第三阶段继续使用,从而对第二阶段末期碳价起到支撑作用。

国际经验已经证明碳排放权跨期存储机制具有可行性,但国外碳交易市场大多由发达国家主导,我国市场基础和市场条件与其差距甚大。因此,碳排放权跨期存储机制在我国的引入及实践方式亟待研究。此外,宏观政策能否有效运行依赖于微观个体的反应,我国引入和设计碳排放权存储机制时,需考虑企业的决策方式和行为模式。在上述背景下,探讨我国的碳交易效率对进一步建设和完善我国碳交易市场具有重要意义。

二、文献综述

为了提高碳交易效率,国内外专家和学者对碳交易进行了深入研究,提出了众多改进方案。

关于碳排放权交易市场中存储机制的研究,Tietenbery[1]计算出随时间推移在给定污染总量时,累积污染物的最低联合成本。同时可跨期存储的碳交易市场存在竞争均衡,可以以最低系统成本实现总减排目标。Cronshaw et al.[2]使用离散时间模型,证明在完全竞争市场中对于可跨期存储的碳排放权,企业会将碳排量在交易期限内进行调配,以实现减排成本最低。随后,Jonathan[3]研究了碳市场中所有企业的联合成本问题,对Tietenbery[1]、Cronshaw et al.[2]的工作进行延伸,利用最优控制模型提出连续时间下更具普适性的碳交易方案;概括并延伸了当企业可以存储碳排放权时的连续时间模型并且推导出碳价和碳排量的显式时间路径。Newell et al.[4]通过建立模型,证明在一定条件下企业可通过存储机制将价格冲击转化为数量冲击,有效减少甚至消除价格波动对企业决策的影响,并且企业可以通过碳交易跨期套利。Joachim et al.[5]对EU ETS和美国清洁机制等方案的实证研究表明碳排放权存储机制有利于增强跨期交易的灵活性,降低整体合规成本。同时为未来具有不确定性的高需求提供安全保证,因此碳排放权存储可以抑制碳价波动。还有学者对碳排放权存储机制进行了补充和拓展。Richard et al.[6]研究了美国二氧化硫排放权交易体系中的存储机制,发现存在高额违约罚金和连续排放检测时,存储机制可有效提高企业减排效率。段茂盛 等[7]根据已有碳排放权交易体系的运行经验分析,当市场运行历史数据充分、碳排放量预测经验充足且碳交易体系上限目标具有连续性时,允许碳排放权存储可以获得更好的市场效果。他们还提出中国碳排放权存储机制要与宏观碳排放权控制考核匹配,应将预先存储的碳排放权计入当期排放量。王文举 等[8]认为欧盟碳排放权市场取消对碳排放权存储的限制不仅扩大了企业使用跨期碳排放权的自由,更增强了碳交易市场供给需求的自我调节能力。关于碳排放权存储机制与减排成本关系的研究,学者对不同市场进行实证分析均发现碳排放权存储机制能够有效降低减排成本。

纵观国内外的研究成果和现状,学者们大多从宏观层面论证了碳排放权跨期存储交易有利于降低社会总成本及抑制碳价波动;或通过研究欧盟碳排放权交易市场,分析我国建立碳排放权存储机制时应注意的问题。也有部分学者从企业的角度论证了在允许碳排放权跨期存储的碳交易市场中,企业可以通过灵活调配碳排放权以降低减排成本并通过碳交易获利;并且高额违约排放罚款可提高企业减排效率。

但目前鲜少有学者将碳排放权跨期存储机制和企业违约行为结合起来研究企业最优减排策略及碳交易效率问题。Jonathan[3]虽建立了允许碳排放权跨期存储时企业最优减排决策模型,但并未给出企业具体最优减排量和碳交易量,而是仅对各变量的数理关系进行了研讨,且没有把企业违约行为考虑在内。因此,本文在Jonathan[3]的基础上,将违约成本考虑在内,在允许碳排放权跨期存储的情况下,建立企业最优减排策略模型。在该模型中,企业可以通过出售多余碳排放权获得收益用以补偿减排成本和生产成本。本文利用该模型对企业成本最小化条件下最优减排函数、最优碳排放函数、最优碳交易函数和违约惩罚系数进行测算,研究企业降低减排总成本的最优决策组合,给出企业调整方向;同时与碳交易机制的发展现状作对比,研究碳交易效率,发现目前的不足,对碳排放权机制构建提出建议。

三、仿真实验模型构建

(一)主体假設

假定某特定区域内有一个政府监管机构负责碳交易管理,市场中有N家排放同一类型均匀混合污染物的企业参与碳交易。企业的碳排放权来源于3个方面:政府分配、碳市场交易和企业自己净化减排节约的碳排放权。政府监管机构依据“祖父原则”免费分配初始碳排放权,即:依据历史产量和排污水平进行分配和依据现实产量或排污量来分配[9]。每单位碳排放权代表1当量污染,企业可将分配的碳排放权存放在碳交易所中,视需求进行使用或交易。有限时间区间X内共12个交易期,碳排放权允许跨期存储,即在每期结束时,碳排放权存储额不清零,但企业要在有限时间区间X内根据市场变化情况做出相应的交易或存储决策。企业可以通过投资先进生产设备直接减少污染物排放量,也可以后期对生产过程中排放的污染物进行净化处理,投资先进设备和后期污染净化的费用均为减排成本。交易产品为碳排放权,并且根据EU ETS的实践经验,认定企业碳排放量超过持有碳排放权数量,即超额排放时,就存在违约排放行为。如若企业违约排放,则会被监管机构的连续排放检测装置发现并处以高于单位碳交易市价的罚款。该罚款就成为企业的违约成本。

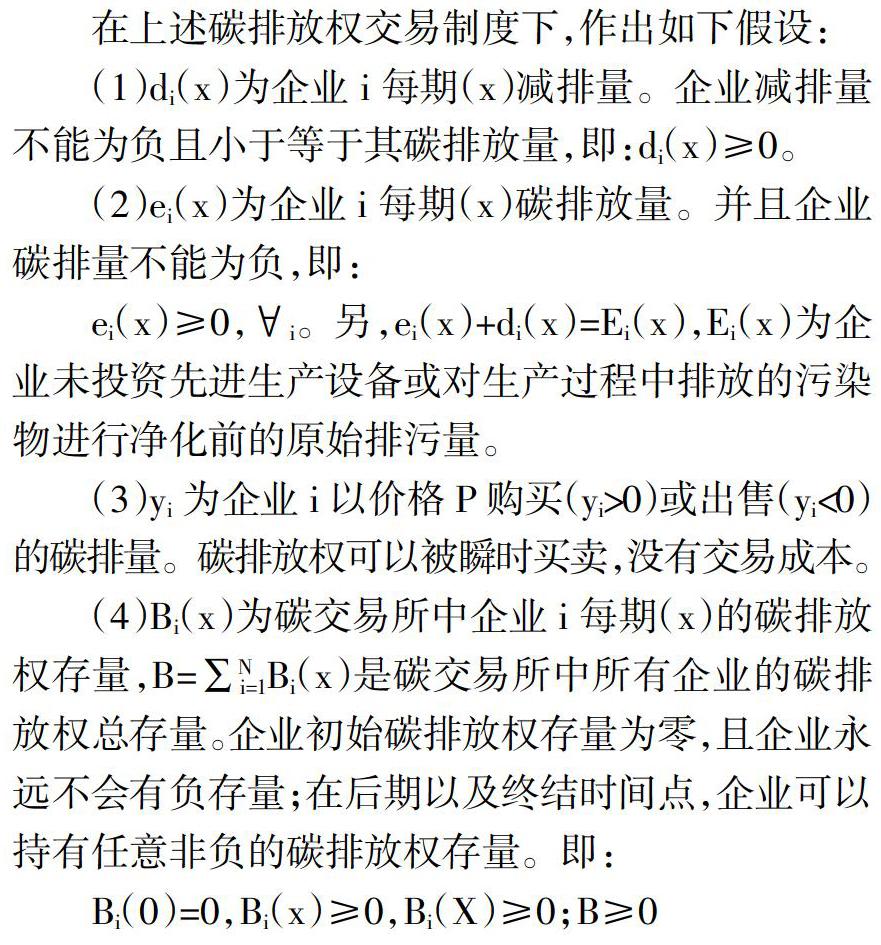

在上述碳排放权交易制度下,作出如下假设:

(10)e-rx为折现因子。企业i存储的碳排放权可以通过折现因子体现在当期收益中。在模型的仿真模拟中,交易期时间跨度很短,因此将e-rx进行简化,令e-rx=1。

在允许碳排放权跨期存储情况下,企业作为理性人,它的目标是实现利润最大化或成本最小化,设它的成本最优值函数为J*。由于,企业违约排放会被监管部门检测到,且违约罚款大于碳价,所以当企业有碳排放权存量时,企业不会违约排放。但当分配给企业的碳排放权不足以满足生产需要,企业碳排放权存量为零时,企业要想继续排放污染,可以选择交易碳排放权、不违约排放,也可以选择不再参与碳交易、违约排放。

因此建立模型时,根据不同条件将企业策略分两种情况讨论:有违约行为时和无违约行为时。

(二)企业无违约行为时的策略

企业无违约行为时,根据企业是否有碳排放权存量会有两种不同情况。

企业没有碳排放权存量时的成本最小值函数为:

1. 模型框架。企业参与碳交易市场的碳排放权存储机制,成本最小值函数为

企业自行减排净化的污染物越多,碳排放权存量越多,交易的碳排放权有利于企业降低总成本。企业为达到最低总成本面临自行减排卖出碳排放权或减少自我净化买入碳排放权的抉择。

其中,碳排放权存储量等于碳排放权初始配额量加碳交易量减去企业实际碳排量。即

2. 成本最小化理论分析。利用汉密尔顿函数对最优值函数J*进行分析:

式(7)中,λ(Bi)为企业i碳排放权存量的边际值。企业存储碳排放权用于将来某期使用或卖出以降低后期的减排成本,并通过折现因子体现现值总成本的降低。因此,λ(Bi)为负值。由于Bi遵守非负性约束,所以(λ(Bi))为正值,每单位碳排放权存量的边际值会上升(从左侧趋于零或者说是绝对值变小)。也就是说随着减排量的增加,每单位减排量减少的总成本越来越少。

(三)企业有违约行为时的策略

下面对企业无未使用的碳排放权且有违约行为时的策略进行详细分析。

1. 模型框架。企业有违约行为时的成本最小值函数为

此时,企业买入碳排放权和自行减排净化的污染物越多,违约排放量越小。企业可以通过调节减排量和碳排放权交易量,达到成本最小化。

违约碳排量等于企业实际碳排量减去碳排放权初始配额量减去碳排放权交易量。即:

2. 最优化理论推导。利用汉密尔顿函数对企业存在违约情况下的最优值函数J*进行分析:

综上,在允许碳排放权存储的情况下,参与碳交易的企业将面临如下选择,即是否违约排放,是否交易碳排放权。接下来通过仿真实验,研究企业以成本最小化为目标时的最优决策。

四、企业视角下碳排放权存储机制仿真实验

在允许碳排放权存储和企业可能存在违约行为的前提下,利用资料中得到的我国碳交易市场的现行情况作为基准情形代入仿真实验模型中,通过最优化仿真模拟得出最优解,将最优解与基准情形作对比,研究我国碳交易效率。根据对EU ETS和美国酸雨计划等实践经验的研究发现,碳排放权交易初期存在诸多问题,如:碳排放权初始分配过多,企业参与碳交易的积极性不高,违约罚款不合理等。因此在研究我国碳交易效率问题时着重论证我国碳交易市场目前是否存在上述问题。

(一)基准情形下企业成本最小化仿真实验数据及过程

利用MATLAB软件的遗传算法对方程(1)、(2)、(12)进行最优化仿真模拟,设di、ei、yi是关于时间x的二次函数,共12期。第1期即为基准情形下的交易现状,第12期即为经过动态调整后的最优情况。

在此,给定平均排污水平企业的基准情形:

在仿真优化过程中,给企业排污量和减排量设定较宽松的标准,但若不对排污量ei(x)和减排量di(x)进行最低限制,企业为实现成本最低,会出现ei(x)极小或为零的情况。因此设:ei(x)≥0.7Si(x),di(x)≥0.05Si(x)。

(二)实验结果分析

在12期的期限内,企业有违约行为时的成本最小值函数变化趋势如图1中J1所示:由于此时企业没有碳排放权存量增加贴现收益,违约罚款会增加成本,因此其减排成本为正值;并且随着排放量的增多,企业需要购买更多的碳排放权或缴纳更多违约罚款,企业总成本逐渐上升。企业无违约行为且企业有碳排放权存量时,企业成本最小值函数变化趋势如图中J2所示:在高碳排放权配额和低排放量的影响下,按照最优排放量、最优减排量和碳交易量进行生产活动,J2随着时间的推移呈总体下降趋势;企业利用碳排放权交易获利,企业的总减排成本为负值,并且收益逐期累加。

由图1可以看出,当企业无违约行为且有碳排放权存量時(即J2),成本最小。碳排放权存储机制有利于减少企业总成本。因此,企业最优减排策略为不违约排放并利用碳排放权存储机制主动参与碳交易。下面,对企业无违约行为且有碳排放权存量时的各变量进行对比分析。

经仿真实验得出di(x)的最优化方程为:di(x)=-0.092 5x2+1.109 9x+519 7.5(见图2)。由式(7)可知,随着减排量的增加,每单位减排量减少的总成本会越来越少,因此di(x)在达到峰值后逐渐减少,而不是持续上升。由于设定di(x)≥0.05Si(x),因此di(x)最优(小)值为5 197.5,远远低于基准情形的8 160吨。从表2可以看出,减排量的绝对值变化仅有3.3吨,波动微小。减排量仅在最小值附近波动的原因是基准情形中单位减排成本大约为碳价的3倍,企业虽然会身体力行的主动减排,但参与碳交易更有利于其控制减排成本。

ei(x)最优化方程为:ei(x)=0.269 1x2-0.878 3x+72 766(见图3)。从表2可以看出,由于限定ei(x)≥0.7Si(x),因此ei(x)最小值为72 765。随后逐渐上升,但最大值仍少于基准情形近23 000吨,碳排放量减少约24%。由此可见,虽然基准情形下减排成本较高且碳排放权初始配额较多,但碳排放权存储机制仍对减少碳排放量有极大的促进作用。

yi(x)的最优化方程为:yi(x)=-0.854 5x2-0.756 2x+1.203 6(见图4)。由于企业碳排放量远远小于企业碳排放权初始配额量,因此,企业会越来越多的交易未使用的碳排放权,以补贴企业总成本。

由于ei(x)逐渐上升,yi(x)逐渐下降,因此Bi(x)呈下降趋势(见表2及图5)。碳排放权存量逐期减少,说明企业对碳排放权存储积极性逐渐下降。这是由于现行情况下碳价波动较小,初始碳排放权配额过多,企业减排压力不大;且仿真实验中将存储碳排放权收益的折现因子设为1,存储碳排放权无法为企业带来更多贴现收益。

根据仿真实验得出η的最优值为1.49。由式(19)可知,只有当违约排污量边际成本等于单位违约罚款额时,企业才会违约排放。但在仿真实验中η大于1,单位违约罚款额大于违约排放边际成本,因此企业最优决策为不违约排放。政府监管部门在制定惩罚政策时,其惩罚倍数要大于1.49才会有惩戒效果,目前我国执行3~5倍的惩罚倍数是合理的。

五、对策建议

本文从微观个体的视角出发,提出了碳排放权存储机制下的成本最小化模型,通过仿真实验确定了碳排放权存储机制下的企业总成本变化趋势及企业最优减排策略,并计算出最优减排量函数、最优碳排量函数、最优碳交易量函数和违约惩罚系数。仿真实验证明,碳排放权存储机制可以降低企业总成本,较大程度的减少碳排放量和违约排放现象。最重要的是,碳排放权存储机制使企业更加积极的参与碳排放权交易。由于碳交易市场中有相当一部分企业只能依靠交易碳排放权以满足排污需要,但这势必会增加该部分企业的成本。这部分企业受碳排放权存储机制的激励,会尽力参与到碳排放权存储中来。但存储的碳排放权不会凭空出现,企业只能通过增加减排投资、研发投资和设备投资以减少排污量。虽然这些投资在短期内会增加企业成本,但从长远来看,这更有利于企业增加碳排放权存量,出售更多的碳排放权以减少企业总成本。

从国家层面看,碳排放权存储机制的推广,有利于我国更好更快的实现2020年的碳减排目标。针对文中提出的碳交易初期易出现的三个问题,根据仿真实验的最优化结果为建立高效率的碳排放权交易市场提出以下建议:

首先,从仿真模拟实验得出的碳交易多为卖出和存储量较少的结果,可以看出,我国碳排放权存在初始配额量过多的问题。我国在建立碳排放权存储机制时,务必要精准分配企业初始配额量,碳排放权初始配额量过高和过低都会降低企业的参与热情和碳排放权交易市场的效率。

其次,我国政府应积极推行对节能减排设施设备的购买和改造实行补贴政策。目前我国减排成本较高且远远高于碳排放权价格。尽管这有利于促进碳交易市场的活跃,但从长远来看不利于我国从根本上减少碳排放。因此,政府帮助企业分担部分减排压力,可以让企业更主动地参与到节能减排上来。

与此同时,政府监管机构要对违约排放行为严格监管,如若无法对违约行为进行强有力的惩治,企业就会增加违约排放量,减少碳排放权买入,这无疑会降低参与碳排放权交易热情,加重社会污染负担。

值得肯定的是,我国碳交易价格波动较平稳,为碳交易市场提供了一个较稳定的市场环境;并且,从仿真实验得出的结果来看,我国违约罚款的倍数设置较为合理,对企业具有一定的惩戒作用。

注释:

①经济日报:自北京碳市场启动以来,截至2016年6月13日,北京碳市场累计减排量达1 000万吨。履约机构取481家(来自《北京碳市场年度报告2015》),相除得到平均1年减排量。

②根据碳排放权配额计算方法中的“历史排放基数”方法,此处的排放量取与配额量基准情形相等的数据。

③《北京碳市场年度报告2015》:2015交易年度北京碳市场全年碳配额成交量3 162 336吨,履约机构481家。成交量与履约机构数相除得到平均值。

④《北京碳市场年度报告2015》:2015年度北京碳市场成交量3 162 336吨,成交额131 162 986元。相除得到平均交易价格。

⑤《北京碳市场年度报告2015》:2015年约发放配额0.5亿吨,共481个履约机构,相除得到平均配额量。

⑥王清华等:《深圳火电行业碳排放现状、减排成本与配额分配》。燃煤电厂节能减排成本平均值。

⑦碳排放交易网:《北京市加入强制性碳交易企业超标碳排放每吨最高罚250元》。重点排放单位超出配额许可范围进行排放的,由市人民政府应对气候变化主管部门责令限期履行控制排放责任,并可根据其违规碳排放量,按照市场均价的3~5倍予以处罚。

参考文献:

[1]Tietenbery T H. Emissions trading:an exercise in reforming pollution policy[J]. Journal of policy analysis and management,1987,6(3):490-495

[2]Cronshaw M B,Kruse J B. Regulated firms in pollution permit markets with banking[J]. Journal of regulatory economics,1996,9(2):179-189.

[3]Jonathan D R. A model of intertemporal emission trading,banking,and borrowing[J]. Journal of environmental economics and management,1996,31(3):269-286.

[4]Newell R,William A P,Zhang J. Managing permit markets to stabilize prices[J]. Environmental & resource economics, 2005,31:133-157.

[5]JoachimS,Karl M E,Christian H,et al. Banning banking in EU emissions trading[J]. Energy policy,2006,34:112-120.

[6]Richard S,Robert N S. The SO2 allowance trading system:the ironic history of a grand policy experiment[J]. The journal of economic perspectives,2012,27(1):103-121.

[7]段茂盛,龐韬.碳排放权交易体系的基本要素[J].中国人口·资源与环境,2013,23(3):110-117.

[8]王文举,李峰.碳排放权初始分配制度的欧盟镜鉴与引申[J].改革,2016,7:65-76.

[9]邓可人.浅析美国环境法中的祖父原则[J].法学研究, 2013(12):133-134.

责任编辑:王冬年