动态30指数:抗风险能力强 精选个股亮眼

2017年已经过去,这一年的A股市场呈现显著的分化行情,中小市值股票跌跌不休屡创新低,而龙头白马股票则一路高歌猛进,在11月中旬之后才逐步开始回调。我们动态30指数也设置一年了,是时候回顾一下这一年的历程。

收益超过大盘,抗风险能力强

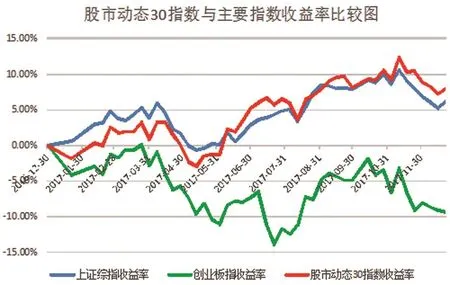

截至2017年12月22日,股市动态30指数收于1080点,自年初我们设置该指数以来,累计涨幅为8.01%;同期上证综指的累计涨幅为6.23%、创业板指数则下跌9.31%,股市动态30指数不仅超越了上证综指的涨幅,相对创业板指数超额收益率更是超过17%。

从收益率走势图中我们可以看到,股市动态30指数与上证综指两者相关性较强,而与创业板指的走势关联度要弱一些,这主要是因为我们选择的30成分股整体市值偏大。以股市动态30成分股来看,总市值超过500亿元的占比超过50%,其中不乏工商银行、招商银行等5000亿市值以上的巨无霸,也有一批如招商蛇口、交通银行、中信证券、广发证券、中国中车、美的集团、保利地产等千亿级的中坚力量,2017年的A股市场明显的出现了大市值股票与中小市值股票的分化走势,全年来看大股票为主的上证50指数涨幅达25%,小股票为主的中证1000则下跌超过18%,风格分化超级明显。

大市值股票为主的股市动态30成分股不但整体收益超过上证指数和创业板指数,在波动幅度上也显著偏小,即使成分股中有大幅下跌的小盘股拉低收益率,但整个组合很好的控制住了回撤,指数最低收益率仅-3%。综合来看,我们设置的动态30指数具有很强的抗风险能力,并取得了超过市场大盘的收益率,这充分证明了我们选择优质标的的能力以及组合的多样性。

精选个股表现亮眼

从动态30指数具体的个股来看,从年初调入至今仍在组合之后之中的股票,表现最为突出的是招商银行。截至12月22日,招行股价上涨超过70%,最大收益率超过85%,以2%的权重计算,动态30指数8%的总收益中有1.4%来源于招行。保利地产、工商银行最高收益率也分别超过60%、50%,两者占指数的初始比重分别为3%,对指数总体收益的贡献也非常可观。我们设置初始比重为5%的招商蛇口,最大涨幅也超过35%,截至12月22日,累计上涨21%,为组合最终贡献收益也超过1%。

今年我们于二季度末和三季度末分别对成分股做出了调整。6月30日我们调出6只股票,其中包括美的集团、华东医药。当时我们认为这两只股票基本面仍然优秀,但是股价涨幅巨大,出于风险调控的考虑,我们暂时调出。调出时,美的集团较年初已经上涨57%,华东医药较年初上涨40%。而当时调入用于取代鲁泰A市值份额的中国国航,在11月大盘弱势的情况下,强势上涨,截至12月22日,相比6月底调入时上涨28%,最高收益率超过30%。我们于9月29日调入国电南瑞、欧普照明、北方华创取代中国平安、富安娜及中国国旅。中国国旅调出时确认的收益为62%。中国平安9月29日调出时涨幅为56%。调入的北方华创上涨超过30%,最大上涨超过60%,赶上了半导体板块的联动,为组合带来了不小收益。总体上来看,我们对指数成分股的调整,在考虑风险与收益两方面的情况下,是非常合理的。涨幅过大个股我们提前确认了收益,调入的个股后续也有较好的表现。

股市动态30指数成分股本期表现

回过头看,我们也有需要吸取教训的地方。比如将广电运通纳入成分股,考虑的是公司作为ATM机龙头,盈利能力突出,但在移动支付的冲击下,公司的主业持续受到冲击,股价持续下跌。而昆药集团,作为一个中成药的企业,在医保控费及严控中药注射剂的大环境下,业绩大幅增长超预期的可能性非常小,股价也是跌跌不休。这给我们的启发在于,在选择标的,调入调出成分股的时候,需要更加慎重的考虑公司业绩的稳定性与发展前景,选择确定性更高的公司进行投资。