我国现行环境税种的三重红利效应研究

朱 珂,雷良海

(上海理工大学管理学院,上海200093)

研究报告

我国现行环境税种的三重红利效应研究

朱 珂,雷良海

(上海理工大学管理学院,上海200093)

根据双重红利理论,良好的税制设计可以带来环境税收的多重红利作用。通过探究地方环境税与环境污染投资额之间的长期联动增长关系,证明环境税的第一重红利作用,即环境税的征收对环境的改善作用;借助格兰杰因果关系检验,证明随着环境的改善,环境税仍能带来稳定的税收增长,即环境税可以成为主要的财政收入来源;现行环境税中最主要的能源税与能源消费量存在自回归关系,证明环境税的征收对于经济增长的有长期拉动作用,即环境税的第三重红利作用。

环境税;双重红利理论;三重红利

1 相关概述

环境保护问题备受各国政府的重视。而税收作为政府用以调节社会经济生活的一种重要工具和手段,在保护环境方面发挥着越来越重要的作用。

鉴于发达国家在经济发展进程中已经取得的经验和教训,我国也开始着意建立针对环境保护的征税体系。2011年12月,财政部同意适时开征环境税。2013年,十八届三中全会将“推动环境保护费改税”作为完善我国税收制度的一项重要内容。2015年6月,环境保护税法征求意见稿颁布,法案定于2018年1月1日正式实施。由此可见,环境税体系的建成及完善已经成为政府现阶段重要目标之一。

环境税,被经合组织、国际能源机构和欧盟定义为,任何与环境有关,强制且无偿的税,将税收应用于环境政策的基本原理是环境的外部性。通过对产生环境负面影响的活动征税或收费,可以将其外部性成本部分或全部内部化。我国目前的资源使用税和能源税等可以归入环境税范围,但是环境税中的处理污染的任务是由排污费来完成的,因此为建成一个高质高效的环境税体系,排污费改革势在必行。

2 环境税的双重红利理论及第三重红利构想

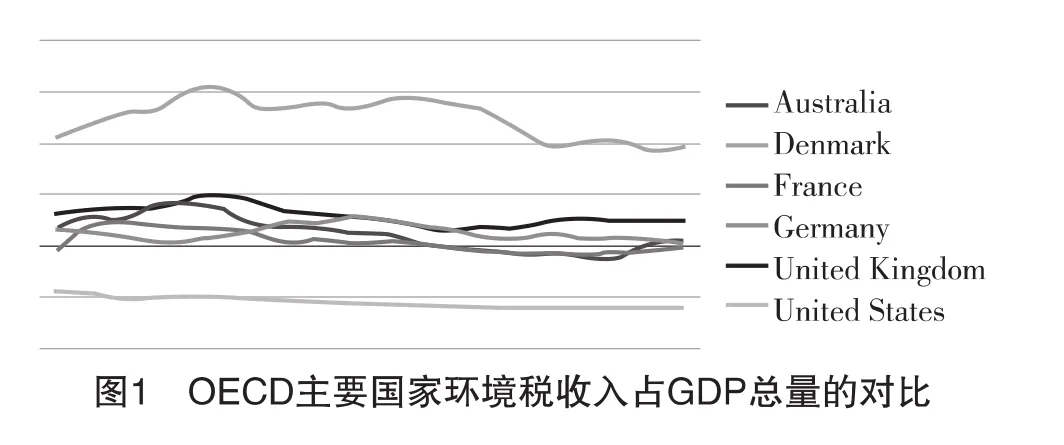

我国现行环境税种的税负水平明显偏低,可以通过与国外的环境税负水平进行对比得出这一结论(见图 1)。

此处选取了六个国家,澳大利亚、丹麦、英国、法国、美国、德国,显示了他们从1994—2013年环境税占GDP总量的百分比,从图1中可以直观地看到,丹麦的环境税占比水平最高,在4~5之间,美国最低,保持在1左右,其他国家大部分集中在2~3这个区间。我国在环境方面的税收即各项费用收入占GDP总量的百分比在20世纪90年代是0.02左右,在2012年达到了0.5%。由此可见,我国的环境税率总体水平相对于拥有成熟环境税制的国家来说,是相当的低的。

而我国建立环境税体系应该遵循次优原则,即在税收收入一定的情况下,使效率损失达到最小。因此排污费改革为环境税的同时保证总税负水平不变,增加环境税的同时会减轻所得税等以刺激经济。由于我国现行环境税水平偏低,为了保持总体税负水平不变,满足环境税改革的次优性目标,其他税负必然会相对下降,从而使环境税成为我国财政的主要收入来源。但是随着环境的不断改善,环境税的收入是否会相应的降低呢?如果环境税收入水平在国民收入中无法保持较为稳定的水平,我国财政必然面临着收入紧张以至于政策掣肘的危险。环境税的双重红利理论即针对这种疑虑而提出。

双重红利理论认为,环境税可以通过三种直接途径影响经济增长的:环境改善、经济生产和就业;刺激绿色技术和新环境工业。在此基础上,良好的环境税制设计应当能带来多重红利,第一重红利是环境税能够直接减少生产过程中的能耗和污染。第二重红利是环境税应当刺激绿色革新和绿色技术发展。除以上两种红利之外,还有学者提出环境税还可以带来第三重红利,增加就业和总产出,因为环境税税率的提高是以平衡其他税负为条件的,因此随着消费和生产的直接税收减少,劳动与产出会增加,环境税征收带来的资源利用技术的创新可以带来生产率的提高,同时可以提高能源利用效率。因为劳动力价格下降得更快,雇佣的廉价劳动力增多,劳动生产率下降反而可以带来就业率提高。在财政收入的稳定性方面,环境税收入并不会因为环境情况变好而减少,因为改变行为与需求的价格弹性与税占价格比例有关,而且随着未来税率的提高,为抵消经济增长带来的能源消耗增长,保证环境税调控力度,环境税税率可能进一步上升,因此高能耗部门收入向服务业等专业,促进了产业升级与经济结构调整。这些便可以称为环境税潜在的第三重红利。

?

下面将对我国现行环境税种进行分析,证明我国征收环境税存在双重红利作用,并根据特殊税种的表现,推测我国环境税的第三重红利效用。

3 我国现行环境税的双重红利作用

我国现行环境税名目较多,统计数据混乱,为了方便进行进一步分析,本文将我国现行环境税中最主要的一种税种———资源税,作为环境税的代表。由于资源税目前多是划归地方,因此我们选取2000—2011年地方财政收取的资源税数据进行分析。

环境保护效果可以体现在多个方面,例如空气质量,环境保护技术革新,废水废气排放的治理等等,但是通过收取环保税收进而通过财政划拨资金更多的影响体现在每年的环境污染治理投资上,我们选取2001—2013年的全国环境污染治理投资总额进行分析。具体数据见表1。

首先对数据进行平稳性分析,利用STATA软件对资源税进行ADF分析可得表2。

?

说明资源税数据必然存在单位根,为了避免伪回归现象的发生,将资源税数据取对数,用let表示此变量,it表示变量环境污染治理投资总额。

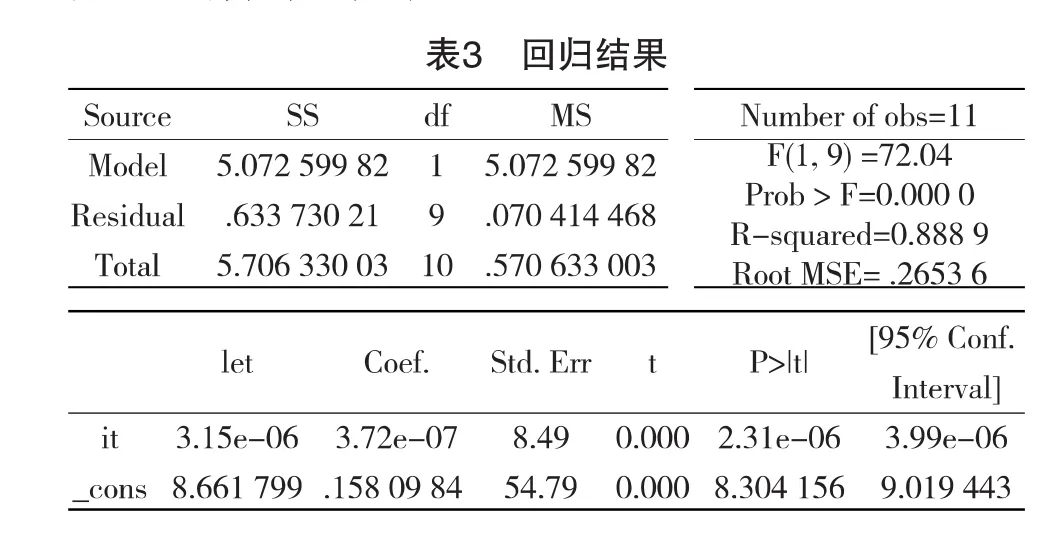

下面对变量let及it进行协整检验,首先对let及it进行回归(见表3)。

?

通过模型F值及模型P值可以看出,回归趋势整体显著,模型的可决系数为0.888 9,调整后的可决系数为0.876 6,说明模型的解释能力比较强。Let与it之间存在较强的相关性。

下面对残差序列项进行ADF检验,不包括时间趋势项,不包括常数项,滞后一项,见表4。

?

Z(t)介于5%~10%置信水平之间,选择拒绝单位根原假设,残差序列是平稳的。综上所述,资源税总量与环境污染治理投资总额之间存在着相关关系。但是如此并不能保证资源税的增长一定能带来环境污染治理投资的升高,因此应继续进行分析。

以上分析只能表示let变量与it变量之间存在着某种长期联动关系,但是并不表示两者之间存在直接的因果关系。为了寻找最直接有效的环境保护资金筹集方法,分析现行资源税与环境污染治理投资额之间是否存在直接的因果关系十分必要。因此,对以上两个变量进行格兰杰因果检验。

首先以环境污染治理投资总额为因变量,资源税收入为自变量进行最小二乘回归。上一步已经显示了结果,在此不再赘述。对let系数进行检验,得F(1,9)=72.04;Prob>F=0.000 0

let的系数非常显著,因此可以得出,我国环境税征收对于我国环境污染治理投资有稳定的长期促进作用。说明环境税征收在我国具有第一重红利作用,即环境税的征收可以获得环境的改善。

再对let和it进行最小二乘回归分析,先以资源税为因变量,环境污染治理投资总额为自变量进行回归。上一步已经显示了结果,在此不再赘述。然后对it变量的系数的显著性进行测试,结果为:F(1,9)=72.04;Prob>F=0.000 0

可以看出it的系数非常显著,说明并不因为环境污染治理投资额提高,环境质量得到改善,环境税的收入水平便会下降,反而会继续保持增长,因此我国的环境税是存在像国际上大部分国家一样,作为主要税源的可能性的。

综合以上论证,可以作出总结:我国的环境税收入对于我国的环境治理投资额的增长有较大的影响,环境税收入的提高可以带来环境的改善,同时环境的改善也可以继续带来税收的增长。因此,我国的环境税可以带来第一重红利效用,并且可以作为主要税源支持财政,在总体税负水平不变的情况下,减少其他税负,提高环境税水平,既可以带来环境质量的上升,也可以保持财政收入稳定发展。

4 环境税的第三重红利存在可能性

环境税的征收是否对经济发展产生负面作用,是保持生态与经济增长平衡的关键问题。通过学者的研究,可以发现能源的消费与经济增长之间存在着一定的关系。张明慧(2004)[2]运用计量经济的方法证明了能源对国民经济的增长存在着格兰杰因果关系。韩智勇(2004)[3]等人在得出能源消费和经济增长间存在双向因果关系的结果。郭志军(2007)[4]通过用协整方法实证了三次产业结构与能源消费间也存在着相关关系。因此,如果能够证明环境税种的征收不会抑制能源消费的增长,即可以在一定程度上证明我国征收环境税可以带来产业结构的改善和就业及总产出的增加。因此选取现行环境税种中与能源消费关系最为密切的资源税,对二者建立向量自回归(VAR)模型。

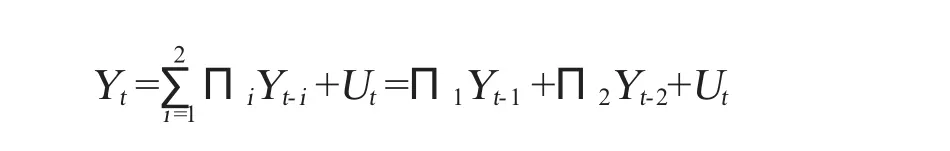

VAR模型的定义式为:设Yt=(y1t,y2t,…,yNt)T是N×1阶时序应变量列向量,则p阶VAR模型(记为 VAR(p)):

当模型内变量数为2时,VAR(2)模型为:

将资源税和能源消费量数据导入,证明均为二阶单整

建立VAR模型,选取滞后阶数,利用varsoc命令(见表 5)。

根据表中数据,选取滞后4阶建立VAR模型。

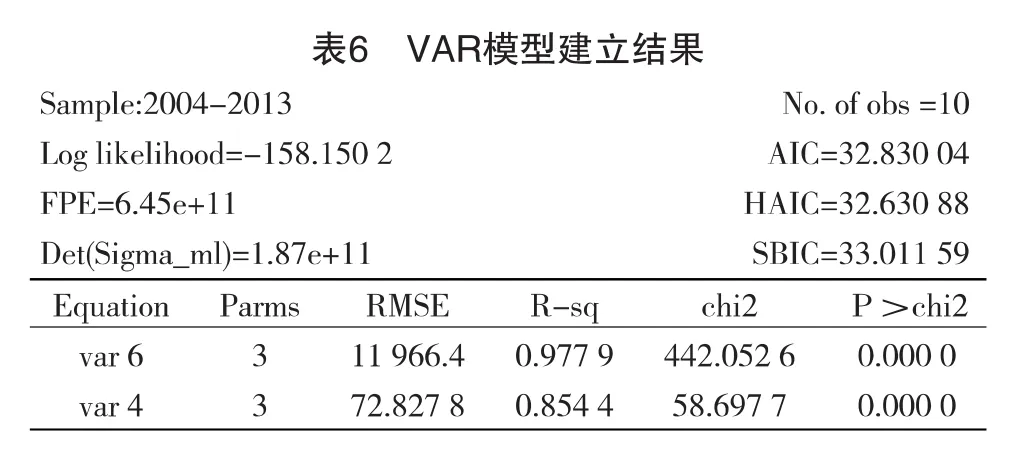

设能源消费量为var6,资源税为var4(见表6)。

?

R2均在85%以上,模型置信度良好。但是VAR模型还需检验变量间的因果关系。

对能源消费量和资源税进行格兰杰因果检验(见表 7)。

?

资源税是能源消费量的格兰杰因,因此资源税的增长在长期看来也能带来能源消费量的增长,从而促进总产出的增长,带来环境税的第三重红利作用。

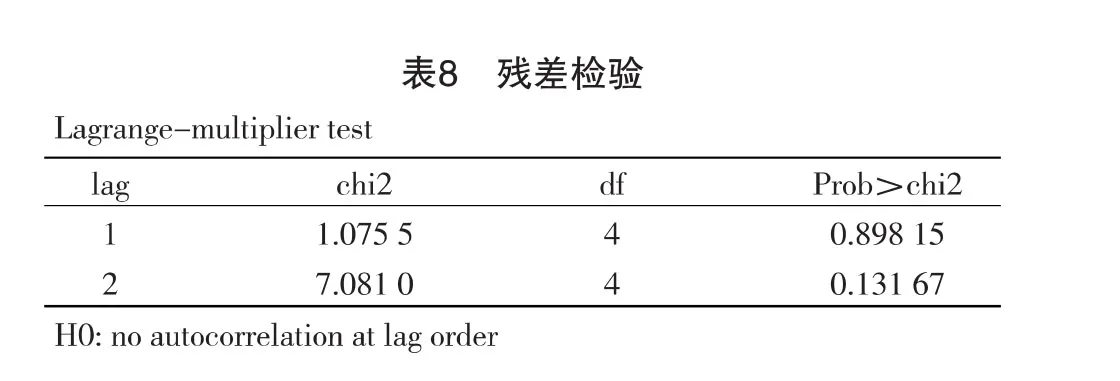

接下来验证VAR模型的残差是否随机,见表8。

可以看出此VAR模型的残差不存在自相关,符合向量自回归模型基本假设,模型成立。

根据分析资源税和能源消费量间的长期联动关系,可以证明在我国,环境税种的征收可以带来总产出的增加,即环境税的第三重红利在我国可以实现。

?

5 以实现三重红利为目标的环境税税制设计建议

在实现双重红利甚至第三重红利的目标基础上,理想的环境税税制设计应具有以下特点:

第一,将成本纳入产品、服务及其活动价格中,使其成为激励的一部分,即外部性内部化。

第二,从效率角度考虑,要使每个生产者提升环境质量的边际成本相等,从而用最低社会成本达到环境质量的改善。

第三,相比强制性的环境保护管制措施,环境税应更具有行为引导的持续性,并且可以不断激励技术创新产生。

第四,从公平角度看,环境税的收取应当筹集污染处理环境恢复所需财政收入,对遭受负外部性的人群进行补偿,纠正不适当的分配效应,促进收入分配合理化,使社会生产成本和私人生产成本保持一致。

第五,环境税不应该改变现有总税负水平,在不牺牲经济增长速度的基础上保护资源和环境,

[1]OECD.Taxation,Innovation and the Environment[M].Paris:OECD Publishing,2010.

[2]张明慧,李永峰.论我国能源与经济增长关系[J].工业技术经济,2004(4):77-80.

[3]韩智勇,魏一鸣,焦建玲,等.中国能源消费与经济增长的协整性与因果关系分析[J].系统工程,2004(12):17-21.

[4]郭志军,李飞,覃巍.中国产业结构变动对能源消费影响的协整分析[J].工业技术经济,2007(11):97-101.

[5]牛海鹏,杜雯翠,朱艳春.排污费征收、技术创新与污染排放[J].经济与管理评论,2012(4):51-56.

[6]白彦锋.碳关税与我国现行税制中的“碳税”政策调整[J].税务研究,2011(1):54-58.

[7]罗秦.世界性环境税的最新发展与我国的应对[J].税务研究,2013(5):28-30.

[8]李婉红.排污费制度驱动绿色技术创新的空间计量检验:以29个省域制造业为例[J].科研管理,2015(6):1-9.

[9]侯瑜.中国现行环境保护税费政策评析及建议[J].税务与经济,2008(4):80-84.

Possible effects of the triple dividend of in-forceenvironmental taxation in China

ZHU Ke,LEILiang-hai

(College of Management,University of Shanghai for Science and Technology,Shanghai200093,China)

It is obvious inevitable that environmental fee be reformed into environmental taxation.But there is still things left to be discussed whether the imposition of environmental tax can bring in stable revenue,hence laying the foundation of following reforms.That appropriate design of tax system can ensure the existence of triple dividend based on the theory of double dividend.Firstly,the steady linkage between local environmental taxation revenue and environmental protection investment can prove the first level of dividend,which is the improvement of environment.Secondly,the analysis of Granger causality testing shows that along with the environment improving,environmental taxation can still provide steady revenue,which verifies the possibility of environmental taxation being the primary revenue.Lastly,by exploring the relevance between the prime category of environmental taxes—energy tax and energy consumption,the paper indicates a potential economic growth caused by imposition of environmental taxation.Thus proves the existence of triple dividend.

Environmental taxation;Double dividend;Triple dividend

F830

A

1673-5919(2017)06-0101-04

10.13691/j.cnki.cn23-1539/f.2017.06.039

2017-09-28

朱珂(1993-),女,江苏徐州人,硕士研究生。

雷良海(1962-),男,湖北潜江人,教授,博士生导师。研究方向:金融与财政管理。

付 佳]