普惠金融下农村土地投融资模式研究

庞梅++张红梅

【摘要】“三农”作为普惠金融的重点领域,农村金融改革、农地投融资等方面存在诸多问题,共享理念为实现农地投融资的可持续发展提供了新思路和解决方案。政府、金融机构、农地经营主体等需进一步联合创新,盘活农民土地用益物权的财产属性,激活普惠金融下全新农地投融资模式,助燃农村经济发展的新引擎。

【关键词】普惠金融 农村金融改革 投融资

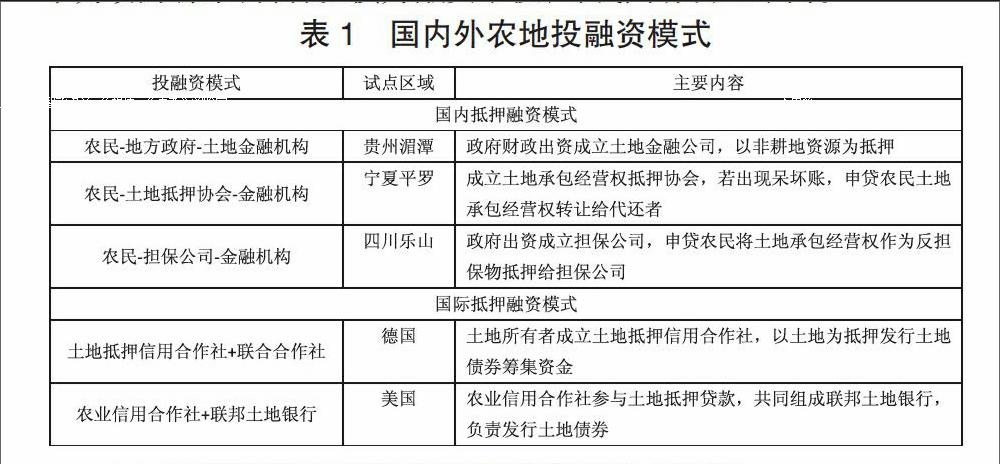

一、国内外农用地投融资模式

(一)国内农地投融资模式

农地承包经营权投融资模式。主要有经营权证券化和经营权直接抵押融资两种模式,均仅限于资金需求方,未涉及供给方。都集中于如何简化投融资手续、降低申贷成本等前段环节,是不完整的融资链创新,且大多是打“金融”的牌子干“流转”的事。从各试点看,贵州湄潭试点涉及了财政出资设立土地金融机构,但以失败告终,后续试点则再未涉及土地金融机构问题。

农地产权投融资模式。如宁夏平罗试点,当地较好的区位优势、城镇化进程及政策扶持使得农地产权抵押业务得以顺利展开。试点具有政府主导、初建农地流转平台和风险防范基金等特点。但缺乏第三方土地产权评估机构,农村产权流转市场不完善等问题。

土地收益保证投融资模式。四川乐山试点区在当地政府指导下,市中小企业融资担保公司通过深入调研,尝试推出农地流转收益权作为担保的模式。目前,该市中小企业融资担保公司已为大量的土地流转大户提供必要的融资担保,使其在不具备抵押条件时能够及时从银行获得贷款支持。

(二)国外农地投融资模式

鉴于农业的外部性和弱质性,国际上大部分国家,尤其是一些发达国家有明确的承贷机构和贷款程序,期限相对较长及各种优惠扶持政策,如允许土地抵押,贷款利率优惠等。总体而言,以美、德为代表的国家农地抵押投融资试点主要以信用合作社为基础,民间需求为动力源泉,自行发债为融资手段,与我国有明显不同。

二、贵州被调查农户土地投融资的基本概况

(一)农地投融资金融机构体系不完善

近年来,贵州针对农地“三权”分置开展了多项改革试点,大力实施农地投融资模式核心区建设,各级财政部门认真贯彻落实中央和省的支农惠农强农政策,财政投入不断增加。全省各金融机构截至2016年底涉农贷款余额7120.1亿元,同比增长18.6%,增速高于全省各项贷款增速9.2个百分点。“十三五”期间,贵州农业预计总投入6000亿元,投融资需求巨大。

贵州农地改革尚处于初步探索阶段,农地投融资发展滞后尚未得到根本改变。(1)农信社改革任重道远。全省农信社平均拨备覆盖率70.12%,远低于银监会监管指标水平;不良贷款率9.1%,高出行业6个百分点。(2)新型农村金融机构发展缓慢。全省村镇银行等法人机构共58个,远未覆盖全部县域,单个机构的平均资产规模仅为5.74亿元,规模较小。(3)农地投融资担保体系不健全,农户对外融资能力不足,极大限制了金融服务农地投融资的能力。

(二)农户土地投融资态度消极

从表2可知,70.71%的农户对土地的认知还处于保守状态,认为若不能如期偿还贷款,便会失去赖以生存的土地,不能获得理想的收益,对农地投融资态度消极。调研发现,大部分农户由于可用于投融资的抵押物较少,对农地投融资持质疑态度,认为土地投融资还不如向私人借贷容易。这都极大制约了贵州农地投融资模式的创新和改革,严重影响了全省农村经济发展速度。

三、贵州农地投融资模式的选择

(一)互联网投融资模式

通过互联网借助电子商务平台,将农民、农信社及地方政府等多方主体有机联系在一起,共同推出以金融服务模式来开发农地的方式。具体操作过程是:将农民的土地流转到电商公司,电商公司将这些土地转交给合作社进行农业生产,用户进行网上预约,认购土地使用权,并获得该土地上的农产品。本质上说,就是将土地使用权划分成若干部分,并在电商平台上进行出售,消费者支付一定资金获得土地使用权,并获得持有期间内的农产品。

(二)“土地+政府+银行”投融资模式

针对贵州农村地区的投融资需求,在普惠金融下通过现代金融管理模式,构建农户经营信息档案,全面突出当地的土地流转,实现土地资源优化配置,以有效解决农地无法贷款的问题。如农户通过向土地信用合作社提交贷款申请书和村委会开具的意见书,将土地经营权证书交予合作社作为借款的抵押品,合作社进行初审,再将相关资料以合作社的名义统一上交给金融机构。金融机构根据合作社所提交的申请材料进行核查,向土地产权评估机构提出评估申请,评估机构出具相应的评估报告,并返回金融机构,金融机构再根据评估报告进行再一步审核确定发放贷款。

(三)土地收益抵押货款证券化模式

农业作为风险高收益低的产业,农户由于缺乏符合金融机构要求的抵押物,加之不健全的信用担保体系,金融机构往往不愿为农民提供涉农货款。因此,在贵州农村现有土地制度下进行投融资模式探索,可以考虑以土地收益作为抵押物进行证券化融资,以降低投融资风险,增加金融机构经营的灵活性,是可预见且较为稳定的投融资抵押物。

参考文献

[1]罗剑朝.庸晖.庞玺成.农地抵押融资运行模式国际比较及其启示[J].中国农村经济.,2015,31(03):84-96.

[2]屈波.基于普惠金融理念的农业投融资模式选择——以河南省为例[J].金融理论与实践,2016,38(9):116-118.

[3]于丽红,池丽旭,兰庆高.农村土地融资模式创新——農地经营权抵押贷款证券化探讨[J].农村经济,2015,33(8):47-51.

基金项目:本文章属于贵州财经大学2016年度在校学生科研资助项目《普惠金融下农村土地投融资模式研究—以贵州省为例》。

作者简介:庞梅,女,贵州财经大学金融学院硕士研究生,研究方向:金融与区域发展、风险分析与管理。endprint