基金持续加仓主板

川财证券 王 鹏

基金持续加仓主板

川财证券 王 鹏

基金三季报已经披露完毕,基金公司披露了2017年三季度基金持仓数据,我们分析了普通股票型基金+偏股混合型基金的配置情况,详细内容如下。

板块配置:继续加仓主板

基金重仓股市值增幅小于全部A股自由流通市值增幅。随着三季度市场持续的反弹,全部A股自由流通市值从209665.74亿上升到225502.95亿,增幅8%,而基金重仓股市值从4156.21亿上升到4401.13亿,增幅6%。

从基金持股市值占A股流通市值的比例来看,主板继续被加仓,中小创配置比例微降。2017年三季度A股市场基金配置比例较二季度的1.98%下降到1.95%。其中主板、中小板、创业板持股市值分别为2537.40亿、1246.61亿和617.01亿,配置比例分别为1.61%、2.83%和2.54%。而二季度主板、中小板、创业板持股市值分别为2320.40亿、1219.33亿和616.48亿,配置比例分别为1.58%、3.02%和2.78%。主动型基金对主板、中小板、创业板的持仓市值均较二季度出现上升,但是整体配置比例则出现微弱下降,尤其以中小创板块的配置比例下降幅度较大。

从不同板块的基金持股市值占基金总市值的比例来看,也是主板继续加仓,中小创则微降,主板与中小创的仓位分化加剧。今年二季度末,基金主板配置比例为55.84%,中小板配置比例为29.32%,创业板配置比例为14.83%。三季度,基金继续加仓主板,相比较二季度末,主板配置比例提升1.82个百分点,达到57.66%,事实上,自2016年二季度以来,主板已经连续五个季度获得基金加仓,配置比例从44%上升至57.66%。加仓主板意味着中小板和创业板的仓位下降。中小板的配置比例由二季度末的29.32%下降1个百分点至28.32%。创业板的配置比例由二季度末的14.83%下降0.81个百分点至14.02%,创业板的仓位已回到2014年底的水平。

三季度市场回暖,板块涨幅排序为:中小板指(8.86%)gt;深证成指(5.30%)gt;上证综指(4.90%)gt;创业板指(2.69%)。作为A股市场一股重要的资金力量,基金对创业板的“冷落”,也反映在创业板的表现上,三季度创业板涨幅为所有板块中最低。

行业配置:金融周期加仓,TMT减仓放缓

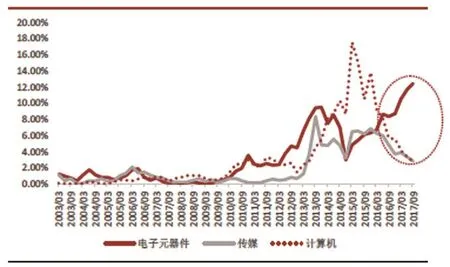

图一:电子元器件、传媒、计算机仓位变化

从2017年三季度行业持仓市值占比来看,电子元器件、医药、食品饮料居前三,纺织服装、综合、煤炭最低。较二季度比较来看,加仓最大的是食品饮料、有色金属、电力设备、银行、电子、非银金融等,而纺织服装、基础化工、轻工制造、家电、电力及公用事业、医药等行业大幅减仓。周期板块煤炭小幅减仓以外,有色、钢铁等行业大幅加仓,较二季度上升2.52%、0.48%。大金融板块中银行和非银金融持仓分别上升0.97%和0.72%。消费板内部分化显著,食品饮料的持仓市值占比大幅增加,而家电、汽车、纺织服装等均出现大幅下降。计算机,传媒等仍在减仓,整个TMT占比出现下降。

相比A股自由流通市值的行业占比来看,食品饮料、电子元器件、家电、医药分别超配6.62%,6.38%,2.94%,2.31%。大幅低配的行业有银行、地产、交运、非银金融、电力及公用事业等。

金融地产仍有加仓空间。2017三季度金融和地产的仓位较二季度上升2.24%至14.16%。其中银行、非银金融、仓位分别是5.25%、6.11%、2.79%。自2003年以来,金融地产的仓位的平均值是22.15%,中位数是17.87%,当前仓位处于历史底部区域,仍有加仓空间。从A股市的市值分别来看,金融板块的市值占比较大(11%以上),是股市的稳重器,通常用来稳定市场。金融的仓位与平移一个单位的涨跌幅的相关性较强,这说明仓位的变化与趋势的一致性强。金融地产仓位的变化对沪深300指数的影响较大,当金融地产仓位大幅上升的时候,沪深300指数表现强势,反之亦然。目前金融地产小幅加仓,与沪深300指数的表现形成一定的背离。

周期仓位大幅回升。周期板块中的有色、钢铁仓位上升,尤其是有色板块,仓位大幅上升2.52%,与新能源汽车产业链相关的锂、钴等小金属公司受到基金的青睐,大幅加仓有色行业。煤炭行业的仓位维持平稳,但仍处于历史的低位。

消费板块仓位内部分化。2017年三季度基金重仓股中,消费板块仓位整体上升,较二季度上升0.51%。但是内部分化明显,食品饮料占比10.97%,环比大幅上升2.66%。家电、汽车占比分别是7.47%、2.60%,环比下降1.48%、0.42%。从超低配的角度来看,家电、食品饮料已经大幅超配。

TMT市值占比有所放缓。2017年三季度基金重仓股中TMT板块市值占比有所放缓,从2015年一季度历史最高的32%下降到目前的21.53%,较一季度的21.52%维持平稳,但是仍处于历史平均水平以上。从各个子行业来看,受益于苹果产业链高景气度的电子元器件行业持仓市值环比上升0.74%,而计算机、传媒环比则下降0.45%、0.51%。

图二:三季度基金规模及仓位均上升

对行业的配置走向均衡

以Wind重仓持股(汇总)为统计口径,三季度,偏股基金主板、中小板、创业板超(低)配比例依次为-20.12%、8.99%、11.13%,板块分化依旧。虽然主板延续着加仓趋势,但仍然低配,且低配比例位于2010年以来的中值之下。中小板、创业板仍然超配,超配比例仍略高于历史中值。

从行业的角度来看,2017年三季度基金持仓较历史相对高的行业有电子元器件、家电、有色金属等行业。较历史均值以下最大的行业是房地产、银行、交通运输。周期和金融仓位上升,消费内部分化显著,TMT仓位减缓放缓。基金对行业仓位的配置较二季度更加均衡。(本文部分数据来源于华泰证券)