中国资本市场20年内幕交易行为案例综述*

彭 志,肖土盛,赵 园

(1.对外经济贸易大学 金融学院,北京 100033;2.中央财经大学 会计学院,北京 100081;3.中央财经大学 信息学院,北京 100081)

中国资本市场20年内幕交易行为案例综述*

彭 志1,肖土盛2,赵 园3

(1.对外经济贸易大学 金融学院,北京 100033;2.中央财经大学 会计学院,北京 100081;3.中央财经大学 信息学院,北京 100081)

文章对1994-2015年中国证券监管机构和司法机关查处的内幕交易案件的特征进行了档案式归纳分析。研究发现,中国资本市场内幕交易案件呈现以下特点:(1)对内幕交易的处罚以行政处罚为主,民事赔偿基本处于缺位状态。(2)内幕交易违规主体以法定内幕人为主,但有向非法定内幕人扩散的趋势,且呈现裙带化、复杂化、公职化等特点;并购重组领域仍是内幕交易发生的“重灾区”;内幕交易的利益驱动力强,违法获利金额高。(3)内幕交易稽查执法力度不断增强,案件办理效率显著提升,但内幕交易处罚力度偏轻,威慑力不强。(4)从时间序列上看,不同时期的执法环境不同,执法效果也不同,但整体的内幕交易执法力度和效率均呈快速上升态势。此外,随着我国证券市场的发展,内幕交易的具体行为模式不断发生变化并呈现出新特点、新趋势,这对内幕交易行为监管提出了新挑战。因此,文章还深入剖析了两类具有代表性的新型内幕交易行为的特点,并提出了相应的监管对策。

内幕交易;内幕信息;内幕交易监管

一、引 言

经过二十余年的发展,中国资本市场在制度安排、交易规则和监管方式等方面基本与国际市场接轨,市场规模位居全球前列。自我国资本市场诞生之日起,股价操纵、内幕交易等违法违规行为一直是困扰其发展的难题。时至今日,世界各国对内幕交易的监管基本达成共识,各国监管机构均把打击内幕交易作为工作的重点。因此,研究内幕交易问题具有较强的现实意义(上海证券交易所,2011)。

从发达国家资本市场监管经验来看,打击内幕交易在未来很长时间内仍将是我国证券监管部门稽查执法的重点。特别是近几年,证券监管部门对内幕交易坚持“零容忍”的态度,发现一起,打击一起。随着我国资本市场的创新发展,具体的内幕交易模式也在不断演化,内幕交易行为变得更加复杂和隐蔽。这势必要求监管方式也应不断动态调整,以适应新形势下的内幕交易监管要求。在此背景下,本文拟对中国资本市场过去二十年查处的内幕交易案例进行档案式归纳分析,试图揭示内幕交易行为的普遍性特征和变化趋势,为今后监管部门更有效地防范和打击内幕交易违法行为提供数据支持和实证参考。

内幕交易一直是学术界和实务界关注的重点、热点问题,相关研究成果非常丰富。以往文献对内幕交易监管的研究主要集中在内幕交易的危害性和甄别等方面,且多采用大样本实证研究方法。受到案例资料和相关数据的局限,学者对内幕交易案件的研究还比较缺乏。在为数不多的已有研究中,至少存在两点不足:其一,仅对某一年或某几年的内幕交易案件进行静态研究,案件数通常只有几十个,且忽略了不同时期案件特征的动态变化(蔡奕,2011;深圳证券交易所综合研究所,2011);其二,法学研究者则侧重于内幕交易违法认定与处罚的分析(李红军,2015;张舫和李响,2016)。实际上,自1994年我国证券监管机构查处首起内幕交易案件以来,内幕交易稽查执法已积累了上百个案例,数据样本非常丰富。与此同时,二十多年来我国内幕交易法制体系和稽查执法架构也发生了深刻变革。因此,结合内幕交易法制体系变化,本文将从时间序列维度全面系统地剖析案件特征的变化趋势。

本文整理了1994-2015年我国证券监管机构和司法机关查处的主要内幕交易案件,共计196起。本文研究主要沿着以下三条线索展开:(1)从内幕交易法律责任类型、内幕交易违规特征和内幕交易监管特征三个维度对中国资本市场内幕交易案件的普遍性特征进行分析。其中,内幕交易法律责任部分分别从行政、刑事和民事责任三个角度分析,内幕交易违规特征部分主要围绕内幕交易主体、内幕信息类型和内幕违法所得三个方面进行分析,内幕交易监管特征部分则分别从内幕交易稽查执法力度和违规处罚力度两方面展开讨论。(2)从时间序列维度对内幕交易案件特征的变化趋势进行剖析。鉴于不同时期执法环境和执法重点的差异,本文把分时期的分析贯穿于第一条线索分析的始末。(3)结合内幕交易行为的新特点和新趋势,对中国资本市场内幕交易的典型案例进行分析。内幕交易的具体行为模式不断发生变化,第一条主线提炼的内幕交易普遍性特征和规律可能难以囊括内幕交易的新特点和新趋势,因而我们将深入剖析两类具有代表性的新型内幕交易行为的特点及其监管要点,以作为补充。

本文的主要贡献在于:运用最新全面的案例数据,对中国资本市场过去二十年证券监管机构和司法机关查处的真实内幕交易案件进行档案式归纳分析,提炼出我国内幕交易案件的特征规律和变化趋势,这是对该领域文献的有益拓展和补充。本文的研究结论对资本市场内幕交易监管实务也具有较强的实践指导意义,为防范和打击内幕交易违法行为、完善内幕交易法制等提供了支持和参考。

二、文献回顾

内幕交易一直是学术界关注的焦点问题,研究成果已非常丰富。而本文重点研究的是监管机构认定与查处的内幕交易案件,与之相关的文献主要集中在经济学和法学领域。

(一)经济学领域的研究

蔡奕(2011)从内幕交易主体构成、内幕信息构成、内幕违法所得与处罚金额等维度对我国证券监管机构和司法机关查处的31起内幕交易案件的特征进行了分析,并提出了有针对性的内幕交易监管建议。深圳证券交易所综合研究所(2011)为了从实证角度评估我国证券行政处罚的工作绩效,首先从案件处理方式、行政处罚类型、处罚对象数和处罚金额、年度受案结案比率等维度对证监会2010年度的行政处罚案件进行了总体的比较分析,然后对2010年查处的10起内幕交易行政处罚案件进行了专项统计分析,并与相关国家和地区证券监管机构查处内幕交易案件的情况进行了比较。研究表明,2010年中国证监会内幕交易案件执法的力度和效率都显著提高。上海证券交易所(2011)通过分析我国各个时期典型内幕交易案例的特点及查处难点,归纳了股权分置改革前后内幕交易特点的变化及产生根源,然后从内幕交易规制体系、认定标准、调查手段与程序等维度与美国、中国香港进行了比较分析,从而为中国证券稽查执法提供了借鉴。陈莹等(2014)对三种超额收益法在中国情境下计算内幕交易违法所得的适用性进行了探索性研究,发现不同方法计算的违法所得存在一定差异。虽然超额收益法的计算结果不稳定,实际操作难度较大,但在市场出现暴涨暴跌的极端情况下,超额收益法的思路对违法所得计算具有重要的参考价值和借鉴意义。

(二)法学领域的研究

法学研究者侧重于对内幕交易违法认定与处罚等的研究。在认定方面,谬因知(2014)以光大证券事件为例,从我国法律和法理的角度对该案的行政责任与民事责任进行了分析,认为证监会的处罚决定存在法律定性错误,包括曲解了内幕交易的主体要件、混淆了光大证券作为市场中介和普通投资者的区别。钱琼(2015)通过对88份行政处罚决定书和19份刑事判决书的分析,发现大量符合“情节严重”甚至“情节特别严重”的案件仅以行政处罚了结,有的“情节特别严重”的案件则以“情节严重”的标准定罪量刑。这反映出我国在内幕交易犯罪与行政违法行为的认定上存在较大随意性。此外,以单位作为主体从事内幕交易的案例呈增加之势,张子学(2011)结合行政执法与刑事司法实践以及海外监管查处经验,探讨了单位内幕交易认定的一些疑难法律问题,如是否将单位作为违法主体以及是否处罚、如何认定单位“知悉”与“利用”内幕信息、如何区分单位内幕交易行为与个人内幕交易行为等。

在内幕交易违法处罚方面,王启迪(2011)基于2004-2010年证监会查处的21起内幕交易行政处罚案件,考察了内幕交易法律主体和法律行为对内幕交易罚款金额的影响。研究发现,证监会对高级管理人员的处罚明显重于其他人员,这与其信义义务相符;在没有违法所得的情况下,对利用他人账户进行内幕交易的处罚力度明显更高。张心向(2015)研究了内幕交易案件的法律责任类型,发现对内幕交易的处罚以行政处罚和刑事处罚为主,而涉及的民事赔偿纠纷案件仅三起(且均以撤诉或败诉告终),民事责任的欠缺俨然成为我国内幕交易规制的“短板”。李红军(2015)对2014年证监会查处的83份行政处罚决定书的统计分析表明,尽管不同类型的证券违法行为在行为规模与监管难度方面存在显著差异,但由于罚金法定计算规则差异以及执法裁量权运用缺乏针对性,部分处罚与违法行为之间对称性失调,特别是对内幕交易行为的罚款金额明显高于其他类型违法行为。张舫和李响(2016)则从声誉罚、财产罚、资格罚、市场禁入四个维度构建了证监会执法强度指数,发现我国证监会目前的执法强度较弱,难以对违法者产生戒惧的效果。证监会执法强度较弱不仅与执法者自身问题密切相关,还可能与社会因素有关。

三、中国内幕交易规制体系

(一)中国内幕交易法律规制框架

伴随我国资本市场的诞生,内幕交易等证券违法违规行为就充斥于整个市场。1990年10月,中国人民银行发布《证券公司管理暂行办法》,其中第17条规定“证券公司不得从事操纵市场价格、内部交易、欺诈和其他以影响市场行情从中渔利的行为和交易”。尽管该办法的内幕交易主体只包含证券公司,但这是我国历史上第一次以行政法规的方式禁止内幕交易。1990年11月,上海市人民政府发布《上海市证券交易管理办法》,该办法明确规定禁止内幕交易,并制定了相应罚则,同时对内幕交易的主体进行了很大的扩展(详见该办法第39条和第40条)。1991年6月,深圳市人民政府颁布《深圳市股票发行与交易管理暂行办法》,该办法第43条规定:“证券交易活动中(包括集中交易和柜台交易)禁止任何人利用内幕消息从事证券买卖的行为。”1992年4月,深圳市人民政府发布《深圳市上市公司监管暂行办法》,进一步规定了对上市公司有关人员内幕交易行为的规范。但是这些规范缺乏法律意义上的规制,没有具体罚则,也缺少对证券内幕信息的规范界定。

1993年4月,国务院发布《股票发行与交易管理暂行条例》,该条例对内幕交易中的重要概念做了具体规定,标志着立法规范内幕交易行为的开始。1993年9月,国务院证券委员会发布《禁止证券欺诈行为暂行办法》,进一步对内幕交易做了明确具体的规定。这两个规定是中国关于禁止内幕交易的主要行政法规和规章,详细规定了内幕交易行为主体、内幕信息、内幕交易行为的类型以及法律责任等。此后,中国证监会分别于1997年3月、1997年12月和1999年8月发布《证券市场禁入暂行规定》、《上市公司章程指引》和《股票发行审核委员会条例》,对内幕交易做出不同程度的规定。

1997年10月修订后的《刑法》增订了大量有关金融犯罪的条款,其中第180条专门规定了内幕交易、泄露内幕信息罪。这是我国第一次以基本法的形式规定内幕交易为刑事犯罪,并规定了其刑事责任,为打击内幕交易犯罪提供了强有力的法律依据。1999年7月实施的《证券法》则对内幕交易立法的指导思想和基本原则、内幕交易构成要素、内幕交易预防体系以及监管机构设置等做出了详细规定。随着资本市场的不断发展和改革的不断深入,为了适应新形势下内幕交易监管的要求,我国对《证券法》进行了多次修订。2014年8月31日,第十二届全国人民代表大会常务委员会第十次会议通过了最新修改的《证券法》。《刑法》相关条款及《证券法》的出台使政府对内幕交易的监管有了法律依据,有力约束了内幕交易行为的发生,是我国证券市场规范化和法律化的重大标志。至此,我国形成行政、刑事、民事三管齐下的打击内幕交易行为的法律法规架构体系。

此外,中国证监会还制定了一系列法规和制度性文件,这些文件为实践中规制内幕交易提供了指导。例如,2007年3月证监会发布《证券市场内幕交易行为认定指引》,进一步细化了“内幕人”“内幕信息”“内幕交易行为”“违法所得”等概念,并明确了执法实践中的“处罚情形”以及认定“证明标准”。该指引在证监会内部稽查执法工作中具有重要指导作用。2011年10月证监会出台《关于上市公司建立内幕信息知情人登记管理制度的规定》,界定了证监会内部的内幕信息、内幕信息知情人的范围,规定了内幕信息登记、流转的流程,明确了内幕信息保密的具体要求(张小波,2015)。

2010年后,证监会协调各部委联合起来加强对内幕交易的监管。例如,2010年5月,最高人民检察院、公安部联合发布《最高人民检察院、公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)》,对刑法第180条“情节严重”“情节特别严重”进行了解释。同年11月,国务院发布《国务院办公厅转发<证监会等部门关于依法打击和防控资本市场内幕交易意见>的通知》(国办发[2010]55号),就依法打击和防控内幕交易工作进行了统筹安排和全面部署。该通知是针对当前资本市场新形势和新特点做出的制度安排,是打击和防控内幕交易的纲领性文件。2011年7月,最高人民法院会同有关部门印发《关于审理证券行政处罚案件证据若干问题的座谈会纪要》,该纪要加强了内幕交易人员的举证责任。2011年11月,为规范上市公司国有股东行为,国资委发布《关于加强上市公司国有股东内幕信息管理有关问题的通知》,明确要求国有股东支持、配合上市公司实施内幕信息知情人登记工作。2012年6月,最高人民法院、最高人民检察院联合发布的《关于办理内幕交易、泄露内幕信息刑事案件具体应用法律若干问题的解释》(以下简称《解释》)正式施行,这是最高两院针对证券、期货犯罪出台的第一部司法解释。该《解释》对非法获取内幕信息人员、内幕信息敏感期等重大问题做出了详细解释。2013年12月,国务院印发《关于进一步加强资本市场中小投资者合法权益保护工作的意见》,成为今后一段时期打击内幕交易、维护中小投资者合法利益的纲领性文件。

至此,我国基本形成以《证券法》和《刑法》为核心、行政法规和行业自律性规定为重要组成的内幕交易法律制度体系,呈现出市场自治、政府监管、法律规范综合运用的局面。

(二)中国证券稽查执法架构

从1997年开始,证监会逐步加强了对内幕交易案件的稽查执法力度。比如,为加强二级市场监控,证监会充分发挥沪深两地证券交易所的一线监管优势,利用证券交易所的技术优势,对二级市场进行实时监控,并及时对股价异动的股票进行调查,发现问题及时停牌处理。对于确实存在内幕交易或市场操纵的情况,交易所负责协助调查内幕交易行为等违规行为,对违规者进行警告、通报批评等处理。为了更加有效地实时监控市场,1998年上海证券交易所进一步完善了监控预警系统,实现了异常交易和异常申报的自动报警,建立了交易历史数据查询系统,消除了市场监控盲点,并开发了临时停牌等新的监控程序;深圳证券交易所则完善了“交易监控自动预警系统”,并对系统交易监控功能进行了扩充。

1998年9月,中国证监会将稽查部更名为稽查局,并在全国各地区派出机构设立稽查处。当时执法力量相当薄弱,证监会稽查局只有20多人,全国虽设有多个稽查处,但力量分散。稽查局和派出机构不存在案件交办关系,出现了忙闲不均的情况。随着市场上问题和风险的累积,一批大案要案浮出水面,但由于稽查执法效率跟不上,案件得不到及时查处,影响了稽查功能的发挥和市场的健康发展。

为进一步扩大稽查力量,有效整合稽查资源,集中力量“歼灭”积压的违法案件,2001年8月,证监会在广东虎门召开了第一次全国稽查工作座谈会。会上提出:(1)证监系统的稽查力量必须有效组织、统一调配,派出机构稽查人员要占全部在编人员的1/3,稽查办案人员要相对稳定;(2)设立稽查一局、二局,实行“两局分工、系统交办、适度交叉、协调配合”的工作方针。由此形成了由稽查一局、稽查二局、9大区稽查局、2个直属办和24个特派办稽查处构成的全新中国证券稽查执法架构,稽查执法力量扩充至270多人。2002年证监会进一步明确“全系统稽查力量由稽查一局统一协调、指挥,稽查二局封闭办案”的工作格局,稽查二局专司查处内幕交易、操纵市场案件。

2007年11月,中国证券稽查执法体制进行了第二次重大改革,成立证监会行政处罚委员会,合并稽查一局、二局为稽查局,并成立稽查总队,专门对全国范围内重大违法违规案件进行调查。这次改革大大增强了稽查力量,并从制度上确定了证监会几年来推行的“查审分离”模式,形成了调查与处罚权力相互制约的机制,提高了执法的专业性、效率和公正水平;同时,建立集中统一指挥的稽查体制,提高了快速反应能力和整体作战效能。2012年12月,稽查总队又批准设立第六支队和第七支队,证券执法力量得到扩充。2014年底,两个支队分别和上海专员办、深圳专员办合并,升格为“总队”级别,稽查执法力量形成北京、上海、深圳三个重要核心,其中上海专员办主要负责长三角地区的案件,深圳专员办主要负责珠三角地区的案件。

同时,为加强与公安部门的协作,2002年3月中央批准公安部成立证券犯罪侦查局,次年派驻证监会办公,由此大大增强了“行刑衔接”力度,提高了执法部门的威慑力和工作效率。在内幕交易大案的查处中,证券犯罪侦查局做了大量协助和查处工作,为成功追究当事人的刑事责任起到重要的作用。

现行证券稽查执法体制下,证券监管与稽查执法的一般程序是:首先,证券监管部门根据从日常监管、交易监控、信访举报、新闻媒体等途径得到的线索进行初步调查,对于符合立案标准的予以立案;然后,由稽查总队及证监会相关派出机构进行正式调查取证;之后,对案件相关材料进行内审和复核,对于涉嫌犯罪的案件移交司法机关进行刑事侦查,对于未涉嫌犯罪的案件交由证监会行政处罚委员会审理;最后,由行政处罚委员会做出行政处罚意见。

(三)中国证券稽查执法体制存在的问题

第一,稽查执法的法律制度仍不完备。尽管最高两院关于“内幕交易传递环节的部分举证倒置”的司法解释对内幕交易的认定起到重大推动作用,但我国稽查执法还缺少三个关键的“权力”。一是传唤权。美国证监会稽查执法时可以传唤当事人配合谈话,当事人如不配合,证监会可以提请法院强制传唤;而我国的稽查人员在稽查执法时,最大的困难是当事人不配合,导致取证困难。二是伪证处罚权或者入刑权。在美国,当事人在作证时不能说谎或者作伪证,一经查实,当事人可能承担比内幕交易罪更严厉的刑罚;而在我国稽查执法取证时,明明知道当事人说谎,却没有有效的办法惩罚,从而导致谈话笔录效果不佳。三是监听权。在美国稽查内幕交易特殊案件时,在调查阶段就可以启动对当事人的监听。而在我国,只有案件被移送公安机关立案后,公安机关可以实施监听取证。在证券执法层面,针对紧急、重大和特殊案件如能够提前启动“监听”,对案件的侦查可能会起到关键作用。

第二,稽查执法配置机制仍不平衡,有待进一步改善。当前承办大案要案主要由稽查总队、上海专员办、深圳专员办负责,而各个派出机构也设有稽查处,其中北京证监局、上海证监局、深圳证监局、广东证监局的稽查人员数量多、力量强,西部地区稽查力量相对薄弱。这样导致稽查总队、两个专员办与地方证监局在证券执法方面存在重叠,导致资源浪费,而部分地区却存在证券执法资源不足的不平衡状况。另外,稽查总队承办重大跨区域案件时,可能需要与地方证监局联合办案,而各个证监局的办案能力及水平均有差异,导致取证效果打折扣,还有地方保护主义倾向也可能导致配合阙如。

第三,执法协作仍不顺畅。一是内部协作不畅。在稽查执法的调查初期,稽查部门在分析案情、制订调查方案、确定调查重点时需要调取大量的交易数据,主要包括证券公司含IP/MAC地址的交易流水以及交易所或登记结算公司含交易时间、数量、金额等的详细流水,这两类数据在分析案情时需整合到一起。在实务中,证券公司数据来自券商,甚至不同券商的字段定义格式与交易所常常相去甚远,券商的数据与调查部门没有直接联通,还需稽查人员四处奔波调查汇总。二是外部协作不畅。内幕交易违法是金融市场上的违法,调取银行资料是重要线索发现手段,也是最后定性处罚的依据。此外,调取工商资料、通讯信息等也是一个重要的调查手段。在稽查实务中,稽查人员有一大半的时间都在调取银行资料、工商资料的路上,极大影响了调查效率,并容易走漏风声,错失调查良机。

第四,“先行后刑”还是“先刑后行”的行刑衔接体制有待进一步改善。在现行法律体制中,当内幕交易案件的交易金额或获利金额达到刑事追诉标准时,应该移送公安机关查处。实务中,一个内幕交易案件可能达到了追诉标准,但证据达不到刑事诉讼证明标准,可先行后刑,即先做行政处罚,后将线索移交公安机关。对于另外一类案件,移交公安机关后,当事人并不一定承担刑事责任,但实务中很少又退回行政机关再做行政处罚。

四、中国资本市场内幕交易:特征分析

(一)样本期间与数据来源

本文手工整理了1994-2015年中国证券监管机构和司法机关查处的内幕交易案件,共计196起。其中,行政处罚案件157起,已判决的刑事处罚案件35起,民事赔偿案件4起,基本涵盖了我国这一时期查处的主要内幕交易案件。行政处罚案件数据主要来源于中国证监会网站上的行政处罚决定记录,刑事处罚和民事赔偿案件数据根据证监会网站和其他网络资源收集整理得到。当然,中国证监会开展调查的内幕交易案件远不止这些,但由于取证难、认定难等问题,最终认定并进行处罚的内幕交易案件比例一直较低。

(二)内幕交易法律责任类型

根据我国相关法律法规的规定,内幕交易者承担的法律责任主要包括行政责任、刑事责任和民事责任。

1.内幕交易的行政处罚。行政责任是指因违反行政法或行政规定而应承担的法律责任。由于行政处罚具有直接性、有效性、经济性等特点,行政手段逐渐成为各国规制内幕交易行为的最常用手段。

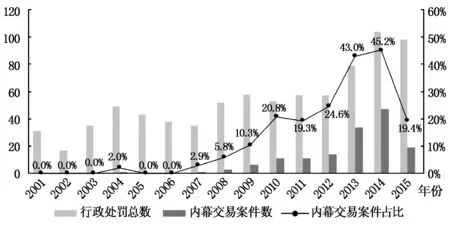

图1列示了被证监会行政处罚的内幕交易案件的年度分布情况。不难发现,证监会查处的内幕交易案件数出现了两次高潮。第一次高潮始于1997年,案件数从1997年的1起增加到1999年的5起,呈快速上升态势。形成这次稽查执法高潮的直接原因是在新的稽查执法架构下执法效率大大提高,稽查体制的突破产生了良好效果。第二次高潮则始于2007年,查处的内幕交易案件数迅速上升,从2007年的1起上升到2010年之后的年均十起以上,而这次高潮又与2007年稽查执法体制的第二次重大改革密切相关。这次改革不仅从制度上确立了“审查分离”模式,还建立了集中统一指挥的稽查体制,提高了执法的专业性、效率和公平水平。随着稽查技术系统建设与分析水平的不断提高,以及证监会内外部(如公安、银行等单位)的密切协作,近年来查处的案件数迅猛增加,并在2014年达到巅峰(查处47起)。实践再次证明,在实行稽查新体制以后,证券稽查执法效率大大提高。

证监会不断增强对内幕交易的行政处罚力度,反映了对内幕交易“零容忍”的态度,这对提振资本市场信心起到了积极作用,有助于我国资本市场的长远发展。

2.内幕交易的刑事处罚。1997年,修订后的《刑法》即以基本法的形式规定内幕交易为刑事犯罪,并明确了其刑事责任(参见第180条)。之后,最高两院针对内幕交易还出台了一系列细则进行了补充解释,这些为打击内幕交易犯罪提供了强有力的法律依据。由于中国证监会没有刑事处罚权限,涉嫌犯罪的内幕交易案件移交司法机关查处,并最终予以刑事处罚。

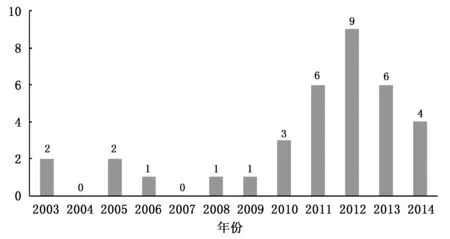

图2 刑事处罚内幕交易案件的年度分析

图2列示了刑事处罚内幕交易案件的法院审结年度分布情况。我们发现,受刑事处罚的内幕交易案件数从2008年之前的每年零星一两起,到2012年的9起,呈快速上升的态势。可能的原因有:第一,2010年之后相关规章制度密集出台。在这段时间,中国证监会、最高人民法院、最高人民检察院、公安部等部门相继颁布《最高人民检察院、公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)》《关于依法打击和防控资本市场内幕交易意见的通知》《关于办理内幕交易、泄露内幕信息刑事案件具体应用法律若干问题的解释》等规章制度,这些法规的出台为规制内幕交易提供了重要依据。第二,内幕交易罪的“情节严重”认定标准降低。不同于之前以“交易盈利数额”作为情节严重的唯一认定标准,2012年颁布实施的《解释》以“证券交易成交额”或“获利或者避免损失数额”为认定标准,显然降低了内幕交易罪的入罪门槛。

3.内幕交易的民事赔偿。2005年修订后的《证券法》规定“内幕交易行为给投资者造成损失的,行为人应当依法承担赔偿责任”,对内幕交易民事赔偿责任进行了原则性的规定。但是由于缺乏操作性与具体的司法解释,民事赔偿案件寥寥无几。实际上,在过去二十多年里,中国资本市场的投资者保护主要依靠行政治理,司法机制尤其是民事诉讼机制对投资者的保护非常有限(夏立军,2014)。截至2015年,我国只有4起内幕交易民事诉讼案件,它们分别是:2008年陈宁丰诉陈建良因证券内幕交易赔偿纠纷案(该案以原告撤诉告终),2009年陈祖灵诉潘海深因证券内幕交易赔偿纠纷案(该案被驳回),2012年李岩和吴屹峰诉黄光裕、杜鹃因内幕交易赔偿纠纷案(该案被驳回),2015年投资者诉“光大证券乌龙指”因内幕交易赔偿纠纷案。*2013年12月,上海二中院受理了第一件“8.16光大证券乌龙指”引发的内幕交易赔偿案,此后又陆续受理了其他系统案件,合计507件。经统计,对于全部507起案件,上海二中院判决部分或全部支持原告投资者诉请的共有354件,判决驳回95件,撤诉58件;在判决结案的案件中,原告主张损失总金额为6 284万余元,合计判决支持4 101万余元,支持数额比例为65.26%。

民事责任欠缺成为我国内幕交易规制的“短板”,一个重要的原因是内幕交易的民事赔偿纠纷中原告举证困难。在实务中,原告很难举证自己遭受的损失与被告人的内幕交易行为之间有法律因果关系。对此,不妨参考美国等西方国家的做法,通过适用“推定信赖原则”来解决因果关系的证明难题,从而减轻原告的举证负担。

(三)内幕交易违规特征分析*当前我国对内幕交易的处罚以行政处罚为主,下文重点对证监会行政处罚案例进行违规特征分析。

内幕知情人、内幕信息、违法所得等的认定是内幕交易稽查执法的关键,它们也是内幕交易行为认定的法律构成要件。接下来本文从内幕交易主体、内幕信息类型、内幕违法所得等维度对证监会行政处罚内幕交易案件的基本特征进行剖析。

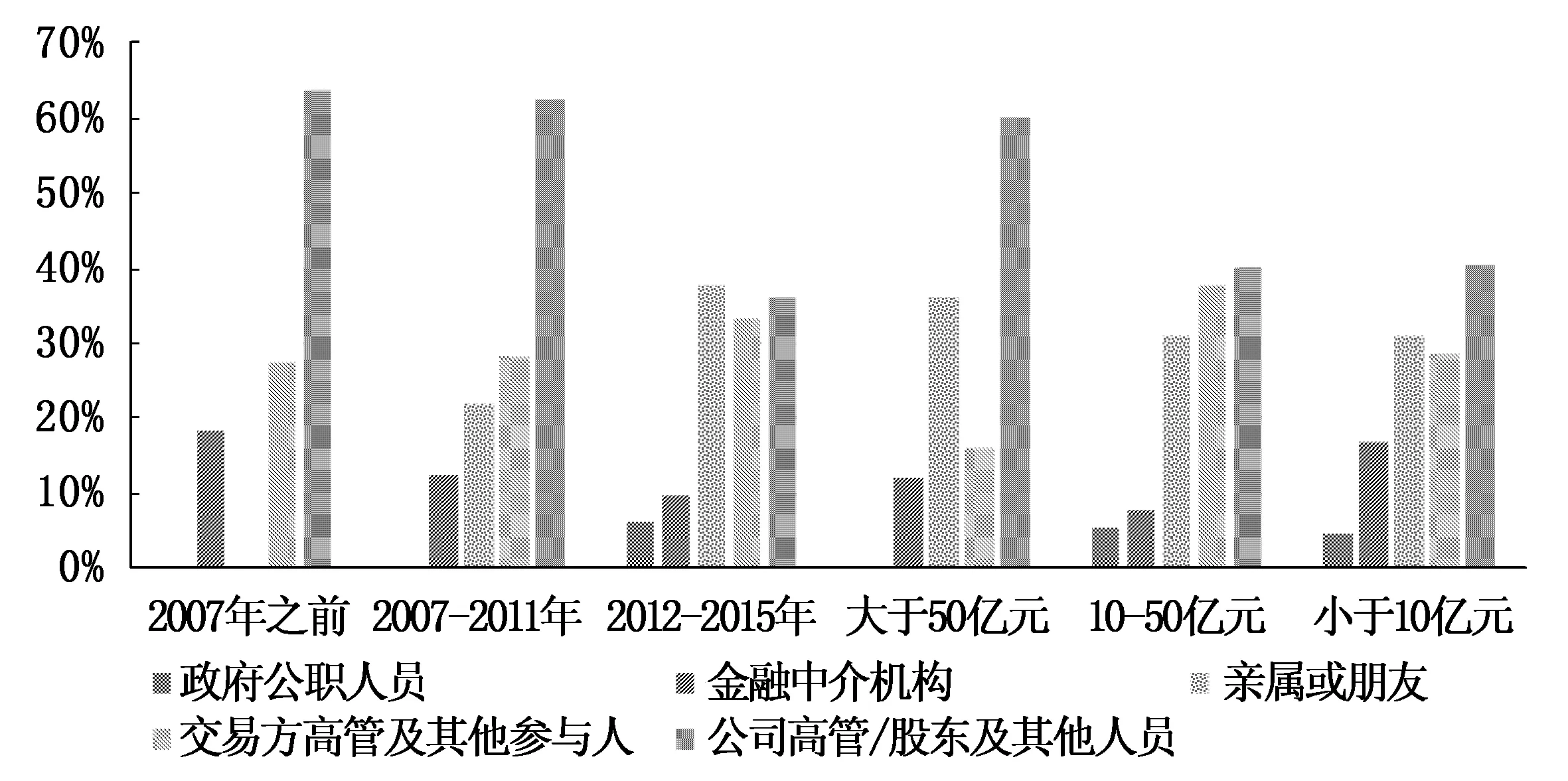

考虑到不同时期执法环境和执法重点的差异,我们分析了不同时期的内幕交易特征差异。具体来说,我们将样本期间划分为三个:2007年之前、2007-2011年以及2012-2015年。原因有二:一是2007年稽查执法体制进行了重大改革,稽查执法效率发生了巨大变化;二是2012年前后密集出台了一系列法规,尤其是2012年第一部司法解释提供了重要依据。三个时期的案件数分别为11起、32起和114起。

公司信息环境也可能对内幕交易行为产生重要影响(Cheng和Lo,2006)。参照以往文献,我们用公司规模来衡量公司信息环境的好坏,规模越大,信息环境往往越好。本文按内幕交易行为发生时公司股票市值,将样本分为“小于10亿元”组、“10-50亿元”组以及“大于50亿元”组。三组样本的案件数分别为42起、90起和25起,表明内幕交易行为集中在信息环境较差的中小市值企业中。

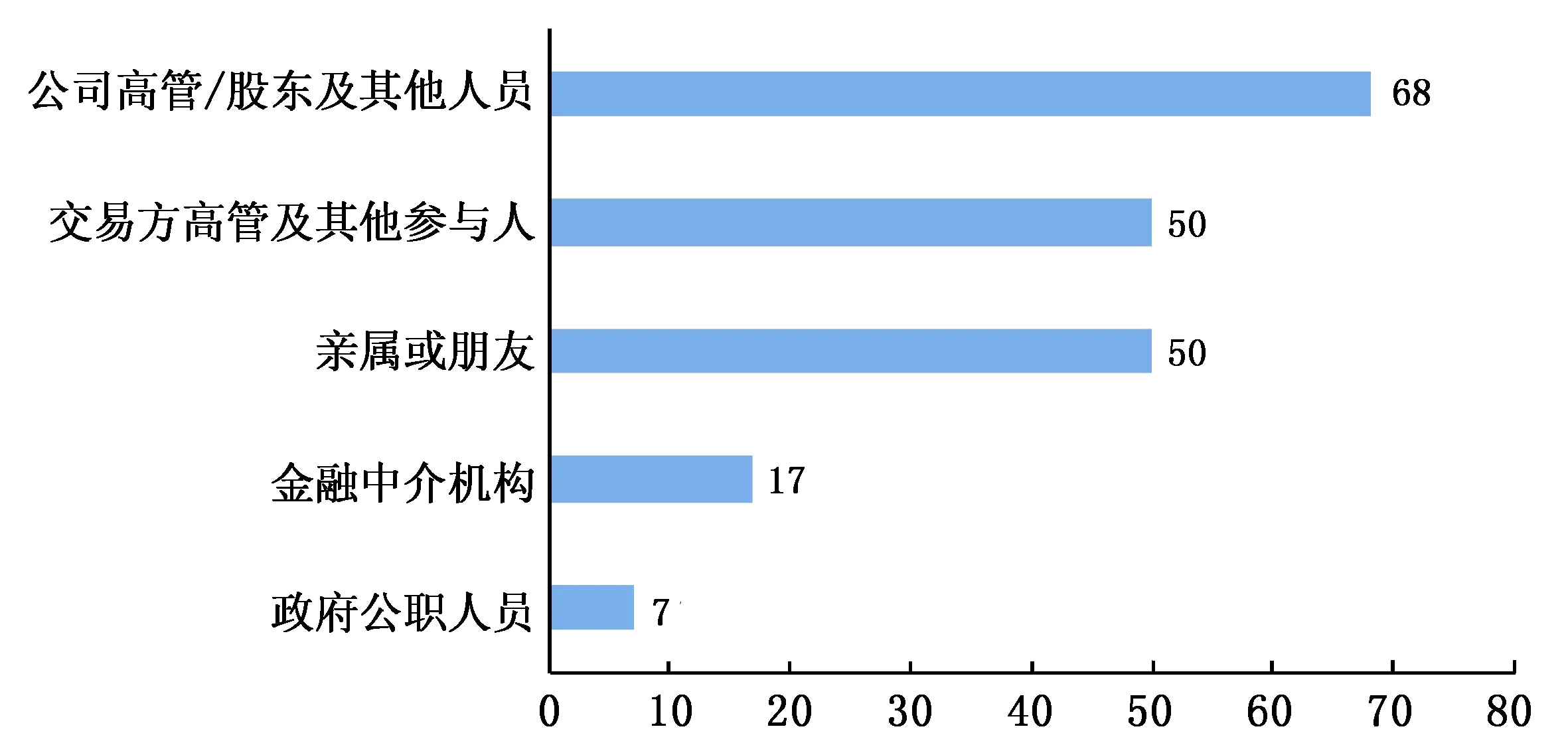

1.内幕交易主体构成。内幕信息知情人是内幕交易的主体,从各国法律的认定来看,内幕交易主体的范围界定朝越来越宽的趋势发展。我国《证券法》将内幕人员划分为两大类:法定内幕信息知情人和非法获取内幕信息人员。结合实际案例,本文将内幕交易主体细分为五类:公司高管/股东及其他人员、交易方高管及其他参与人、亲属或朋友、金融中介机构、政府公职人员。

图3 内幕交易主体类型

图4 不同时期与不同公司规模的内幕交易主体类型

图3列示了内幕交易主体的分类统计结果。由于一起案件可能涉及多种类型主体,对于同一内幕交易案件涉及不同类型主体的,我们分别计算,因此依据内幕交易主体汇总的案件总数大于实际案件数。结果显示,涉及公司高管/股东及其他人员的内幕交易案件最多,达68起,占全部案件的43.3%;其次为交易方高管及其他参与人(主要包括资产重组方、重大投资对象等)和亲属或朋友,各50起,各占31.8%;涉及金融中介机构(主要是证券公司)的内幕交易案件17起,占比10.8%;涉及政府公职人员的案件7起,占比4.5%。不难发现,从实际案例来看,我国上市公司内幕交易案中由法定内幕人参与实施的案件达118件,占全部案件的75%。这说明上市公司高管、股东、并购重组交易参与方等是我国资本市场内幕交易的主力军,必须将这些知情者纳入法律管控内幕交易的重点。

图4左侧列示了不同时期的内幕交易主体特征。从时间序列上看,内幕交易主体呈现以下几点变化:第一,公司高管/股东参与的案件占比明显下降,从2012年之前的60%左右下降至最近的35%;第二,内幕人员亲属或朋友参与的案件比例呈快速上升态势;第三,2012年后新增7起涉及政府公职人员的案件。这表明,内幕交易主体有向非法定内幕人扩散的趋势,内幕交易主体呈现裙带化、复杂化、公职化等特征(蔡奕,2011;曾庆生,2014)。

图4右侧列示了不同公司规模的内幕交易主体特征,呈现以下特点:第一,流通市值在50亿元以上的样本中,公司高管/股东及其他人员参与的案件占比明显较高;第二,涉及并购重组交易方的内幕交易行为主要集中在中小市值企业,这与并购重组信息往往使中小市值企业股价波动巨大密切相关,巨大的利益驱动令交易参与人员铤而走险。

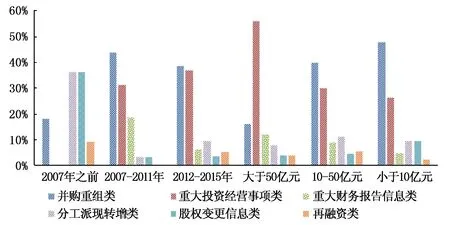

2.内幕信息类型。内幕消息是内幕交易赖以存续的基础,我国《证券法》虽然对内幕信息进行了明确列举和概括,但远不能涵盖影响证券价格的所有内幕信息。在实际查处的案件中,涉及的内幕信息五花八门。为了统计方便,结合具体内幕信息属性,我们将内幕信息区分为并购重组、重大投资经营事项、重大财务报告信息、分红派现转增、股权变更信息和再融资六大类。

图5列示了内幕信息的分类统计结果。我们发现,有60起案件(占比38.2%)是利用并购重组信息实施的内幕交易,这充分印证了并购重组领域仍是内幕交易的“重灾区”。究其原因,可能有三:其一,并购重组信息往往能够带来股价的巨大波动,*根据2010年8月公安部、监察部、国资委、法制办、证监会联合调研课题《关于内幕交易综合防控专题调研报告》,在各类内幕信息中,并购重组信息与股价异动的关联度最高,在上市公司并购重组消息公开之前,其股价最大偏离值超过10%的公司占到43%,股价最大偏离值超过20%的公司占到33%。因此利用该信息进行交易往往获利颇丰,巨大的利益驱动令众多投机分子铤而走险;其二,我国资本市场兼并收购活跃,客观上为内幕人员利用并购重组信息从事内幕交易创造了很多机会;其三,在现行监管与审核制度下,企业并购重组决策审批链条过长,容易造成内幕信息提前泄露(翟建强和李小蓉,2013)。例如,企业并购重组方案需主管部委或当地省市两级政府批准,这些与政府的“预沟通”需要在停牌前进行,牵涉的部门人员众多,这在客观上增加了并购重组信息泄露的风险。

涉及公司重大投资经营事项的内幕交易有52起,占比33.1%。企业经营过程中的新项目、新投资、新合同往往能够为企业带来重大收益,从而带动其股价上涨。相对于并购重组信息,公司重大投资经营信息涉及面较小,利用这类信息进行内幕交易具有较强的隐蔽性。例如,2007年“杭萧钢构案”就是典型的利用公司重大投资经营信息(杭萧钢构中标安哥拉300亿合同信息)进行内幕交易的案例。此外,在被查处的案件中,有16起涉及分红派现转增信息,这与资本市场热衷于炒作“高送转概念”股票密切相关。另有13起涉及重大财务报告信息,9起涉及股权变更信息,5起涉及上市公司再融资信息。

图6 不同时期与不同公司规模的内幕信息类型

图6左侧列示了不同时期的内幕信息类型。由于2007年之前案件数不多,我们着重分析2012年前后情况,呈现以下几点变化:第一,利用重大财务报告信息进行的内幕交易明显减少;第二,利用分红派现或再融资信息进行的内幕交易有抬头的趋势;第三,利用并购重组或重大投资经营信息进行的内幕交易案件占比75%,是监管部门需要重点监管的领域。

图6右侧列示了不同公司规模的内幕信息类型,呈现以下特点:第一,中小市值企业更多地利用并购重组信息进行内幕交易,这与图4的研究发现一致;第二,流通市值在50亿元以上的公司倾向于利用重大投资经营信息进行内幕交易。

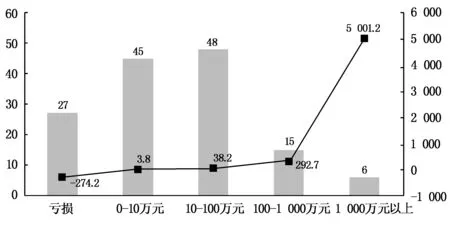

3.内幕交易违法所得。内幕交易之所以屡禁不止,本质上是利益驱动使然。我们根据行政处罚决定书收集了内幕交易“违法所得”的相关信息。其中,行政处罚决定书中明确或可以准确计算内幕交易违法所得的案件有141起,有3起案件在处罚决定书中明确指出违法所得为亏损但具体金额不详,剩余16起案件则未披露内幕交易违法所得情况。

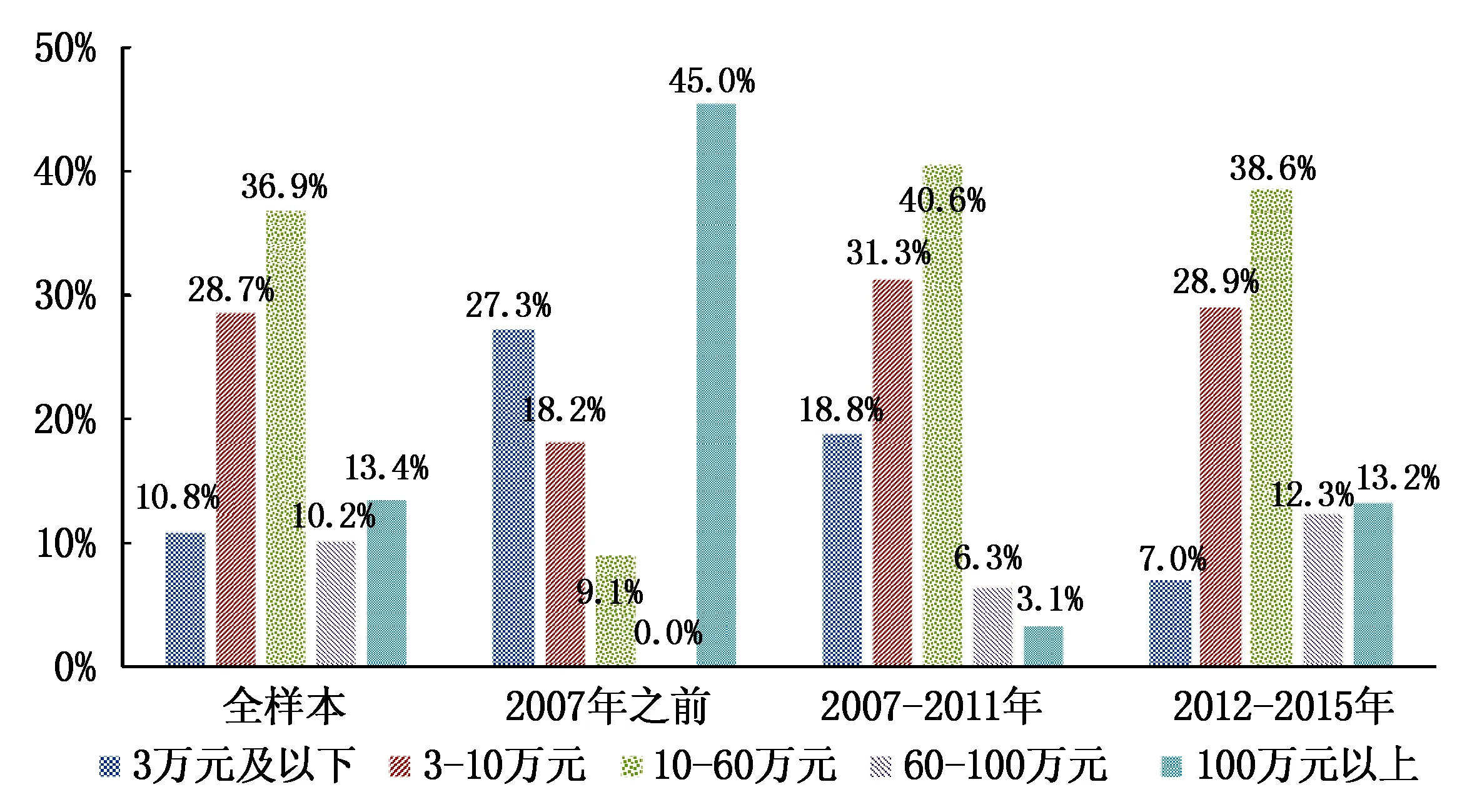

图7 内幕交易违法所得分布

图7列示了内幕交易违法所得分布情况。统计显示,违法所得在0-10万元和10-100万元的案件数最多,分别为45起和48起(合占样本的2/3左右),平均违法所得金额分别为3.8万元和38.2万元。违法所得在100-1 000万元的案件有15起,平均违法所得金额为292.7万元。有6起案件的违法所得在1 000万元以上,平均违法获利金额高达5 000余万元。*在行政处罚内幕交易案件中,违法所得金额最大的是证监会1999年查处的南方证券与北大车行内幕交易案(证监罚字[1999]28号),违法所得高达9 242万元。此外,我们发现有27起(占比19.1%)内幕交易案件的违法所得实际上是亏损,说明内幕交易也不是稳赚不赔的,也存在一定的风险。*在行政处罚内幕交易案件中,亏损额最大的是2013年查处的“天业通联”内幕交易案(证监罚字[2013]39号),该案的内幕交易当事人江建华和熊碧波分别亏损1 644万元和1 684.6万元。当然,80%左右的内幕交易能够获取正的非法收益,获利概率较高,这给内幕信息知情者很强的利益驱动进行内幕交易。值得注意的是,违法所得额在100万元以上的案件数虽然仅占样本的15%,但占总案值的95%。因此,证监会相关稽查执法部门对内幕交易大案应保持高压态势,坚持“零容忍”的态度,发现一起,打击一起。

图8 不同时期与不同公司规模的内幕交易违法所得

图8左侧列示了不同时期内幕交易违法所得的分布情况,呈现以下几个特征:第一,除了2013年“8.16光大证券”案外,其余5起违法所得在1 000万元以上的内幕交易案均发生在1999年及之前。随着相关法律制度的不断完善,之后发生的获利金额巨大的案件均移交司法机关查处,并最终予以刑事处罚。第二,2012年后违法所得大于10万元的案件占比明显增加,同时违法所得在0-10万元的案件数则明显减少,表明内幕交易违法所得近年来存在上升的态势。图8右侧列示了不同公司规模的违法所得情况,呈现以下两个特点:第一,相对于大市值公司,中小市值企业中内幕交易获利金额大于100万元的案件占比很高;第二,中小市值企业中内幕交易发生亏损的比例也较高,尤其是市值小于10亿元的样本中亏损比例高达28%,风险较大。

(四)内幕交易监管特征分析

1.内幕交易稽查执法力度

(1)内幕交易处罚公告占比。我们手工整理了证监会网站公布的内幕交易行政处罚公告数量,2001-2015年证监会共发布行政处罚公告806份,其中涉及内幕交易违规的公告147份,占行政处罚公告总数的18.2%。如图9所示,从时间序列上看,内幕交易行政处罚公告无论是绝对数还是相对占比均呈逐渐上升趋势,并在2014年达到最高峰的45.2%。虽然2015年内幕交易案件有所减少,但仍处在较高的水平上。

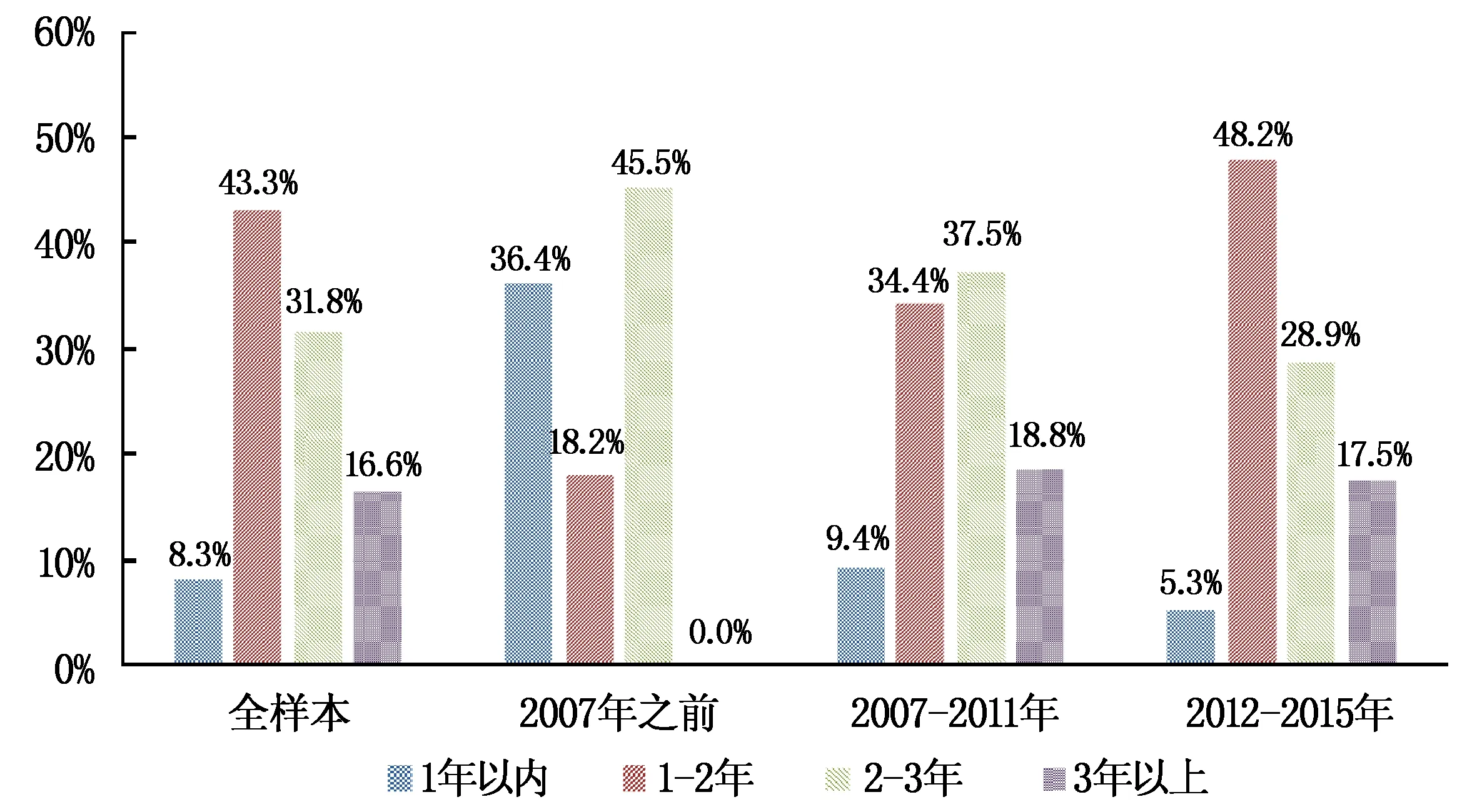

(2)内幕交易案件侦查速度。我们用内幕交易开始日至行政处罚公告日的间隔天数来衡量证监会对内幕交易的侦查速度,间隔越短,说明侦查办案越迅速,办案效率越高。如图10所示,约75%的案件在内幕交易开始之后的1-3年内调查并处罚完毕;可能与内幕交易案件的复杂性有关,1年以内查处完毕的仅占8.3%,同时有16.6%的案件查处周期超过三年。总体上,查处内幕交易的平均办案周期为25.8个月或两年左右,这与蔡奕(2011)的研究发现接近。从时间序列上看,2012年后在两年内查处的案件占比53.5%,较之前提升10个百分点左右,这说明内幕交易案件办理效率有显著提升。

图9 内幕交易行政处罚公告占比趋势

图10 内幕交易查处时间间隔

图11 内幕交易罚款金额分布情况

2.内幕交易违规处罚力度。目前,中国证监会对内幕交易行政处罚的主要依据为《证券法》相关规定,“证券交易内幕信息的知情人或者非法获取内幕信息的人,在涉及证券的发行、交易或者其他对证券的价格有重大影响的信息公开前,买卖该证券,或者泄露该信息,或者建议他人买卖该证券的,责令依法处理非法持有的证券,没收违法所得,并处以违法所得1倍以上5倍以下的罚款;没有违法所得或者违法所得不足3万元的,处以3万元以上60万元以下的罚款”。

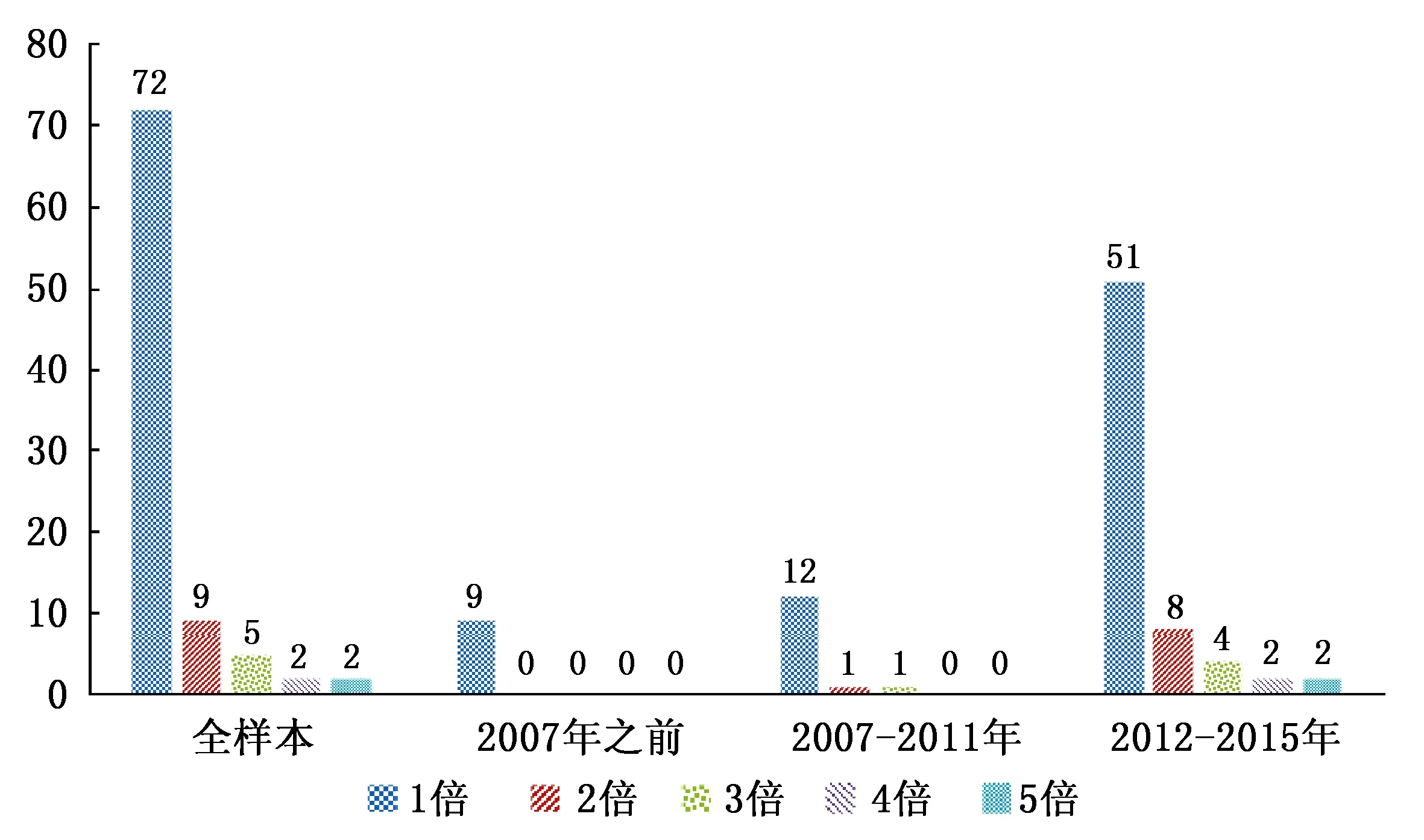

图12 内幕交易罚款金额倍数

(1)内幕交易罚款金额。如图11所示,从全样本来看,大多数案件的罚款金额在3万元以上60万元以下,占比2/3左右;罚款金额为3万元及以下的案件占比10.8%(17起案件中有14起罚款金额正好3万元),罚款金额超过60万元的案件占比1/4左右。从时间序列上看,2012年后罚款金额超过60万元的案件比例较之前提升15个百分点左右,3万元及以下的案件占比则明显下降,说明内幕交易处罚力度整体上有所增强。

(2)内幕交易罚款倍数。罚款倍数指的是罚款金额与内幕交易违法所得的比值。考虑到罚款倍数一般适用于违法所得达到3万元的案件,这里的分析剔除了违法所得3万元以下的内幕交易案件,最终包含90起案件。如图12所示,从全样本来看,罚款倍数在1倍、2倍、3倍、4倍和5倍的案件分别有72起、9起、5起、2起和2起。这表明,80%案件的罚款金额为违法所得的一倍左右,经济处罚的力度偏轻。从时间序列上看,2012年后罚款倍数为1倍的案件占比虽高达76%,但较之前有所下降,越来越多的案件适用了更高的罚款倍数。例如,罚款倍数为2倍及以上的案件数从2012年之前的2起增加到近年来的16起,内幕交易处罚力度近年来呈上升趋势。

五、中国资本市场内幕交易:案例分析

上文对我国资本市场内幕交易案例的普遍特征进行了分析。而随着市场和技术手段的发展,内幕交易的具体行为模式不断发生变化,难以一言概之。近年来,内幕交易行为正在朝着复杂化、隐蔽化的方向发展,这给内幕交易行为监管带来了新的挑战。本文结合内幕交易行为的新特点和新趋势,选取了两类比较有代表性的内幕交易案例进行深入剖析(分别是资管行业中多环节、多链条的传递型内幕交易和市值管理幌子下的内幕交易),这有助于我们更深刻地认识新型内幕交易行为的特点及监管难点。

(一)资管机构的内幕交易

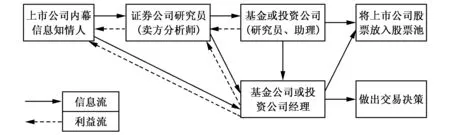

1.资管机构内幕交易的基本特征。作为市场上的机构投资者,*资管机构主要指财富管理公司,如基金公司、证券公司自营部门、阳光私募、保险资产管理公司等。资管机构接触到上市公司内幕信息的机会比普通散户要多,从而诱发内幕交易。此类案件往往涉及券商研究员、基金经理、基金研究员等与上市公司高管之间通过特别渠道收集、传递内幕信息,形成利益交换网络。由于此类案件涉及公募、私募、保险资管机构,且涉及层级多、传递链条长、交易行为比较隐蔽,很难区分出是基金经理或投资经理的个人行为还是代表公司的机构行为。

资管机构内幕交易最重要的特征就是“多环节、多链条、多主体”,根据市场上各机构的行为动机、模式、利益关系,资管行业内幕交易的传递链条如图13所示。下面我们分别从内幕信息流的传递和利益流的传递进行详细阐述。

图13 资管机构内幕交易传递链条

第一,内幕信息流的传递。上市公司为整个内幕信息流的发端、源头,上市公司高管或实际控制人掌握第一手的内幕信息。证券公司分析师通过个人私下联系从上市公司高管处,或参加上市公司调研活动中获取内幕信息。资管机构的研究员或经理助理除了参加上市公司调研活动得到内幕信息外,证券公司的卖方分析师也会将内幕信息传递过来,传递的途径包括电话联系、卖方研究报告、电子邮件等。基金经理或投资经理的内幕信息来源可能是本公司研究员、助理,或者直接来源于上市公司、卖方分析师。在内幕信息的传递过程中,各个主体均存在利用内幕信息进行交易的可能。同时,信息传递链条长短不同,内幕信息可能不完全一致。

第二,利益流的传递。在内幕信息的传递过程中,利益“无所不在,无处不在”,主要表现为:(1)上市公司与证券公司研究员的利益交换关系。证券公司通常承担了上市公司的保荐、再融资、并购重组等各项业务,两者的合作具有天然优势。上市公司将内幕信息泄露给证券公司研究员,由证券公司发布正面的研究报告,有助于提升公司市值;同时,证券公司研究员组织跟多个公募、私募及资管机构参与调研,将公司市值规模扩大,为自身减持获利创造条件。(2)证券公司研究员与资管机构的利益共生关系。证券公司研究员(卖方分析师)的业绩考核、声誉与资管机构的评价直接相关,如每年的“新财富”排名。此外,证券公司因研究报告中信息“含金量”高而从基金获取更高的交易量分配,以期获得更高的佣金收入。资管机构也希望从证券公司的高质量报告中得到更高收益。资管机构的投资经理从证券分析师那里获得内幕信息后,可以大幅提高基金业绩,提升自己的行业排名,获得更高的奖金收入。(3)上市公司与资管机构的利益共生关系。上市公司需要基金公司购买股票,推高股价,增大市值。上市公司还可能与资管机构“合谋”,如由上市公司高管或者实际控制人提前将内幕信息告知给资管机构,由资管机构配合操纵股价,使股价朝着上市公司管理层希望的方向变化。

2.资管机构内幕交易违法行为的认定。本文以包维春内幕交易案为例进行说明(详见证监罚字〔2013〕14号)。2010年5月17日晚,交银施罗德基金管理有限公司时任专户投资部投资经理吴春永,打电话向宏达股份总会计师包维春,询问关于有色金属下半年的走势情况。吴春永在电话中问包维春宏达股份股票是否能买,包维春说买了风险不大。随后,吴春永利用其管理的7个账户买入“宏达股份”股票,共计亏损315.96万元。包维春在电话中对于吴春永打听、刺探和印证内幕信息行为未保持足够谨慎,属于过失泄露内幕信息行为。最后,证监会行政处罚委员会对包维春处以30万元罚款,对吴春永处以30万元罚款。

对于涉及3层以上的内幕交易,我国目前还没有处罚先例。但实际上,我国资本市场发生了多起涉及多家资管机构、多环节、多链条的内幕交易。在资管机构多级链条的内幕交易中,鉴于违法主体和受益人分离,内幕交易的认定和处罚存在诸多难点,具体表现为:

第一,违法主体是单位还是个人尚存争议。认定为单位违法的理由包括:一是资管机构研究员、投资经理的相关行为属于履职过程中的职务行为,是公司意志的体现;二是从《证券投资基金法》法律适用分析,使用基金财产从事证券投资的违法行为属于背信使用基金财产的行为,应认定为单位行为;三是从民事角度看,投资经理的行为属于“代理”或“表见代理”,其行为应当由公司负责。认定为个人违法的理由则包括:一是投资经理的内幕交易行为是在其履职过程中发生的,资管机构本身并未授权其参与内幕交易等违法行为;二是根据《最高人民法院关于审理单位犯罪案件具体应用法律有关问题的解释》的规定,以单位名义实施犯罪,违法所得归单位所有的,应认定为单位犯罪。

第二,资管机构的交易金额和违法所得一般都大幅超过刑事追诉标准。由于资管机构动用的资金量大,远远超过50万元移交司法机关的标准。然而,基金交易只是基金财产的非法使用,违法所得归份额持有人所有,针对这个情况,难以追究刑责。

第三,追究资管机构的行政责任和民事责任难以操作。根据《证券法》第76条相关规定,“内幕交易行为给投资者造成损失的,行为人应当依法承担赔偿责任”。鉴于资管机构的收益不归资管机构所有,资管机构难以承担损害赔偿的责任。

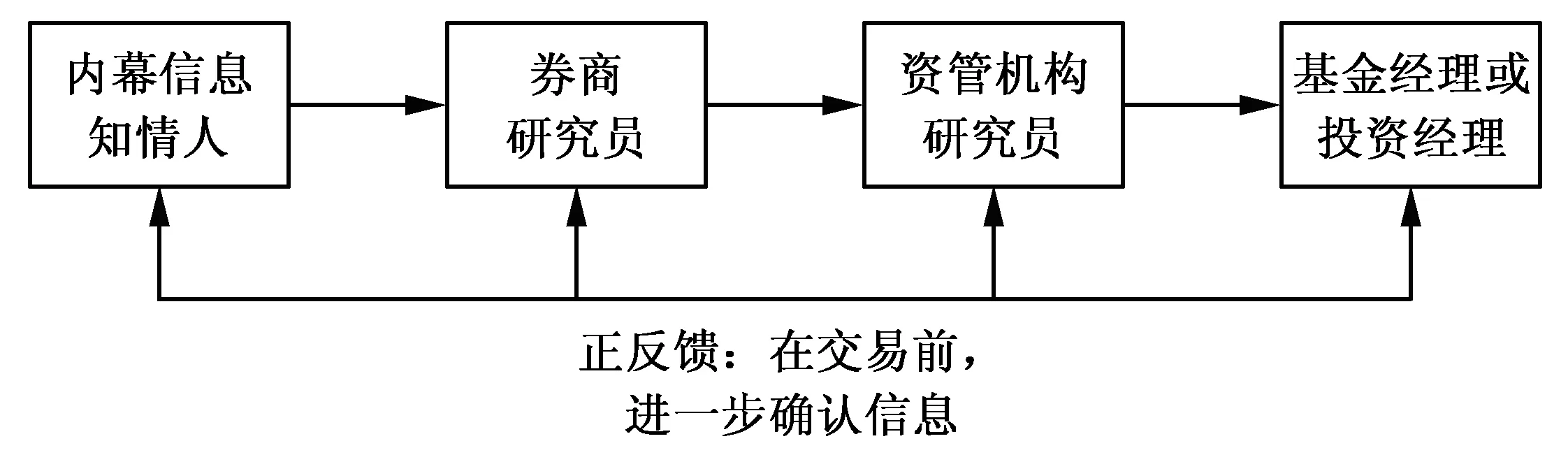

鉴于资管机构多级传递特点,内幕交易比较难认定,本文试图借助控制系统中的“正反馈”概念,提出了多级传递内幕交易认定的“正反馈”模型。

(1)正反馈模型。在控制系统中,将输出信号的一部分送回到系统输入端的过程称为反馈。送回的信号(反馈信号)与输入信号同方向时为正反馈,反之为负反馈。从信息传播的角度,内幕信息传播的正反馈模型(如图14所示)主要指信息内容的一致性。例如,内幕信息知情人将内幕信息传递给下一级的券商研究员,券商研究员再往下传递给资管机构研究员,依次类推。其中,处于链条后端的资管机构研究员、基金经理或投资经理在做决策之前,通常会向上市公司内幕信息知情人打探,求证信息的真实性,如果信息与他之前知悉的信息“同向”,则立即做出交易决策。

图14 多级传递型内幕交易正反馈模型

从内幕交易认定的角度,对于多级传递的内幕交易,各级信息的传递内容并不完全一致。作为最后的交易者——基金经理或投资经理,如果与上市公司法定知情人联系取得“同向”信息并据此交易,则可以认定为内幕交易。

(2)负反馈模型。内幕信息传播的负反馈模型(见图15)主要指信息不一致,甚至完全相反。例如,基金经理或投资经理与上市公司知情人打电话了解之前知悉内幕信息的具体情况,得到完全“反向”的信息。从内幕交易认定的角度,负反馈模型难以认定。

图15 多级传递型内幕交易负反馈模型

3.资管机构内幕交易的监管。我们将从为什么需要防控、如何防控以及防控流程三个角度进行分析。

首先,为什么需要防控。无论监管机构还是市场人士,普遍对资管行业内幕交易的认识严重不足。一是认为资管行业的内幕交易为了满足基金或投资份额持有人的利益,基金经理或投资经理本人并没有得到直接的利益,其危害性比“老鼠仓”行为轻微。实际上,相对于个人内幕交易行为,资管行业具备信息和资金优势,其内幕交易性质更为恶劣,后果更为严重,更大程度上损害了整个证券市场其他投资者的利益,严重违背证券市场的“三公”原则和诚实信用的市场秩序。二是认为防控资管行业的内幕交易只要控制好上市公司这个源头,就可从根源上避免内幕信息泄露。这个观点虽然有一定的道理,但也不是解决问题的根本办法。“哪里有需求哪里就有供给”,如果资管机构高度遵守职业道德,坚持价值投资理念,没有内幕信息的不当需求,则自然能减少内幕交易发生的可能。

其次,如何防范资管机构发生内幕交易。可从以下两方面着手:一是防范资管机构到上市公司调研时发生内幕交易。资管机构的研究员、投资经理在选择标的股票时,常常会去上市公司调研,上市公司会在小范围内公开一些信息。此时,资管机构的参会人员应分辨哪些信息可能是未公开的不重要信息(不需要披露)或者是未公开的重要信息(需披露)。对于需披露的信息,资管机构需在披露后才能进行交易。二是资管机构加强对内幕信息的有效识别。这里往往存在一个误区,一些资管机构狭隘地认为只有涉及公司重组、业绩变化、分红等信息才是内幕信息。实际上,根据《证券法》规定,涉及上市公司财务,可能对股价产生重大影响的信息,在公开前都属于内幕信息。因此,资管行业的合规部门需明确公司投研人员获知内幕信息后的报告、处理程序,同时应加强对投研报告内容合规性的复核,避免内幕信息夹杂在投研报告中,更应避免公司决策使用内幕信息以及内幕信息的外泄。

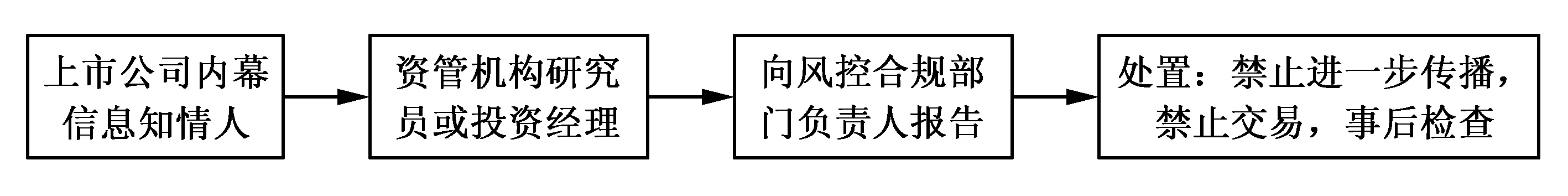

最后,资管机构内幕交易防控流程。如图16所示,资管机构研究员或投资经理得到内幕信息后,应在第一时间向风控合规部门报告,风控合规部门应立即做出以下处置:一是禁止该信息的进一步传播;二是禁止相关人员进行交易;三是事后检查追责。

图16 资管机构内幕交易防控流程

(二)市值管理下的内幕交易

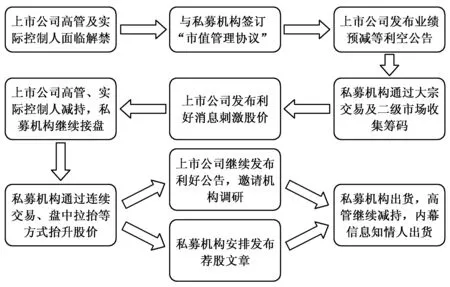

1.市值管理内幕交易的行为模式。市值管理是指上市公司基于公司市值信号,在有效研究和科学规划的基础上,运用多种科学、合规的价值经营方法和手段实现公司价值创造最大化、价值经营最优化、风险最小化的战略管理行为(蓝天祥等,2011)。在资本市场深化改革大背景下,2014年5月国务院出台“新国九条”鼓励上市公司建立市值管理制度。*2014年5月,国务院印发《国务院关于进一步促进资本市场健康发展的若干意见》。然而,由于市值管理参与各方的利益诉求不完全相同,合法与非法的边界模糊,有些打着“市值管理”的名义,实际上却进行非法的“勾当”。下面我们通过两类典型的内幕交易案例进行说明。

如图17所示,案例I是典型的私募机构与上市公司合谋的违法案例,表面上通过“市值管理协议”的形式提高公司的内在价值,实际上却是为了实现上市公司高管和实际控制人个人利益最大化,夹杂着“内幕交易+操纵市场”的违法行为。在市值管理模式下,传统意义下的内幕交易发生了变化。比如,内幕信息形成前,相关人员就开始买入股票,其间为了保持股票的流动性,给其他投资者造成股性活跃的假象,可能会反复卖出和买入。在内幕信息公开后,仍然继续增持,并不像传统的内幕交易一样立即卖出获利。因此,对于内幕交易监管和执法,需要正确区分和审视相关当事人的行为及背后动机、特征。

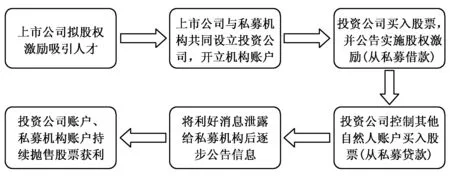

图17 减持股份中的内幕交易模式(案例Ⅰ)

如图18所示,案例Ⅱ中上市公司因缺乏实施股权激励的资金,不惜以内幕信息换取私募机构的资金支持,完全背离了通过股权激励实现公司发展的本意。从其内幕交易的行为特性来看,上市公司通过其他自然人账户进行违规交易,规避了窗口期禁止交易的规定。

图18 股权激励中的内幕交易模式(案例Ⅱ)

2.市值管理内幕交易的基本特征。市值管理中的内幕交易主要呈现以下特征:第一,信息披露违规、市场操纵、内幕交易混合。内幕交易行为比较隐蔽,内幕交易发生的同时往往还伴有其他的证券违法违规行为,如操纵市场、信息披露违规等。第二,内外结合。上市公司内部人和外部人相互勾结,各自基于不同的动机、利益参与市值管理。上市公司实际控制人为了高价减持维护自身利益,主动泄露内幕信息给私募机构。第三,明暗结合。采用非本人的证券账户,隐藏真实身份和意图,从而回避敏感期交易的规定。

3.市值管理内幕交易的监管。针对市值管理下内幕交易的复杂性,建议监管机构从以下几方面着手加强监管:

第一,从制度层面着手,出台相关规定或者指引,明确市值管理的范围和边界,也让真正希望通过市值管理做大做强的市场主体增强合规意识。

第二,作为案件线索发现部门,证券交易所应充分挖掘借市值管理名义进行内幕交易的不同模式,尽快建立有针对性的实时监控分析的异动指标体系。

第三,调查部门需提升对此类案件的查办能力,从市值管理内幕交易的模式、特征等入手,构建内幕交易认定模式,并加强与司法部门沟通,形成对此类案件法律追责的处理规则。

六、研究结论与政策建议

(一)研究结论

本文基于1994-2015年中国资本市场查处的内幕交易案件,采用档案式研究方法对内幕交易案件的普遍特征和变化趋势进行了系统分析。研究发现,中国资本市场内幕交易案件呈现以下特征:第一,对内幕交易行为的处罚以行政处罚为主(约占八成),民事赔偿则基本处于缺位状态。第二,内幕交易违规主体以法定内幕人为主,但有向非法定内幕人扩散的趋势,且呈现裙带化、复杂化、公职化等特点;并购重组领域仍是内幕交易发生的“重灾区”;内幕交易的利益驱动力强,违法获利金额高。第三,内幕交易稽查执法力度不断增强,案件办理效率不断提升;但内幕交易处罚力度偏轻,绝大多数罚款金额为违法所得的一倍左右,处罚适用了《证券法》规定的下限,威慑力不强。第四,从时间序列上看,不同时期的执法环境不同,执法效果也不同,但整体上内幕交易执法力度和效率呈快速上升态势。

随着中国资本市场的不断发展,内幕交易的具体行为模式不断发生变化,且呈现出新的特点和趋势,包括内幕交易行为隐蔽化、内幕交易主体多样化、内幕信息传递复杂化等,这给证券监管机构提出了新的挑战。本文选取两类有代表性的内幕交易案例进行了深入剖析,并提出了有针对性的监管对策。主要研究结论如下:首先,资管机构内幕交易因传递链条长、涉及多个主体、多个环节,其认定比较复杂。本文在详细分析了资管机构内幕交易的模式、特征、难点后,从实务角度提出了“正反馈”认定模型,对认定资管机构内幕交易是一个推动。其次,以市值管理为幌子的内幕交易行为常常与其他违法违规行为混杂,导致认定、取证困难。为加强此类内幕交易的监管和查处,建议出台专门的规范或指引,同时案件线索发现部门、调查部门应加强对此类案件的识别及查办能力。

(二)政策建议

经过二十余年的努力,我国基本形成以《证券法》和《刑法》为核心,行政法规和行业自律性规定为重要组成的内幕交易法律制度体系,有力约束了内幕交易的发生,对于尚处于新兴加转轨时期的中国证券市场的健康发展具有积极的意义。然而,现行稽查执法制度仍存在一些问题。为防范内幕交易,增强稽查执法水平,本文提出以下几点建议:

第一,扩展内幕信息知情人的范围,并完善相应立法。我国《证券法》并未将所有拥有内幕信息的主体纳入禁止内幕交易的范围,导致内幕信息知情人与非法获取内幕信息人之间存在“灰色地带”:既不是非法获取内幕信息的人,也不属于法定的内幕信息知情人,而是通过其他合法途径获得内幕信息的人(蔡奕,2011)。例如,利用他人名义持有上市公司5%以上股份的股东、上市公司的代理人等。对于这类主体借由内幕信息所实施的证券交易行为应当如何定性,在现行法律中找不到任何依据,给内幕交易执法实践造成困扰。

第二,规范上市公司内外部的信息披露行为。从源头着手禁止内幕交易,就是要规范和完善内幕人的信息泄露行为和相关内控制度。对公司内部层面而言,上市公司信息披露务必做到及时、有效和充分,使得利用内幕信息获利的可能性降低。对公司外部层面而言,涉及国家生产政策或者国有资产的公司重大经营决策往往需要相关主管部门进行审批,审批过程可能造成信息提前泄露。因此,政府有必要针对监管人员制定严格的信息泄露制度,防止知悉内幕信息的主管部门人员从事内幕交易。

第三,进一步完善稽查执法的法律制度。虽然最高人民法院2012年关于“内幕交易传递环节的部分举证倒置”的司法解释对内幕交易的认定起到重大推动作用,但我国内幕交易稽查执法还缺少三个关键的“权力”,即传唤权、伪证处罚权和监听权。此外,行政处罚和刑事处罚的衔接体制有待完善。现行法律规定,内幕交易案件的交易金额或获利金额达到刑事追诉标准时,应该移送公安机关查处。实务中,可能一个内幕交易案件达到了追诉标准,但证据达不到刑事诉讼证明标准,可先做行政处罚,再将线索移交公安机关。对于另外一类案件,移交公安后,当事人并不一定承担刑事责任,但实务中很少又退回行政机关再做行政处罚。

第四,建立惩处内幕交易的民事赔偿制度,提高内幕交易违法成本。建立内幕交易的民事赔偿制度,可以动员广大投资者参与对内幕交易的监控,节约执法机构的成本,从而提升内幕交易的监管效率。此外,目前我国《证券法》对于内幕交易的法律责任以没收违法所得和罚款为主,且实务中绝大部分案件的行政处罚适用了规定的下限,经济处罚力度偏轻,对内幕交易的震慑力不强。因此,建议加大对内幕交易的稽查执法和惩罚力度,适当增强内幕交易应承担的法律责任,增大内幕交易的违法成本,以预防和震慑内幕交易活动。

*文章还得到中央高校基本科研业务费专项资金以及中央财经大学科研创新团队支持计划项目的资助。

[1]蔡奕.我国证券市场内幕交易的法学实证分析——来自31起内幕交易成案的统计分析 [J].证券市场导报,2011,(7):14-21.

[2]陈莹,李心丹,周旭媛.内幕交易违法所得计算中对市场因素的处理——基于国内案例的实证分析[J].证券市场导报,2014,(4):16-22.

[3]蓝天祥,陈阳,刘强,等.市值的博弈:市值管理理论、实践与探索[M].北京:中国金融出版社,2011.

[4]李红军.证券违法与证券处罚间对称性失调研究——基于2014年中国证监会的实践[J].安徽大学学报(哲学社会科学版),2015,(6):118-129.

[5]谬因知.光大证券事件行政处罚与民事索赔之合法性质疑[J].法学,2014,(1):10-19.

[6]钱琼.内幕交易行为在犯罪与行政违法之间的边界探索——以88份行政处罚决定书和19份刑事判决书为实证依据[J].江西警察学院学报,2015,(1):15-20.

[7]王启迪.内幕交易罚款数额影响因素的实证研究——基于证监会21份行政处罚决定书的整理[J].行政法学研究,2011,(4):115-128.

[8]夏立军. 司法改革与股市发展——中国股市能够无“法”而治吗?[J].会计与经济研究,2014,(5):3-9.

[9]曾庆生.高管及其亲属买卖公司股票时“浑水摸鱼”了?——基于信息透明度对内部人交易信息含量的影响研究[J].财经研究,2014,(12):15-26.

[10]翟建强,李小蓉.资产重组、股价波动与内幕交易——来自中国A股市场重大资产重组的证据[J]. 会计与经济研究,2013,(6):67-73.

[11]张舫,李响.对证监会执法强度的实证分析[J].现代法学,2016,(1):173-183.

[12]张小波.中国证券市场内幕交易的分析及其监管研究[M].成都:西南财经大学出版社,2015.

[13]张心向.我国证券内幕交易行为之处罚现状分析[J].当代法学,2015,(4):48-58.

[14]张子学.浅析单位内幕交易违法的认定与处罚[J].证券市场导报,2011,(7):22-26.

[15]Cheng Q, Lo K. Insider trading and voluntary disclosure[J]. Journal of Accounting Research, 2006, 44(5): 815-848.

ACaseSummaryof20YearsInsiderTradingBehaviorinChina’sCapitalMarket

Peng Zhi1, Xiao Tusheng2, Zhao Yuan3

(1.SchoolofBankingandFinance,UniversityofInternationalBusinessandEconomics,Beijing100033,China;2.SchoolofAccountancy,CentralUniversityofFinanceandEconomics,Beijing100081,China;3.SchoolofInformation,CentralUniversityofFinanceandEconomics,Beijing100081,China)

After more than 20 years of development, China’s capital market basically integrates with the developed capital markets in the aspects such as institutional arrangement, trading rules and regulatory methods, but has been plagued by insider trading, stock manipulation and other illegal acts. Learning from the regulatory experience of developed capital markets, to crack down on insider trading will continue to be the focus of China’s securities regulators for a long time. With further development of China’s capital market, specific insider trading behaviors are becoming more complex and hidden, which is bound to require that the regulatory approaches should also be constantly adjusted to meet insider trading regulatory requirements.

Thus, this paper analyzes the characteristics of insider trading cases investigated and dealt with in the past two decades of China’s capital market, trying to reveal general characteristics and trends of insider trading behavior, and to provide empirical supports for regulatory authorities to effectively prevent and guard against insider trading. Based on the 196 insider trading cases investigated and dealt with by Chinese securities regulators and judicial authorities from 1994 to 2015, this paper analyzes and sums up general characteristics and trends of cases in three dimensions, namely insider trading legal liability types, insider trading violation characteristics and insider trading supervision characteristics.

This paper shows that insider trading cases present the following features: firstly, punishment of insider trading is mainly punishable by administrative penalty, and civil compensation is basically rare; secondly, insider traders are mainly legal insiders, while there is a tendency to spread to non-legal insiders, and show the phenomenon of cronyism, complication of personal identity and more public officials; insider trading mainly occurs in the activities of mergers and acquisitions; the interests of insider trading are huge, and related illegal profits are high; thirdly, the law enforcement efforts of insider trading have been enhanced, which significantly improves the efficiency of case handling; but penalties for insider trading are lighter, and deterrence of insider trading is not strong; fourthly, in terms of time series, in different law enforcement environment, the enforcement effects vary with different law enforcement environment during different periods, but the law enforcement efforts and efficiency of the overall insider trading are increasing rapidly.

In addition, combining with the new features and trends, this paper also analyzes the characteristics of two typical types of new insider trading behaviors, and puts forward the correspondingcountermeasures. The main contribution of the paper is to use the latest and comprehensive case data to analyze the real insider trading cases investigated and dealt with by the securities regulators and judicial authorities in the Chinese capital market in the past two decades, and to extract the characteristics and trends, which is a useful extension and supplement to this field.

The conclusions of this paper also have important implications for the supervision of insider trading in capital market, and provide empirical support for cracking down on and preventing insider trading and revising the legal system of insider trading. In view of the existing problems in the law enforcement system, this paper puts forward the following suggestions: (1) to expand the scope of the insiders, and improve the corresponding legislation; (2) to standardize the information disclosure behavior of listed companies to prohibit insider trading from the source; (3) to improve the legal system of law enforcement, especially the convergence system of administrative punishment and criminal punishment; (4) to establish civil compensation system for punishment to increase the costs of illegal insider trading.

insider trading; inside information; insider trading regulation

F830.9

A

1001-9952(2017)12-0100-22

10.16538/j.cnki.jfe.2017.12.007

2017-06-23

国家自然科学基金项目(71402197)

彭 志(1977-),男,湖南娄底人,对外经济贸易大学金融学院博士研究生,现供职于中国证券监督管理委员会;

肖土盛(1987-)(通讯作者),男,江西赣州人,中央财经大学会计学院副教授;

赵 园(1990-),女,湖南湘潭人,中央财经大学信息学院硕士。

(责任编辑 康 健)