基于层次分析法和模糊综合评价的私募股权投资项目风险评估—以3个私募股权投资项目为例

□滕 颖 何雪霜 倪得兵

[电子科技大学 成都 611731]

基于层次分析法和模糊综合评价的私募股权投资项目风险评估—以3个私募股权投资项目为例

□滕 颖 何雪霜 倪得兵

[电子科技大学 成都 611731]

私募股权投资项目风险评估是私募股权投资项目投资决策的基础。通过对私募股权投资项目风险因素的识别,一方面应用层次分析法考察私募投资项目各风险因素的重要性权重体系,另一方面应用模糊综合评价考察私募投资项目各风险因素的风险程度。进一步,再利用私募投资业界决策者和3个不同行业项目(农业项目、电子项目和有色金属项目)具体管理者的问卷调查数据,给出相应的(相对)风险评估,从而验证了“将层次分析法和模糊综合评价结合起来对私募股权投资项目进行风险评估”这一方法的可应用性。

层次分析法;模糊综合评价;私募股权投资;风险评估

引言

根据私募通网站统计,从2006~2015年,中国私募股权投资项目的投资资金从1152亿元增长到了8365亿元,投资项目从501个增长到了5255个。尤其在2013年实施新三板以来,私募股权投资的退出通道增加,更进一步激励了私募股权投资的增加[1]。这表明,私募股权投资是最近10年来发展迅速的投资领域之一。然而,由于信息不对称与政策、市场竞争、项目运营、退出通道等方面存在诸多不确定,私募股权投资项目的风险居高不下。同时,私募股权投资项目的风险决定私募股权投资项目投资决策和项目成功的概率。因此,如何对私募股权投资项目进行风险评估已成为业界一个最关心的问题。

由于私募股权投资项目的风险具有多维属性,因而,对私募股权投资项目进行风险评估需要对风险进行分类。Kaplan等人认为,委托代理风险是最重要的风险[2]。Smolarski认为影响投资决策不是法律体系而是信息不对称[3]。Gompers等人认为,成功退出是私募股权投资的重要环节[4]。卢有杰、卢家仪认为项目投资涉及到的风险有自然风险、社会政治风险、文化风险、经济风险、技术风险、人员与组织管理风险以及市场竞争风险等多个方面的风险[5]。邓康桥认为私募股权投资项目投资评估的主要风险考虑因素集中在市场风险、技术风险、管理风险方面[6]。孟庆军、蒋勤勤认为,私募股权投资项目风险从大类上划分为项目质量风险、项目运营风险、宏观环境风险。但这些定性的分类研究由于缺乏一致的逻辑框架而使得各类风险之间存在着含糊不清的交叉重叠[7]。

但是,美国运筹学家T.L. Saaty提出的层次分析法可将复杂的目标通过不同的层次和相应准则分解为决策者(或者评估者)能够进行比较判断的指标体系。显然,将这种分析方法应用于私募股权投资项目的风险评估有助于通过层级结构将总体风险分解成为决策者(评估者)可以感知和比较的(子)风险,从而为决策者(评估者)提供逻辑一致的“总风险-子风险”评估框架和通过权重层级体系的“加总”方法。鉴于此,层次分析法的基本思想被广泛用于项目风险评估。例如,朱松龄等人将三角模糊数与层次分析法结合,对航空项目投资风险进行了定量评价[8];王阳等人利用模糊层析分析法,建立了风险投资后的风险投资后续管理的风险评价模型[9];刘旭友等人建立了基于模糊层次分析法的境外直接投资项目风险评价模型[10];牛东晓等人建立了基于模糊层次分析法的核电投资项目风险评价模型[11];张志新等人引入模糊层次分析法分析了农产品投资项目的风险因素,并进行了定量计算[12];喻海燕则基于三角模糊层次分析法构建了我国主权财富基金对外投资风险评估模型, 有助于政府主权投资基金风险的识别,提升主权投资价值的最大化[13]。

这些研究(文献[8~13])都是单一对象,直接针对待评估的项目获得相应的判断矩阵(或模糊一致矩阵),没有从两种角度去看风险特征。本文是把两类信息分别处理。这种处理方法将有助于为私募投资项目风险评估提供两个来源的信息,即私募投资业界决策者的群体判断和具体项目管理者的个体判断,进而有助于提高风险评估的准确性。从方法论上,文献[8~13]仅利用模糊关系矩阵的信息刻画风险因素的重要性,本文则利用私募投资业界决策者的群体判断建立风险因素权重体系,而利用模糊关系矩阵确定最基础的风险因素的风险程度。这样的处理方法既考察了项目本身的风险特征,也利用权重体系来刻画私募投资行业的风险特征,并对项目本身的风险程度进行“加总”,使得风险程度具有可比性。

基于这种认识,本文将结合层次分析法和模糊综合评价来考察3个不同行业(农业项目、电子项目和有色金属项目)的私募投资项目的风险评估问题,其中,层次分析法用于考察私募投资业界决策者对私募投资项目的各风险因素的重要性权重系统,模糊综合评价用于考察具体项目管理者对私募投资项目的各风险因素的风险程度。具体地,第一步,在多个业界专家调查的基础上,应用层次分析法确定私募项目投资风险评估的指标体系及其相应的权重体系;第二步,通过对3个项目的具体管理者的调查,应用模糊综合评价法获得相应模糊关系矩阵;第三步,利用第一步和第二步的结果,分别计算3个项目的得分,进而根据得分的高低给出相应的风险程度高低的评估判断;最后,利用3个项目的具体资料,解释上述评估结果,并给出相应的管理建议。结果表明,有色金属项目C的风险控制程度应该最高,农业项目A的风险控制程度应该最低,而电子项目B的风险控制程度应介于二者之间。基于计算结果,本文给出了三个项目相应的管理建议。

以上基于3个项目的结果展示了方法的可操作性,而且能够比较出风险的差异性。当然,在实践中可能有更多的项目,用本文的方法也可以应用到多项目的情形下,用层次分析法确定权重体系,针对具体的模糊关系矩阵,并且基于两类信息进行风险评估。可以预见,随着项目数量的增加,调查和计算的工作量也将增加。

一、研究方法

(一)用层次分析法建立私募股权投资项目的风险评估的指标系统和相应的权重系统

首先,结合业界专家的经验,基于卢有杰、邓康桥、孟庆军等人的理论,通过案例风险识别, 将三个私募投资项目的风险概括为包括市场风险、技术风险、管理风险、财务风险、政策风险五大类风险因素在内的集合,做出项目的综合评判具有较强的可操作性。归纳和整理出如图1所示的风险因素层次结构。五大类风险因素是准则层,下面的15个风险因素是指标层。

图1 私募股权投项目风险评估的风险因素层次结构

然后,利用包括私募股权投资项目的政府监管者(处长1名、副处长2名)、证券投资公司总经理和副总经理(1名)、私募投资公司总监(1名)、高等院校的专业教授(3名)和咨询公司高管(1名)构成专家调查问卷,并对每一层次的风险因素之间建立相应的判断矩阵。具体方法如下:(1)在表1所示的判断尺度表下,每位专家单独在每一层次的风险因素之间建立相应的判断矩阵;(2)对于10位专家提供的初始判断矩阵,采用平均值方法集合专家们的判断,即,对于给定层次的判断矩阵,每一对角线上边的元素(对同一层次的两个风险因素k和h之间相对重要性程度)均由10位专家在相应位置上给出判断的平均值,而对角线下边的元素由1/akh确定。为符号方便,记录准则层和指标层的判断矩阵分别为B、C1、C2、C3、C4和C5。

表1 判断尺度表[14]

第三,应用和积法计算每一层级的权重向量,并进行一致性检验。对于每一判断矩阵(B、C1、C2、C3、C4和C5),计算其最大特征根和相应的特征化(行)向量,并对特征向量进行归一化处理获得相应的单层权重(行)向量。进一步,计算一致性指标,并根据CR<0.1是否成立判断一致性程度的可接受性。以准则层为例,一致性指标计算方法为

式中,平均随机一致性指标RI由表2查出。

表2 平均随机一致性指标RI标准值[14]

最后,计算指标层的综合权重:对于图1所示的层次结构,准则层风险因素i之下的第j各指标层风险因素的权重为 wij=wBiwCij(其中,分别为和中的第i和j个元素),并进行一致性检验。指标层的综合权重大小关系反映了各具体的风险因素在影响项目整体风险中的相对重要性。

(二)应用模糊综合评价法建立对指标层风险因素进行风险评价的模糊关系矩阵

首先,利用包括私募投资公司总监(1名)、投资部门经理(2名)、投资公司副总(1名)、证券公司投行部经理(1名)构成专家组分别对农业项目A、电子项目B和有色金属项目C进行问卷调查。这些专家均参与了这3个项目的风险评估(包括项目投资决策)全过程。在该问卷中,对每一项目,每位专家对图1所示的指标层风险因素集u= {C11,C12,C21,C22,C23,···,C55)的风险程度进行判断并在等级论域{很低,较低,一般,较高,很高}中选择一个风险等级。为方便计算, 等级论域取值为v= {1,2,3,4,5)≡ {v1,v2,v3,v4,v5),其中,“1”表示风险程度很低,“5”表示风险程度很高,其他数字的含义也类似给出。进一步,对每一风险因素的每一风险等级,其隶属度由选择该风险等级的专家人数占专家总数的百分比确定,从而确定相应模糊关系(行)向量。最后,对每一项目的每一准则层风险因素,将该准则层风险因素下所包括的指标层风险因素所对应的模糊关系向量放在一起,建立模糊关系矩阵。比如,对于给定项目A,图1所示的准则层风险因素B1下的两个指标层风险因素C11和C12,相应的模糊关系矩阵为

(三)结合风险因素的层次权重系统和指标层模糊关系矩阵评价项目的风险程度

首先,基于指标层风险因素的模糊关系矩阵和相应的指标层权重向量计算准则层每一风险因素的模糊关系向量。对于项目l∈{A,B,C},准则层风险因素Bm(m∈{1,2,3,4,5})的加权模糊关系向量为

其次,项目的模糊关系向量为

式中,Rl为准则层风险因素的模糊关系矩阵,加权模糊关系向量rl中元素的含义是,经过准则层权重加权后,有比例为的专家认为项目l的风险等级为“n”。

进一步,计算项目的风险等级综合评估得分。项目l的风险等级综合评估得分为

最后,按照风险等级综合评估得分的高低,比较农业项目A、电子项目B和有色金属项目C的风险程度(得分越高,风险越高)。

二、数据与结果

(一)数据

首先,获取私募股权投资风险评估的权重系统所需的数据来源于上一章中第一节所述的专家问卷调查。这些数据表现为经过上一章中第一节的数据处理方法处理后的判断矩阵,具体如下。

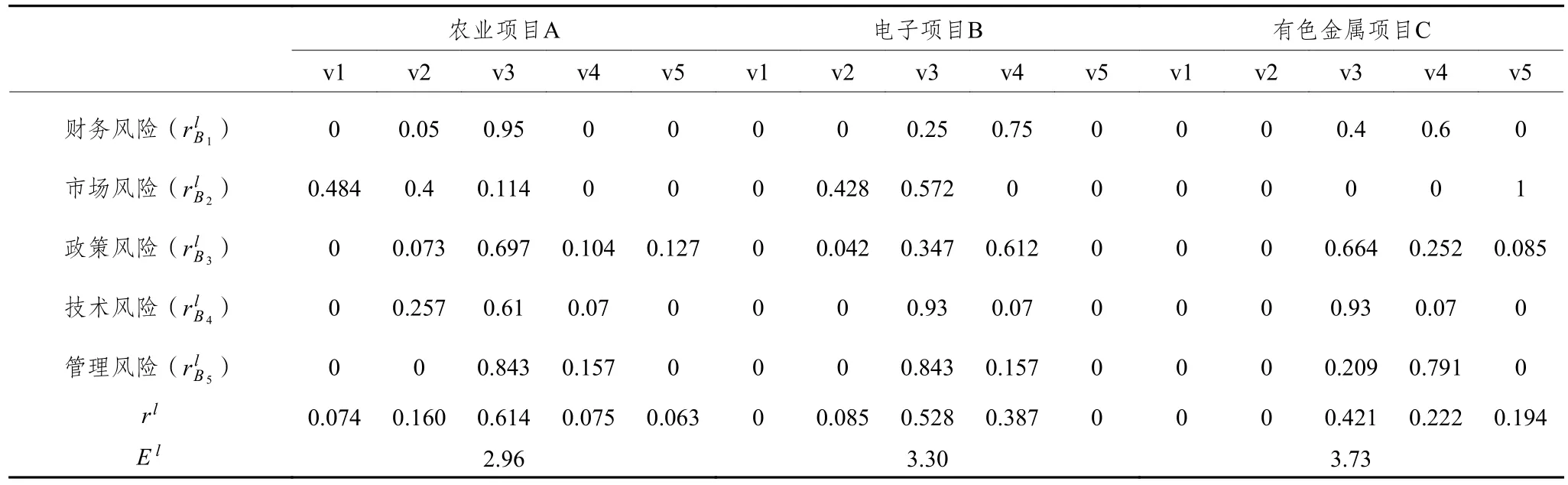

其次,获取3个项目风险评价的模糊关系矩阵所需的数据来源于上一章中第二节所述的专家问卷调查。这些数据经过上一章中第二节的数据处理方法处理后统一放在表3中。

(二)计算结果与解释

首先,根据本章第一节中的判断矩阵,应用第一章中第一节的计算方法,获得的权重体系和相应的一致性检验指标如表4所示。

进一步,基于表4中的结果,可计算出准则层权重向量一致性检验指标为λmax=5.248和CR=0.055。这些结果表明,所有的一致性检验指标都小于0.1,从而一致性检验得以通过。

从表4的结果可以看出,专家们认为影响私募股权投资项目的准则层风险因素的重要性程度排序(重要性程度从高到低)为政策性风险(0.496)、技术风险(0.230)、市场风险(0.152)、财务风险(0.080)与管理风险(0.042)。这一风险因素重要性排序得到了文献支持:例如,在孟庆军的风险排序中,政策风险最重要(其中企业政策风险因素比宏观政策因素更重要),其次为 技术风险,而管理风险因素的重要性最低;卢有杰也指出,管理因素重要性程度较低。进一步,指标层的权重体系更具体地揭示了导致这些风险最重要的因素。具体来讲,指标层中指标中,财务风险指标中的二级指标流动资金缺乏(0.75),显著超过资金周转过缓(0.25),财务类风险因素指标需要重点关注流动资金缺乏;市场类风险中,假冒伪劣冲击(0.429)与竞争对手影响(0.429),表明虚假产品对市场的冲击与竞争对手采取的市场策略从市场的因素上看,影响程度同等重要,产品价格波动也有所影响,但其影响是阶段性的,风险在一定程度上可通过市场预判或套期保值交易等方式控制,因此,其权重仅仅为0.152;政策风险层评价中,企业政策风险(0.634)最高,其次为宏观政策风险(0.261),政策风险层二级指标评价表明,企业政策风险和宏观政策风险对私募股权投资项目的经营构成直接的影响,且是不可抗力的风险,需要重点关注,并做好风险防范预案,而企业政策风险的权重高,说明企业在宏观与行业政策影响经营背景下,尽管针对企业的政策也存在一定的背景,但相对于宏观与行业政策造成的系统性风险,针对企业造成的风险要大得多;影响技术风险最主要的因素为技术人员风险(0.386)和开发环境风险(0.316),而产品设计风险与开发质量风险权重分别为(0.123)和(0.175),表明二者的重要性程度相对较低,从二者产生的根源来看,其风险的可控性强;影响管理风险最主要的因素为知识产权管理不到位 (0.633)。这些指标层风险因素的重要性程度也大致反应在表4的“指标层权重总排序”序列中。

表3 农业项目A、电子项目B和有色金属项目C风险评价的模糊关系矩阵

表4 准则层与指标层风险权重汇总

其次,利用表3的指标层风险评估数据,应用上一章中第二和第三节当中的计算方法,可以获得农业项目A、电子项目B和有色金属项目C的风险综合评估结果,如表5所示。

表5的结果表明,农业项目A的风险程度最低(风险等级综合评分为2.96分),有色金属项目C的风险程度最高(风险等级综合评分为3.73分),电子项目B的风险程度介于二者之间(风险等级综合评分为3.30分)。这一风险程度的差异可以从表3中风险评级数据中得到解释:就有色金属项目C而言,对所有的指标层风险因素,没有一个专家认为风险程度为“很低”或者“较低”;对于农业项目A而言,大多数专家认为风险程度在“一般”以下(尽管战略管理滞后的风险程度较高,但管理风险的重要性程度最低),而对电子项目B的风险程度的评价则介于二者之间。这一对比关系也大致反应在表5中项目的模糊关系向量之间的对比关系中(倒数第二行)。

表5 三个项目的风险综合评估结果

表5给出了三个私募股权投资项目的综合风险等级评估。这将从总体上为三个项目的风险管理实践提供一个基础的框架性指导:有色金属项目C的风险控制程度应该最高,农业项目A的风险控制程度应该最低,而电子项目B的风险控制程度应该介于二者之间。在这种总体框架指导下,在风险等级高于“较高(v4)”水平的意义上,对于农业项目A而言,应当注重管控的风险因素为:政策风险下的企业政策风险和宏观政策风险、技术风险下的开发质量风险和管理风险下的战略管理滞后风险;对于电子项目B而言,应当注重管控的风险因素为:财务风险下的流动资金缺乏风险、政策风险下的企业政策风险和宏观政策风险、技术风险下的开发质量风险和管理风险下的战略管理滞后风险;对于有色金属项目C而言,应当对所有风险进行全面管控(即使个别指标层风险因素的风险程度不在“较高(v4)”水平)。

最后,上述结果不仅给出三个具体的私募股权投资项目之间的风险评估(风险等级)对比关系,而且揭示了一个关于私募股权投资项目风险评价的重要启示:在进行私募股权投资项目风险评价时,必须同时关注行业层面上的风险因素之间的重要性比较关系(可由权重体系刻画)和这些风险因素在具体项目上的风险程度表现(可根据指标层风险因素的模糊综合评价表示)。因此,上述结合层次分析法和模糊综合评价的分析过程可为私募股权投资项目风险评价提供一个有益的方法论借鉴。

三、结束语

本文结合层次分析法和模糊综合评价来考察私募投资项目的风险评估问题,其中,前者用于考察私募投资项目的各风险因素的重要性权重系统,后者用于考察具体私募投资项目的各风险因素的风险程度。通过问卷调查,获取私募投资业界决策者对各风险因素之间的相对重要性评估数据(判断矩阵)和3个不同行业项目(农业项目、电子项目和有色金属项目)具体管理者对各风险因素的风险程度(等级)的评估数据(模糊关系矩阵)。应用这些数据,给出了这3个不同行业项目的相对风险评估:农业项目A的风险程度最低,有色金属项目C的风险程度最高,而电子项目B的风险程度介于二者之间。这些结果表明,“将层次分析法和模糊综合评价结合起来对私募股权投资项目进行风险评估”这一方法具有较高的可应用性,从而可为私募股权投资项目风险评价提供一个有益的方法论借鉴。进一步,这一方法将私募股权投资行业风险评估的一般风险性质和具体项目的特殊风险性质纳入一个框架,对私募股权投资项目进行综合评估,有助于全面识别项目股权投资项目的风险因素和相应的风险程度,从而可为私募股权投资项目事后的风险管控提供重要的决策基础。在实践中可能会有更多的项目,这种方法可以运用到多项目中,工作量上会相应地增大。应当指出,一方面,由于问卷调查的专家数量较少,专业领域的分布较窄,从而可能使得上述结果的稳健性不足,因此,当本文的方法应用于实践中的私募股权投资项目风险评估时,应当增加问卷调查的专家人数,并充分考虑项目所涉及的专业领域;另一方面,上述结果是基于实证数据做出的,从而需要进一步给出相应的理论刻画。尽管在第二节里已给出了一些解释。

[1]清科研究中心. 清科观察: 2015中国股权投资增速全球第一, 达沃斯论坛评中国最适合创业和就业[EB/OL].(2016-02-26). http://www.pedata.cn/free/1440998436837942.html.

[2]KAPLAN S, STROMBERG P. Characteristics contracts and actions: evidence from venture capitalist analyses[J]. Journal of Finance, 2004(59): 2177-2210.

[3]SMOLARSKI J. Investment analysis in the private equity industry: a study of La Porta'argument[J]. International Journal of Emerging Markets, 2007, 2(4): 335-347.

[4]GOMPERS P, LERNER J. The venture capital Cycle[M]. 2nd ed. Cambridge: MIT Press, 2004.

[5]卢有杰. 卢家仪. 项目风险管理[M]. 北京: 清华大学出版社, 1998.

[6]邓康桥. 私募股权投资的风险及控制策略[J]. 经济论坛, 2006(8): 100-101.

[7]孟庆军, 蒋勤勤. 基于模糊层次分析法的私募股权投资项目的风险评估研究[J]. 项目管理技术, 2013, 10(11): 33-36.

[8]朱松岭, 周平, 韩毅, 杨海成. 基于模糊层次分析法的风险量化研究[J]. 计算机集成制造系统, 2004, 8(10): 980-984.

[9]王阳, 李延喜, 郑春艳, 李宁. 基于模糊层次分析法的风险投资后续管理风险评估研究[J]. 管理学报, 2008, 1(5):54-58,77.

[10]刘旭友, 颜晓晖. 基于模糊层次(F-AHP)分析法的境外直接投资风险综合评价[J]. 社会科学家, 2008(12): 56-60.

[11]牛东晓, 白泉涌. 基于动态模糊层次分析方法的核电投资风险评估研究[J]. 华东电力, 2012, 12(40): 2113-2116.

[12]张志新, 刘大鹏. 基于模糊层次分析法的农产品项目投资风险研究[J]. 经济研究导刊, 2014(28): 117-118, 127.

[13]喻海燕. 我国主权财富基金对外投资风险评估-基于三角模糊层次分析法的研究[J]. 厦门大学学报:哲学社会科学版, 2015(1): 110-118.

[14]SAATY T L. The analytic hierarchy process[M]. Mc.Graw: Hill International Book Company, 1980.

AbstractThe risk assessment of a private equity investment project is the basis of private equity investment decision-making. Through the identification of risk factors of private equity investment projects, on the one hand, a weight system on risk factors by the analytic hierarchy process is studied, on the other hand, the degree of the riskiness for each the risk factors by the fuzzy comprehensive evaluation is evaluated. Further, using the questionnaire data from decision makers in the private equity investment industry and the managers of three real projects in three different industries respectively (an agricultural project, an electronic project, and a nonferrous metal project), the corresponding (relative) risk assessment is given, thereby validating the applicability of our method, which combines the analytic hierarchy process and the fuzzy comprehensive evaluation to conduct risk assessments of private equity investment projects.

Key wordsanalytic hierarchy process; fuzzy comprehensive evaluation; private equity investment; risk assessment

编 辑 刘波

Risk Assessment of Private Equity Investment Project Based on Analytic Hierarchy Process and Fuzzy Comprehensive Evaluation:A Case Study on 3 Private Equity Investment Projects

TENG Ying HE Xue-shuang NI De-bing

(University of Electronic Science and Technology of China Chengdu 611731 China)

F830

A

10.14071/j.1008-8105(2017)05-0067-07

2016 - 04 - 26

国家自然科学基金(71572027).

滕颖(1967- )女,博士,电子科技大学经济与管理学院教授;何雪霜(1987- )男,电子科技大学经济与管理学院硕士研究生;倪得兵(1973- )男,电子科技大学经济与管理学院教授、博士生导师.