沪港通强化了中国内地与香港股票市场的一体化吗?

沪港通强化了中国内地与香港股票市场的一体化吗?

一、引言

2014年11月17日,“沪港通”在经历了七个多月的试验期后终于正式开通。自此,中国内地和香港股票市场的投资者可以通过当地的证券公司或经纪商买卖规定范围内的、在对方交易所上市的股票,这标志着中国内地股票市场与香港股票市场开始正式地建立起互联互通机制。

沪港通的实施无疑具有多方面的积极意义。首先,沪港通有助于拓宽内地和香港投资者的投资渠道,加速推动资金的跨市场流动,进而提高我国资本市场的融资效率。其次,沪港通有利于改善内地资本市场的投资者结构,加强内地资本市场与香港资本市场的沟通联系,巩固上海和香港作为我国两大金融中心的国际地位,提升上海及香港两地资本市场对国外投资者的吸引力。最后,沪港通对推进人民币国际化进程也具有积极的影响,既可以方便内地居民直接使用人民币进行境外投资,同时也增加了境外人民币资金回流的途径,因此能够促进香港离岸人民币金融市场的发展。

在沪港通正式运行已有两年多的背景下,对沪港通实施前后中国内地与香港股票市场的一体化进行研究,一方面可以实证检验沪港通对中国股票市场带来的影响,进一步确定沪港通是否提高了中国内地与香港股票市场的一体化程度;另一方面,对于今后金融政策的制定、金融市场的风险管理以及我国资本市场更深层次的对外开放等都具有重要的理论和实践意义。

二、文献综述

目前,国外学术界已经产生了大量的关于股票市场的研究文献。Eun和Shim(1989)利用向量自回归模型(VAR模型)实证研究了包括美国在内的9个国家股票市场之间的联系,发现美国股票市场对其他国家股票市场具有单向的价格引导作用,美国股票市场中价格的冲击能够迅速转移到其他国家股票市场,其他国家股票市场的波动则不能够解释美国股票市场的走势变化。Johnson和Soenen(2003)使用1988~1999年阿根廷、巴西、智利、墨西哥、加拿大、哥伦比亚、秘鲁和委内瑞拉等八国股票市场的日交易数据,研究这些国家股票市场与美国股票市场的关联程度及其影响因素。结果显示,八国股票市场中,大部分都与美国股票市场存在同期关联性;与美国贸易份额的比例越大,其国内股票市场与美国股票市场的联动性越强。Huyghebaert和Wang(2010)基于1997~1998年亚洲金融危机的视角对包括中国在内的东亚七个国家和地区股票市场的联动性进行了研究,结果表明,在金融危机期间香港和新加坡的股票市场显著地受到东亚其他国家和地区股票市场的影响。Lhkonen和Heimonen(2014)利用小波分析方法和DCC模型研究了金砖四国(中国、巴西、俄罗斯和印度)、其他发达经济体(加拿大、香港和澳大利亚)和主要工业化经济体(英国、德国和日本)的股票市场与美国股票市场的联动性差异,提出股票市场的联动程度主要取决于地区分布和国内经济发展水平,在设计国际多元化投资组合时,应仔细考虑这些因素。

国内学者对股票市场也做了许多研究。骆振心(2008)基于VAR模型和Johansen多元协整检验方法分析了中国股票市场在金融开放和股权分置改革前后与德国、美国、英国、日本和中国香港五个国家(地区)股票市场的关联性。研究发现,中国股票市场在金融开放后的一段时间内并没有出现与世界主要股票市场的联动现象,但在股权分置改革完成后出现了与世界主要股票市场明显的联动现象。西村友作(2009)使用EGARCH模型研究得出中国和美国股票市场的波动都具有持续性和非对称性的特征,通过CCF检验方法发现中国股市对美国股市具有单方向的波动溢出效应。仪垂林和张翠玉(2010)基于协整检验方法和误差修正模型研究了次贷危机前后中国与亚洲主要国家和地区股票市场的联动性,研究发现次贷危机发生前中国内地股票市场受到亚洲其他经济体股票市场的较大影响,次贷危机发生后中国股票市场对其他经济体股票市场的影响力变大。杨瑞杰和张向丽(2015)基于Barndorff-Nielsen波动率分解模型、Granger因果检验和向量误差修正模型实证研究了沪港通对大陆和香港股票市场波动溢出的影响,结果显示,沪港通实施前,存在香港股市跳跃波动、连续波动和整体波动对大陆股市连续波动的单方向溢出效应;沪港通实施后,存在大陆股市和香港股市连续波动的双向溢出效应,且大陆股市跳跃波动和整体波动对香港股市的连续波动具有单向溢出效应。陈九生和周孝华(2017)使用Beta-skew-t-EGARCH模型和动态SJCCopula函数对沪港通实施前后沪港两地股票市场的联动性进行了研究,结果表明,沪港通促进了内地和香港股票市场的融合与一体化程度,沪港通实施后两地股票市场对波动冲击的响应明显增强。

通过分析国内外已有研究成果可以发现,现有研究股票市场相互关系的文献大多使用协整检验、向量自回归模型、Granger因果检验和EGARCH模型等方法,研究范围涉及同一国家内部不同的股票市场以及不同国家的股票市场。有别于国内外已有研究,本文将基于“沪港通”的视角,通过建立BEKK-MGARCH模型和DCC-MGARCH模型,从波动溢出效应和动态关联性两个层面对沪港通实施前后中国内地股票市场与香港股票市场的一体化趋势进行详细研究,试图回答“沪港通是否提高了中国内地与香港股票市场的一体化程度”这一问题。

三、理论方法

(一)BEKK-MGARCH模型

对于二维收益率向量Rt=[R1,t,R2,t]′,有如下条件均值方程:

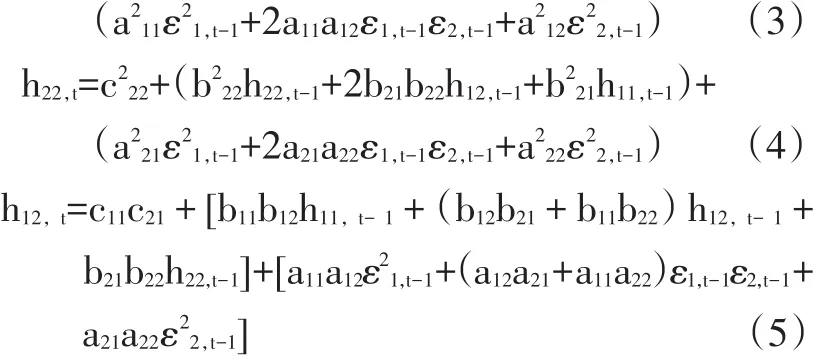

上式中,μ=[μ1,μ2]′是收益率的条件期望,εt=[ε1,t,ε2,t]′是由残差项组成的2×1矩阵。Engle和Kroner(1995)对条件方差方程(BEKK-MGARCH模型)的设定形式如下:

其中,Ht是残差向量εt在信息集It-1下的条件方差——协方差矩阵,C为2×2阶下三角矩阵,A、B均为2×2阶方阵,具体形式如下:

式(4)和式(5)分别表示两个市场收益率波动的条件方差,在这两个等式中,第一个括号内的是GARCH项,表示当期的条件方差对下一期条件方差的影响;第二个括号内的是ARCH项,表示当期的新息冲击对下一期条件方差的影响。由式(3)和式(4)可知,矩阵A、B中主对角线元素aii和bii(i=1,2)分别反映了收益率自身波动的ARCH效应和GARCH效应,即波动的集聚性和持续性;非主对角线元素aij和bij(i,j=1,2,i≠j)分别反映了收益率j对收益率i的ARCH型和GARCH型波动溢出效应。

本文用1代表上证综合指数,2代表香港恒生指数。波动溢出效应的检验包括三个检验,可通过计算条件方差方程中参数的联合Wald统计量来验证原假设。第一个检验的原假设为H0:a21=b21=a12=b12= 0,表示上证综合指数与香港恒生指数之间不存在波动溢出效应。如果Wald统计量在一定的显著性水平下拒绝参数全为0的假设,则表明上证综合指数与香港恒生指数之间至少存在某一方向的波动溢出效应。第二个检验的原假设为H0:a21=b21=0,表示不存在上证综合指数对香港恒生指数的波动溢出效应。第三个检验的原假设为,表示不存在香港恒生指数对上证综合指数的波动溢出效应。第二个和第三个检验结果的判断方法与第一个检验类似。

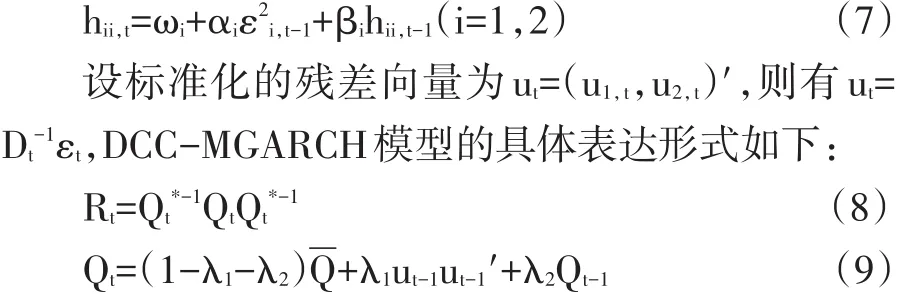

(二)DCC-MGARCH模型

Engle(2002)在CCC-MGARCH模型的基础之上提出了多元GARCH动态条件相关系数模型(Dynamic Conditional Correlationmodel,DCC模型),为分析变量之间的动态关联性提供了可行的办法。设εt=(ε1,t,ε2,t)′是零均值的残差向量,且满足εt│It-1~N(0,Ht),则条件方差——协方差矩阵可表示为:

式(6)中,Dt=diag(h1/211,t,h1/222,t)是由两个市场收益率的条件标准差组成的对角矩阵,Rt=(ρij,t)2×2表示动态相关系数矩阵,且有ρii,t=1。单变量GARCH(1, 1)方程的设定如下:

式(8)中,Qt=(qij,)t2×2,=diag(),Qt是标准化残差向量ut的动态条件协方差矩阵,Q是ut的无条件协方差矩阵,λ1和λ2是DCC-MGARCH模型的待估计参数,参数λ1反映了当期的标准化残差乘积对下一期动态协方差的影响,参数λ2反映了当期协方差的持续性。为了保证矩阵Rt和Qt的正定性,参数λ1和λ2均需大于0,且有λ1+λ2<1。

在实证研究中,可通过计算不同市场收益率之间的动态相关系数来说明市场之间的动态关联性。动态相关系数的计算公式如下:

在上式中,ρij,t为矩阵Rt第i行第j列的元素,hij,t为矩阵Ht非主对角线元素,hii,t和hjj,t为矩阵Ht的主对角线元素。

四、实证研究

(一)数据的收集和处理

为了研究沪港通前后中国内地与香港股票市场的一体化趋势,本文选择上证综合指数作为内地股票市场的代理变量,选择香港恒生指数作为香港股票市场的代理变量,两个指数均使用日收盘价数据,样本区间为2012年6月1日至2017年4月30日。以沪港通正式开通的日期2014年11月17日为分界点,将样本区间划分为沪港通实施前和沪港通实施后两个阶段,剔除节假日和部分交易日不匹配的影响,分别得到沪港通实施前583组数据、沪港通实施后579组数据。以上数据均来源于Wind金融资讯终端,数据的处理和计量软件为Eviews 7.0和WinRATSPro 8.2。

对于上证综合指数和香港恒生指数的日收盘价数据,分别作如下处理:Ri,t=100×(lnPi,t-lnPi,t-1),得到两个指数的对数收益率序列。其中,Pi,t表示指数i第t期的收盘价,Pi,t-1表示第t-1期的收盘价,Ri,t表示指数第t期的收益率。本文用ND1和ND2分别表示上证综合指数在沪港通实施前和实施后的收益率序列,用HS1和HS2分别表示香港恒生指数在沪港通实施前和实施后的收益率序列。对四个收益率序列进行描述性统计分析,结果如表1所示。

表1 两地股票指数日收益率的基本统计特征

从表1中可以看到,收益率ND1、ND2、HS1和HS2的偏度均小于零,呈左偏状态,峰度均大于3,拥有超额峰度。由此可知,上阵综合指数收益率与香港恒生指数收益率在沪港通实施前和实施后都具有尖峰、厚尾、左偏的非正态分布特征,四个收益率序列的J-B统计量在1%的水平下均高度不显著进一步证实了这一点。序列的Q(10)统计量均高度显著,Q2(10)统计量均不显著,说明收益率原序列不存在自相关性,但是收益率的平方序列均存在很强的自相关性,因此在后文的实证研究中可以对收益率序列的波动率建立GARCH模型来刻画它的波动集聚性和时变性。根据AIC最小准则,滞后10阶且含截距项和趋势项的ADF检验统计量均高度不显著,表明四个收益率序列均是平稳性时间序列。

(二)沪港通前后两地股市波动溢出效应分析

对收益率序列ND1和HS1、ND2和HS2,分别采用BFGS算法(牛顿迭代法)估计沪港通实施前和沪港通实施后BEKK-MGARCH模型的参数,估计结果如下表2所示。

首先,在沪港通实施前和沪港通实施后的两个阶段,矩阵A、B的主对角线元素a11、a22、b11和b22均在1%的水平下显著不等于0,表明上证综合指数与香港恒生指数的波动在两个阶段都受到自身前期的新息冲击和条件方差的较大影响,即波动具有较强的集聚性和持续性特征。

其次,在沪港通实施前的BEKK-MGARCH模型估计结果中,参数a12、b12和b21均在5%的水平下显著不等于0,参数a21则不显著。表2给出了沪港通实施前的波动溢出效应检验结果。对于波动溢出效应的检验一,原假设为H0:a21=b21=a12=b12=0,检验结果的Wald值为16.4871,对应的P值为0.0024,在1%的水平下拒绝原假设,表明上证综合指数与香港恒生指数之间至少存在某一方向的波动溢出效应。对于波动溢出效应的检验二,原假设为H0:a21=b21= 0,检验结果的Wald值为4.5906,对应的P值为0.1007,不能拒绝原假设,表明不存在上证综合指数对香港恒生指数的波动溢出效应。对于波动溢出效应的检验三,原假设为H0:a12=b12=0,检验结果的Wald值为5.9359,对应的P值为0.0514,在10%的水平下拒绝原假设,表明存在香港恒生指数对上证综合指数的波动溢出效应。由以上分析可知,沪港通实施前,两地股票市场间仅存在香港恒生指数对上证综合指数的单方向波动溢出效应。

表2 沪港通前后BEKK-MGARCH模型估计结果

最后,在沪港通实施后的BEKK-MGARCH模型估计结果中,参数a12、b12和b21均在1%的水平下显著不等于0,参数a21在5%的水平下显著不等于0。表2给出了沪港通实施后的波动溢出效应检验结果。对于波动溢出效应的检验一,原假设为H0:a21=b21= a12=b21=0,检验结果的Wald值为42.6193,对应的P值为0.0000,在1%的水平下拒绝原假设,表明上证综合指数与香港恒生指数之间至少存在某一方向的波动溢出效应。对于波动溢出效应的检验二,原假设为H0:a12=b12=0,检验结果的Wald值为18.7817,对应的P值为0.0001,在1%的水平下拒绝原假设,表明存在上证综合指数对香港恒生指数的波动溢出效应。对于波动溢出效应的检验三,原假设为,检验结果的Wald值为41.0211,对应的P值为0.0000,在1%的水平下拒绝原假设,表明存在香港恒生指数对上证综合指数的波动溢出效应。由以上分析可知,沪港通实施后,上证综合指数与香港恒生指数之间存在双向的波动溢出效应。

(三)沪港通前后两地股市动态关联性分析

由于本文主要考察沪港通实施前和实施后内地股票市场与香港股票市场的动态关联性的变化情况,因此本部分略去了DCC-MGARCH模型参数的实证结果。为了比较直观地分析沪港通前后两地股票市场间的动态关联性,本文根据DCCMGARCH模型计算并绘制了沪港通前后上证综合指数与香港恒生指数之间的动态条件相关系数的变化路径图(图1和图2)。

图1 沪港通之前动态相关系数变化路径图

从图1和图2中动态相关系数的变化路径可以看出,沪港通前后上证综合指数与香港恒生指数之间波动的相关系数具有较强的时变性特征。图1显示在沪港通实施前,上证综合指数与香港恒生指数之间的动态关联程度相对较低,其动态相关系数大致以0.11为均值上下波动。然而图2显示在沪港通实施后,上证综合指数与香港恒生指数波动的动态相关系数的均值明显得到提高,其相关系数大致以0.55为均值上下剧烈波动。

图2 沪港通之后动态相关系数变化路径图

为了更进一步地分析上证综合指数与香港恒生指数之间波动的动态关联程度的变化情况,本文对沪港通前后两地股票指数间的动态相关系数进行描述性统计分析和非配对T检验,结果如表3所示。

表3 沪港通前后动态相关系数对比分析

表3中的统计结果显示,上证综合指数与香港恒生指数波动的动态关联程度在沪港通实施后明显得到提升。从沪港通前后动态相关系数的统计结果来看,沪港通实施后两地股票指数间的动态关联程度明显高于沪港通实施前,并且动态相关系数的极差和标准差也明显大于沪港通实施前,这表明沪港通实施后内地股票市场与香港股票市场的动态关联性处于高水平且剧烈波动的状态。非配对T检验统计量表明,在1%的显著性水平下,沪港通实施后两地股票市场间动态关联性的增强是稳定且显著的。

五、结论与启示

本文利用2012年6月1日至2017年4月30日的中国上证综合指数与香港恒生指数的日收益率数据,基于BEKK-MGARCH模型和DCC-MGARCH模型,实证考察了沪港通前后中国内地股票市场与香港股票市场之间的波动溢出效应和动态关联性。从波动溢出效应的检验结果来看,沪港通实施前两地股票市场间仅存在香港恒生指数对上证综合指数的单向波动溢出效应,沪港通实施后上证综合指数与香港恒生指数之间存在显著的双向波动溢出效应。从动态关联性的实证结果来看,上证综合指数与香港恒生指数之间波动的动态关联程度在沪港通实施前处于较低的水平,而在沪港通实施后明显提高,并且非配对T检验的结果表明这种关联程度的提高是稳定且显著的。由此,沪港通的实施有效增强了中国内地股票市场与香港股票市场的联动性,提高了中国内地与香港股票市场的一体化程度。

上述研究结论具有很强的启示意义。首先,金融监管部门要加强对内地股票市场和香港股票市场的监管,建立起统一、高效的风险防范体系,防止因其中某一市场的剧烈波动导致中国股票市场出现整体性震荡风险。其次,投资者要认真学习两地股票市场的交易规则和制度,不断提高自身的知识理论水平,在利用内地与香港股票市场间较高的动态关联性构造跨市场投资组合的同时,也要注意规避由此产生的非系统性金融风险。最后,上市公司应加大信息披露的力度,严格按照相关法律法规的要求切实维护好公司股东和债权人的合法权益,不断完善公司的治理结构,提升公司的核心竞争力,以吸引优质外来资金的投资。

[1]Lhkonen H,Heimonen K.Timescale-dependent stock market comovement:BRICs vs.developed markets[J].Journalof Empirical Finance,2014,28:90~103.

[2]骆振心.金融开放、股权分置改革与股票市场联动——基于上证指数与世界主要股指关系的实证研究[J].当代财经,2008,(4):52~57.

[3]西村友作.中美两国股票市场联动性研究——基于CCF检验法的新证据[J].经济评论,2009,(2):43~49.

[4]仪垂林,张翠玉.次贷危机前后中国内地与亚洲主要股票市场联动性分析[J].产业经济研究,2010,(5):79~86.

[5]杨瑞杰,张向丽.沪港通对大陆、香港股票市场波动溢出的影响研究——基于沪深300指数、恒生指数高频数据[J].金融经济学研究,2015,30(6):49~59.

[6]陈九生,周孝华.沪港通背景下沪港股市联动性研究[J].北京理工大学学报(社会科学版),2017,19(2):87~93.