“一带一路”战略下我国商业银行的发展问题探析

◎王双

“一带一路”战略下我国商业银行的发展问题探析

◎王双

2017年5月14日到15日,“一带一路”国际高峰合作论坛在北京召开,标志“一带一路”战略迈入新的征程。“一带一路”战略实际为资金的融通,为我国商业银行转变收入来源、应对互联网金融冲击以及解决“资产荒”等问题带来的新的发展机遇,商业银行应以“一带一路”为发展契机,打造国际化平台、加强投资管理能力、完善风险防范制度,不断提高自身的综合实力,提高我国的金融地位。

自2013年“一带一路”战略提出以来,其建设从无到有、由点及面,受到越来越多国家和地区的认可和欢迎。2016年我国对“一带一路”沿线国家直接投资达到145亿美元,进口额6.3万亿元,约占我国进出口贸易总额的25.9%。“一带一路”为沿线国家和地区带来巨大发展机会,我国商业银行应抓住机遇提升综合实力。小企业贷款难的现状,降低了商业银行的资金使用效率,不利于资源的优化配置。

“一带一路”给商业银行发展带来的机遇

我国商业银行面临的挑战

利率市场化的完成加剧竞争,存贷利差已不能成为商业银行的主要的利润来源。2015年10月我国利率市场化改革完成,存贷款利率由商业银行自主决定,引发贷款利率的下降以及存款利率的上升,商业银行以利息收入作为主要收入来源的趋势一去不复返,利息收入比例逐年下降,这对商业银行的盈利性以及非利息收入提出了更大的挑战。

互联网金融的迅猛发展给商业银行带来了巨大冲击,倒逼商业银行改革。以第三方支付、P2P、众筹等为代表的新型互联网金融形式的出现,迅速以其平台化的特征、高效便捷的操作方式从商业银行吸引众多的客户资源。2016年被称为“互联网金融监管的元年”,一系列法律法规的先后出台使互联网金融饱受质疑的安全性问题得到进一步解决。同时,伴随着互联网金融产品的多样化以及服务体系的健全,互联网金融的发展势不可挡,对传统银行的资产业务、负债业务以及中间业务等产生巨大冲击,倒逼传统银行改变现有的经营方式及盈利模式。

商业银行的“资产荒”在一定程度上放缓了资金的流动性,降低了商业银行的盈利水平。一方面,在经济新常态的背景下,我国实体经济增速放缓,优质的高收益投资项目减少,满足商业银行风险收益特征的资产不足,商业银行的投资回报率下行,资产配置难度加大;另一方面,国内信用体系建设刚刚起步,贷款者的质量良莠不齐,商业银行基于其安全性原则对客户慎贷,加剧了中

不难看出,商业银行的安全性、收益性、流动性正受到多方面的挑战,处于战略转型的关键时期。“一带一路”战略的提出实现了中国对外经济往来从经济贸易走向金融的战略布局,沿线国家的基础建设、资源开发等都需要大量的资金支持,为我国商业银行“走出去”以及战略转型提供了巨大的发展机遇。

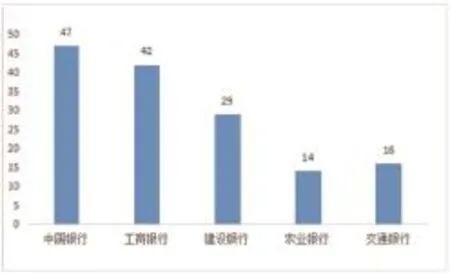

推动商业银行“走出去”,扩大国际化规模。我国当前的货币金融全球化程度与实体贸易和投资的全球化程度是不对称的,中国金融机构“走出去”的广度和深度都满足不了中国企业走出去的需要(牛锡明)。图1表明了我国主要商业银行截止到2016年末国家和地区覆盖数,而反观国外的商业银行,例如花旗银行、德意志银行、汇丰银行在2014年覆盖的国家和地区就已经达到98、71、72家。不难看出,我国商业银行的国际化仍处于较低水平。

图1我国主要商业银行覆盖国家和地区数(截止到2016年末)

“一带一路”沿线国家基础设施建设起步晚、基础薄弱,资金需求量大,为我国商业银行“走出去”带来发展机遇。商业银行应以“一带一路”战略为发展契机,扩大国际化规模,推广落实人民币的国际化,提高我国商业银行的国际竞争力以及我国的大国地位。

促进投资管理能力的提高,保证持续盈利能力。一方面,在我国经济新常态的背景下,国内实体经济增速放缓,优质的高收益资产减少,加大商业银行资产配置的难度。“一带一路”沿线国家经济发展具有很大的潜力,为我国商业银行海外投资开拓蓝海。随着“一带一路”战略的推行,预计未来五年,沿线国家的基建投资额将超过4万亿美元。预计未来十年,沿线国家之间的贸易额将突破2.5万亿美元,对外直接投资额将累计达到3000亿至4000亿美元,这为商业银行带来了广阔的投资机会。

另一方面,商业银行海外营业机构以及网点的设立仅仅是“走出去”的开端,商业银行应加强投资管理能力,提高持续盈利能力。

建立健全风控制度,减少风险损失。截止到2017年5月,“一带一路”战略沿线跨越65个国家,金融市场水平的参差不齐以及政治、宗教、文化等差异使我国商业银行“走出去”面临着政治、信用、汇率风险等风险,对我国商业银行“走出去”提出了更高的风险防范要求。“一带一路”有利于提高我国商业银行风险防范意识与能力,促进商业银行风控部门的成熟,增强商业银行抵抗国内外风险的能力。

面对挑战,抓住机遇,促进我国商业银行的发展

“一带一路”战略实质是通过资金的融通实现亚非欧三大板块的互联互通,我国商业银行应以此为契机,紧随时代发展潮流,从多个角度入手提升自身的综合实力,提高我国的金融大国地位。

打造国际化平台,扩大客户群体以及利润来源渠道

建立跨境产品线。“一带一路”沿线多为发展中国家,金融市场欠发达,金融产品单一,为我国商业银行跨境产品线的建立提供了基础。商业银行应加大创新力度,根据不同的客户需求开发具有针对性、专门性的金融产品与服务,建立高效优质的跨境产品线。

增设“一带一路”沿线国家的机构网点,扩大业务的覆盖范围。鼓励有条件的商业银行设立和发展境外机构,包括探索采取并购方式参股境外金融机构,为“走出去”的企业提供便利的金融服务(周小川)。商业银行可根据自身的经营战略以及沿线国家的经济社会情况,选取合适的国家或地区设立营业机构网点,或者并购低成本、优势互补、具有协同效应的海外金融机构,扩大海外市场的业务范围。

注重国际金融人才的培养。对中资银行来说,最大的挑战是人力资源的挑战,拥有高素质的专业人才、特别是高素质的具有国际化水平的经营管理人才是制约今后中资银行海外拓展的重要环节(吴念鲁)。一方面商业银行应加强国际金融人才的培养;另一方面可聘请国内外高水平的金融人才打造国际化金融平台。

加强投资管理能力

成立专业化、专门化的海外投资部门,熟悉海外投资环境。我国商业银行正处于“走出去”的起步阶段,对海外的投资环境尚不熟悉,沿线国家的政局变化、战争爆发等因素都会给投资带来变动。因此,商业银行应制定专门化的投资策略,实现盈利的可持续性。

为投资策略制定风险防范板块。我国商业银行“走出去”面临着诸多风险的挑战,商业银行的每个投资策略都应制定相应的风险防范措施:投资策略制定前要深入考察项目的安全性、盈利性以及与商业银行战略的适应性;投资策略过程中要注重风险敞口的变化,及时做好防御措施或转变投资策略减少损失;最后,投资策略执行完毕要进行反思总结。

加强对“走出去”企业海外投资的资金支持与服务。截至2016年底,中国企业已在“一带一路”沿线20多个国家建设56个经贸合作区,累计投资超过185亿美元,为东道主创造了近11亿美元税收和18万个就业岗位。商业银行跟随客户的步伐进入沿线国家,加快与全球接轨,有利于我国金融业增强全球资源配置的能力,还将通过全球业务布局,分散不同市场的风险,提高核心竞争力(郭薇)。“走出去”企业的海外投资具有投资周期长、资金需求量大、见效慢等特点,并且在当地难以取得资金信贷支持,商业银行的资金支持与服务可促进企业的发展并优化国际资源的配置。

建立有针对性的风险防范措施

细化风险防控部门。根据不同国家、不同的风险类别制定专门的风险防范措施。首先,识别营业机构网点以及目标网点机构的风险暴露;其次,分析各风险的特征,确定风险种类;最后,制定专门性的风险防范措施。

充分利用金融工具,加强与海外机构的交流合作。运用多种金融投资工具分散风险,避免非系统性风险对商业银行的不利影响。同时,树立全球意识与大局观念,及时全面的了解国际市场风险暴露,提前做好防范措施。

(作者单位:山东农业大学)