服装行业上市公司现金股利分配的影响因素探讨

王丹+++余苗

中图分类号:F830 文献标识码:A

内容摘要:本文将现金股利分配作为研究对象,从服装行业上市公司现金股利分配和影响因素入手,运用相关分析法和多元线性回归计量经济学模型对现金股利分配的影响因素进行分析,发现样本数据体现出盈利能力、股权集中度对公司现金股利分配的显著影响。在此基础上,对我国服装上市公司如何制定出较为合理的现金股利分配与完善公司管理机制提出相关建议。

关键词:服装行业 现金股利分配 影响因素

服装行业上市公司现金股利分配的现状

(一) 我国服装业上市公司概况

我国服装业上市公司的特征是规模小、数量多、价值大,从中间产品为主过渡到以最终产品、品牌企业为主。服装上市公司地点深多沪少,2014年我国服装业77家上市公司中,沪市29家、深市48家。在服装上市公司中,全国76%以上的市场份额来自东南沿海省份,地区分布集中化明显。

根据中国海关和中国服装协会发布的最新统计数据,从2010年到2014年,我国服装出口额由1295万美元增长到2984.2万美元,平均增长速度为23.1%。其中2012年发展最快,环比增速达到66.41%,2014年发展速度放缓,增速只有5.1%;内销额由1032.37万美元发展到2024.62万美元,平均增长速度为18.3%。虽然服装内销平均发展速度不及出口,但内销发展平稳,环比增长速度均保持在10%以上。虽然我国服装外销水平大于内销,且差距在不断的拉大,但可以看出外销增长速度明显放缓且后劲不足,而内销依然保持着平稳上涨的态势。

(二)我国服装业上市公司现金股利分配现状

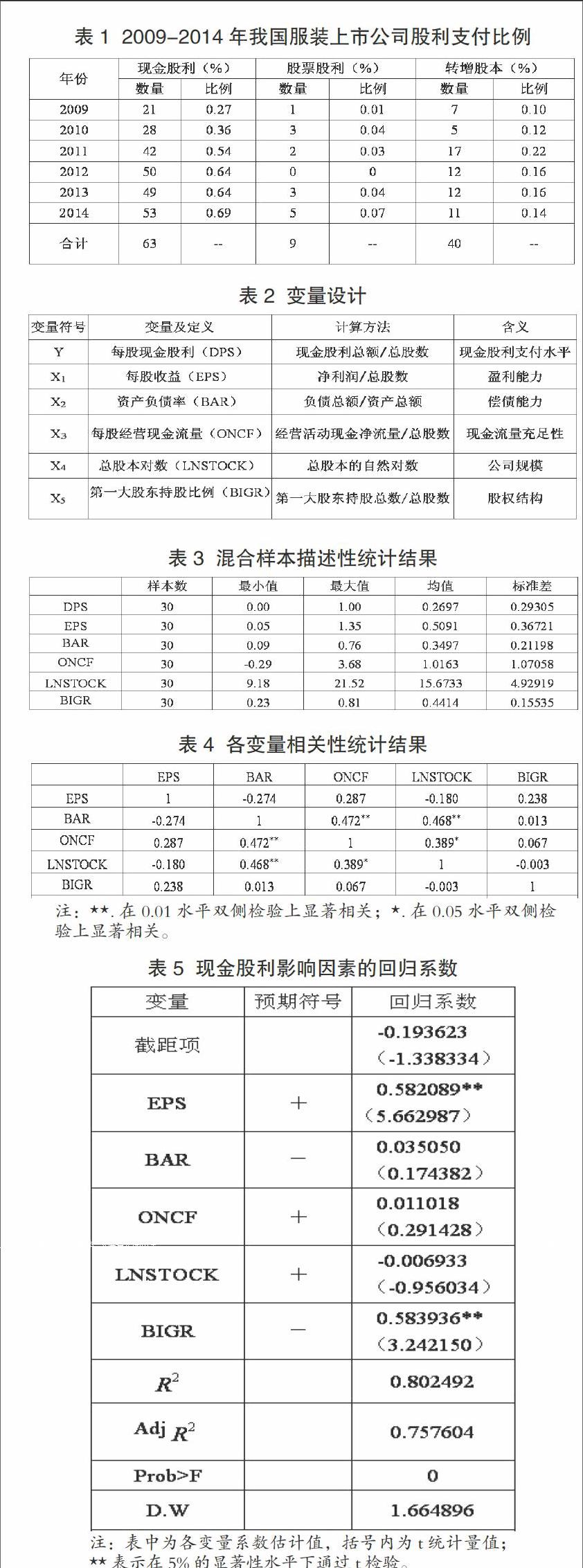

2012年以来,服装业上市公司数量进入快速增长期,竞争异常激烈。上市公司在竞争中发展的好坏,与现金股利分配的状况密切相关,因为现金股利分配作为服装业上市公司的经营业绩和经营行为的主要评价指标,对企业的股票市价、市场形象等都存在深远的影响(李淑珍,2011)。根据中国证监会、Choice金融终端等统计数据的上市公司年报(见表1),可以看出现金股利分配的状况。

第一,现金股利支付水平逐渐提高。2009年以来,我国大部分服装上市公司越来越重视股东回报,股利分配的公司数量均在50%以上。虽然股利分配比例比往年有所上升,但我国服装业上市公司的现金股利支付水平依然偏低。规模以上的服装企业出口量从21世纪最初几年的一半以上降低到2014年的25%。但随着内销比重扩大和企业投资机会的增多,以及再融资的需要和外部分配的影响,使得现金股利有所提升。

第二,現金股利分配缺乏稳定性和连续性。根据数据显示,从2009年到2014年在77家服装业上市公司中,持续派现的公司占15.60%,六年来都没有派现的公司占20.78%。这表现出短期派现行为比较严重,服装上市公司股利分配缺乏稳定性和连续性。

第三,以现金股利为主的多样化分配方式。我国上市公司股利分配方式除现金股利(派现)、股票股利(送股)等基本分配形式外,还具有以下六种表现形式:纯转增、纯派现、送股+派现、转增+派现、送股+转增+派现、不分配,但现金股利分配仍是我国上市公司主要分配方式。

(三)我国服装业上市公司股利分配存在的问题

不稳定的股利分配凸现其分配政策的制订和实施缺乏远见。股利分配政策反映了公司对股东的投资回报、公司资本结构状况、公司形象和运营前景,同时肩负着市场的“信息传递”职能。而我国服装上市公司股利分配的不稳定性源于股利分配政策制订的短暂性、片面性,这也体现了公司政策制订者的目标不明确,缺乏市场远见和发展的战略眼光。

再筹资成为上市公司制定股利分配的直接目的。我国的上市公司一般将股利分配作为实现再融资标准的一种手段(李元丽,2013)。国外上市公司股利分配与经营状况的好坏和盈利能力的高低直接相关,经营业绩好就可以多分配。我国上市公司可以借鉴国外的做法,摒弃以再筹资为目的股利分配。

现金股利分配偏向管理层,管理层以自身利益取代了股东利益。我国有些服装上市公司高管年收入达到100多万元,明显高于股东利益,这种现象越来越普遍。按照上市公司发展理论,公司的利润增长率是高于企业高管收入的,从而保证股东收益高于管理层收益。

服装行业上市公司现金股利分配影响因素的实证研究

(一)研究假设的提出

经过剖析服装上市公司现金股利分配的行为,本文从盈利能力、偿债能力、现金流量充足性、公司规模和股权结构等方面(何之望,2013)提出5点假设:

假设1:服装行业上市公司每股收益越高,派现的可能性越大。因为每股收益越高,表明企业业绩越好,越有充足的资本来分配现金股利。

假设2:服装行业上市公司资产负债率越高,派现的可能性越小。融资能力较弱的公司往往负债率较高,为避免财务状况的恶化,缓解公司负债压力,满足公司对资金的需求,公司有可能选择不分配现金股利。

假设3:服装行业上市公司每股营运现金流量越好,派现能力越强。只有当公司存在大量现金流时,公司才愿意分配现金股利。

假设4:服装行业上市公司规模越大,达到规模效应者,派现能力越强。规模大的上市公司,营运能力越强,相应的股本规模也比较大,对货币资金的需求就会减少,公司就越有实力派现。

假设5:服装行业上市公司股权集中度越高,派现的可能性越大。大股东为了获取控制权,获得企业业绩共享成果,有强制分红的意愿。

(二)变量设计与建模

以每股现金股利作为被解释变量(陈玥,2012),以每股收益、资产负债率、每股经营现金流量、总股本对数和第一大股东持股比例为解释变量,如表2所示。

以Y代表DPS为因变量,α是回归模型的截距,用a1到a5代表研究假设各个变量与现金股利的相关程度。x1到x5是自变量,U是随机误差,采用以下线性回归模型对上述5个假设进行检验。

Y=α+α1·x1+α2·x2+α3·x3+α4·x4+α5·x5+u

(三)数据来源与样本选取

本文在全球上市排名前77位的中国A股纺织服装企业中,选择有代表性的15家服装上市公司作为研究对象。根据Choice金融终端、中证网的数据,分析其在2013年和2014年的现金股利分配情况,共收集了30个样本。

(四)实证结果及分析

第一,各变量的描述性统计。由表3知,样本的每股现金股利均值为0.2697,即现金股利支付水平较低;每股收益均值为0.5091,可以看出盈利能力有待提升;资产负债率均值为0.3497,即不存在明显的偿债风险;每股运营现金流量均值为1.0163,说明资金流动性较好、变现能力强;最小值为-0.29,说明部分上市公司,存在透支现有资金的现象;总股本对数标准差为4.92919,即所选样本公司之间的规模有一定差距;第一大股东持股比例为0.4414,说明样本公司股权结构较为集中。

第二,相关性分析。首先用spss17.0检验解释变量之间的相关性,由表4各变量相关性统计结果可知,相关系数的最大值为0.472。以相关系数0.5为分界点,即每股收益、资产负债率、每股经营性现金流量、总股本对数、第一大股东持股比例之间不存在多重共线性,可将变量引入计量模型。

第三,多元线性回归。采用spss17.0软件对数据进行多元线性回归分析,从模型回归效果和表5来看:拟合度R2=0.802,表明模型的拟合效果较好;F检验的伴随概率为P=0.000<0.01,说明该模型中变量整体对被解释变量有显著影响;DW=1.664896,表明该模型不存在序列自相关。

根据以上实证结果得出:

(1)服装行业上市公司每股收益与每股现金股利呈显著正相关,每股收益与预期假设符号相符,假设1成立。盈利能力越强,会产生更多可供分配的利润,公司越有实力提高现金股利支付水平。

(2)服装行业上市公司资产负债率与每股现金股利呈正相关关系,样本数据关系不显著,说明样本数据不支持假设2。

(3)服装行业上市公司每股经营性现金流量与每股现金股利成正相关关系,样本数据关系不显著,说明样本数据不支持假设3。

(4)服装行业上市公司总股本对数与每股现金股利呈负相关关系,样本数据关系不显著,说明样本数据不支持假设4。

(5)服装行业上市公司第一大股东持股比例与每股现金股利呈显著正相关关系,样本数据关系显著,表明样本数据支持假设5。基于建立为股东利益服务、吸引投资者、公司长远发展目标的股利分配,股权越集中的服装上市公司越倾向于高派现。

根据多元线性回归结果,资产负债率、每股经营性现金流、总股本对数指标不会影响到上市公司对现金股利的分配。服装业上市公司基于公司长远的发展目标、股东的利益,现金股利分配的选择更侧重于上市公司的营运能力、管理层意愿。

我国服装行业上市公司现金股利分配优化建议

(一)从企业角度优化我国服装行业上市公司现金股利行为

完善股利分配制度,提升盈利能力。我国服装业上市公司股利分配缺乏连续,盈利能力作为股利分配的先决条件,一定程度上说明盈利能力已成为影响企业财务分配的重要因素,提升我国服装业上市公司的盈利程度对现金股利的分配异常重要。

加强现金流管理,提升现金股利的监管。根据目前服装行业上市公司资产管理能力的现状来说,资产和存货周转率有待提升。股利分配与现金流量在理论上有密切的关系,基于我国服装类上市公司的现金股利分配仍呈现出缺乏稳定性和连续性的消极特征,提高现金流的监管将有助于公司提高资产的流动性,加快变现能力。

培养服装主业核心竞争力,加强公司成长性。中国服装行业受到市场环境的不断冲击,要在新一轮调整期中突出重围,服装企业就应加强自身修炼,造就并提高服装企业核心竞争力。

稳固服装主业,提高企业财务杠杆,适当扩大规模。由于我国上市公司面临激烈的竞争,原有的服装企业也在扩大生产规模。通过稳定的股利分配吸引投资者,或者适当提高负债比率,并利用财务杠杆借助债务融资,适当申请银行贷款,再扩大生产经营规模、提高规模效益,适度调整流動负债比率将有助于企业稳固服装主业,适当扩大经营规模。

(二)从政府的角度优化我国服装业上市公司现金股利行为

提高企业会计信息的公开透明度。会计信息越透明,市场越有效。政府部门可客观地出台相应的扶持分配,进一步促进我国服装行业上市公司的良性发展。

对国内债券市场进一步发展与完善。我国的债券市场前景很明朗,国内服装行业债券市场的持续完善,促进了金融体制的改革,推动了企业重组和产业结构的调整,支持了服装业上市公司的进一步发展。但由于许多影响服装行业竞争力的因素不单是依靠企业自身就能够解决的,所以政府需要加强对债券市场的监管与完善。

加强服装传统行业的文化精神导向。服装业作为我国的传统行业,具有一定的文化精神向导。大部分的服装企业都通过对生活方式、中国自身历史文化的深入学习,将服装的未来建立在产品和品牌中都包含有中国自身民族元素的基础之上。在挖掘中华文化的内涵品牌上,政府应加强民族文化的传播。