应收账款质押融资模式下资金约束供应链协调研究

杨业欣

(北京物资学院信息学院 北京 101149)

应收账款质押融资模式下资金约束供应链协调研究

杨业欣

(北京物资学院信息学院 北京 101149)

本文针对应收账款质押融资模式下的供应链协调问题进行了研究,首先在应收账款质押融资模式下建立分散决策和集中式决策下的数学模型;其次,由供应链协调的条件,得出供应链整体的最优订货量;最后,得出结论。

应收账款质押融资;资金约束;供应链协调

一、引言

在当今快速发展的社会中,众多的中小企业的出现给社会的经济发展带来了一定的机遇与挑战,中小企业在我国蓬勃发展,逐渐形成了一条条稳定的产业链,由于中小企业面临资金不足问题,加之银行间竞争的加剧,供应链金融逐渐发展起来。供应链金融不但为各大银行带来了新的盈利机遇,同时也为解决中小企业融资难问题推动力提供了帮助。

目前国内针对应收账款融资模式研究的文献已有一些。推进中小企业应收账款质押融资发展,提高银行等金融机构应收账款质押贷款的风险管理水平,实现企业与银行的博弈双赢是近年来不断研究的新课题[1]-[3]。彭红军[4]研究产出不确定的供应链应收账款抵押融资模式下的最优融资额度和运作策略。刘桂荣[5]分析了应收账款抵押融资的模式及其特点,并指出了应收帐款融资存在逆向选择的原因,提出了供应链金融是解决应收账款融资逆向选择的有效方法。于亚利[6]建立两种融资模式下供应商(融资企业)、核心企业、银行的成本收益模型并进行数值分析,得出应收账款质押融资提高供应链成员收益,实现多方共赢的结论。

本文的主要研究内容为:(1)在应收账款质押融资模式下,建立分散决策和集中式决策下的数学模型;(2)在应收账款质押融资模式下,由供应链协调的条件,得出供应链整体的最优订货量;(3)最后,得出结论。

二、问题描述与假设

(一)问题描述

应收账款质押融资是指卖方(资金约束企业或应收账款债权人)采用赊销方式与买方(核心企业或应收账款债务人)签订销售货物合同,并将应收账款相关权利质押给银行,由银行向卖方提供授信,进行融资,并把应收账款作为第一还款来源的一种短期融资服务。

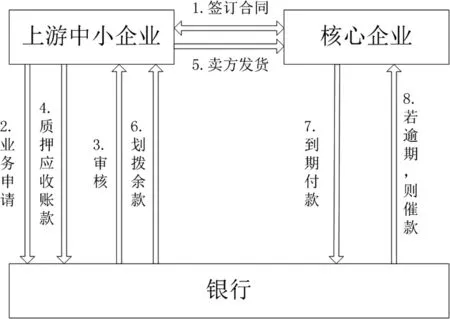

供应链应收账款质押融资模式流程如下:

图1 应收账款质押融资模式

(1)上游的中小企业(供应商)与下游核心企业(制造商)签订购销合同;

(2)上游的中小企业(供应商)以该采购合同向银行申请应收账款质押融资,三方(供应商、制造商、银行)并签署协议;

(3)银行对上游的中小企业(供应商)、下游核心企业(制造商)资信及应收账款进行审核;

(4)上游的中小企业(供应商)通过银行资信审核并将应收账款质押给银行;

(5)上游的中小企业(供应商)向下游核心企业(制造商)发放所购货物;

(6)银行根据核心企业及中小企业资信确定应收账款质押率,并给上游中小企业划拨余款;

(7)应收账款到期后,核心企业制造商按期付款给银行;

(8)如果应收账款到期后,核心企业未及时还款给银行,银行则向核心企业进行催款。

(二)模型假设与参数说明

1.模型假设

为了方便模型的描述,本文对模型做了如下假设:

(1)在二级供应链中,制造商作为核心企业,供应商受资金约束的企业,向银行申请应收账款质押融资模式;

(2)在供应链中,供应商通过原材料采购加工的产品为半成品,制造商从其采购均为半成品,仍需后期加工成产成品;

(3)银行给予供应商的贷款利率r=r1(1+γ),其中:r1为贷款基准利率,γ为浮动利率;

(4)假设核心企业制造商能够按照付款期限及时向银行还款,降低银行风险,银行为贷款做出的相关信用风险评估成本R=0;

2.参数说明

cs:供应商单位产品的生产成本

cm:制造商单位产品的加工成本

w:供应商提供给制造商单位产品的批发价格

p:制造商销售给下游市场的单位产品售价

v:表示制造商销售季节末未售出单位产品获得的单位产品残值

α:银行审核融资企业供应商的应收帐款合格率

θ:银行给予供应商的应收帐款质押率

t:供应商的应收帐款账期

r:银行贷款利率

r0:银行贷款基准利率

γ:银行浮动利率

R:银行为贷款做出的相关信用风险评估成本

gs:供应商由于缺货造成的单位产品损失

gm:制造商由于缺货造成的单位产品损失

Q:制造商向供应商订购产品的数量

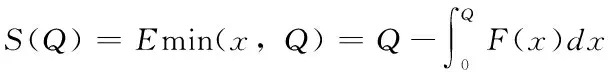

S(Q):期望产品销售量

I(Q):制造商销售季末的期望产品剩余库存量

L(Q):制造商的期望产品缺货量

πs:供应商的期望利润

πm:制造商的期望利润

πSC:供应链系统的期望利润,πSC=πs+πm

πb:银行的期望利润

其中:g=gs+gm,c=cs+cm

三、应收账款质押融资模式分析

I(Q)=E(Q-x)+=Q-S(Q)

L(Q)=E(x-Q)+=μ-S(Q)

在应收账款质押融资模式下,构建资金约束供应链企业的期望利润函数,如下:

供应商利润函数:

式(3-1)

制造商利润函数:

πm=pS(Q)-wQ-cmQ+vI(Q)-gmL(Q)

式(3-2)

银行利润函数:

式(3-3)

供应链系统利润函数:

式(3-4)

(一)分散决策下的模型

分散无契约条件下,供应商和制造商仅从各自角度出发,追求自身利益最大化,忽视供应链的整体利益,进而导致双边际化效应的出现。

1.制造商的决策

首先从制造商的最优决策开始求,对变量Q求导,得:

式(3-5)

2.供应商的决策

分散决策时,供应商以批发价格为决策变量,以最大化期望利润为目标。采用最优化求解方式,将供应商的利润函数两边分别对w求导,有:

式(3-6)

由制造商最优订购量的表达式式(3-5)带入式(3-6),并令式(3-6)等于零,求解得到一个批发价格w*,能够证明该批发价即为供应商制定的最优批发价[7]。同时将最优批发价w*以及式(3-5)带入式(3-1)中,求解得到供应商最大期望利润。

3.银行的决策

由于上述所建立的银行的利润函数是由两部分组成,即应收账款质押融资下供应商的贷款利息收入减去应收账款质押融资所进行的风险评估成本,根据假设R=0,可知银行作为融资方在融资过程中的收益来源仅由供应商的贷款利息。

在α、θ、t不变的情况下,银行的期望利润随浮动利率γ的增大而增大,得到一个最优浮动利率γ*。

(二)集中决策下的模型

集中决策条件下,决策者可以站在供应链整体的角度来决定最优订购量,以此来实现供应链系统利润的最大化。由以上分析可得,供应链的期望利润为:

对变量Q求导,得:

式(3-7)

(三)供应链的协调

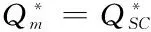

由式(3-5)和式(3-7)可知集中决策和分散决策下,制造商的最优订购量是不一致的,这说明应收账款质押融资下的供应链不协调。而相关研究显示,供应链协调的条件是集中决策和分散决策下的最优订购量相等,并且集中决策下的最大利润与分散决策时各主体最大利润之和。

式(3-8)

应收账款质押融资模式下的资金约束供应链可以实现协调。但是实现协调受到多方面的因素影响,包括产品销售价格、生产成本、残值价值、批发价格以及应收账款合格率、应收账款质押率和贷款浮动利率等。在本文研究中,产品销售价格、生产成本、残值价值是已知变量,应收账款合格率、应收账款质押率和贷款浮动利率是变量。因此,应收账款质押融资模式下实现供应链协调的关键在于供应商和银行两方主体的决策,如果供应商和银行各种的决策满足式(3-6)的条件,则资金约束供应链实现协调。

四、结语

通过对上述的研究,应收账款质押融资模式在一定条件下能够解决资金约束企业资金难问题和资金约束供应链协调问题。实现协调受多方面因素的影响,而实现资金约束供应链协调关键在于供应商和银行两方主题的决策。但是,本文还有待深入研究,在研究中考虑银行的风险问题,在此基础加入供应链契约进一步协调资金约束供应链。

[1]张桂芝.供应链应收账款融资的决策分析与价值研究[J].财会学习,2016,(17):106+108.

[2]李先龙,郭明.简论应收账款质押与中小企业融资[J].改革与开放,2010,(24):56-57.

[3]冯俊萍.中小企业应收账款质押融资博弈分析[J].商业会计,2011,(08):6-8.

[4]彭红军.产出不确定的供应链应收账款抵押融资策略[J].系统管理学报,2016,(06):1163-1169.

[5]刘桂荣.供应链金融:应收账款融资逆向选择的解决方案[J].上海经济研究,2012,(10):59-64.

[6]于亚利.应收账款质押融资下供应链成本收益分析[J].物流技术,2016,(05):161-163+179.

[7]Noah P B,Anthony H C.Evaluating Business Risks in the Commercial Lending Decision[J].Commercial Lending Review,2005 20(3):3-10

杨业欣(1991-),女,汉族,河北人,硕士研究生,北京物资学院,供应链协调。