上市公司定向增发与高管自利行为

吴正杰, 张金康

(安徽财经大学 会计学院, 安徽 蚌埠 233030)

上市公司定向增发与高管自利行为

吴正杰, 张金康

(安徽财经大学 会计学院, 安徽 蚌埠 233030)

采用事件研究法和多元回归模型对57个样本研究结果显示,高管参与的定向增发会增加股东财富,产生正的累积超额收益;高管权利的大小和定向增发与高管产生自利行为动机的强弱呈正比,并且高管所占定向增发份额比例与股东累计超额收益率变化幅度呈反比。

定向增发; 自利行为; 高管权利; 超额收益

0 引 言

上市公司为了实现融资或者再融资,改善公司的资本结构,促进公司长期稳定的发展,可以通过公开发行股票、定向增发、发行债券等方式实现。其中定向增发近年越来越多,追究其原因是由于定向增发具有易于进行、限制比较小、发行速度快以及定价较为灵活等优点,因此被公司和投资者所熟知,并且广泛接受和使用。Jesen[1]1976提出代理成本理论,认为经理人和股东之间由于目标不一致存在代理成本。经理人和股东的目标不一致会让经理人在职期间通过在职消费、过度投资、增加薪酬以及特殊利益输送等危害股东利益的行为。通过债务融资、高管持股、高股利分配等方式降低经理人和股东之间的代理成本。

定向增发可以向外界投资者传送公司股价被低估的信号,并且经理人持股一直以来也被认为是一个好的信号,会降低公司的委托代理成本。但是,近几年我国上市公司高管参与的定向增发产生了一种“异象”,即高管参与的定向增发会让高管产生自利行为动机。为了证明这种异象,文中对我国2015-2016年高管参与的定向增发的公司进行研究。

1 提出假设

1)高管参与的定向增发会增加股东财富,即产生正的累计超额收益;

2)参与定向增发的高管权利越大,产生的自利行为动机越强;

3)在定向增发中,高管所占的比重与股东累积超额收益率变化幅度(即累积超额收益率的变化率)呈反向变化。假设我国证券市场是半强势有效市场,高管与外部投资者信息不对称,但随着时间的进行,高管的自利行为会被市场发现,因此,股东累积超额收益率变化幅度会越来越小。

2 分析方法与数据来源

2.1 分析方法

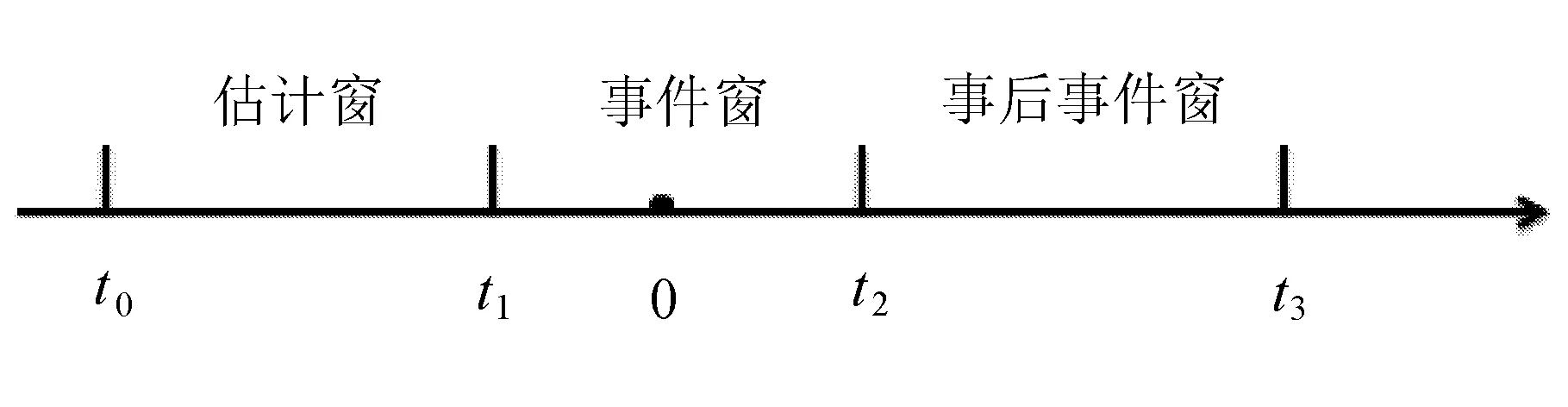

对于假设1,使用基于事件研究法的市场模型计算超额收益率[2],步骤如下:

1)确定事件以及3个区间:

2)利用市场模型计算超额收益率:

式中:Rit----股票收益率;

Rmt----市场组合在t期的收益;

εit----误差干扰项;

CAR----超额收益率。

3)计算所有公司平均累积超额收益率:

最后,对平均累积超额收益率进行T检验。对假设2和假设3使用多元统计回归模型。

2.2 数据选取

初始数据来源于WIND数据库,对在2015-2016年间我国深沪A股所有定向增发预案进行分析,剔除上市时间较短、在公告日被ST以及并没有说明高管参与购买情况的样本,筛选出合格的样本,得到文中研究的57个样本。

3 多元统计分析变量的选取

根据假设2和假设3采取多元统计回归模型分析方法,我们要设置合适的变量来研究。根据假设设置以下变量。

3.1 高管参与的定向增发产生自利行为动机的强弱

文献[3]反映股权激励强度的衡量,文献[4]反映高管股权激励强度。为了综合全面反映高管产生自利行为动机的强弱,选取定向增发高管所占总增发比例和高管薪酬总额中定向增发价值的比例作为衡量高管参与的定向增发中产生自利行为动机强弱的变量。根据假设2,在定向增发中这两个变量值越大,高管产生自利行为的动机越强。我国证券市场是半强势有效市场,高管产生的自利行为会被市场所察觉,他们会做出不好的反应,不利于公司的管理发展,也即高管产生自利行为动机大小与定向增发市场的反应(CAR)呈反向变动。

3.2 高管权利的大小

文献[5]认为高管持股比例越大,高管的权利也就越大;文献[6-7]把高管持有公司股份的比例作为衡量高管权利大小的变量;文献[8]在高管薪酬、高管权利与内部控制质量关系研究中也使用了高管持有公司股份的比例股衡量高管权利的大小。因此,文中将使用高管所持有公司股份的比例衡量高管权利的大小。根据假设2,高管权利的大小与高管在定向增发中产生自利行为动机的强弱呈正向变化。

3.3 市场对定向增发做出的反应

股票产生的累计超额收益(CAR)的变化很大程度上表示了市场对定向增发做出的反应。

在假设1中采取事件研究法,使用市场模型,估计期间为(-240,-40),设置(-1,+1)、(-5,+5)和(-10,+10)短、中、长3个期间,短期间更为精确,长期间可以对超额收益率的各种因素进行修正。根据假设分析,高管参与定向增发的市场反应(CAR)与高管产生自利行为动机强弱呈反向变动。

3.4 公司总资产

公司总资产(公司规模)对于公司的融资约束有显著性的影响作用,因此,文中选取总资产的自然对数作为控制变量。计算方程式为公司资产负债表资产总额的自然对数。

3.5 资产负债率

公司进行定向增发的目的就是为了资本结构和财务状况得到改善,并且资产负债率不同,市场对于公司的定向增发所做出的反应也大不相同,因此,可以把资产负债率作为控制变量。

对上述变量的总结和解释见表1。

表1 变量符号以及计算公式

4 描述统计分析

从WIND数据库中导出原始数据,利用STATA软件进行描述统计分析见表2。

表2 主要变量描述性统计

数据来源:WIND数据库。

E1即高管所占总定向增发比例,其数值越大,说明高管在定向增发中产生自利行为的动机越强。其最大值为100,表明定向增发被管理层全部承包,57个样本中总共有3家,最小值为0.42,平均值为24.36。E2即定向增发高管份额价值与高管薪酬比值,也与高管产生自利行为动机成正向变动。最小值为1.12,说明样本中定向增发中高管所占份额的价值全部超过其薪酬,最高达到薪酬总额的652.99倍。P即高管的权利大小,为最小值0的样本有6个,说明57个高管参与的定向增发的样本中有89%的公司高管持有股份,这也一定程度地反映出了高管的自利行为动机。S、R分别表示公司总资产自然对数和资产负债率。

5 研究结果

5.1 假设1结果分析

定向増发产生的超额收益如图1所示。

图1 定向増发产生的超额收益

从图1中可以看出,定向增发可以增加股东财富,产生正的累积超额收益,故假设1成立。在定向增发当日,平均超额收益为6%,市场反应良好,增加了公司所有者的财富。在定向增发当日之前就已经产生了超额收益,说明已经有一部分人得到了内幕信息。在之后6 d连续上涨,并在第7日累计平均超额收益率达到最大,为26.51%。

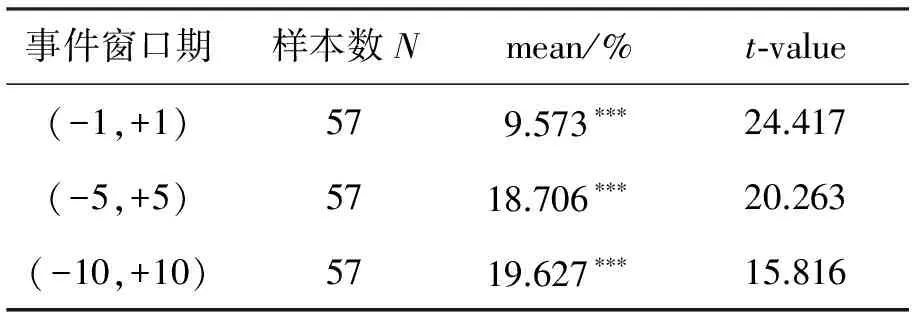

从上述可以看出,市场对高管参与的定向增发反应是积极的。根据事件研究法在(-1,+1)、(-5,+5)和(-10,+10)3个不同时间长度事件窗内的累积平均超额收益率及对其进行的T检验结果见表3。

表3 定向増发产生的累积超额收益率

注:“***”表示1%的置信水平下显著。

从表3可以看出,3个时间长度都有正向的市场反应,并且在1%的置信水平下显著。

5.2 假设2结果分析

根据假设2,建立多元回归模型为:

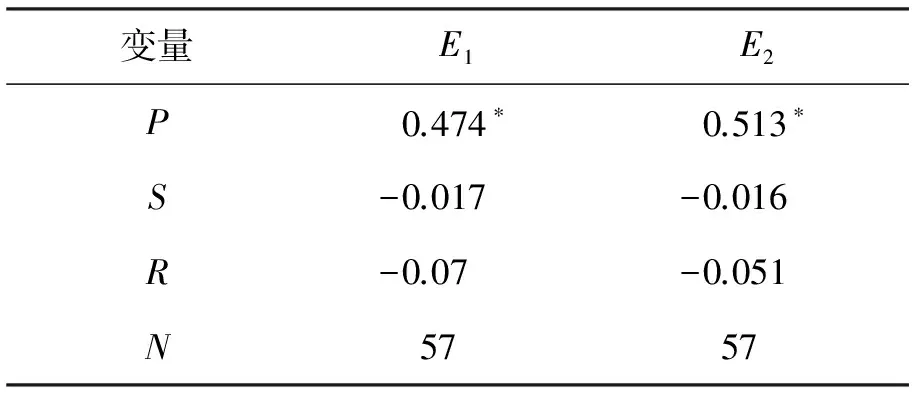

E1和E2分别是定向增发高管所占总增发比例和定向增发高管份额价值与薪酬比值,其作为被解释变量;P是管理者权利的大小,也即是高管持有公司股份占公司总股本的比例,作为解释变量;S、R分别是公司规模和资产负债率,作为控制变量而存在。根据假设2,E1和E2与P都是成反向变动的,也即是负相关。根据模型,我们使用STATA软件得出统计结果,见表4。

表4 多元回归模型统计结果

注:“*”表示10%的置信水平下显著。

从表4可以看出,在高管参与的定向增发中,当高管份额占总定向增发比例(E1)作为被解释变量时,高管权利的大小(P)的系数是大于零的,说明高管的权利越大,在定向增发中产生自利行为动机越强,定向增发高管份额的比例也就越大。当定向增发高管份额价值占薪酬的比例(E2)作为被解释变量时,管理层的权利大小(P)的系数也是大于零的,同样说明了管理层权利越大,管理层在定向增发中产生自利行为动机越强。虽然结果仅在10%的置信水平下显著,但是其符号也说明了假设2是正确的。

5.3 假设3结果分析

假设3认为,在定向增发中,高管所占比例与股东累计超额收益率涨幅呈反方向变化。建立多元回归模型为:

CAR是多元回归模型的被解释变量,需要分别设置(-1,+1)、(-5,+5)和(-10,+10)3个不同长度事件窗口期的累积平均超额收益率。E1和E2作为解释变量。根据假设3,随着高管产生的自利行为动机越强,市场反应就越小,因此累计超额收益率变化不明显。公司规模(S)以及资产负债率(R)是模型中的控制变量。使用STATA做统计分析时,发现(-1,+1)时间长度拟合效果最好,因此,将选用(-1,+1)时间窗口进行分析。回归结果见表5。

表5 多元回归模型统计结果

注:“*”表示10%的置信水平下显著。

从表5可以看出,当CAR作为被解释变量时,E1的系数是正的,表明高管所占定向增发比例与股东累计超额收益率涨幅负相关,也就是高管参与的定向增发中高管所占比例越大,即产生自利行为动机越强,市场做出的反应越小,所带来的超额累计收益越小。同样,E2的系数也是正的,表明管理层定向增发价值占薪酬的比例越大,市场做出的反应越小,所带来的超额累计收益越小。虽然统计分析结果仅在10%的置信度下显著,但是其系数的正负也证明了假设3是正确的。

6 结 语

根据实证分析论证了在我国上市公司高管参与的定向增发中高管自利行为动机的存在。并且得出了3个结论,即我国上市公司高管参与定向增发会产生超额收益,高管权利的大小与其自利行为动机呈正比,高管所占定向增发比重与股东累计超额收益率变化幅度呈反比。与此同时,文中不足之处在于样本太少,且选取的变量也会产生统计分析误差。

[1] Jensen M, Meckling M. Theory of the firm: managerial behavior, agency costs and ownership structure[J]. Journal of Financial Economics,1976(4):305-306.

[2] 赵林海.基于事件研究法的股权分置改革与股票:IPO超额收益实证研究[J].哈尔滨商业大学学报,2008(6):87-93.

[3] 孙健,卢闯.高管权利、股权激励强度与市场反应[J].中国软科学,2012(4):135-142.

[4] 卞志静.我国上市公司高管股权激励强度[D].济南:济南大学,2008:26-28.

[5] 梁杰,田秋宇.上市公司高管薪酬影响因素研究[J].财会月刊,2011,10:90-91.

[6] 王克敏,王志超.高管控制权、报酬与盈余管理:基于中国上市公司的实证研究[J].管理世界,2007,7:111-119.

[7] 张炳辉.股改后我国上市公司高管薪酬特征及其与公司绩效的关联分析[J].长春工业大学学报:社会科学版,2012(2):13-15.

[8] 魏娟.高管薪酬、高管权利与内部控制质量研究关系[J].财会通讯,2013,10:59-63.

Private placement and self-interested behavior of executives in listed companies

WU Zhengjie, ZHANG Jinkang

(School of Accounting, Anhui Finance and Economics University, Bengbu 233030, China)

With Empirical Study and multiple regression model, 57 sampling are collected to discuss the private placement and self-interested behavior in the listed companies. The results indicate that private place orientated by executives would increase shareholder wealth and positive cumulative excess income would produced; the power of the executives is proportional to the self-interest motivation; and the private placement share proportion is inversely proportional to the variation of cumulative excess return of shareholders.

private placement; self interested behavior; executive power; excess return.

2017-01-11

吴正杰(1975-),男,汉族,安徽淮南人,安徽财经大学会计学院副教授,硕士,主要从事财务管理方向研究,E-mail:zhangjinkang0503@163.com.

10.15923/j.cnki.cn22-1382/t.2017.3.16

F 27

A

1674-1374(2017)03-0303-05