含权债的权利价值重估

邬隽骁

在近几年中国债券市场收益率中枢下移之后,在信用债发行条款中嵌入的投资人回售权和发行人调整票面利率选择权的风险和价值,受到越来越多市场成员的重视。

随着国内债券市场的不断发展,产品创新层出不穷,其中,在发行条款中嵌入投资人回售权和发行人调整票面利率选择权的信用类债券日益增多。

这种债券的特点在于,发行人在债券发行时仅说明票面利率可调整的区间或方向,未明确未来票面利率的调整值,票面利率的调整值一般于行权日前夕才公布。因此,在调整值公布前,债券的现金流存在较大不确定性,估值定价较为复杂,其焦点是如何确定行权后的票面利率。

对调整票面利率选择权进行精细化定价

含投资人回售权和发行人调整票面利率选择权的债券(下文简称“票息可调整债券”)出现时间较早,但2012年以前很长一段时间内数量相对较少。2012年起,该类债券的发行逐渐增多。

统计数据显示,截至2017年6月9日,未到期的票息可调整的附息式固定利率债券数量已达4000余只,规模接近5万亿元,约占非金融信用类债券规模的26%。

在票息可调整债券出现的早期,根据当时市场定价的主流模式,中债估值对行权日后的現金流采用行权前的票面利率进行计算,这是一种简单的估算方法。随着该类债券逐渐增多,市场对于该类债券的估值也提出了更加精细化的要求。

2015年至2016年期间,随着市场收益率的持续走低,越来越多的市场成员反映该类债券的估值价格偏高,发行人有较大概率在未来下调票面利率,建议估值应对该因素进行考虑。

以“14汉城投MTN001”为例,该券于2014年2月发行,发行时票面利率7.99%,第五年末附有投资人回售权和发行人调整票面利率选择权。2017年2月13日,对应待偿期的中债城投债收益率(AAA)为4.64%,对应行权日的远期利率为4.85%,均远低于发行时的票面利率水平,有市场成员认为该情况下行权日后的现金流采用行权前的票面利率进行计算将会造成债券价格近10元的高估,建议进行调整。

理性预期发行人调整幅度

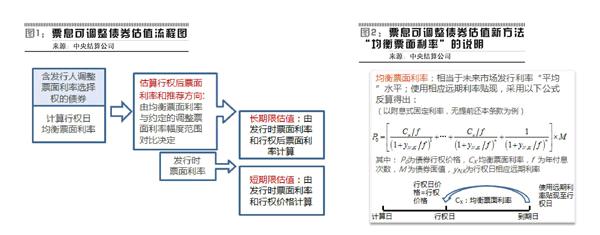

在经过了长时间的实证观察、理论研究和系统准备后,2017年2月份,中债估值对于票息可调整债券的估值方法进行了优化,新方法具体细节同时披露于中国债券信息网。其中,票息可调整债券的估值新方法及流程图信息如文中附图所示。

新方法最关键的改进,是采用远期利率推算行权日的“均衡票面利率”,该均衡票面利率为假设发行人未来在行权日发行相同剩余期限债券时的预期利率水平。然后结合均衡票面利率与约定的调整票面利率条款,综合判断得出“估算的行权后票面利率”,解决了过去使用行权前票面利率过于简单的问题。“估算的行权后票面利率”指标于2017年5月起在中债估值每日估值表中披露。

新估值方法推出后,中债估值中心进行了多次较大规模的和市场成员的沟通。2017年以来,已有多只票息可调整债券到达相应的行权日,在发行人行使了调整票面利率选择权的债券中,调整票面利率的幅度与中债估值“估算的行权后票面利率”基本一致。

例如银行间市场中期票据“14巨化MTN001”发行时票面利率6.38%,发行人未对调整票面利率范围进行限定,2017年3月11日为相应行权日,行权日前,发行人发布公告下调票面利率163BP至4.75%,公告前日中债估值“估算的行权后票面利率”为4.68%,与发行人实际调整结果较为接近。

交易所公司债券“16福华02”发行时票面利率6%,发行人未对调整票面利率范围进行限定,2017年5月4日为相应行权日,行权日前,发行人发布公告上调票面利率30BP至6.3%,公告前日,中债估值“估算的行权后票面利率”为6.45%,与发行人实际调整结果较为接近。

如何完善票息可调整债券估值定价

首先,为了给市场成员更明确的预期,发行人调整票面利率选择权条款要素需标准化,明确说明可调整的方向及调整幅度上下限。

债券发行文件应对选择权条款进行精确的描述,但目前存在部分票息可调整债券对调整票面利率选择权条款表述模糊,甚至出现前后文自相矛盾的情况,为投资者投资这些债券带来不便,一定程度上影响了该类债券的流动性。

具体来说,部分债券条款明确为仅可“上调”票面利率,但同时出现了可以进行下调的模糊表述,例如“16威海临港小微债”募集说明书中出现可“上调-300BP至300BP”的上调负值表述。

部分债券的发行文件,时而表述为可不限定方向“调整”票面利率,时而表述为仅可“上调”,例如“16康缘01”募集说明书在债券利率确定方式、选择权条款等处均表述为可“调整”票面利率,未限定可调整的方向,但在回售登记日的说明中疑似笔误为“上调”票面利率。

为方便投资者准确理解调整票面利率选择权条款的要素,建议发行文件对票面利率可调整方向及幅度上下限的基点数值均进行明确说明,若幅度上下限存在无限制的情况,则应说明无上限或无下限。例如,明确说明“可上调或下调0BP至100BP”以避免出现可上调负值的表述,以及 “可上调0BP至无上限”表明发行人仅可向上调整票面利率,且没有上调上限。

其次,建议非公开发行债券基础资料需向投资者和第三方估值机构提供。

目前,约46%的票息可调整债券为交易所私募公司债或银行间PPN等非公开发行债券。非公开发行债券信息披露质量较弱,发行文件披露信息较少。部分债券仅简单说明于某年末附有调整票面利率选择权,未对发行人决定调整幅度的日期等选择权行使的细节进行说明。

此外,私募公司债的发行主体以中小企业为主,信用风险较高,但现有的信息披露内容,存在最基础的财务数据都缺失的情况,甚至已经发生实质性违约也未进行披露。这样的情形下,投资者很难针对债券进行充分的分析,估值定价也面临较大困难。

因此,建议向投资者以及第三方估值机构完整披露非公开发行债券的债券资料,有利于非公开发行债券更趋市场化发展,促进价格发现。

第三,建议市场其他机构试算工具提供中债估值方法的试算服务。

目前,市场上一些机构为市场成员提供债券价格试算工具的服务,但包括前台系统在内的部分机构未及时按中债估值含权债券价格计算的方法进行更新,为投资者的操作带来一定的不便利。

据了解,包括万得在内的部分机构已在更新相关算法,并将按照中债估值含权债价格计算方法对试算工具进行改造,建议市场其他机构均可按照中债估值计算方法对试算工具进行改造,供市场成员参考和使用。中债估值中心也将尽快开发相关试算工具服务,以便于市场成员更好地使用中债估值。

作者就职于中央结算公司中债估值中心。本文内容仅代表个人观点,不代表所供职机构的观点