终极控股股东对内部控制重大缺陷披露的影响研究*

河海大学商学院 柴丽君 杨璐 唐勇军

终极控股股东对内部控制重大缺陷披露的影响研究*

河海大学商学院 柴丽君 杨璐 唐勇军

以2012-2014年制造业上市企业为研究样本,突破了基于“有内部控制缺陷的企业已被完全披露,而没有披露的企业则不存在内部控制缺陷”的假设,对内部控制重大缺陷进行具体认定的基础上,从终极控股股东的视角,实证分析其对内部控制重大缺陷披露的影响,发现:终极控股股东的两权分离程度越大,控制层级越多,企业越不倾向于披露内部控制重大缺陷信息;产权性质不同的终极控股股东,其对内部控制重大缺陷披露的影响会存在差异。

终极控股股东 内部控制 重大缺陷披露

一、引言

随着财务舞弊事件层出不穷,人们逐渐认识到促进内部控制信息披露,提高内部控制有效性的必要性,各国相关部门针对此问题均出台相关法律规章,加强企业内部控制信息的披露,促进内部控制制度建设。早在2002年,美国政府就已经通过了《SOX法案》,首次提出了内部控制重大缺陷的概念,并针对上市公司进行内部控制信息披露而进行了相关法律界定;2005年,英国、韩国建立了审查内部控制报告的制度。我国在2006年开始建设内部控制制度;2008年,《内部控制基本规范》正式出台;2010年,五部委联合发布了《应用指引》、《评价指引》和《审计指引》等,对上市公司内部控制建设提供指导意见。2012年,内部控制信息强制披露制度基本建立。2014年,《信息披露编报规则第21号》又强调了必须要提高内部控制信息的披露质量。而在强制披露阶段,由于纳入实施范围的上市公司是必须要披露内部控制信息的,企业没有了选择披露与否的权力,信号传递的作用消失。因而,内部控制缺陷的披露是内部控制信息披露的核心问题,而重大缺陷由于其对严重程度能对企业内部整体有效性产生重要影响,是否披露内部控制重大缺陷成为更有力的研究指标。但据内部控制白皮书统计,披露内部控制重大缺陷的企业寥寥无几,2012年度披露内部控制重大缺陷的企业仅占0.35%,2013年度披露内部控制重大缺陷的企业约1.5%,2014年度披露内部控制重大缺陷的企业约1.62%。鉴于现有制度并未对内部控制重大缺陷做出具体界定,没有披露内部控制重大缺陷并不意味着不存在内部控制重大缺陷,探讨内部控制重大缺陷的界定标准及影响因素,对提高内部控制信息披露质量,促进企业内部控制制度建设具有重要意义。对内部控制信息披露的需求,源于代理冲突与信息不对称。高质量的内部控制信息披露取决于完善的外部环境,以及有效的治理结构。而股权结构是公司治理结构的基础。当股权集中时,终极控股股东利益的倾向及相关决策影响着企业的治理状况等各方面的行为,内部控制信息的披露同样会受到终极控股股东的影响。对内部控制重大缺陷披露的影响因素的研究,可以追溯到对终极控股股东的探讨。现有研究成果更多地是从公司基本特征、财务特征、企业治理及外审因素等方面研究内部控制信息披露的影响因素,本文在对内部控制重大缺陷进行具体认定的基础上,从企业实际控制人出发,探讨终极控股股东对内部控制重大缺陷披露的影响,促进内部控制信息强制披露制度建设,提高企业内部控制有效性。

二、文献综述

(一)内部控制缺陷披露的相关研究(1)内部控制缺陷的概念及分类。内部控制缺陷概念,由美国会计监督委员会(PCAOB)最早提出。其中,重大缺陷,是指能够引起重大财报错报,却不能被及时、有效地防止及纠正的一个或几个缺陷的组合。国际上对于内部控制的研究,主要是根据企业内部控制的审计报告、评估报告,和年报中相关内部控制的披露情况,来直接衡量其内部控制状况(Raghun等,2006;Hoag等,2011)。PCAOB指出了存在重大内部控制缺陷的几个特征:第一,对前期财务报告进行重述;第二,外部独立审查机构发现公司内部存在问题;第三,内审委员会无权履职;第四,企业高层管理人员个人或集体舞弊。对内部控制重大缺陷的分类,西方学者们的观点繁而杂,没有确切的指出其划分的相关根据。同时,这些研究并没有考虑企业进行披露面临的自选择问题。其分类或是按照管理流程,分为会计类、报告类、政策类、核对类等九个类别(Mevay等,2005);或是按照成因,分为人员归因类、复杂性归因类、一般归因类(Doyle,2007);或基于审计的视角,分为公司层面、会计层面(Bedard等,2011;Klamm,2012)。我国对内部控制缺陷的研究较少,对于内部控制的缺陷问题,《内部控制评价指引》只做出原则性的定义,将内部控制缺陷分为重大、一般、重要,没有制订具体的划分标准或依据。《内部控制指引》虽然指出了与PCAOB相似的迹象,但同时也指出,企业可以自行确定具体认定标准,这就使得企业在实际执行过程中具有较大灵活性,企业间对其的划分依据是很不统一的(林斌等,2012)。田高良(2010)认为,企业存在内部控制重大缺陷的外在表现为被监管部门惩罚,或者其财务报告被出具了非标准审计意见。杨有红(2010)发现,存在会计差错更正行为的公司更有可能存在内部控制缺陷。曹强(2010)认为,财务报告重述意味着存在重大错报,而内部控制存在缺陷一般会造成重大错报,可以将财报重述认定为存在内部控制缺陷的一个表现。杨有红等(2011)认为,可采用测试识别和迹象识别来判断;丁友刚等(2013)则从严重性、可能性、性质三方面制定内部控制缺陷划分的标准。综上可知,学者们是从各自的视角对内部控制缺陷类型进行了一定的划分,分类的标准不具有统一性,且缺乏具体明确的划分依据。(2)内部控制缺陷披露的影响因素。关于内部控制信息披露的影响因素,学者们主要从公司基本特征因素(企业规模、上市年限等)、公司财务特征(经营业绩、财务杠杆)、公司治理因素(董事会结构、内审委员会、高管持股率)、外审因素四方面展开研究,但并未得出一致结论。Ashbaugh Skaife(2007)指出企业的经营模式、对内部控制的重视程度等会影响内部控制重大缺陷的披露;Bryan等(2009)、Doyle(2007)认为,企业的规模,是影响内部控制信息披露的直接因素,规模较小、增长迅速的企业,更愿意披露内部控制重大缺陷。国内学者林钟高(2009)、韩丽荣等(2013)认为,规模越大的公司越能将内部体制进行科学的管理,其披露内部控制信息的可能性越大,而刘梦甜(2013)却认为,规模小的公司受到市场因素影响的可能性更高,更容易披露缺陷。韩丽荣等(2013)、林斌等(2009)认为,经营状况与内部控制信息的披露正相关。但齐保垒等(2010)、刘亚莉等(2011)、李寿喜(2013)却发现,经营越复杂、经营风险越大的公司,其面临的内部控制风险也越大,则越有可能披露内部控制缺陷。在上市情况方面,大多数学者认为,公司的上市时间越久,越不倾向于披露内部控制缺陷(杜海霞,2012),但方红星等(2010),张晓岚等(2012),李寿喜(2013)认为,上市年限与其正相关,而且,交叉上市的企业的披露意愿较强烈。在公司治理方面,国内外学者均发现,董事会结构、高管持股率、独立董事比例等都是直接影响企业内部控制信息披露水平的重要因素(Deumes,2008;方红星等,2010;刘亚莉等,2011)。其次,国外学者认为,所聘请的会计事务所的规模与内部控制信息的披露水平是呈正相关的(Ettredge等,2011;Sarah,2011),他们指出,所聘请的会计师事务所的规模会对内部控制缺陷的发现产生显著的影响,规模较大的事务所更加注重审计质量,会主动核实企业的内部控制有效性。国内学者对外审因素的相关研究,意见不统一。方红星等(2010),陈杰(2012)认为,被“四大”审计的企业披露内部控制缺陷的可能性较大。齐保垒等(2010)、王宁宁(2012)却都认为,聘请“四大”事务所进行审计的公司把这种审计行为看作是对企业的一种独立,而不倾向于披露缺陷。而刘亚莉(2011)认为二者并不具有相关性。此外,审计费用、审计意见类型也影响内部控制缺陷披露(陈丽蓉,2010)。

(二)终极控股股东对信息披露影响的相关研究终极控股股东的概念,由RafaelLaPorta,Florencio Lopez-de-Silanes,Andrei Shleifer和Robert Vishny(以下简称“LLSV”)于1999年提出。此后,国内外学者的研究大多是基于LLSV等人的基础上进行的。LLSV(1999)指出终极控股股东是指企业最终的控股股东,沿着金字塔的层级,逐层向上追溯,而在金字塔顶端的,便是终极控股股东,或者是法人,或者是自然人。对终极控股股东的理解,学者们普遍认为,与普通股东相比,终极控股股东能凭借其特殊地位,往往通过金字塔股权结构、交叉持股结构等方式,构建复杂的控制链条,对企业的经营管理进行影响与干预,确保企业发展能够始终符合自身利益,对企业价值(Marchica,2005;郑晓旭,2008)、公司绩效(叶勇,2005;林建秀,2007)以及信息披露质量产生一定影响(Anderson等,2009;Atting,2006;Boubaker等,2008;马忠,2007;吕秀华等,2014;倪佳颖,2014)。学者们主要从产权性质及两权的偏离程度展开相关研究。国外学者认为,终极控股股东会通过改变信息披露的政策,实施利己行为,降低信息的披露质量。Boubaker等(2008),Anderson等(2009)发现,家族式控制的企业的信息披露水平较低。Francist(2005)、Atting(2006)研究后认为,当终极控股股东的两权分离程度较高时,投资者的保护程度较低,信息披露质量较差。国内学者马忠等(2007)、吕秀华等(2014)、倪佳颖(2014)也实证发现,终极控股股东的两权偏离度越大,其信息披露程度则越低。通过对文献的梳理,可以看出,目前国内外学者对内部控制重大缺陷的定义的基本思想大体遵循了美国SOX法案,在对其具体划分上,依然停留在原则性的规定,且分类众多,界限模糊,不明确,在实际操作上比较困难,建立具体划分依据,是应亟需解决的问题。其次,终极控股股东可以通过控制企业的大股东、关联股东,相关的管理约定等,影响公司的决策和经营,对信息披露等产生实质影响。但鲜有文献研究终极控股股东对内部控制重大缺陷的披露影响。第三,国内学者的研究期间大都在自愿披露阶段,对2012年后强制披露阶段的相关研究较少。

三、理论分析与研究假设

(一)终极控股股东两权分离度对内部控制重大缺陷披露的影响一般来说,股东在拥有所有权后,才享有投票表决权,所有权应与投票权相等,即“一股一票”,但在终极控股股东构建复杂控制链条,使“所有权和控制权分离”后,其能以较少的资源投入获得超过对应比例的更大的控制权,即控制权超过现金流量权。在这种情况下,终极控股股东与企业利益不一致,而且,由于其所享有的现金流权较小,当进行侵占行为时,按照现金流权的比例,也只需承担一小部分的损失,远远低于其得到的私人收益,这就使得终极控股股东会尽可能地侵占中小股东的权益。现金流权与控制权之间越是分离,控制者与企业利益的冲突越大,委托-代理问题也将越突出,客观上加大了侵占普通股东合法权益的程度。根据现代企业治理理论,股权结构是企业治理的产权基础,关系着企业的治理效率,另一方面,内部控制制度是企业治理的重要制度,而治理信息又是内控环境的要素,内部控制信息披露会受到企业的治理环境的影响。所以,内部控制信息的披露质量同样受到股权结构的影响,终极控制股东的存在,上市公司的监管与运营管理机制将难以发挥作用。终极控股方对企业的经营管理拥有绝对权力,能够根据自己需要对董事会、监事会、经理人进行安排调整,让各个主体为维护自身最大利益而行动,导致企业监督治理机制失效。这样就为其实现利益最大化、掩饰侵占行为,利用信息优势,操纵信息披露提供了可能,国内外学者均证实两权分离度对信息透明度具有负向影响。若终极控股股东的两权分离程度不高,则终极股东与普通股东的利益将可能同时实现,终极控制股东侵占普通股东利益的动因不足,内部控制制度的完善性与实施效果相对显著,信息披露的内容会充分涉及内部控制重大缺陷问题,并藉此降低缺陷的不利影响;若两权分离水平较高,终极控股股东能够通过控制权实现对企业的控制,此时终极控股方侵占普通股东利益就将具备了实施条件,从而采取关联方交易、利润转移、资金挪用等形式来获取超额利益。为了稳妥的实现上述目标,终极控股股东会有意识的对信息披露的内容进行隐瞒。基于此,提出以下假设。

假设1:终极控股股东两权分离程度越大,上市公司越不愿披露内部控制重大缺陷信息

(二)产权性质对内部控制重大缺陷披露的影响终极控股股东的产权性质,是指企业的终极所有者的性质。由于我国大多数的上市公司由国有企业改革而来,国有股权在上市公司中占了很大的比例,所以,本文按照叶勇等(2005)刘芍佳等(2003)的划分标准,将其划分为国有、非国有性质。在我国,国有终极控控股股东一般是各级政府、主管部门,一方面该公司能够得到政府的支持,其资金压力和业绩压力较小,终极控股股东侵占企业利益的动机较小,而且,国有终极控制下的公司,其经营决策更多受到社会和政治目标的限制,在信息披露方面,会为了满足监管部门及社会公众的需求而充分披露信息。而非国有终极控制的公司,一般是家族式的管理模式,公司治理机制相对不足,相比于国有终极控制下的公司,资金压力和经营压力较大,其侵占动机也更强烈。结合现有研究成果中终极控股股东的产权性质对信息披露的影响,本文认为,终极控股股东的产权性质也会对上市企业内部控制重大缺陷信息的披露产生影响,并提出以下假设:

假设2:产权性质不同的终极控股股东,其对内部控制重大缺陷披露的影响会存在差异

假设2a:对于终极控股股东为国有性质的上市公司,其更倾向于披露内部控制重大缺陷

假设2b:产权性质不同的终极控股股东,其两权偏离度对内部控制重大缺陷披露的影响会存在差异

(三)控制层级对内部控制重大缺陷披露的影响

终极控股股东利用构建复杂的控制链条达到控制的目的,上市企业与终极控股股东之间一般并不是直接控制,而是通过层层控股实现间接控制,这也就形成了控制层级。我国由于采用“一股一票”制,约99%上市企业采用金字塔结构(刘运国,2009;刘芍佳等,2003),在该股权结构下,终极控股股东通过层层中间股东对企业形成终极控制,控制层越多,终极控股股东与中小股东间的信息不对称现象会越严重,侵害中小股东利益事件的发生概率就会越大。马忠等(2007),Boubaker等(2008),徐向艺等(2010)均发现,企业的信息透明度与金字塔层级呈负相关关系。本文认为,由于终极控股股东与中小股东间的信息不对称现象会随着控制层级的增多而加重,中小股东对内部控制制度的了解也就越少,终极控股股东破坏内部控制制度以侵占中小股东权益的动机就会越大,相应地,对于内部控制重大缺陷,是不倾向披露的。基于此,本文提出假设:

假设3:终极控股股东的控制层级越多,上市公司越不愿披露内部控制重大缺陷信息

四、研究设计

(一)样本选取与数据来源为剔除行业因素的影响,以2012-2014年A股上市制造企业为研究对象,我国制造业企业大多数是国企股份制改革而来,因此非常符合本文的研究需要。按照以下规则对数据进行剔除整理,以保证研究的准确性:(1)不包含ST、PT及被退市企业的数据;(2)上市时间不足两年的企业不予考虑;(3)剔除控制权低于10%的上市企业。最终确定289条样本数据。本文主要运用EXCEL、Stata 12.0软件,所需数据源于上交、深交网、年报及CSMAR数据库。

(二)变量定义(1)被解释变量。本文首先依据PCAOB准则及《内部控制指引》中明确给出的迹象,借鉴现有研究成果,对内部控制存在重大缺陷的认定标准进行界定。曹强(2010)、杨有红(2010)、董育军等(2012)等均认为,发生会计差错更正行为的企业,其内部控制存在重大缺陷的可能性会更大。其次,因信息披露的问题受到了监管部门的处罚,也可以被视为存在内部控制重大缺陷的迹象(田高良,2010),而Doyle(2007),雷鸣(2011),陈丽蓉等(2010)均认为,审计意见越差,其存在严重内部控制缺陷的可能性也越大。综上,本文将内部控制重大缺陷定义如下:(1)对已经公布的财务报表进行重述;(2)由于信息披露的问题被监管部门处罚;(3)被外审机构出具了非标准意见。若企业存在上述三中情况中的任何一种,则表明其内部控制存在着重大缺陷(如表1所示),当企业披露内部控制重大缺陷时,其赋值为1,否则为0。(2)解释变量。第一,两权分离程度(SEP)。即,控制权(VR)与现金流权(CR)的比值,SEP=VR/CR,SEP越大,表明控制权和现金流权之间的分离程度就越大,当SEP等于1时,说明两权未发生偏离。其中,控制权(VR)、现金流权(CR)均采取LLSV(1999),储成兵(2013)的计算方法,即控制权(VR)为各控制链条上的最小持股比例之和,VR=∑timin(ai1,ai2…ait),ai1,ai2…ait为第i条控制链的所有链间持股比例;现金流权(CR)为各控制链条上的每个持股比例的乘积的相加之和,即:

表1 上市公司内部控制重大缺陷存在的认定标准

第二,产权性质(STATE)。当终极控股股东为国有控制时,则为1,否则为0。其中,非国有性质的终极控股股东包括家族式终极控制股东和自然人终极控制股东。

第三,控制层级(Layer)。即终极控股股东控制上市企业所经历的控制层的数量,本文忽略持股间的复杂性,从控制链条最低端(上市企业)开始,顺着最大的持股比例,层层向上追溯,直到终极控股股东。

(3)控制变量。基于对文献的梳理,选取了四类因素作为控制变量:公司基本特征、财务特征、治理特征、中介机构特征。具体参见表2。

表2 变量定义

(三)模型构建为了验证终极控股股东的两权分离度对内部控制重大缺陷信息披露的影响,构建模型1。

其中,为验证假设1,对模型1全样本分析;为了验证假设2b,对模型1进行国有终极控股和非国有终极控股的分组回归分析,检验终极控股股东的产权性质不同时,其两权偏离度对内部控制重大缺陷披露的影响是否存在差异。

为验证终极控股股东的产权性质对内部控制重大缺陷信息披露的影响,构建模型2。

为了验证控制层级对内部控制重大缺陷信息披露的影响,构建模型3。

其中,β0为常数项;β1、β2、β3…β8为各自变量的待估系数;ε为误差项。

五、实证分析

(一)描述性统计表3描述了内部控制重大缺陷披露情况,总体来看,披露内部控制重大缺陷的企业较少,披露比重逐年上升。2012年,存在内部控制缺陷的上市公司有105家,而披露了内部控制缺陷的企业占当年32.38%;2013年存在内部控制缺陷的有109家,当年披露比为35.78%;2014年,存在内部控制缺陷的有75家,当年披露比为45.33%,样本企业内部控制有效性及披露水平有所提高。其次,2012-2014年,在107家披露了内部控制重大缺陷的样本企业中,国有终极控股公司49家,占存在重大缺陷的国有终极控股公司的比例是60.5%,而非国有终极控股的公司58家,占存在重大缺陷的非国有终极控股公司的比例仅为27.88%,可见,国有终极控股的制造业企业更倾向于披露内部控制重大缺陷,初步验证了假设2a。

表3 内部控制重大缺陷披露情况

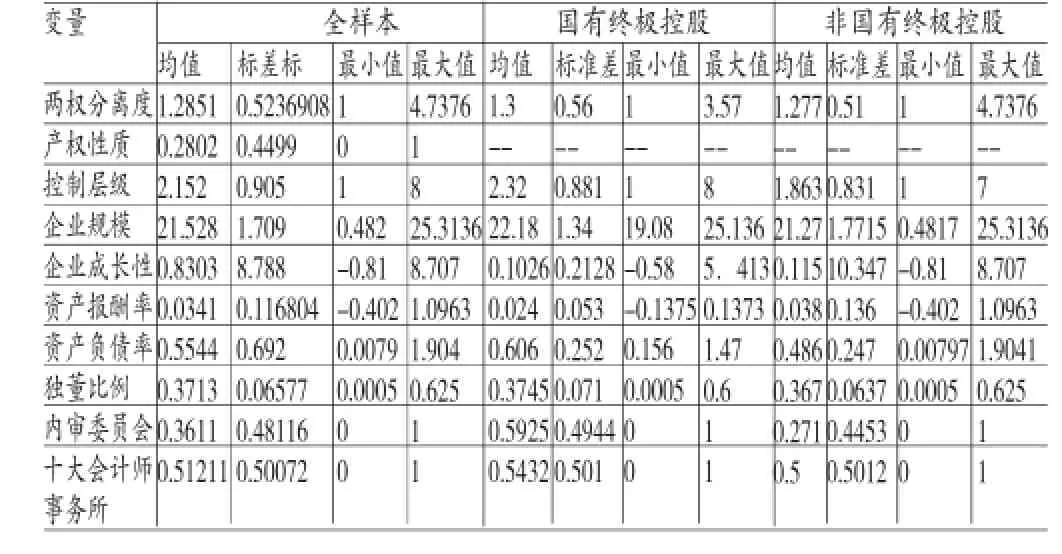

由表4可知,两权分离程度的均值为1.2851,标准差约0.5637,样本企业间两权分离度的差异明显,其次,国有终极控股公司的两权分离度均值约为1.3,略高于非国有终极控股公司,但其两权偏离度的最大值为3.57,低于非国有终极控股公司的两权偏离度最大值4.7376。产权性质的均值为0.2807,表明样本企业中约28.07%的制造业上市公司是国有终极控股,存在内部控制重大缺陷的问题的样本企业中,约71.93%的样本企业为非国有终极控股股东,侧面说明国有终极控股公司的内部控制有效性较好。控制层级的均值约为2.152,最大值为8,最小值为1。国有终极控股与非国有终极控股公司的控制层级均值均为2层,二者差别不大。

表4 变量描述性统计

在控制变量中,成长性GROWTH均值约为0.83,标准差8.788,差异明显。独董比例IND均值约为37.13%,样本企业间独董比例的情况相差不大。通过分组比较国有与非国有终极控股公司,可以发现:两者在独董比例、聘请的会计师事务所方面差别不大;国有终极控股公司的资产负债率LEV均值约为0.606,略高于非国有终极控股公司;在内审委员会的设立上,约59.25%的国有终极控股企业设立了内审委员会,而设立内审委员会的非国有终极控股企业仅占27.1%,这或许是非国有终极控股公司内部控制重大缺陷披露比率低于国有终极控股公司的原因之一,本文在多元回归中将进一步分析。

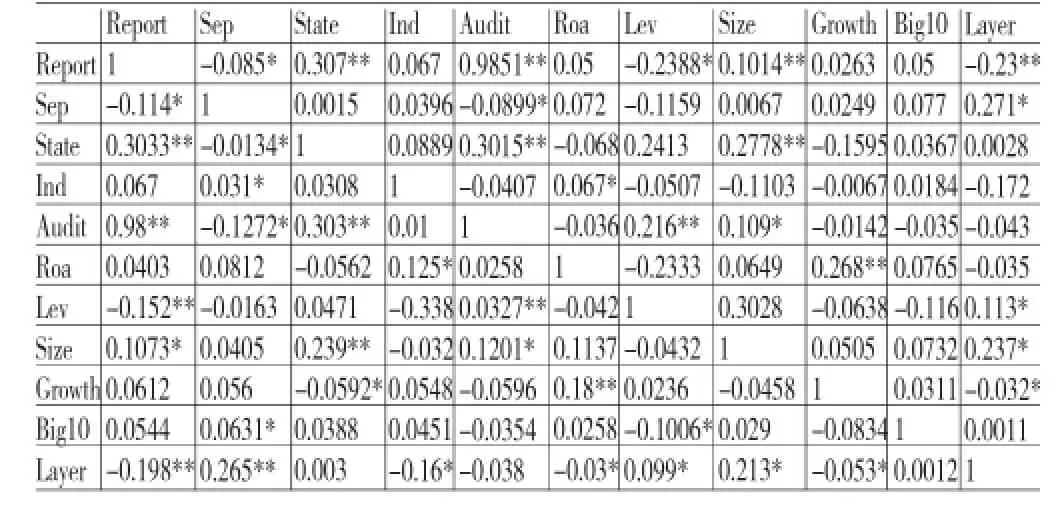

(二)相关性分析为了解变量之间的相关关系,本文进行了Pearson相关系数和Spearman相关系数检验(如表5所示)。从表5可知,解释变量state、layer与被解释变量Report均在0.01水平上显著相关;解释变量sep与被解释变量Report在0.05水平上显著相关;控制变量audit,lev,size与Report亦显著相关,这说明大部分变量对内部控制重大缺陷的披露有影响。其次,在各模型的自变量中,相关系数均小于0.8,不存在多重共线性问题。

表5 Pearson相关系数(左下)和Spearman相关系数检验(右上)

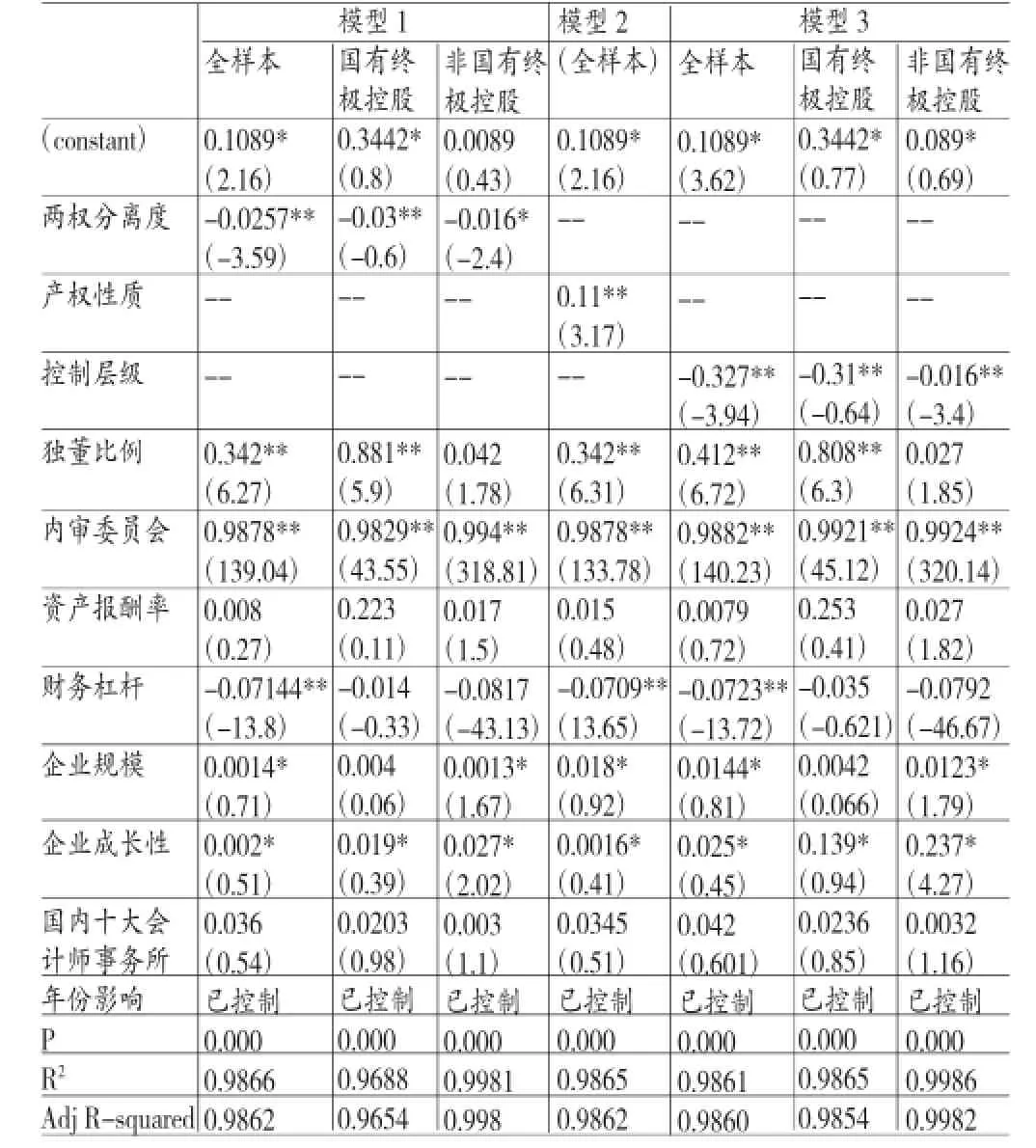

(三)回归分析由表6可知,三个模型中,概率P值均为0.000,小于显著性水平0.05,R2均约为0.99,这表明三个模型拟合度都很高,具有统计学意义。从表6模型1可知,两权分离度SEP与被解释变量REPORT在0.01的水平上呈显著负相关,这或许是因为两权分离度越大,终极控制股东越有可能侵占中小股东的利益,为了掩盖其获取私有利益的行为,终极控制股东会干涉内部控制重大缺陷的披露,使内部控制的作用不能有效发挥。假设1得到证明。为了验证假设2b,对国有终极控股和非国有终极控股公司分组回归分析,发现:在非国有终极控股的公司中,其两权分离度与被解释变量REPOTR在0.05水平上显著负相关,而在终极控股股东为国有性质的公司中,两权分离度SEP与被解释变量REPOTR在0.01水平上显著负相关,两者存在差异,假设2b得到验证。这可能是因为国有终极控股企业中,一般是国家委派政府官员代为行使控制权,而当两权偏离程度较大时,可能会出于政治目标或自身前途考虑,侵占国有企业的资源,而为了防止侵占行为被发现,会干涉内部控制重大缺陷信息的披露,使内部控制制度不能有效发挥作用。从模型2的回归结果可以看出,产权性质STATE与被解释变量REPOTR在0.01水平上呈显著正相关,即国有终极控股的制造业企业比非国有终极控股的制造业企业,更倾向于披露内部控制重大缺陷,假设2a成立。从模型3的回归结果可以看出,控制层级Layer与被解释变量REPOTR在0.01水平上呈显著负相关,即控制层级越多,上市公司越不愿披露内部控制重大缺陷信息,假设3成立。其次,通过分组对比分析国有与非国有终极控股公司,发现,二者的控制层级对内部控制重大缺陷披露的影响程度相同,均在0.01的水平上显著负相关。此外,对于非国有终极控股公司,其独董比例与内部控制重大缺陷披露正相关,但并不显著,可能是因为独董的作用未得到充分发挥。三个模型中,控制变量的回归结果与学者们的研究结论大体一致,即,规模较大,成长性较好,独董比例较高,财务风险较大的企业,较倾向于披露内部控制重大缺陷。其中,资产报酬率ROA与内部控制重大缺陷披露正相关性并不突出,可能是因为随着企业经营利润的增加,会客观上加大终极控股股东对其他股东合法权益的侵占动机,进而会一定程度上干涉内部控制信息的披露。

表6 回归结果

六、结论与建议

(一)结论本文得出以下结论:(1)披露内部控制重大缺陷的上市公司所占比例较低,2012-2014年共有289家样本企业存在内部控制重大缺陷,而只披露内部控制重大缺陷的企业仅占37.02%,但从发展趋势来看,信息披露的质量正逐年提高。(2)通过回归分析,发现:本文提出的三个假设均得到证明,终极控股股东的两权分离度、产权性质及控制层级均与内部控制重大缺陷的披露显著相关,此外,内审委员会的设立、独董比例等与内部控制重大缺陷的披露显著正相关相关,财务风险的大小与内部控制重大缺陷披露显著负相关。通过进一步分组对比分析发现,对国有终极控股企业而言,其终极控股股东的现金流权、两权分离度对内部控制重大缺陷披露的影响更显著;国有终极控股的企业,其财务风险的大小与内部控制重大缺陷披露负相关,却并不显著,而对非国有终极控股的企业,独董比例与内部控制重大缺陷披露不显著,独立董事的作用没有得到充分发挥。

(二)建议针对实证结果,本文提出以下建议:(1)完善内部控制缺陷的具体划分标准。监管部门应在广泛调研的基础上,制定适合各类企业内部控制缺陷的划分依据及标准,提高可操作性,促进企业内部控制信息披露的标准化,进一步完善企业的内部控制制度。(2)加强对企业终极控制股东的监管,使其两权分离度以及控制层级能保持在正常水平,监管部门应格外关注两权偏离度较大或控制层级较多的企业的内部控制运行及内部控制信息的披露情况,以降低信息不对称。(3)加强公司治理,发挥内审委员会及独董的作用,尤其是非国有终极控股公司,样本企业中仅有约27.1%的非国有终极控股公司设立了内审委员会,必须完善在此方面的治理,重视内审委员会及独立董事的作用。(4)加快相关审计人才的培养。人是一切经济活动的主体,促进企业内部控制重大缺陷的披露,不能忽略审计人才的作用,应提高内、外审计人员职业道德修养及专业胜任能力,这对于完善内部控制信息强制披露制度,以及促进企业内部控制制度建设都有着积极的意义。

*本文受国家社科基金(项目编号:15BGL054);河海大学中央高校基本科研业务费专项资金(项目编号:2015B22914)资助。

[1]林斌、舒伟、李万福:《COSO框架的新发展及其评述——基于IC-IF征求意见稿的讨论》,《会计研究》2012年第11期。

[2]田高良:《基于财务报告的内部控制缺陷披露影响因素研究》,《南开管理评论》2010年第4期。

[3]杨有红等:《2006年沪市公司内部控制信息披露研究》,《会计研究》2008年第3期。

[4]曹强:《中国上市公司财务重述原因分析》,《经济管理》2010年第10期。

[5]杨有红、李宇立:《内部控制缺陷的识别、认定与报告》,《会计研究》2011年第3期。

[6]丁友刚、王永超:《上市公司内部控制缺陷认定标准研究》,《会计研究》2013年第12期。

[7]韩丽荣、盛金:《自愿性披露时期内部控制缺陷影响因素的实证分析——以我国制造业A股上市公司样本为例》,《吉林大学社会科学学报》2013年第1期。

[8]林斌、饶静:《上市公司为什么自愿披露内部控制鉴证报告?——基于信号传递理论的实证研究》,《会计研究》2009年第2期。

[9]齐保垒、田高良:《财务报告内部控制缺陷披露影响因素研究—基于深市上市公司的实证分析》,《山西财经大学学报》2010年第4期。

[10]方红星、孙翯、金韵韵:《公司特征、外部审计与内部控制信息的自愿披露》,《会计研究》2009年第10期。

[11]张晓岚、沈豪杰、杨默:《内部控制信息披露质量与公司经营状况——基于面板数据的实证研究》,《审计与经济研究》2012年第2期。

[12]陈丽蓉、牛艺琳:《上市公司内部控制缺陷对审计意见影响的实证研究》,《财会月刊》2010年第7期。

[13]马忠、吴翔宇:《金字塔结构对自愿性信息披露程度的影响:来自家族控股上市公司的经验验证》,《会计研究》2007年第1期。

[14]吕秀华、郭绍俊:《控股股东两权分离与信息披露研究——来自上市公司的经验证据控股股东两权分离与信息披露研究》,《财会通讯》2014年第2期。

[15]雷鸣:《上市公司内部控制信息披露程度影响因素实证分析》,《财会通讯》2011年第8期。

[16]Doyle,J.,W.Ge,andS.McVay.Determinantsof Weaknesses in Internal Control over Financial Reporting.Journal of Accounting and Economics,2007.

[17]Bedard,J.,andL.Granham.Detectionand Severity Classification of Sarbanes Oxley Section 404 Internal Control Deficiencies.The Accounting Review,2011.

[18]Klamm,B.,K.W.Kobelsky,and M.W.Watson.Determ Inants of the Persistence of Internal Control Weakness.Accounting Horizons,2012.

[19]Hollis Ashbaugh-Skaife,Daniel W.Collins,William R.Kinney Jr,The Discovery and Reporting of Internal Control DeficienciesPriortoSOX-mandatedAudits.Journalof Accounting and Economics,2007.

[20]Sarah C.Rice,David P.Weber,How Effective is Internal Control Reporting under SOX 404 Determinants of the(Non-)DisclosureofExistingMaterialWeaknesses,Forthcoming in Journal of Accounting Research,2011.

[21]Anderson R,A Duru,D Reeb.Founders,Heirs,and Corporate Opacity in the United States.Journal of Finance economies,2009.

(编辑 文博)