债券市场收益率加速“翘尾”

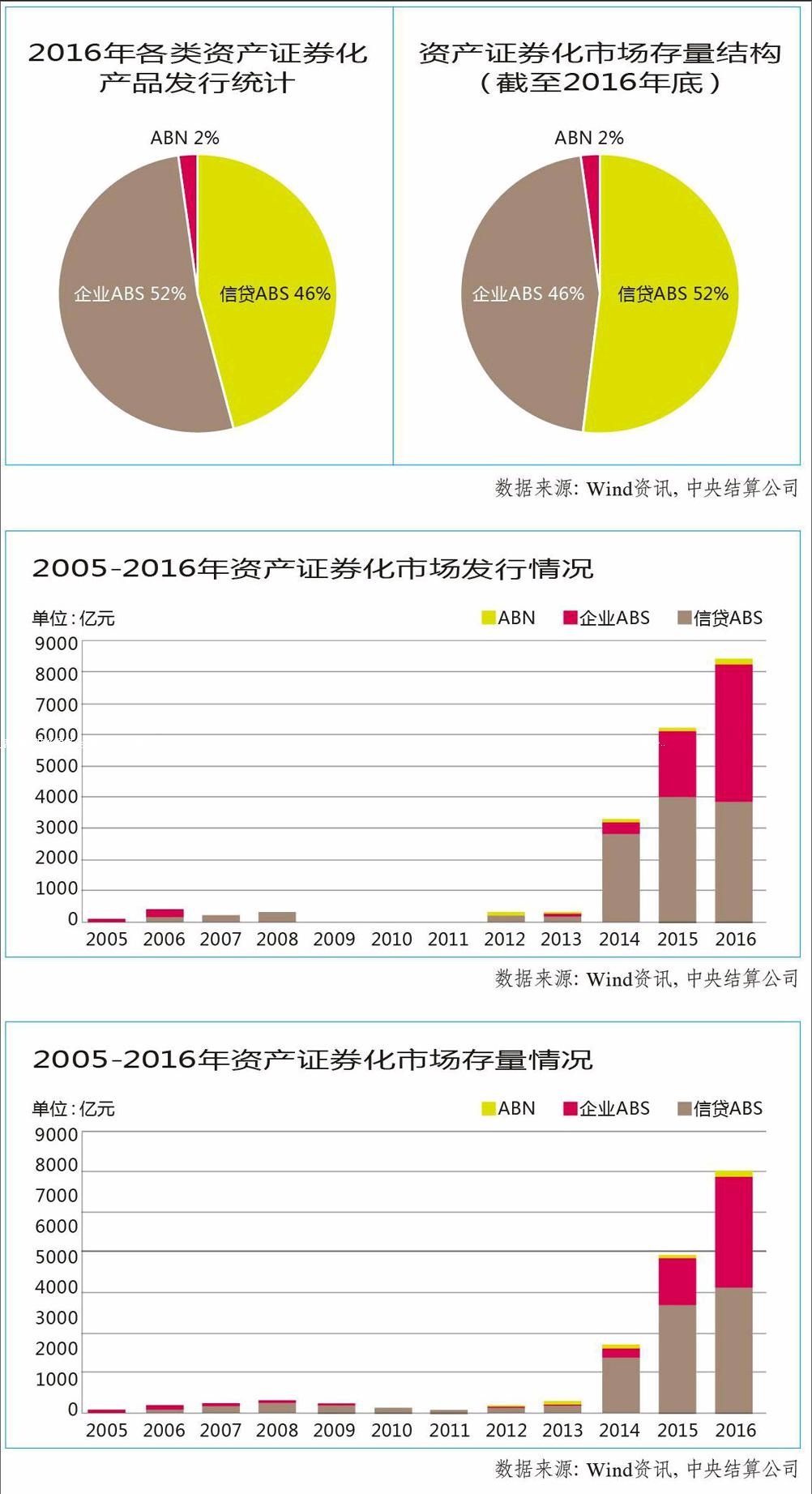

2017年1月9日,中债登发布《2016年资产证券化发展报告》。根据该报告,2016年,信贷资产支持证券(以下简称“信贷ABS”)发行常态化,企业资产支持专项计划(以下简称“企业ABS”)增长迅猛,全国共发行资产证券化产品8420.51亿元,同比增长37.32%;市场存量为11977.68亿元,同比增长52.66%。同时,在不良资产证券化、个人住房抵押贷款证券化、绿色资产证券化、境外发行资产支持证券等领域实现重要突破。

2016年,在全国共发行资产证券化产品中,信贷ABS发行3868.73亿元,同比下降4.63%,占发行总量的45.94%;存量为6173.67亿元,同比增长14.74%,占市场总量的51.54%;企业ABs发行4385.21亿元,同比增长114.90%,占发行总量的52.08%;存量5506.04亿元,同比增长138.72%,占市场总量的45.97%;资产支持票据(以下简称“ABN”)发行166.57亿元,同比增长375 91%,占发行总量的1.98%;存量297.97亿元,同比增长87.52%,占市场总量的2.49%。

企业ABS发行规模超信贷ABS

从全年情况看,资产证券化市场延续快速增长态势。值得注意的是,2016年以前,信贷ABS发行规模一直占据较大比重;2016年企业ABs发行规模大幅跃升,较2015年翻番,取代信贷ABS成为发行量最大的品种。

个人住房抵押贷款支持证券增长3倍

信贷ABS产品中,2016年公司信贷类资产支持证券(cLO)发行1422.24亿元,同比減少53.82%,占比36.78%;个人住房抵押贷款支持证券(RMBS)发行1381.76亿元,同比增长逾3倍,占比35.73%;个人汽车抵押贷款支持证券(Auto-ABs)发行580.96亿元,同比增长84.38%,占比15.02%;租赁ABs发行129.48亿元,同比增长111.39%,占比3.35%;消费性贷款ABs和信用卡贷款ABs分别发行91.60亿元和106.59亿元,占比分别为2.37%和2.76%;不良贷款ABs重启,2016年共发行156.10亿元,占比3.99%。

随着基础资产类型增加和产品标准化程度提高,2016年信贷ABs产品不再呈现CLO一支独大的现象,各类产品发行规模趋于均衡化,标志着信贷ABs市场开始走向成熟。值得一提的是,2016年RMBs驶入发行快车道,上半年楼市升温带动公积金RMBS发行量猛增,下半年商业银行RMBs接棒发行提速,全年发行规模已接近CLO,市场化、规模化特征明显。

全年收益率上行50个bp

报告中提到,2016年,在内外不确定因素增多的大背景下,债券市场收益率波动加剧。4月份受债券违约事件影响上行,不过很快伴随风险缓释重返下行通道;10月下旬债券市场步入回调,12月受流动性趋紧、去杠杆加速、美联储加息、人民币贬值等多重因素叠加冲击,收益率加速“翘尾”。在此背景下,资产证券化市场收益率全年震荡上行,以5年期AAA级固定利率ABs收益率曲线为例,全年收益率上行50个bp。受信用债券违约风险上升的影响,2016年同期限ABS产品与国债的信用溢价在波动中小幅扩大。以5年期AAA级固定利率ABS收益率为例,其与5年期固定利率国债收益率信用溢价全年扩大40个bp。