低油价背景下的国际石油贸易格局与中国对策

鄢红兵++李琳+成金华

摘要:深入了解国际油价低位震荡背景下的国际石油贸易格局变化,剖析中国在国际石油贸易中的地位与现状,对保障中国石油安全有着重要意义。运用可视化的Sankey图,分析认为中国在低油价背景下的石油贸易面临着石油储备不足、进口来源较单一和预期风险不确定等问题,中国应从产能布局、议价能力、国际石油产能合作、石油进口专项机制和海外优质石油并购等方面采取措施,应对国际石油贸易格局变化带来的不利影响。

关键词:低油价;石油贸易格局;Sankey;安全战略

中图分类号:F416.22文献标识码:A文章编号:16735595(2017)02000106

一、引言

2014年6月起,国际石油价格开始持续下跌,一直处于低位震荡的状态,截至2017年2月,WTI原油价格最低跌至30美元/桶以下,跌幅超过72%。其间,美国非常规油气的大规模开发,使得美国基本实现了石油的自给自足,这一变化对世界石油贸易格局产生了深远影响。[12]深入剖析国际石油贸易格局新变化,阐述中国在国际石油贸易中的地位及面临的风险,为科学制定在低油价背景下的中国应对策略提供依据,对积极化解低油价背景下国际石油贸易格局变化给中国石油贸易带来的冲击,以及保障国家石油安全具有重要意义。

在不同油价水平下,国际石油贸易格局呈现出不同的态势。黄运成等认为在高油价时期,全球石油地缘政治呈现美国主导、OPEC有所削弱、俄罗斯等产油国影响力增强的“三足鼎立”局面,中国在高油价时期石油政治地位较薄弱,风险较大。[3]2014年下半年后国际油价低迷使得国际石油贸易格局呈现出新的特征,三大石油贸易圈格局进一步强化。[4]尤喆等研究得出,亚洲地区保持对中东油气贸易的高度依赖,欧洲油气进口以前苏联地区为主,美国主要从墨西哥、加拿大进口油气。[5]高新伟等认为油价越低,中国原油进口量应越多,中国应在低油价时期放开进口权,开辟多元化的原油进口渠道。[6]

在低油价的背景下,国际石油贸易格局有所变化,中国成为世界最大的原油进口国,在全球石油贸易中的地位不断提高,同时,也给中国的石油安全带来潜在危机。本文将对这些问题进行详细分析。

本文相关分析数据来源于BP世界能源統计年鉴(2008—2016)和IEA、IMF、ICE、联合国贸易商品统计、全国海关信息中心等数据库,以及OPEC月报和《2015年中国石油进出口状况分析》[7]等相关文献。

二、低油价背景下的国际石油贸易格局特征

金融危机之后,世界经济增速有所放缓,全球石油贸易量增速随之降低,2010—2014年全球石油贸易量年均增速仅为17%。在油价低迷的环境下,全球石油贸易总量增加快,2015年石油贸易量301亿吨,较2014年提高了49%(见图1)。

2000年以后,国际石油贸易逐步摆脱了以OPEC为主导的格局,美洲、亚洲-中东和欧洲-前苏联地区三大贸易圈格局进一步强化,这是低油价背景下国际石油贸易格局呈现出的最大特征。

从贸易流向来看,美洲基本实现石油贸易内部循环。2013年,美洲内部石油贸易量38亿吨(其中28亿吨为美国进口),占美洲石油贸易总量的582%;2015年,美洲内部石油贸易量29亿吨(其中美国进口27亿吨),占美洲石油贸易总量的702%。欧洲石油进口主要来源于前苏联地区。2013年,欧洲从前苏联地区进口石油295亿吨,占欧洲石油进口总量的475%、前苏联地区石油出口总量的663%;2015年欧洲从前苏联地区进口石油21亿吨,占欧洲石油进口总量的439%、前苏联地区石油出口总量的638%。亚洲地区石油进口主要来自中东地区。2013年,亚洲地区自中东石油进口74亿吨,占亚洲石油进口总量的538%、中东石油总出口量的760%;2015年,亚洲地区自中东进口石油68亿吨,占亚洲石油进口总量的661%、中东石油出口总量的768%。见图2。

低油价背景下的国际石油贸易格局与中国对策图22015年国际石油贸易格局与贸易流向从石油生产消费来看,美洲石油基本实现自给自足,亚洲地区和欧洲地区的石油缺口较大,石油进口高度依赖中东地区和前苏联地区。2010年以后,美国非常规石油产量的大幅度增加加速了美洲石油独立。2015年,美洲石油产量910亿吨,消费量1036亿吨,供求基本平衡。欧洲地区石油进口来源以中东、北非为主逐步转向以前苏联地区为主的局面,2015年欧洲地区石油产量为306亿吨,消费量719亿吨,缺口413亿吨,对前苏联地区的进口依存度为439%,较2014年的459%有所下降(见图3)。2015年,亚洲地区石油产量近40亿吨,消费量150亿吨,缺口110亿吨,亚洲地区对中东的石油进口依存度高达661%(见图4)。

从供求关系来看,国际石油继续呈现供过于求的形势。2014—2016年,世界经济增速放缓,各国石油需求相应减少;同时,美国“页岩气”革命带来的石油产量持续高速增长,OPEC等主要产油国为保证全球市场份额和维持经济发展仍采取增产措施,使得国际石油贸易继续呈现出供大于求的形势。影响全球石油供过于求的主要因素如表1所示。

三、低油价背景下中国石油进出口现状

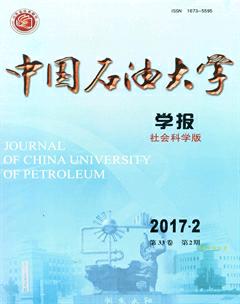

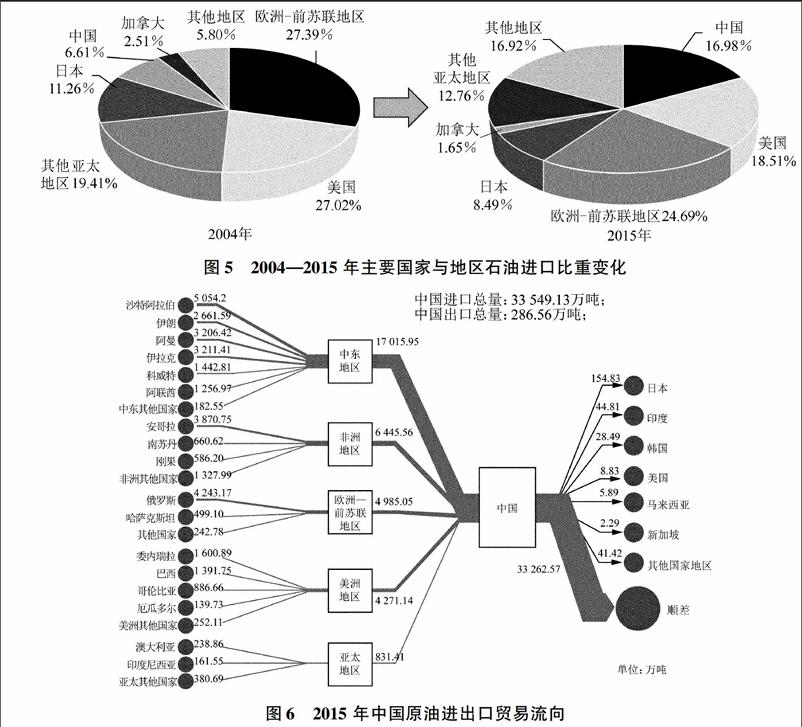

随着中国经济快速发展对能源的需求不断增加,中国在国际石油贸易中的比重不断提升,主要体现在石油的进口方面。自油价降低以来,中国始终保持较大的原油进口量,进口比重占全球总量也逐渐增加。2004—2015年,中国石油进口量占全球比重由661%上升至1698%,仅次于欧洲和美国,位居世界第三(见图5)。本文运用Sankey图来描述中国石油进出口贸易流向(见图6)。Sankey图是一种由各分支宽度对应流量大小的流程图,通常用于能源、材料成分、金融等数据的可视化分析。2015年,中国石油进口总量为335亿吨,出口总量为00286亿吨,贸易顺差达333亿吨。62015年中国原油进出口贸易流向由图6(Sankey图)可看出,中国石油出口区域主要集中在亚洲地区,其中以日本、韩国、印度等东亚国家为主。2015年,中国出口日本石油总量15483万吨、印度4481万吨、韩国2849万吨,三国共占中国石油出口总量7961%。

中国石油进口来源主要集中在中東和非洲地区,石油进口来源国组成结构差异较明显。由图6可知,2015年,中国自中东地区进口石油170亿吨,其中,沙特阿拉伯50542万吨,伊拉克321141万吨,阿曼320642万吨,伊朗266159万吨,四国占中国从中东地区石油进口总量的8306%;其次是自非洲地区进口644556万吨,其中安哥拉387075万吨,占中国从非洲地区石油进口总量的6005%;第三是前苏联地区,总计为498505万吨,其中俄罗斯424317万吨,占中国从前苏联地区进口石油总量的8512%;第四自美洲地区进口石油427114万吨,其中委内瑞拉160089万吨,巴西139175万吨,哥伦比亚88666万吨,占中国从美洲地区石油进口总量的9083%。

四、低油价背景下中国石油贸易中存在的问题

2014年以来,中国在处于国际油价低迷的窗口期大量进口石油。2015年,中国石油进口34亿吨,较2014年增加69%。2016年9月,中国石油进口量增加至808万桶/日,较2015年增加188%。在国际油价低迷的背景下,国际石油贸易格局的变化将给中国石油贸易带来新的机遇和挑战。[8](一)中国石油进口贸易并未抓住油价低迷的机会加强石油储备

中国石油进口贸易量不能完全满足国家增加的石油储备的战略部署。李卓指出,石油战略储备有助于平缓石油冲击的影响,石油战略储备计划启动最优时机取决于石油供给状况。[9]参照国际能源署(IEA)建议的90天国家石油战略储备周期,中国目前的石油战略储备天数尚不足40天(见图7)。尽管中国石油战略储备建设已取得了较大进步,但距离国际战略储备标准差距仍然较大,远远落后于日美等发达国家长达160天的石油战略储备天数。

然而,中国并未在国际油价低迷的重要时间节点扩大进口规模。自2014年6月国际油价开始走低,中国石油进口量虽逐渐扩大,但进口金额却呈现明显的下降态势。2016年第一季度,中国原油进口9110万吨,与上年同期相比增长134%;总进口金额为14717亿元,与上年同期相比却下降了288%(见图8)。国际油价持续低迷客观上节约了中国石油进口成本,但中国石油进口量增速远远小于进口金额的下跌速度,难以满足中国经济发展的现实需要。中国石油进口潜力在国际油价低迷窗口期仍有巨大的增长空间,中国应抓住时机扩大石油战略储备规模。

(二)油价低迷导致中国石油进口来源呈现明显路径依赖

从总体看,中国石油进口来源地主要集中在中东和非洲地区,路径依赖效应过于明显。由图6可知,中国来自中东地区的石油进口占总量的5075%,超过其他所有地区总和。国际油价处于低位状态,使得中国放缓了开拓其他石油进口来源地的步伐,更加依赖于以中东地区为主的石油进口渠道,不利于石油进口来源向多元化方向发展。

从中国石油进口来源区域内部看,一部分地区首位度效应不够明显。石油进口首位度在一定程度上可以表明一个国家在中国石油进口贸易中的地位。在中东地区,来自沙特阿拉伯的石油进口量占中国在中东地区石油进口总量的2973%;在美洲地区,来自委内瑞拉的石油进口量占中国来自美洲地区石油进口总量的3748%;在非洲地区,来自安哥拉的石油进口量占中国来自非洲地区石油进口总量的6005%;在前苏联地区,来自俄罗斯的石油进口量超过中国来自前苏联地区石油进口总量的85%。一方面,国际油价低迷使一部分重要产油国选择减产控制成本,减少石油供应量,这不利于中国扩大某些重要产油国在进口结构中的比重。另一方面,在国际油价持续低迷状态下,部分产油国和地区展开增产竞赛,石油供应能力相对薄弱的产油国受限于自身实力,可能存在进一步投入资金、技术装备等进行勘探、开发及生产石油以备出口的风险,致使中国无法从该国或地区进口更多的石油资源。

(三)低油价背景下的国际政治局势动荡使得中国石油进口潜在风险增加

中国石油贸易潜在风险的增加主要体现于复杂的国际地缘政治形势。依据图6的数据对中国石油进口来源地的综合判断,可以看出,中国目前一半以上的石油进口来源于政治形势不稳定、宗教矛盾激化、受极端恐怖主义威胁的国际地缘政治高风险地区。以伊拉克为例,该国长久以来陷入多股宗教、地方势力的战乱拉锯之中,战乱使得其境内潜在的真实石油储量被低估,西部沙漠地区更深的含油岩层尚未被勘探,同时也使得该国石油供应水平受到极大限制,石油出口生产能力难以满足巨大的国际石油需求。[10]

中国的石油进口安全取决于世界石油供给能力的稳定,而全球石油供给能力很大程度受制于国际地缘政治形势。主要产油区特别是OPEC等产油国长期保持以石油“加工—出口”为主的经济结构,油价低迷预期使其支柱产业受到重大冲击,拖累了整体经济的发展,国内的社会保障及福利水平明显下滑,诱发了地区政治风险偏好,影响世界石油供给水平。

另外,国际油价低迷使得全球主要石油出口地区市场博弈加剧,增加了中国石油进口的潜在风险。虽然OPEC协议对其成员国产油量进行限制,但沙特等国为维持自身的全球石油市场份额,抗衡美洲页岩油产能扩张,宣布不采纳限产令;俄罗斯为缓解国内经济颓势,希望扩大石油出口渠道,采取了增产保收的出口策略。这一系列市场行为都是在主要产油国进行的博弈行为,并不能有效协调各主要产油国的市场利益,增加了中国石油进口风险的概率。

五、中国应对国际石油贸易格局变化的建议

从石油及上下游相关行业发展而言,国际油价位于低位使得石油进口成本降低,一定程度上降低了中国石油及相关行业发展的投入支出,有利于近年来经营形势陷入低谷的中国石油化工产业效益提升。从宏观发展而言,油价低迷有效控制了中国在国民经济建设过程中基本能源的消费支出,降低了经济发展中由于油价高企带来的潜在增长风险,同时有利于中国以此为契机逐渐调整以煤炭消费为主导的能源结构向以石油、天然气等为主的能源消费结构转变,实现2030年前中国减排40%~45%的战略目标。为巩固中国石油在低油价背景下的有利地位,应对国际石油贸易格局变化带来的不利影响,应从勘探、贸易、投资等多方面采取措施。

一是优化油气田产能布局,促进产业稳产增效。从总体看,中国应该适当减缓国内石油开发步伐。因为油价持续低迷导致油气勘探开发企业利润降低甚至亏损,严重影响了正常的油气勘探开发的积极性。足够的勘探业务量是巩固国家油气资源基础和国家油气战略安全的重要保障。在低油价时期,油气勘探开发工作应更加重视能源资源价值,要优化产能布局,突出效益产量,科学、经济地生产原油。在新建产能方面,开发优质油气田,针对当前低油价下缺乏经济效益的油气储量适时封存;在存量产能方面,关注单位开发成本与油价的关系,应在操作成本低于油价时再开始作业。维持并增加对油气勘探开发及技术装备研究的资金投入,在建立油气勘探风险保障机制的同时,保证油气勘探与生产技术水平的双向发展。

二是增强中国石油国际议价能力,加快石油战略储备建设。低油价降低了中国石油进口成本,为增加石油储备提供了难得的机遇。针对中国在此时期存在的量价背离问题,中国应以此为契机扩大国际油价议价话语权,利用自身庞大的市场规模与产油国达成有利于中国石油进口的长效协议。因此,在国际油价低迷时期,中国应强化目前的石油进口态势,扩大石油进口量。目前中国石油总储备库容仍相对有限,石油储备天数低于国际石油战略储备“安全线”,需要进一步推进中国石油储备库建设,提升石油战略储备能力,适当将民营石油企业纳入国家石油战略储备体系建设中,形成政府储备和民间储备方式并存、中央石油储备管理中心统一管理和调配的格局。同时,加强石油储备管理体制建设,完善石油储备管理条例,推进中国石油储备的规范化和科学化管理。

三是加强国际石油多边建设互动,推进“一带一路”国家石油产能合作。鉴于中东和非洲地区紧张而复杂的地缘政治关系,国家石油供应仍面临地缘博弈加剧、政治风险突出、合作政策收紧、开发难度加大等问题。中国目前正在构建庞大的石油供应商网络,在与伊朗、阿曼、安哥拉和南美洲等多个国家和地区建立石油合作关系的同时,一方面要加强与其他石油进口贸易重要国家和地区在石油产能方面的互通互动,尤其是与中国石油进口来源区域的首位度国家互通互动;另一方面,要进一步拓展石油安全领域国际多边合作的广度和深度,加大与中国经贸关系密切、石油产能丰富、政治形势相对稳定的“一带一路”国家的合作力度,提升远东地区和中亚地区在中国石油进口总量中的比重,实现石油进口来源多元化,以降低由于地缘政治产生的石油供应风险,稳步提升石油进口来源保障能力。

四是建立国家石油进口专项机制,有效开展海外优质石油资源并购。石油资源对于中国经济社会发展的基础性和战略性地位不言而喻,在建立国家石油战略储备的同时,要加快其他进口专项机制的建设。在20世纪70年代石油危机之后,日本通过《石油储备法》将石油储备提升为基本国策,并通过《石油公团法》设立了专门在世界各地寻找和开发石油的机构,利用各种经济与外交手段扩大石油进口合作,在东亚地区倡导成立“东亚能源共同体”,以保证国家稳定高效地获得海外石油供应。[11]在当前国际低油价背景下,中国油气企业应转变海外石油开拓思路,有针对性地推进资产收购。中国应紧密跟踪国际油气资产交易动向,由行业与国家联合成立海外石油资源评价机制,加大优质石油交易资产的评价与优选研究,抓住有利时机获得优质油气资产,积极寻求与中东、中亚-俄罗斯、美洲、非洲等油气丰富资源国本土优秀的油气公司合作;同时完善海外石油资源的风险对冲与反馈机制,设立海外石油投资区域与投资方式负面清单,降低境外石油资源并购不良资产率,避免造成重大并购投资与资产损失。

参考文献:

[1] 于汶加,陈其慎,张艳飞,等.世界新格局与中国新矿产资源战略观[J].资源科学,2015(5):860870.

[2] 王海运.世界能源格局的新变化及其对中国能源安全的影响[J].上海大学学报(社会科学版),2013(6):111.

[3] 黄运成,陈志斌.高油价时代的国际石油地缘政治与中国石油贸易格局[J].资源科学,2007(1):172177.

[4] 王安建.未来20年全球资源供需格局分析[EB/OL].(20140430)[20150907].http://www.rmlt.com.cn/2014/0430/263886_2.shtml.

[5] 尤喆,成金华,杨雅心,等.国际能源市场变化趋势及中国应对策略研究[J].中国国土资源经济,2016(2):1922.

[6] 高新伟,江兆龙,纪瑶.国际油价波动与中国石油进口影响关系分析[J].中国石油大学学报(社会科学版),2015(5):15.

[7] 田春荣.2015年中国石油进出口状况分析[J].国际石油經济,2016(3):4453.

[8] 史丹.全球能源格局变化及对中国能源安全的挑战[J].中外能源,2013(2):17.

[9] 李卓.石油战略储备计划与石油消费的动态路径分析[J].管理科学学报,2008(11):2330.

[10] 海德.中国和伊拉克的石油合作[J].阿拉伯世界研究,2015(1):106120.

[11] 孙万菊.日本能源战略及对我国的启示[J].理论前沿,2009(13):3031.

责任编辑:张岩林

Abstract: It is significant for Chinas oil security to deeply understand the changes of international oil trade patterns and to analyze the status quo of Chinas oil trade under the background of low oil prices.The paper uses Sankey to illustrate the problems of oil import and export in China. The result shows that there exist insufficient oil reserves, single sources of imports and uncertain risks in China. With the analysis on these problems, this paper discusses the development direction and policy suggestion of Chinas international oil trade in the field of capacity layout, bargaining power, international cooperation, import mechanism and overseas mergers and acquisitions under the background of low oil price.

Key words: low oil price; oil trade pattern; Sankey; security strategy

收稿日期: 20170109