“营改增”对施工企业项目成本管理的影响及应对措施

瞿佳依

摘要: “营改增”对建筑业带来了巨大的影响,施工企业在项目成本管理的过程中迎来了新的挑战。文章首先分析了“营改增”对施工企业项目成本管理的影响,得出增值税抵扣特点及其主要两个决定因素(扣税凭证和凭证抵扣率),探查税收与项目成本管理关系。其次,根据A企业的成本管理体系,通过专家访谈的结果,确定改征增值税后对企业成本管理体系各环节的影响因素。最后,对应成本管理体系中的影响因素,制定相应的应对措施。

Abstract: Replacing business tax with value-added tax has brought a huge impact on the construction industry, the construction enterprises take the challenge of project cost management. This paper analyzes the impact of replacing business tax with value-added tax on project cost management of the construction enterprises, then concludes the characteristics of the VAT deduction and two main determinants (tax deduction certificates and vouchers deductible rate). It also explore the relationship with tax and project cost management. This paper determines the influence factors of each link of the enterprises' cost management system according to the cost management system of A company and the results of the expert interview. Finally, I make the corresponding measures for the influence factors of the cost management system.

關键词: 税改政策;增值税;工程建设项目;成本管理体系

Key words: tax policy;value-added tax;construction project;cost management system

中图分类号:F812.42 文献标识码:A 文章编号:1006-4311(2017)13-0039-03

0 引言

中国建筑业的竞争日趋激烈,市场秩序也较为混乱。激烈的竞争和巨大的资金压力使施工企业的成本管理面临新的挑战,促使企业加强成本管理,科学合理地降低成本,増加盈利的空间,从而增强企业竞争力[1]。面对税改政策的出台,企业完善项目成本管理的举措也显得刻不容缓。工程建设项目的成本,将与资金支付和取得合规发票产生直接的联系,成本的过程管理与资金管理的联系将更为紧密,而票据管理也将贯穿成本管理的全过程。

1 税改对施工企业项目成本管理的影响

营改增以后,施工企业多为一般纳税人,增值税一般纳税人应纳税额=销项税额-进项税额,因此一般纳税人的应纳税额是由销项税额和进项税额两个因素决定的。销项税额=项目收入÷(1+适用税率)×适用税率,由公式可以看出,增值税下的销项税额与项目的收入成正相关关系,由于应纳税额还受进项税额抵扣的影响,项目收入的增加不一定导致项目税负的增加。进项税额是提供劳务或者应税劳务方根据开具的增税扣税凭证上注明的并按规定的扣除率计算出的。因此扣除率、扣税凭证是决定进项税额的两个关键因素,二者分别决定进项税的金额和可抵扣性。扣除率是由凭证开具方的资质决定的,也就是说在成本计划阶段施工施工企业对分包商、供应商选择决定了施工企业进项税。扣税凭证是取决于项目在施工过程中项目支付款项,因此进项税的抵扣时间与款项支付时间有着重要联系,进项税抵扣与项目资金管理也有直接关系;同时,扣税凭证的合规性决定了是否可抵扣,那么施工过程中关于凭证获取的监管尤为重要。在项目收入一定的情况下,如果销项税额不发生变化,那么进项税额的增减将会决定项目的税费高低,同时也影响了项目的盈利空间。通过提升项目的成本管理,获取更多可抵扣进项税额,从而使项目赢得更多的利润空间。

2 施工企业现行成本管理体系

2.1 施工企业项目成本管理程序及过程

项目的成本管理是工程项目的管理的核心内容,成本管理只有以项目各系统制定管理制度、建立管理体系为基石,才能提高项目的管理能力,进而提高企业效益[2]。成本管理的过程就是将生产经营活动中的成本进行系统地预测、计划、控制、核算、分析和考核,开展成本预测,参与经营决策;编制成本计划,实施成本控制;做好成本核算,如实反映成本;组织分析、考核,及时反馈信息。

2.2 施工企业成本管理资源

成本管理应贯穿于整个施工活动,有效的成本管理是一个动态的管理过程,是施工管理人员通过对人员、设备、材料、资金、技术、信息和方法等各项生产要素合理进行调度和动态组合,使其在应用过程中达到施工生产的优化配置、合理消耗[3]。

3 某施工企业成本管理体系实证研究

3.1 A企业概况

北京某企业(以下简称A企业)成立于1998年,是以工程建设为主业,并拥有建筑工程施工总承包特级资质。该企业的市场范围涉及全国20多个省、市、自治区,并拥有30个区域分公司。相继承建了一大批京内外重点工程、标志性工程和援建工程。该企业大力推进系统管理集约化、项目管理精细化,努力开创经营管理的新局面。

3.2 A企业成本管理程序及过程

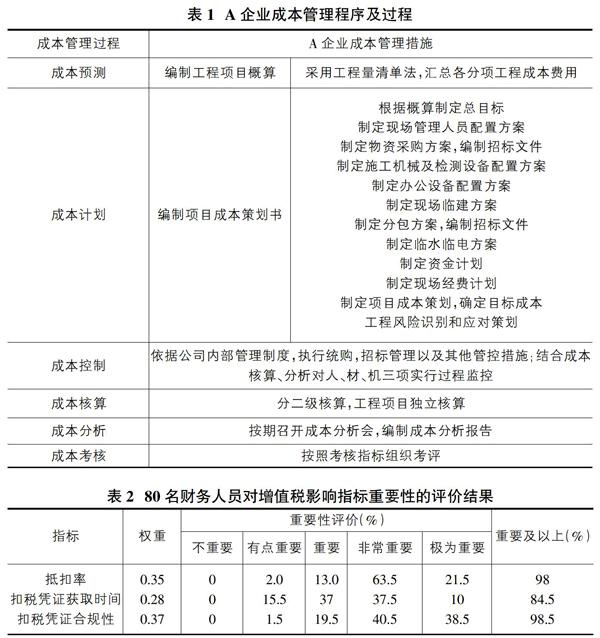

A企业根据自身生产经营特点,制定了适用本企业的相关管理制度,具体成本管理程序及过程见表1。

3.3 税改对A企业成本管理体系影响

3.3.1 确定重要指标

为确定增值税对企业成本管理影响的指标及其重要性,对本单位所属80名财务人员进行问卷调查。对重要性评价进行统计,计算其百分比,重要性评价百分比=勾选选项样本个数/总样本数。结果如表2所示。

3.3.2 确定成本管理过程重要影响评价

针对增值税进项税与成本管理关系,笔者通过走访行业及企业内关于税务管理、项目成本核算及工程项目预算方面的14位专家,对专家的问卷调查,并将14份问卷统计汇总分值,按照权重计算各指标该措施中的分值,得出表3表示结果。

可以看出与进项税相关的因素基本集中在成本计划与成本控制阶段。成本计划阶段制定方案时主要考虑抵扣率与扣税凭证合规性,即方案分包商、供应商的选择和对方能否出具可用于进项税抵扣的票据;制定资金计划时主要考虑获取扣税凭证的时间,资金支付时间早晚、金额多少,决定了项目各期税费的不同。成本控制阶段是实施、监控成本计划的主要内容,实施过程中遵守方案中分包商、供应商资质的规定,同时也要保证按计划获取扣税凭证,既要保证按时获取足够抵扣的扣税凭证,又要保证获取扣税凭证的合规性[4]。

3.3.3 确定成本管理影响因素

受增值税进项税决定因素的影响,施工企业工程项目的成本管理受影响的环节主要集中在成本计划和成本控制。影响因素归纳为以下几个方面:

①分包商、供应商资质选择。不同分包商、供应商的资质决定了其生产经营规模,决定了其是否符合一般纳税人条件,也将决定了其是否可以提供合规扣税凭证,以及抵扣率的多少。供应商为一般纳税人的可抵扣税率为17%、13%,如果是小规模纳税人则无法提供可抵扣的增值税票。

②分包商、供应商合作方案的选择。受不同资质影响,分包商、供应商抵扣率不同,采取不同施工方案,决定了分包商、供应商份额比重多少,最终影响方案中渉及的综合抵扣率。以人工、设备物资分别签订合同,則人工部分无法抵扣,设备物资的可抵扣税率可能为17%、13%。以人工、设备物资进行整体分包可抵扣税率为11%[5]。施工企业各工程建设项目的特点不同,决定了其改征増值税后面对的影响也不同。

③合规票据的取得。合规票据主要体现在是增值税专用票据以及票据所列内容符合抵扣条件,首先制定方案时排除影响合规票据取得因素,其次在实施方案时应严格遵守方案及制度,保证合规票据的取得。

④票据取得时间及金额。可抵扣票据取得时间受付款时间影响,票据金额与付款金额一致,因此资金的支付对票据取得时间和金额起到决定性作用。

4 税改后施工企业项目成本管理的应对措施

营业税改征增值税后,针对影响因素不同的特点,制定其应对措施,根据影响因素实施中的特点分类,可以归纳为如下措施:

①供应商、分包商资质决定了増值税进项税抵扣率,招投标环节中予以纳税资质的审查。由于增值税具有不同税率及不同纳税主体的特点,一般纳税人及小规模纳税人作为下游厂商能够提供的稅负抵扣也是不同的[6]。因此,要对供应商、分包商进行资质的审查,在合作前的招投标环节中应增加对其纳税资质的审查环节,将下游厂商进行规范,提高进项税抵扣率的标准。

②施工方案的选取对增值税进项税抵扣性及抵扣率有重要影响,应对不同方案的抵扣率及可抵扣性进行比选,将其影响数额与成本影响额一并计算,选择最优方案。

③票据的合规性直接决定了其是否可以进行进项税抵扣,应制定相应制度、办法,加强对票据的管控[7]。票据的合规性主要表现在以下几方面;一是票据开具、收讫双方的主体资格认证等。针对代收付款或代收代缴等现象问题,应从管理制度入手,规范资金使用,杜绝影响票据抵扣性现象的发生;二是在施工履约过程中,未按招投标环节约定提供票据,致使产生无法抵扣的可能,为预防履约过程中的风险,应在合同中对票据进行约定,将无法抵扣的风险转移到对方的违约风险中。

④受资金支付时间影响,不同时期项目应承担的税负不同,应合理安排资金,做好资金计划,防止施工各期的税负不均衡。由于不同票据有不同的抵扣率,应合理优化组合不同抵扣率的票据,使得纳税期的税负均衡,不会大起大落,影响工程项目各期的利润。同时,高额的税负也会给企业带来资金压力,在制定资金计划时,应将抵扣率的组合纳入资金支付计划的衡量指标,优化资金支付的结构[8]。

5 小结

施工企业面临改征增值税,将适应新税收政策的措施融入到现行成本管理体系中,有利于企业在新税收政策下获取更多的项目利润空间,增强企业活力。通过对现有项目的具体情况以及数据借鉴,将新的成本管理措施执行进行推算,验证新措施的可行性及必要性。

参考文献:

[1]张鹏.试论“营改增”对建筑企业财务管理的影响与应对措施[J].中小企业管理与科技(上旬刊),2015(02):94-95.

[2]成虎.工程项目管理[M].北京:高等教育出版社,2004.

[3]姜涛.浅谈营业税改增值税对建筑施工企业的影响及对策[J].建筑施工工,2013(06):557-560.

[4]傅多.“营改增”对建筑企业影响研究[D].重庆大学,2014.

[5]毕星.基于项目管理理论的工程项目成本管理系统研究[D].天津大学,2007.

[6]柳复兴.“营改增”背景下我国建筑企业增值税纳税筹划研究[D].长安大学,2015.

[7]冯文钊.“营改增”对建筑企业的影响及对策分析[D].财政部财政科学研究所,2014.

[8]费仲伟.“营改增”对建筑施工企业财务影响及对策研究[D].湘潭大学,2015.

[9]张鹏.试论“营改增”对建筑企业财务管理的影响与应对措施[J].中小企业管理与科技(上旬刊),2015(02):94-95.