收入分配影响汇率变动的传导机制分析*

倪亚芬 李子联

(江苏师范大学商学院 江苏 徐州 221116)

收入分配影响汇率变动的传导机制分析*

倪亚芬 李子联

(江苏师范大学商学院 江苏 徐州 221116)

收入分配影响汇率变动的逻辑在于,内生性制度能够通过内外需结构对汇率决定带来不可忽视的影响。以此为基础,文章基于1983-2015年的相关数据,通过构建联立方程模型,从内外需求结构的视角对收入分配影响汇率变动的传导机制进行了分析。结果表明,收入分配不均带来了以高投资率和低消费率为特征的内需结构失衡,且内需失衡所形成的储蓄投资缺口的扩大,又进一步导致了以经常项目顺差为主的国际收支失衡,而这则无疑带来了汇率的波动,因此,收入分配不均通过改变内外需求结构促使了人民币汇率的变动。

收入分配;汇率变动;传导机制

一、引言

继续发挥市场在人民币汇率形成中的作用,增强汇率双向浮动弹性,保持人民币汇率在合理均衡水平上的基本稳定,是新常态下完善人民币汇率市场化形成机制的关键。在这一过程中,尽管政策调控的空间越来越小,但内生性制度的调整所带来的效应却无疑会对汇率的变动带来不可忽视的影响,且收入分配制度是内生性制度集的重要组成部分。与其他因素相比,收入分配制度对汇率稳定所带来的更为重要的影响体现在:由于汇率是一种价格机制,且汇率政策的选择受国家政策和经济改革路径的影响较大,甚至牵涉到国际经济政治因素,故从理论上来说难以直接对汇率进行调控;而收入分配作为一项制度,存在人为可控性。所以,基于收入分配这一新的视角来研究人民币汇率变动进而促进其基本稳定,不仅具有可行性,而且还更为重要。但是,已有文献结合内外部同时均衡,研究收入分配影响汇率变动的机理相对较少,大多数研究仅从收入分配影响中介变量、或中介变量影响汇率变动的角度展开,且主要体现在消费、投资和国际收支等方面。

首先,就收入分配影响需求而言,陈彦斌和陈军(2009)[1]基于居民财产持有的视角,理论分析认为,人均财产差异会直接或间接影响到消费水平,且财产分配不平等与消费不足之间存在互动关系,彼此不断恶化。而实证分析方面,丁俊凯等(2014)[2]运用动态转移函数模型分析方法,对改革开放30多年来我国总需求变动与国民收入分配格局变动间的内在联系进行了动态模拟分析,实证研究发现,我国收入分配与总需求在结构上存在一种负面的“棘轮效应”。除了直接就收入分配与消费需求的关系展开研究,更有学者从边际消费倾向的角度来分析,如李子联(2013)[3]分析认为边际消费倾向的性状在收入分配影响消费需求的传导机制中起着决定性作用。

其次,关于收入分配与国际收支的关系,国外学者在理论方面取得了重大进展,主要包括比较优势理论、要素禀赋论、吸收理论和两缺口理论。传统经典理论由浅至深地对经常项目与国内不同要素分配、居民收入、消费等方面的研究均已较为成熟,为后续研究奠定了坚实的理论基础。比如:Hussami和Remesal(2012)[4]就收入分配和金融自由化对经常项目的作用机制进行了理论与实证分析,认为金融自由化程度使得收入分配不平等对经常项目的负面影响有所扩大。在我国持续面临双顺差的背景下,国内部分学者也开始尝试着从收入分配角度来解释国际收支失衡的原因。江春和吴宏(2009)[5]指出我国收入分配失衡的两个方面,即宏观收入分配失衡与功能性收入分配失衡,是导致国际收支失衡的根本原因,并通过对数据的比较分析后认为,经常项目顺差是由宏观收入分配失衡导致,而资本和金融项目顺差则因功能性收入分配失衡。同样,赵锦春和谢建国(2014)[6]基于二元经济背景下人口结构变迁与城乡收入分配,并构建了一个三期世代交叠模型对我国经常项目进行研究,实证分析得出无限劳动力供给与收入分配不平等加剧是造成我国经常项目持续顺差的重要原因,短期的宏观经济政策难以调控这种持续性的经常项目失衡。

最后,由于以经常项目为主的国际收支失衡是影响汇率变动最为重要和直接的因素,因此便有学者基于国际收支失衡,尤其是经常项目失衡的角度,研究汇率的变动。二战后,国外很多学者借助凯恩斯模型来分析国际收支的影响因素以及这些因素怎样通过国际收支影响汇率,得到了国际收支说的现代形式。布雷顿森林体系时期,学术界形成了众多汇率理论,主要有局部均衡分析的弹性论、一般均衡的吸收论、强调货币因素的货币论以及内外均衡的蒙代尔—弗莱明模型。基于国外先进的理论研究,国内学者也展开了对国际收支失衡与人民币汇率变动的研究。许少强(2003)[7]则基于国际收支成长理论,认为长期的人民币升值压力来源于结构性的国际收支顺差,提出应通过逐步放松外汇管理和容许一定的汇率弹性两方面来调控汇率。实证研究方面,周丽华(2013)[8]对经常项目顺差与人民币升值的相关性和影响程度进行研究,认为人民币升值压力的缓解可通过调节国际收支结构得以实现。

虽然学术界已存在大量研究收入分配与汇率变动的文献,但除李子联和朱江丽(2015)[9]基于制度内生性视角解释了收入分配对汇率变动的影响外,绝大多数研究都是从收入分配、消费、投资和国际收支中某一或某几个角度来研究汇率的变动,即仅仅局限于单一地研究内部失衡或外部失衡,对内外部均衡的密切联系并未考虑;且在考察收入分配与汇率变动的关系时,重点在于分析汇率变动的收入分配效应,却极少研究收入分配影响汇率变动的传导机制。这为我们的深化分析提供了研究空间。因此,我们拟探讨收入分配通过中介变量影响汇率变动的传导机制,而这对从收入分配的角度来促进人民币汇率的稳定具有重要意义。

二、收入分配影响汇率变动的传导机制

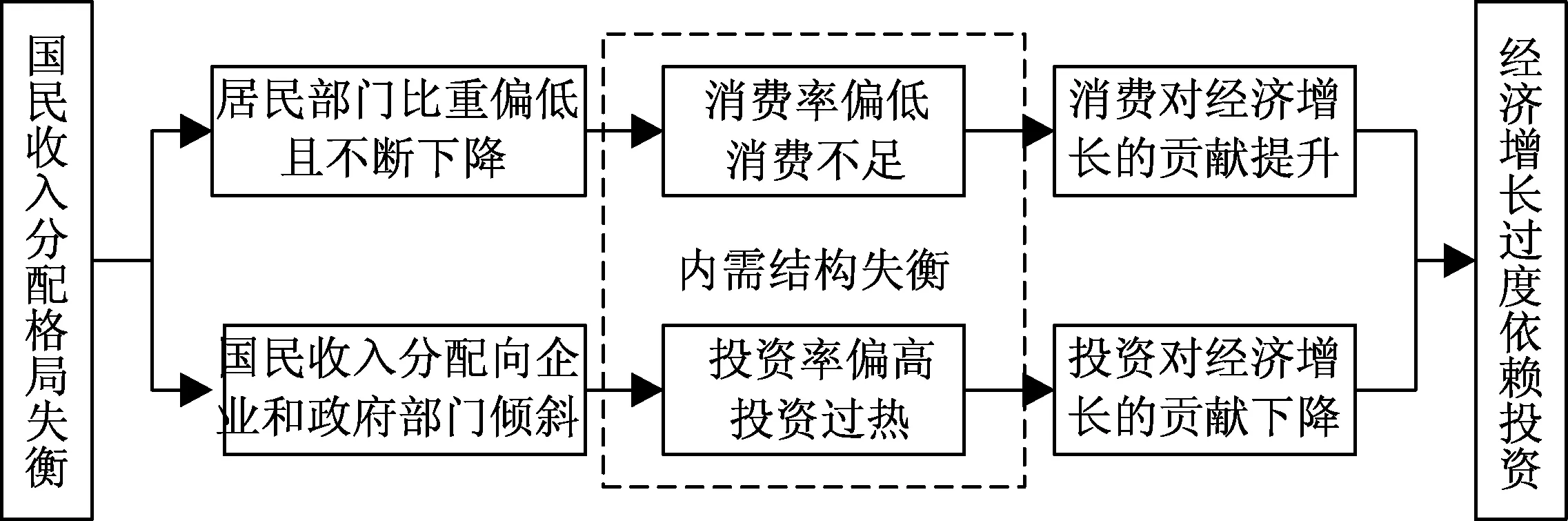

收入分配和汇率问题一直是经济研究领域的重要内容。本文借鉴以往相对成熟的研究成果,在内容上有所创新,将内外部均衡联系起来,对收入分配影响汇率变动的机理进行系统的理论分析,并得到收入分配影响汇率变动的传导机制(见图1)。

图1 收入分配影响汇率变动的传导机制

首先,收入分配不均导致内需结构失衡。凯恩斯的消费理论认为,中低收入阶层储蓄倾向低,消费倾向高;而高收入阶层则相反,具有较高的储蓄倾向和较低的消费倾向。中低收入者的生活必需品消费支出占可支配收入的比重很高,且这种消费品的需求弹性很小,所以中低收入者的消费率即使在相对收入水平下降的情况下也会有扩大的趋势;高收入阶层的情况则恰恰相反,即高收入阶层将收入的绝大部分以储蓄的形式进行保值与增值,用于满足生活需求的消费支出占比则越来越低。而且,尽管中低收入阶层的消费倾向较高,但其购买力因收入较低而不足,因而这部分人对总消费的贡献是微不足道的。较高的储蓄率和较低的消费率使得很大比例的国民收入用于投资,投资率不断提高,最终导致社会总投资的扩大。在我国,国民收入分配格局的不均衡使得国民收入主要向企业和政府倾斜,且市场的投资主体又是企业和政府,则整个社会的投资率得以提高,投资对经济增长的贡献率随之提升,长期下去导致我国过于追求投资拉动的经济增长。而对投资的依赖越强,对国民收入分配继续向企业和政府倾斜的要求越是强烈,循环往复,将使得企业和政府的收入占比逐渐提高,居民的占比较低且不断下降,然而社会的消费主体是居民部门,因此总的消费率较低,投资率较高且不断提高,最终导致经济发展过程中出现了投资过热和消费不足的局面,即所谓的内需结构失衡(如图2所示)。

图2 国民收入分配格局对内需结构的影响

其次,内需结构失衡导致国际收支失衡。内需结构中消费投资比例的严重失调将会促使净出口增加,即贸易顺差的持续扩大,从而导致以经常项目为主的国际收支失衡。这是因为,投资率过高迫使我国经济增长过度追求投资所带来的生产总值的增加,而消费对经济增长的贡献则较小。储蓄形成的过剩资源与投资形成的过剩产能并未得到内部消费需求的有效利用和吸收,只能通过直接对外贸易或引进外资生产进而间接出口的外部需求加以化解,则出口随之不断增加。出口额大大高于进口,使得以货物和服务贸易为主的经常项目顺差得以出现,且具有不断扩大的趋势。而经常项目顺差在国际收支顺差中又占据着主体地位,因此,我国因内需结构失衡形成的出口导向型经济增长模式,迫使贸易顺差持续扩大,国际收支出现失衡,这抑制了国民收入的增长,并加剧了经济结构的失衡。

最后,国际收支失衡导致汇率变动。一国的国际收支状况可以通过外汇的供需、相对利率和市场预期等多个方面影响本国汇率。以国际收支顺差为例,国际收支失衡使得货币市场上我国外汇来源充足,即供大于求,则人民币升值,外国货币贬值;根据凯恩斯利率平价理论,当国际收入大于支出,即国际收支出现顺差,国内信用相对膨胀,利率水平相对下降,本国汇率上升,本币升值;而市场预期方面,持续扩大的国际收支顺差提高了人民币的内在价值,市场升值预期加大,且国际投资者低买高卖的手段也加剧了人民币的升值压力,最终我国货币的确实现了大幅升值。可见,通过一系列的作用渠道,国际收支失衡最终将会引起汇率的变动。

三、收入分配影响汇率变动的实证分析

(一)联立方程模型的建立

基于以上分析得到的传导机制,并参考已有文献,本文采用联立方程模型对收入分配影响汇率变动的影响进行实证研究。在分析内需影响国际收支失衡时引入储蓄投资缺口(张凌洁,2012)[10]和外商直接投资(殷玲和万解秋,2015)[11],并在构建汇率函数时引入外汇储备资产(陆前进等,2013)[12]和中美利差(张五六,2012)[13]等变量。因此,文章建立的联立方程模型如下:

ct=C(1)+C(2)*Ginit-1+μ1t

(1)

it=C(3)+C(4)*Ginit-1+C(5)*rt+μ2t

(2)

CAt=C(6)+C(7)*gapt+C(8)*FDIt-1+μ3t

(3)

et=C(9)+C(10)*CAt-1+C(11)*REt+C(12)*RGt+μ4t

(4)

其中,内生变量分别为消费率ct、投资率it、经常项目差额占比CAt及人民币汇率et。外生变量分别为收入分配平等程度Ginit、中国实际利率rt、储蓄投资缺口gapt、外商直接投资占比的滞后一期FDIt-1、经常项目差额占比的滞后一期CAt-1、外汇储备资产占比REt以及中美利差RGt。

(二)数据选取及说明

因1982年之前的经常项目差额与外商直接投资等数据较难获得,故本文以1983-2015年为样本区间,并采用年度数据,相关数据来源于中国人民银行、国家统计局和外汇管理局网站。其中,收入分配平均程度用基尼系数表示;人民币汇率为直接标价法下一美元兑人民币的平均数;消费率和投资率分别以最终消费和资本形成总额占国内生产总值的比率来表示;中国实际利率为扣除通货膨胀后的一年期活期存款利率;储蓄投资缺口为储蓄率和投资率的差额,当储蓄率大于投资率时,缺口为正,反之则为负缺口;中美实际利差为中美两国扣除通货膨胀因素后的实际利率之差;因考虑到消费率、投资率等变量的数值均小于1,故模型中的经常项目差额、外商直接投资和外汇储备资产三个变量也都分别用经常项目差额、外商直接投资和外汇储备资产占国内生产总值的比率表示。

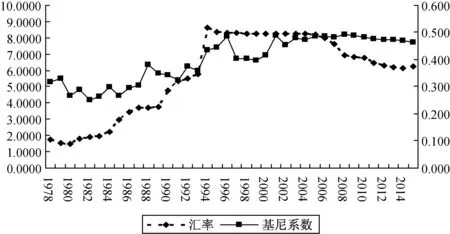

图3 基尼系数与汇率的相互变动图

图3描述了1978-2015年间以基尼系数表示的我国收入分配状况与人民币汇率的关系。一方面,人民币汇率经历了三个发展阶段:第一阶段是从1978年1.7200贬值至1994年8.6187的贬值阶段,贬值幅度较大;第二阶段是1994-2005年盯住美元基本保持不变的稳定阶段;第三阶段则是2005年人民币汇率改革以来的升值阶段。另一方面,即收入分配方面,1978年的基尼系数为0.317,1994年达0.436,首次超过了0.4的国际警戒线,并在2008年达到了最高值0.491,整体呈上升趋势,即收入分配不平等不断加剧;而此后的基尼系数则逐渐下降。因此,结合两者的走势可以发现,基尼系数表示的收入分配状况与人民币汇率变动之间存在着稳定的联系。

(三)估计结果及分析

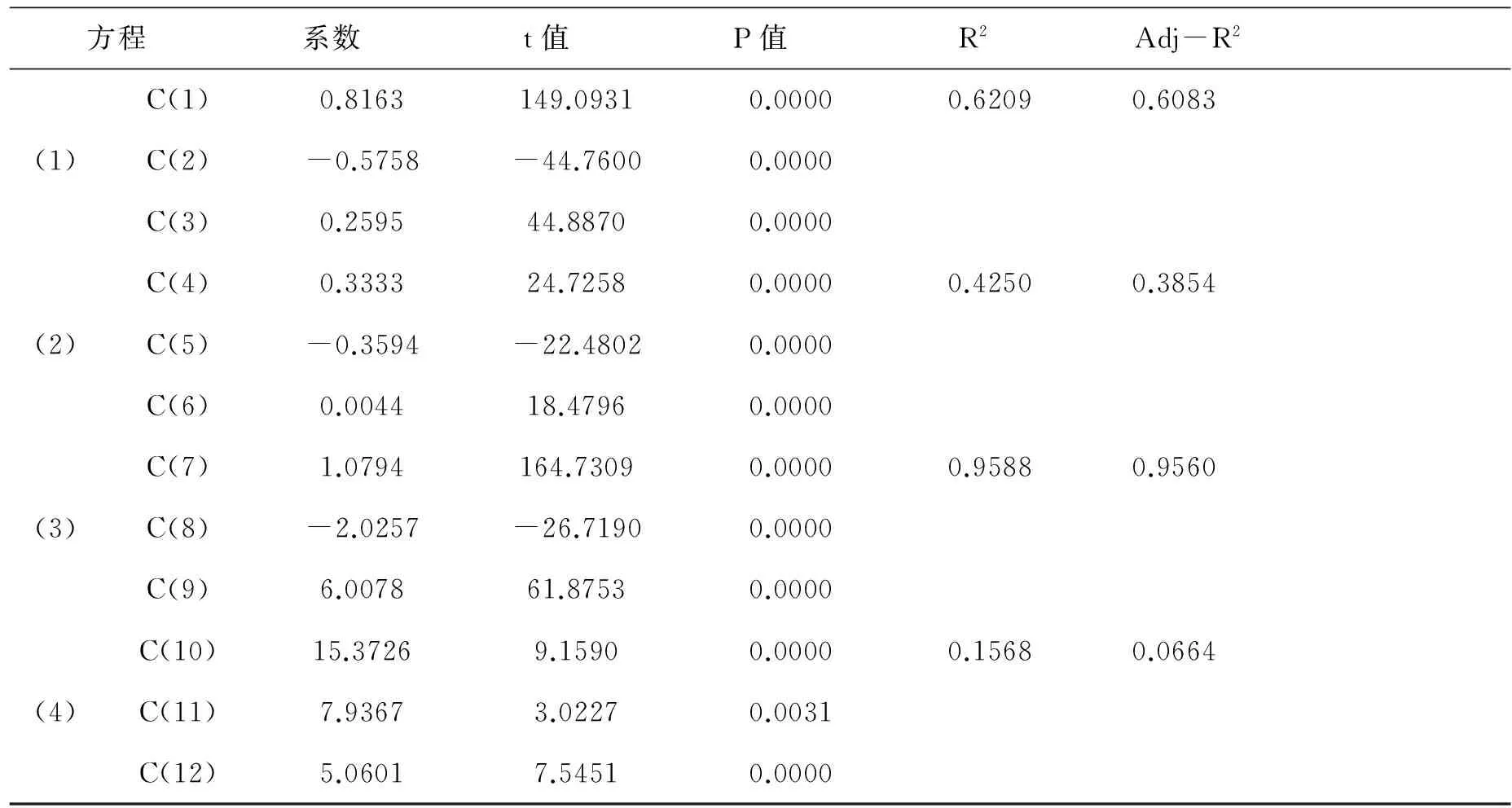

本文采用GMM法对联立方程进行回归,探讨收入分配与人民币汇率变动的稳定联系。由表1的估计结果发现,模型在5%的显著性水平下基本可以通过检验,且除方程(4)以外的拟合优度都较高,具有一定的说服力。模型得到的估计式如下:

ct=0.8163-0.5758*Ginit-1

(5)

it=0.2595+0.3333*Ginit-1-0.3594*rt

(6)

CAt=0.0044+1.0794*gapt-2.0257*FDIt-1

(7)

et=6.0078+15.3726*CAt-1+7.9367*REt+5.0601*RGt

(8)

从模型估计结果可看出,模型估计结果可通过显著性检验,说明变量间的影响较为显著;且各方程参数符号的意义与上文传导机制中的影响方向基本符合。方程(5)和(6)说明以基尼系数Gini衡量的收入分配差距会影响消费与投资,滞后一期的收入差距每扩大1个单位,消费率平均下降约0.5758个单位,而投资率将上升约0.3333个单位;方程(7)表示以经常项目为主的国际收支差额受储蓄投资缺口和外商直接投资占比影响,且每增加1个单位的储蓄投资缺口将提高约1.0794个单位的经常项目占比,滞后一期的外商直接投资占比每增加1个单位,则使得经常项目占比下降约2.0257个单位;此外,方程(8)则表示人民币汇率与滞后一期的经常项目差额占比、外汇储备占比和中美实际利差均成正比,滞后一期的经常项目占比、外汇储备占比和中美实际利差每增加1个单位,人民币汇率将分别上升约15.3726.7.9367和5.0601个单位。

表1 联立方程的估计结果

以上结果分析可得,收入分配不均通过改变内外需求结构导致国际收支失衡,进而促使人民币汇率变动:收入分配不均导致高投资率和低消费率的内需结构失衡,且内需结构失衡所形成的储蓄投资缺口扩大,又导致以经常项目为主的国际收支失衡,进而影响到汇率的稳定。

四、结论

通过梳理相关文献并进行理论分析后,文章得出了收入分配影响汇率变动的传导机制:国民收入在各部门、各阶层间的分配不均增加了居民的预防性储蓄,较高的储蓄率使得居民消费较低,且居民储蓄存款借助于银行投入到实体经济,扩大了投资规模,这导致了我国高储蓄率、高投资率和低消费率的局面,从而形成中国的内需结构失衡;由于国内以“过剩储蓄”形式存在着过剩资源,企业产能相对过剩,大于国内消费需求的国内产出只能通过外部需求(出口)这一渠道加以化解,最终形成持续扩大的经常项目顺差;以货物和服务贸易为主的经常项目在我国国际收支中占据着主导地位,且国际收支失衡又是影响汇率变动最为重要和直接的因素,因而经常项目顺差导致了人民币升值。综上所述,收入分配不均通过改变内外需求结构促使了人民币的升值。

收入分配是中国内外部经济失衡的根源,而外部失衡本质上又源于内部失衡,故扩大内需、平衡外部经济的关键在于完善收入分配制度。由此可见,通过深化收入分配制度改革来实现经济的内外部均衡对继续完善人民币汇率改革,维持人民币汇率稳定,并推进人民币国际化具有重要的现实意义,从而也避免了人民币汇率剧烈波动对我国经济造成的冲击。

[1]陈彦斌,陈军.我国总消费不足的原因探析——基于居民财产持有的视角[J].中国人民大学学报,2009,(6).

[2]丁俊凯,张霞,许生.调整收入分配结构与扩大内需研究[J].财政研究,2014,(4).

[3]李子联.收入分配与消费需求:理论与实证[J].会计与经济研究,2013,(2).

[4]Al-HussamiF,RemesalM.A.CurrentAccountImbalancesandIncomeinequality:TheoryandEvidence[R].KielAdvancedStudiesWorkingPapers,2012.

[5]江春,吴宏.我国的国际收支失衡:基于收入分配的新视角[J].财经问题研究,2009,(10).

[6]赵锦春,谢建国.人口结构、收入分配不平等与我国经常项目失衡[J].山西财经大学学报,2014,(2).

[7]许少强.从国际收支成长理论析人民币汇率调控[J].复旦学报(社会科学版),2003,(6).

[8]周丽华.经常项目顺差与人民币升值[J].市场周刊(理论研究),2013,(6).

[9]李子联,朱江丽.收入分配与汇率变动——基于制度内生性视角的解释[J].世界经济研究,2015,(12).

[10]张凌洁.我国居民收入分配对经常项目顺差影响的统计研究[D].首都经济贸易大学,2012.

[11]殷玲,万解秋.外商直接投资(FDI)与国际收支效应变化新趋势[J].苏州大学学报(哲学社会科学版),2015,(4).

[12]陆前进,卢庆杰,李治国.银行信贷、外汇储备和中国的实际汇率——基于中国2000-2011年数据的实证研究[J].金融研究,2013,(11).

[13]张五六.中美实际利差幅度对人民币实际汇率升值影响研究[J].西安财经学院学报,2012,(4).

(责任编辑:辉 龙)

江苏师范大学研究生科研创新项目“收入分配影响汇率变动的机理研究”(2015YYB149)。

2017-02-18

倪亚芬(1991- ),女,江苏泰州人,江苏师范大学商学院硕士研究生,主要研究方向:货币金融学。李子联(1985- ),男,江西赣州人,江苏师范大学商学院副教授、硕士生导师,南京大学经济学博士,主要研究方向:宏观经济学。

F

A

1672-1071(2017)02-0053-06