小微企业信贷服务质量提升路径研究

吴婧

摘要:小微企业“融资难”是个国际公认的难题。本文对黄山市县域小微企业进行问卷调查,了解企业对银行信贷服务的满意度状况,通过构建小微企业信贷服务顾客满意度模型,运用结构方程分析方法,分析影响小微企业信贷服务质量的因素,并分析服务质量、顾客满意以及顾客忠诚之间的影响关系。研究显示:提高信贷服务质量对提升顾客满意度和顾客忠诚度均有显著影响,影响信贷服务质量的因素中贷款难度和贷款费用影响力较大,但是满意度较低,贷款服务满意度相对较高,但其影响力相对较小。

关键词:小微企业;信贷服务;满意度;结构方程

中图分类号:F832 文献识别码:A 文章编号:1001-828X(2016)033-0000-02

一、研究背景及目的

当前我国经济增长面临较多困难,经济下行压力仍然较大,小微企业面临市场需求减少,原材料和劳动力成本上升,融资难、融资贵等一系列困难。2011、2012年国务院相继出台政策措施,将支持小微企业发展上升到战略层面,2013年8月,国务院再次出台《关于金融支持小微企业发展的实施意见》。

作为经济欠发达的黄山市,同样存在小微企业融资难、融资贵等问题。本文对黄山市县域小微企业进行问卷调查,了解企业对银行信贷服务的满意度状况,通过构建小微企业信贷服务顾客满意度模型,运用结构方程分析方法,分析影响小微企业信贷服务质量的因素,并分析服务质量、顾客满意以及顾客忠诚之间的影响关系,进而提出提升小微企业信贷服务质量的政策建议。

二、顾客满意度实证分析

(一)结构方程模型构建

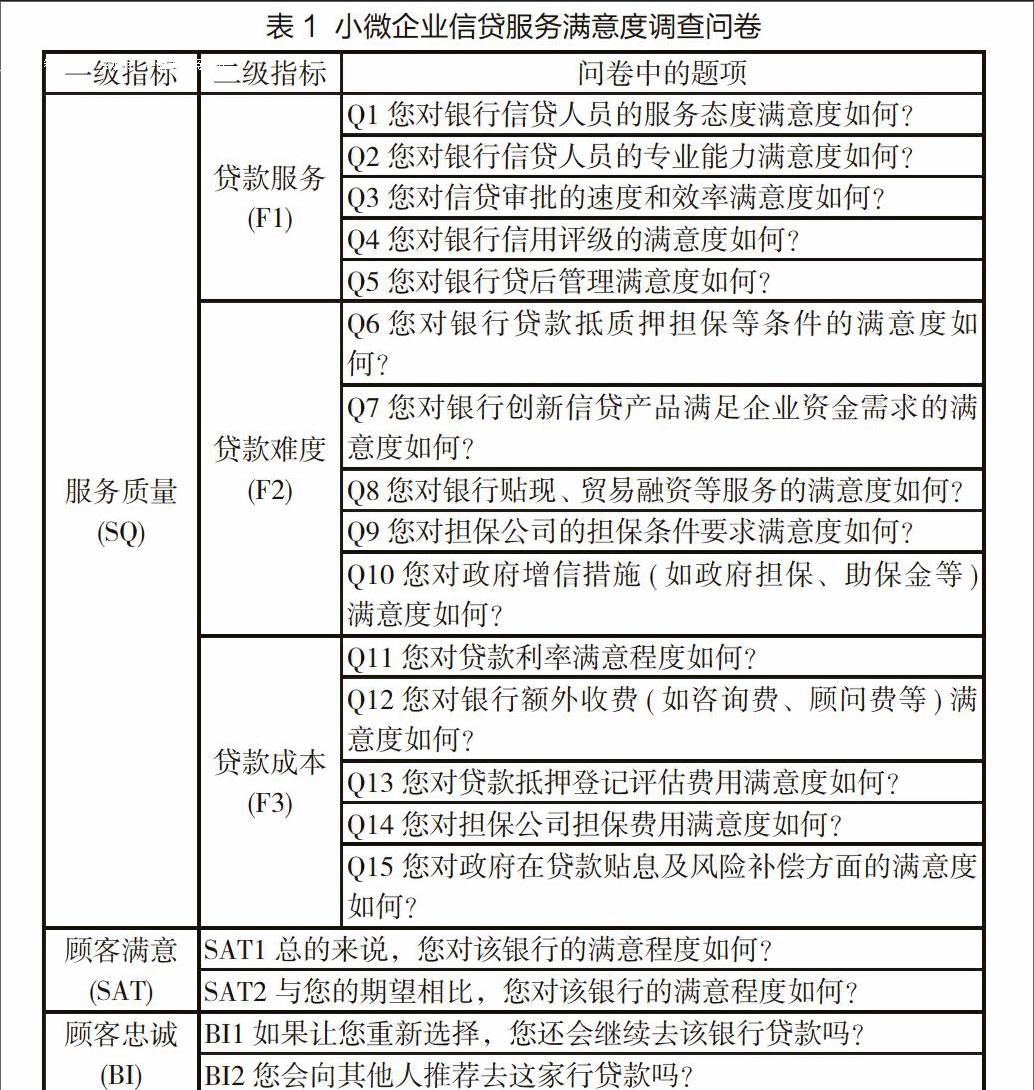

1.模型构建。结构方程模型(Structural Equation Model,SEM)是一种建立、估计和检验因果关系的多元统计分析技术,整合了因子分析、路径分析和多重线性回归分析等方法。在结构方程模型中,包含测量模型和结构模型两部分,其中,测量模型是指潜变量(图1中椭圆型变量)与观察变量(图1中长方形变量)之间的关系,结构模型是指潜变量之间的关系。本文构建的信贷服务满意度模型包含3个潜变量,分别为服务质量(SQ)、顧客满意(SAT)和顾客忠诚(BI),假设服务质量会影响顾客满意和顾客忠诚,顾客满意也会影响顾客忠诚;服务质量通过贷款服务(F1)、贷款难度(F2)和贷款成本(F3)三个观察变量反映,每个观察变量包含若干问卷题项(表1)。

2.问卷设计。服务质量不是由管理者来决定,它是建立在顾客的需求、向往和期望的基础上,是顾客对服务的主观感知。本文拟从贷款服务、贷款难度和贷款成本三个一级指标反映信贷服务质量,每个一级指标包含若干题项,涉及到银行、登记评估、信用担保、政府等诸多部门(表1)。顾客满意是顾客需求或期望被满足的一种心里感受,可以从总体满意程度以及与期望相比的满足度两个方面进行测量。顾客忠诚是顾客为了加强某种关系而进行投资或做出个人牺牲的意愿,可以从顾客的重复性选择及主动推荐可能性两方面进行测量。问卷中所有题项均采用Likert十级量表打分,分值越高满意度也越高。

3. 数据的获取。本文以黄山市县域小微企业为研究对象,选择在当地农合机构中有贷款或近一年曾有过贷款的企业进行问卷调查;在选取行业时,结合黄山市经济结构和行业特点,重点选择农副食品加工、化工制造、纺织服装、机械电子等行业;在企业规模上,要求从业人员300人以下或营业收入2000万元以下的小微企业。本次共发放问卷120份,回收有效问卷107份。

(二)模型拟合度检验

运用SPSS16.0和AMOS16.0统计软件进行数据分析,计算小微企业信贷服务满意度模型中各变量之间的路径系数,得到结构关系模型(图2),箭头线中数值为路径系数,反映变量之间的影响力大小,问卷题项旁边数值为满意度均值,反映客户对该项服务的满意度情况。通过对信贷服务满意度模型中潜变量的路径系数进行检验发现,所有潜变量之间的关系都通过了显著性检验,表明该模型具有较强的解释能力。

图2 小微企业信贷服务顾客满意度拟合结果

综合国内外学者的研究结果,常用的衡量结构模型对数据拟合程度的指标有拟合优度的卡方检验、近似误差均方根RMSEA、拟合优度指数GFI、调整拟合优度指数AGFI、NNFI和CFI。一般地,如果行x2/df<2,RMSEA在0.08以下,GFI、AGFI、NNFI和CFI在0.9以上,所拟合的模型是一个较好的模型。由表2可知,本文建立的信贷服务顾客满意度模型具有良好的拟合优度。

(三)研究结论及启示

1.本文所构建的小微企业信贷服务满意度模型整体拟合效果较好,结构模型中各潜变量之间的路径系数与研究假设相符,测量模型中观察变量和潜变量之间的关系均通过了显著性检验。

2.从测量模型看,信贷服务对服务质量的影响力相对较低,贷款难度和贷款成本对服务质量的影响力较高,特别是贷款难度影响系数超过贷款成本。这并不代表小微企业贷款成本低,或不关心贷款成本,说明相对于贷款成本,小微企业更关注能否得到贷款,这也正说明小微企业“融资难”的实际。这与大中型企业有明显差异,大中型企业往往更关注融资成本以及更为优质的信贷服务。

3.从结构模型看,服务质量对顾客满意的路径系数最高,达到0.8以上,服务质量对顾客忠诚的路径系数虽然相对较低,也超过0.6,服务质量通过顾客满意对顾客忠诚的间接影响系数达到0.6(0.819*0.743=0.609),服务质量对顾客满意和顾客忠诚的影响较为显著,说明小微企业在贷款中表现出较强的忠诚性。因此对银行而言,通过提高信贷服务质量,从而提升客户满意度和忠诚度,能为银行带来一批忠诚的客户,这也是提升银行核心竞争力和可持续发展的动力源泉。

4.从服务质量满意度得分看,贷款服务、贷款难度和贷款成本满意度平均得分分别为0.755、0.661和0.689,而其影响系数分别为0.683、0.869和0.824。说明小微企业虽然更关注贷款难度和贷款成本,但是对这两方面的满意度也相对较低,特别是对担保公司担保条件以及担保费用等方面的满意度最低,对贷款条件、政策支持等方面满意度较低,对银行不合规收费满意度较高。因此,提升小微企业贷款可获得性,适度降低融资成本是提高小微企业信贷服务满意度的关键。

三、提升小微企业信贷服务质量的路径选择

(一)抵押担保环节。贷款可获得性是对信贷服务满意度影响最大的因子,也是信贷服务满意度最低的因子,因此提高贷款可获得性是提升小微企业信贷服务质量的关键。作为欠发达地区的银行机构,贷款发放中对企业抵质押物要求较高,基于银企关系、企业信用评级以及企业财务报表的贷款较少。从样本企业148笔贷款的担保方式看,以抵押贷款为主,信用贷款占比很少,其中抵押贷款占比67.6%,质押贷款占比9.5%,保证贷款占比20.3%,信用贷款占比仅2.7%。

建议:一是创新适合小微企业的信贷产品。继续做大做多景点经营权、林权抵押贷款以及商标权、股权、应收账款、仓单质押贷款,探索开办订单、保单、动产质押等新型信贷产品,拓宽担保物范围。二是优化评级授信。更多关注企业管理能力、市场前景及信用状况,适当提高这些因素在评级授信中的权重,探索发放依据银企关系、企业信用评级和财务报表等类型的贷款。

(二)贷款利率环节。调查显示:样本企业贷款利率分布区间为[6.0%,12.1%],73%的贷款利率集中在8%-10%,贷款加权平均利率8.77%,平均上浮46.2%。人民银行利率报备系统监测显示,同期大型企业和中型企业贷款加权平均利率分别为6.68%和7.61%,小微企业贷款平均利率分别高于大型、中型企业2.09、1.16個百分点。对企业货款利率承受力调查显示,只有18户企业(占比16.8%)能承受贷款利率上浮30%以上,有89户企业(占比83.2%)只能承受利率上浮30%以下,小微企业实际贷款利率水平明显超出其可承受能力。

建议:银行要提升利率风险定价水平,在细分客户和贷款类别的基础上,依据风险与收益对称原则、差别化和市场化原则,对普通类的客户贷款利率上浮幅度与其信用等级、贷款方式等挂钩;对符合产业政策、发展前景好、信用优良的小微企业,适当让利于企业,利率水平应低于同业平均水平;对重点类和特殊类小微客户实行差别化的优惠利率。

(三)中介环节。贷款中介费主要包含评估费、登记费及保险费等,其中评估费率一般在1‰-3‰之间,单笔一般不超过8000元;登记费一般在0.5‰-1‰之间,单笔一般不超过5000元;少数贷款收取保险费,保险费一般由企业与银行协商解决,保险费率在1‰左右,综合来看中介费用合计一般不超过5‰。但是对于一些特殊质押品,如商标、专利等,企业需到国家局办理登记,从而增加成本。又如,抵押登记部门收费标准调整也一定程度增加企业成本。

建议:一是优化抵质押登记流程,将地方担保登记职能纳入行政服务一站式范畴,上级机关可将担保登记事项授权下级审核后上报。二是规范中介机构收费,按政策要求减免行政事业性收费,对商业性收费适当优惠。三是对银行与企业协商做出的评估报告,登记机关应当认同,减低企业抵押评估费用。

参考文献:

[1] Berger,Allen N.,Rebecca s.Demsetz,Philip E.Stranhan.The Consolidation of the Financial Services Industry:Causes,Consequences,and Implications for the Future[J].Journal of Banking and Finance,1999,(23).

[2]段丽,汪兴隆.商业银行中小企业金融服务满意度因素分析[J].华东经济管理,2012(12).

[3]赵允迪,王俊芹.农户对农村信用社的借贷需求特征及满意度分析[J].经济论坛,2012(8).

[4]张静芳,符源,孙剑.农村金融企业顾客忠诚度影响因素研究[J].金融理论与实践,2012(6).

[5]李桂琴,仲伟俊.商业银行客户满意度影响因素研究[J].南京理工大学学报,2008(8).

作者简介:吴 婧(1986-),女,安徽歙县人,黄山学院经济管理学院助教,硕士,主要从事金融学研究。