我国个人征信机构征信数据面临的难题分析及应对措施

周宇

【摘要】本论文主要探究目前我国个人征信机构的现状,对于8家家机构牌照难以下发的原因进行分析。重点研究我国个人征信数据在采集、保护等方面遇到的难题。并通过与美国FICO的比较分析,来提出适用于我国目前现状的应对措施。

【关键词】个人征信 数据保护 评分要素

一、我国个人征信业务现状——牌照难下发

征信制度作为金融部门发展的基本要素之一,世界上几乎所有发达国家和绝大部分发展中国家都建立了征信制度。随着消费金融的发展,针对个人的个人征信业务发展较为迅速。

(一)个人征信牌照难下发

2014年6月,国务院印发了《社会信用体系建设规划纲要(2014~2020年)》,央行在2015年1月發布《关于做好个人征信业务准备工作的通知》,要求8家机构做好个人征信业务的准备工作,准备时间为6个月。这8家机构分别是:芝麻信用管理有限公司、腾讯征信有限公司、深圳前海征信中心股份有限公司、鹏元征信有限公司、中诚信征信有限公司、中智诚征信有限公司、拉卡拉信用管理有限公司、北京华道征信有限公司。

然而,在进入“开展个人征信业务准备工作的机构名单”将近2年后,这8家仍在等待。牌照难下发成了现在8家机构难以开展工作的阻碍,这预示着目前由于多方面的原因,我国个人征信机构开展业务的道路并不顺畅。

(二)牌照难产缘由

个人征信业务涉及到了广大用户的信息数据安全问题,目前牌照迟迟难以下发说明了监管机构对个人征信领域正式放开还存在疑虑。2015年3月、7月和10月,央行也曾派工作组到8家机构验收。几个月后,央行又对个人征信入围机构发布了《征信机构监管指引》,对征信机构设置了审慎性条件,经过几次的验收,目前仍然是处于等待发牌的状态。

目前我国信息滥用情况较为严重,比如不经同意采用信息、强制采用信息、一次授权终生采用信息现象。而我国目前的立法《征信业管理条例》、《征信机构管理办法》和《征信机构监管指引》等对于信息滥用现状没有进行很有效规范,的现状让监管机构难以树立全面放开个人征信业务的决心。

二、个人征信评分要素及数据来源分析

(一)评分要素

上表是目前我国8家公开的信用评分要素。可以看出信用记录、行为特征、履约能力、身份属性和社交关系是最为普遍的评分要素。芝麻信用、鹏元800、万象分(中诚信产品)、考拉信用(拉卡拉产品)和猪猪分(北京华道产品)都是选择这5个要素进行评分;好信度(深圳前海产品)和反欺诈征信(中智诚产品)采用的是美国FICO所选择的5个要素;腾讯征是唯一选择4个要素:消费、守约、安全、财富。

(二)用户评价

为了调查目前用户对于个人征信业的了解及看法。笔者以在校大学生为对象,采取调查问卷形式,共收集有效问卷68件。下面对于该问卷进行具体分析。

1.使用现状。61.76%的调查对象没有使用过个人信用评级产品。这说明我国目前个人征信业务在在校学生中普及度不高,这与我国目前个征牌照未下发有很大关系。此外,我国大学生由于不需要较大的信贷,所以对于自身信用的关注不是很强烈。

2.隐私侵犯问题。与我国监管层的担忧一致,对于个人征信产品,75%的调查对象觉得个人隐私受到侵犯。这与我国的目前信息滥用现状有很大关系。很多调查者都表示曾受到莫名的电话骚扰,来电者似乎对于自己的现状有所了解,这说明个人信息在不知晓的情况下被泄露出去。

3.评分要素。问卷选择了多数机构采用的5大要素,探索各自的认同度。信用记录最受认同(认同度达到83.82%)。此外,77.94%调查对象认同履约能力这个要素。随后依次是行为特质、身份关系和人脉关系。

4.个征机构竞争要素。77.94%的调查对象注重机构的规模。54.41%认为获取信息能力很重要。国有背景和所处行业的重要性稍微显弱。

5.机构认同度。目前芝麻信用在在校大学生中间的认同度处于绝对的优势地位。这是由于芝麻信用产品:芝麻信用隶属于阿里巴巴体系,蚂蚁金融服务集团旗下的一款产品,与大学生紧密相连,使用起来较为便捷。

通过上述分析,我们对于目前个征机构在用户中的认同度有所了解,但是由于该调查问卷的对象局限于在校学生,具有局限性。此外,样本的数量也较小。综上所述,该问卷只是在一定程度、一定范围内探索了目前我国个人征信机构的相关信息。

(三)数据来源

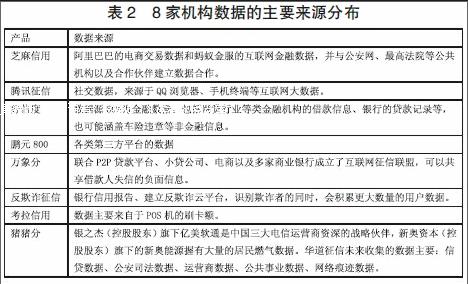

个人征信机构在个人征信评分的过程中需要收集大量的数据,不同的机构其数据来源有很大的不同。下表是目前8家机构数据的主要来源:

三、我国个人征信数据难题分析(与美国FICO对比研究)

个人信用制度在欧美发达国家已经存在150多年,目前已经相当完善。20世纪50年代,美国征信市场呈爆发式增长,同时乱象丛生,直到费尔艾萨克公司推出了信用分模型——FICO,才结束了混乱局面,并成为世界上最通用的个人信用评分模式。下面通过比较分析的方式分析我国个人征信机构数据难题。

(一)数据获取能力有待提高

美国存在多个有效的信用评分模型,单就个人信用市场而言,FICO(Fair Isaac &Company)提供的有关产品构建了世界上最著名且最通用的个人信用评分模型,由此,人们通常习惯称个人信用分数为FICO分数。

以FICO公司为例,其数据信息主要通过3个渠道获取:一是从银行、信用卡公司、公用事业公司和零售商等渠道了解消费者的付款记录;二是同雇主接触,了解消费者职业变化情况;三是从政府的公开政务信息中获取消费者的特定信息。

而我国目前的数据获取能力较低,可以公开获得的信息少之又少。目前我国的征信信息系统建设主要依托于央行的征信中心。但是信息覆盖面只集中于银行信贷,对于个人其他经济活动和社会活动尚缺乏信用报告。

8大机构虽然在数据获取方面各有各的优势,但是很多的信息根据立法是必须要受到用户的同意才可以收集,而我国的用户往往对于信息的保护意识较强。这就造成了数据采集的难度很大,不利于我国个人征信业务的发展。

(二)我国个人征信数据保护力度低

美国个人信用体系发展较为完善得益于其完备的法律框架。它拥有以《公平信用报告法》为核心的一系列法律法规,包括《平等信用机会法》、《公平信用结账法》、《诚实租借法》、《公平信用和贷记卡公开法》、《信用修复机构法》、《格雷姆—里奇—比利雷法》等。

《公平信用报告法》强调了“消费者报告机构”的义务和“消费者信用报告的使用者”的权利。《格雷姆—里奇—比利雷法》改变了信息使用的要求,该规定有效保护了消费者的权利。

而我国目前针对征信的法律法规只有两部:《征信业管理条例》和《征信机构管理办法》,这完全不能规范我国个人征信业务可能出现的乱象。此外,我国个人征信的监管机构为中国人民银行及其分支机构,监管体系相比较薄弱。可以看出,如果不建立个人征信业务的全面系统监管体系,我国的个人征信体系得不到有效的监管和保护。

(三)数据共享和开放存有壁垒

不同类型互联网个人征信机构间合作空间有限。不同类别互联网金融企业拥有的大数据资产类型各异,目前我国开展互联网金融企业多以各自平台上沉淀的非传统信贷数据为核心竞争力来进行信用风险评估和控制,由于我国互联网数据产权缺少法律上的清晰界定,各机构平台在大数据共享和接口提供上存在瓶颈,征信机构间的合作难以进行,这也势必削弱大数据个人征信、业务在我国的应用效度和推广力度。

四、我国个人征信数据问题的应对措施

(一)完善整体个人征信法规体系

应该尽快推进信息隐私和安全保护方面的立法进程,明确信息产权,规范信息提供者、信息使用者、征信机构的责任和义务,保护信息主体的合法权益。建立有关互联网个人征信业务活动的管理办法,对用于个人征信业务的数据采集渠道、格式、标准、信用数据边界等作出明确规定,并确立大数据背景下信用数据采集、整理、加工、分析、使用的整套业务规则。

(二)加快央行征信基础数据库建设,鼓励数据共享

首先要从扩展用户覆盖,增加接入用户、丰富数据采集渠道和类型等方面来完善金融信用信息基础数据库建设,同时以健全的大数据征信业务规范为前提,实现央行信用核心数据多层次的互联互通。其次是鼓励市场化征信机构在数据共享和业务模式方面加强合作。

(三)提升征信监督管理水平

监管部门在全面落实《征信业管理条例》和《征信机构管理办法》的基础上,应加深对大数据时代个人征信业务规律的认识,注重专业化、综合化人才培养,提升征信监督管理水平。同时,要以信息主体权益和个人隐私保护为目标,制定并实施符合大数据时代征信业的监管措施,并建立跨部门合作的监管机制,引导和推动行业自律,促进大数据时代下个人征信业的发展。

参考文献

[1]Allen N.Berger,W.Scott Frame,Nathan H.Miller,Credit Scoring and the Availability,Price,and Risk of Small Business Credit[J].The Journal of Money,Credit and Banking.Apr,2005Vol.37,No.2.

[2]J.Gal indo,P.Tamayo,Credit risk assessment using statistical and machine learning:basic methodology and risk modeling applications[J].Computational Economics.Apr,2000.Vol.15.

[3]李士濤,宋世伦.美国个人征信业法律制度建设状况及对我国的启[J].信用经济,2009,(1):49.

[4]左志刚,谭荣华.征信行业运作管理模式国际比较[J]现代管理科学,2009,(3)106-108.conomics.Apr,2000.Vol.15.

[5]吴晶妹.现代信用学[M].北京:中国金融出版社,2002.

[6]杨柳,罗能生.鉴于“上海模式”的我国征信业发展模式的优化及其实施路径[J].湖南师范大学社会科学学报,2009,(1):119-122.

[7]欧阳红兵,李雅琪.中外征信体系比较研究及启示[J].商业经济研究,2015,07(91-93).

[8]王涌飞.我国个人征信体系研究[D].上海:上海交通大学2010.

——戴尔易安信数据保护解决方案