国际大型保险金融集团战略演变及启示

——基于AIG的分析研究

赵春红 中国人民保险集团博士后科研工作站

国际大型保险金融集团战略演变及启示

——基于AIG的分析研究

赵春红 中国人民保险集团博士后科研工作站

2015年,全球共实现保费收入45540亿美元,实际值增长3.8%,高于2014年3.5%的增长率。其中,全球寿险保费收入25340亿美元,实际增速上升4.0%;全球非寿险行业实际保费收入20200亿美元,增长3.6%。伴随着全球保险业的不断扩张,中国保险市场也正经历突飞猛进的发展。一方面表现为中国保险市场主体不断增加、保费规模不断扩大;另一方面表现为中国保险企业经营机构、业务范围以及投资资产不断向海外延伸。中国保险企业的海外扩张,在扩大业务范围、全球内分散风险、迈向国际化经营的同时也面临着诸多挑战与风险。在此背景下,本文以美国国际集团(AIG)为例,通过分析AIG战略演变、策略调整以及由此带来的经营情况的改变,给出中国保险企业发展的经验借鉴与启示。

一、AIG战略演变

(一)由全球扩张到全面收缩

1.全球扩张

AIG的全球扩张主要体现于大范围拓展海外市场。2008年金融危机之前,AIG一直走在全球扩张的道路上。2001年,AIG收购美国通用公司,与印度Tata集团成立合资公司,专门经营非寿险业务。2005年,AIG在越南、拉脱维亚拿到新业务营业许可证。2006年,AIG收购了中国台湾的中央保险(Central Insurance)以及英国海洋金融(Ocean Finance);在中国广东、江苏等多地获得经营团险的资格,拓宽了中国市场;AIG外国非寿险公司(Foreign General)在迪拜开始营业,拓宽了中东、地中海以及南亚市场;同时在巴林岛新设区域保险公司(AIG Takaful),专攻穆斯林市场。2007年,AIG于中国上海设立独资公司“AIG General”,并于天津设立分支机构;在韩国设立AIG保证保险有限公司(AIG United Guaranty Insurance

2.全面收缩

2008年金融危机之后,AIG开始实行全面收缩政策,主要表现在资产重组与资产剥离方面。2009年,AIG成立美国国际承保人(AIU),将其商业保险、国外非寿险以及其他财产险业务纳入AIU;之后宣布合并其国内寿险业务和退休计划;保留上述保险业务,其他业务则予以卖出。AIG非寿险业务美洲地区占一半,亚太地区占四分之一,其他地区占四分之一;寿险业务则主要集中于美洲地区。这意味着AIG将重组经营其核心保险业务,剥离卖出其非核心业务。

2010年,AIG卖出美国寿险公司(ALICO);2011年2月,AIG卖出“AIG Star and Edison”,获得480亿美元,同年3月卖出96亿美元大都会(Metlife)股票,同年8月卖出南山人寿(NanShan),获得22亿美元;2012年,AIG卖出其国际租赁公司(ILFC)90%的业务;2014年,AIG将国际租赁公司(ILFC)以54亿美元卖给荷兰爱尔开普飞机租赁公司(AerCap Holdings N.V.);2016年,AIG卖出其咨询集团(AIG Advisor Group)。从2008年开始,AIG共卖出超过50个业务,同时,其个人寿险业务范围从62个国家地区缩减到15个国家地区;团体寿险业务范围从66个国家地区缩减到35个国家地区。

(二)由粗放经营到精细管理

2008年金融危机之前,AIG曾一度大规模扩张、粗放式经营,脱离具有核心竞争力的业务,为此AIG付出了惨痛的代价。吸取经验教训后,AIG开始由粗放式经营向精细化管理转变,主要体现在以下几个方面:

1.强调稳健经营

首先,提高准备金。2010年,AIG建立了提高准备金的体系,对于自2005年以来部分业务提高其准备金。因为随着时间的推移以及政策的变化,以往的优质业务可能暴露于新的风险中,所以,应随时间以及风险变化提高部分业务尤其是长期业务的准备金。这种准备金动态调整机制,未雨绸缪、防患于未然,能够有效增强保险企业抵御风险的能力。

其次,加强风险管理。AIG建立了风险暴露全面审查机制,强化彻底评估程序;运用情景压力测试,充分了解风险因素与经营状况的关系。

再次,重视承保利润。AIG开始注重提高承保利润,通过投资于数据挖掘与科学技术,提高定价能力和风险选择能力,进而有选择地承保业务,致力于打破以投资收益弥补承保损失的单轮驱动盈利模式。

2.注重内含价值

2014年,AIG开始强调内含价值,致力于成为最有价值的保险人。以长远的眼光,平衡长期可持续发展目标与短期盈利目标;平衡增长、利润、风险以最大化内含价值。从长期来看,承担过多的风险、推迟必要的投资会破坏企业可持续增长能力。

为最大化内含价值,AIG采取的策略是:不盲目追求市场份额和销售规模,而是发展优质业务;不过分关注每股收益的波动,而是致力于实现每股账面价值的增长。制定的目标是:增加每股账面价值,降低总体运营成本以及提高股东权益。为此,AIG实施的举措是:加强资本管理,控制风险的同时最大化股东收益;优化运营模式,有效部署人力资源和技术资源,提高承保能力的同时最大化客户利益;投资基础设施,确保其在不断涌现技术革新和市场革新的环境中保持竞争力。

3.引进“模块化”运营模式

2015年,AIG开始引入“模块化”运营模式。将企业重组为9个模块,每个模块是一个独立的单元,以增强独立性、透明度、可靠性和策略灵活性。模块化的运营模式精简了结构,缩小了决策者与客户之间的距离,以更敏捷、透明的运营单元服务于客户,更有助于实现可持续增长和价值创造目标。

二、AIG战略演变的业务体现

1.总资产

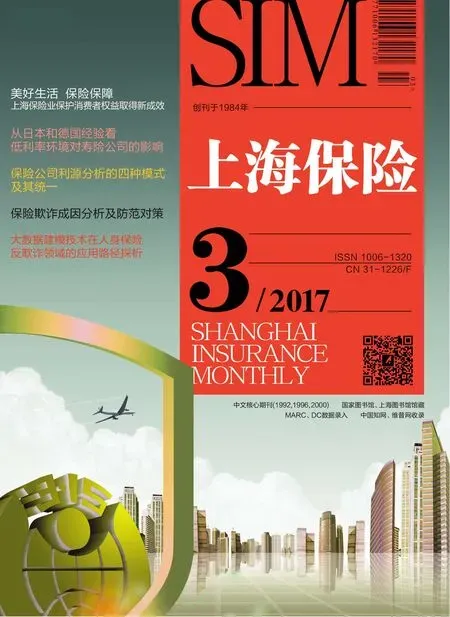

AIG整体发展战略的调整体现在其经营情况上,就是资产规模的前后变化趋势。2008年以前,伴随着AIG海外扩张的是其总资产规模的直线式上涨,2007年最高超过1万亿美元;金融危机之后,AIG开始剥离出售业务,与此同时,资产规模不断下降(见图1)。

▶图1 AIG总资产及占GDP比重(2001—2015年,单位:百万美元;%)

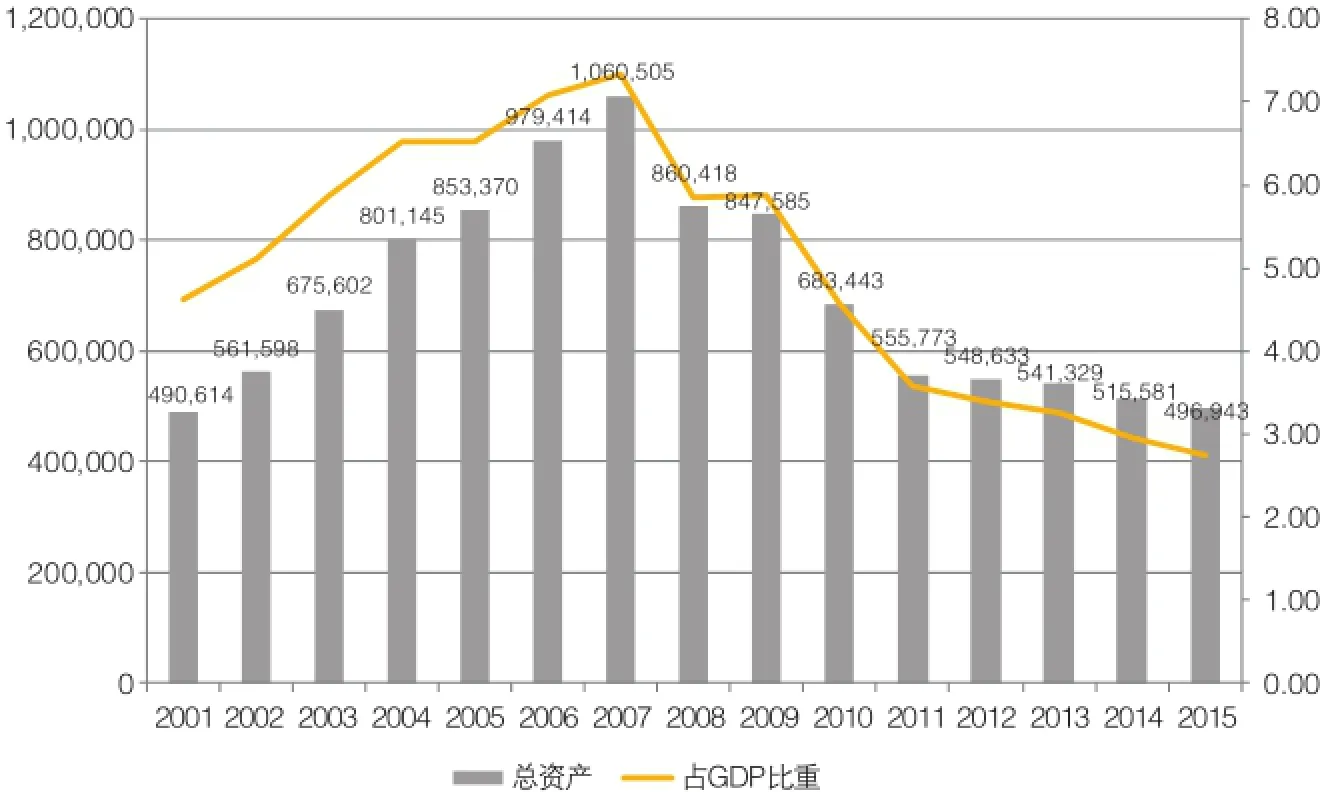

▶图2 AIG股东权益及占资产比重(2001—2015年,单位:百万美元;%)

2.股东权益

AIG由粗放经营转向精细管理,体现在具体经营业务表现上,就是股东权益增加、每股账面价值上升以及经营费用下降。AIG股东权益自2008年起逐步增加,虽然略有波动,但总体趋势是波动中上升,杠杆率在波动中下降有助于实现稳健经营(见图2)。AIG每股账面价值从2013年的52.12美元上涨到2016年9月30日的61.64美元,稳步增加;AIG经营费用自2014年起逐年降低(见下表)。基本实现最大化内含价值的目标。

3.保费收入

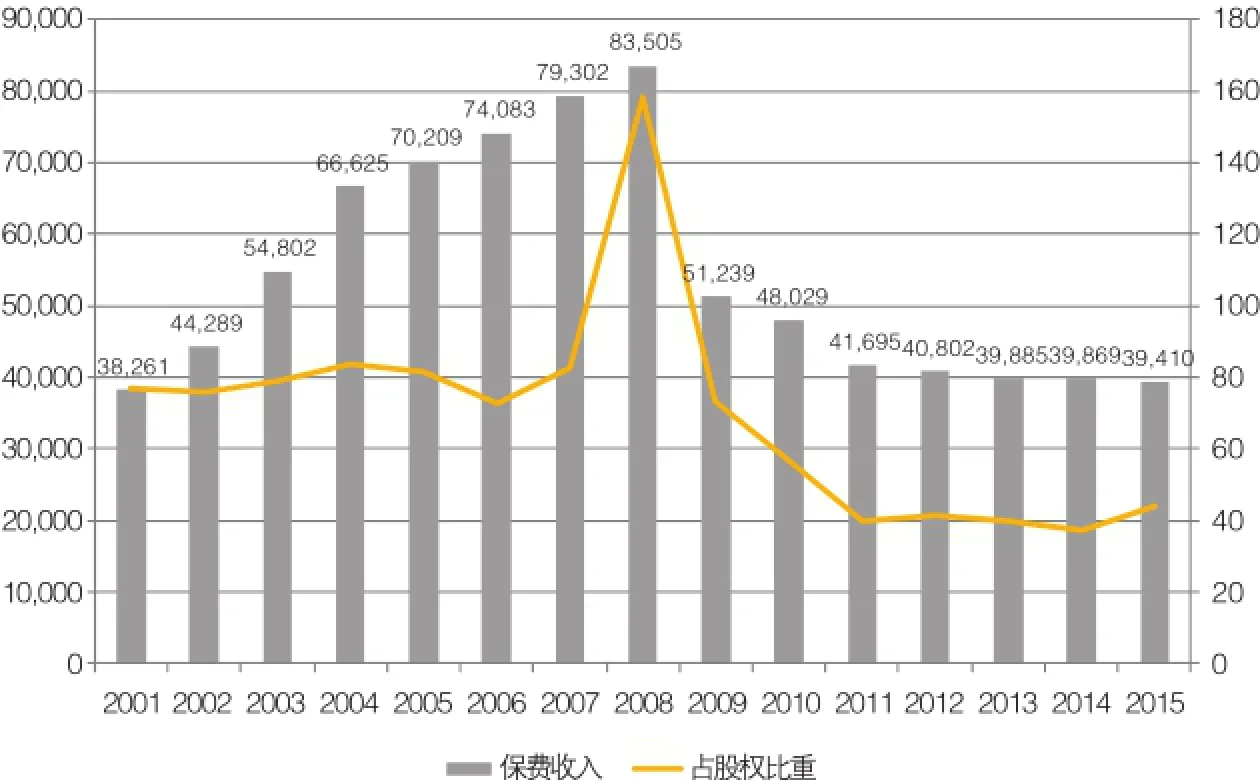

AIG由粗放经营转向精细管理,在具体经营业务上还体现于其保费规模的下降。2008年金融危机之后,AIG设定的目标是可持续发展和价值创造。为此,AIG不需要提供所有的产品组合,也不会为了保费规模和市场范围盲目扩张,而是在可盈利的、有增长潜力的产品上加大投入力度,在有竞争优势的产品上保证市场领导者地位。2008年之前,AIG保费规模一路攀升,近年来逐步下降并趋于稳定(见图3)。

三、经验与启示

AIG由高潮到低谷再到复苏,战略由扩张转向收缩,经营方式由粗放转向精细,这一系列调整演变给中国保险企业尤其是致力于迈向国际大型保险金融集团的企业,带来了诸多值得借鉴的经验与启示。

首先,国际扩张切忌盲目,应一专多能、有所侧重。2008年金融危机爆发之时,AIG业务覆盖保险、咨询服务、国际租赁以及与金融衍生品有关的交易。错综复杂的业务结构破坏长期股东价值,而且在一定程度上影响了经营稳定性,因为它提高了运营成本、扩大了风险暴露、增加了决策时间。中国保险企业应根据自身特点与优势,采取有针对性的国际收购与兼并,在特定领域不断发展壮大,在巩固“一专”的基础上再向“多能”方向发展。

▶表 AIG每股账面价值与经营费用(2013—2016年)

▶图3 AIG保费收入及占股权比重(2001—2015年,单位:百万美元;%)

其次,专注客户需求、注重内含价值,避免盲目追求市场份额和销售规模。AIG始终注重产品的研发与创新,2006年,AIG全年开发了12款新产品,创造性地研发了一款护照服务产品,创造了当时独一无二的市场范围与规模;2007年,AIG产品研发部门平均每14天开发一款新产品,从家庭保护计划到油田服务保险,再到专门为石油天然气客户提供的一站式保障服务。中国保险企业同样应设身处地站在客户立场上,以满足客户多样化的需求为宗旨,以不断提升企业内含价值为目标,不断进行产品研发与服务创新。保费收入不仅仅意味着保险业务收入,更代表着保险企业未来可能承担的责任,保费收入降低、股东权益增加,实质是杠杆率的下降。从这一角度来看,保险企业切忌过度追求保费规模,平衡保费收入与股东权益更有助于保险企业稳健经营,切实成为客户最有价值的保险人。

最后,运用高新科技降低成本,注重防灾防损降低损失率。AIG之所以能发展成为全球最大的保险金融集团,必然有其一贯坚持的、超凡的发展理念与经营策略。AIG始终强调运用高新科技降低经营成本。2006年,AIG聘用IBM高管,以加强对信息技术的运用;用经济资本模型配置资本,这一工具指引AIG将资本配置于更有增长潜力的领域。AIG始终注重防灾防损。AIG个人客户组为高端客户建立了火灾保护团队,除实施相关预防措施以外,一旦客户3英里内有火灾隐患发生,立刻派遣人员保护其财产;AIG还投资于人体健康安全公司(Human Condition Safety),致力于更好地掌握客户的身体状况,提供有针对性的健康服务。中国保险企业在加大科技投入力度的同时应加强防灾防损,一方面提高自身定价能力和风险选择能力,另一方面通过防灾防损投入降低赔付支出、提高承保利润,在稳健经营的基础上不断提高盈利能力。