一年之计在于春——央行加息的核心逻辑

李迅雷

为某项政策出台找理由总是不难的,就像发现一味中药有很多功效一样,关键是要找到对症下药的“症”是什么,至于其他的辅助作用都是附带的。

春节后上班第一天,立春,很多人盼着股市开门红,谁知央行突然上调7天、14天、28天的逆回购利率各10个基点,同时又上调了SLF利率,这实际上就是变相加息。央行这一出人意料的举措背后的真实原因是什么?

央行变相加息被过度解读

有关央行加息的评论文章早已铺天盖地,不少文章列举央行加息的理由真可谓搜肠刮肚,如为了防通胀、为了去杠杆、为了防贬值等;更有人预言这标志着货币政策步入紧缩时代或进入加息周期。

为某项政策出台找理由总是不难的,就像发现一味中药有很多功效一样,关键是要找到对症下药的“症”是什么,至于其他的辅助作用都是附带的。此外,对决策的选时分析也很重要,因为决策过早或过晚,效果会大相径庭。

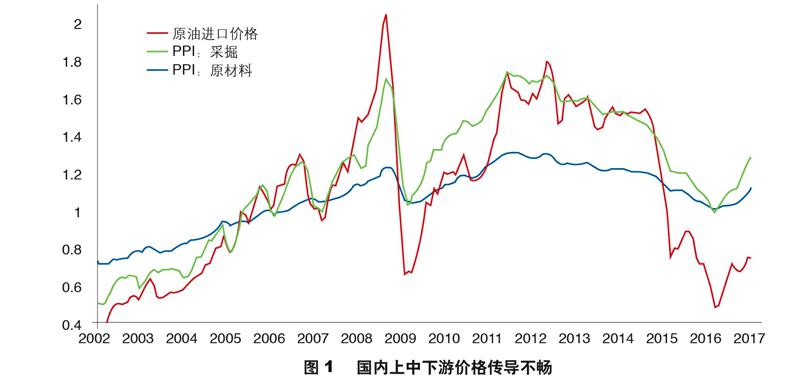

比如,有人解读加息的原因是通胀压力。那么,当前中国经济是否面临紧迫的通胀压力?通过计算2016年上中下游的价格传导效果(图1),发现进口油价自低点反弹了约50%,PPI中采掘业价格指数反弹了约25%,原材料价格指数反弹了10%多一點,而加工业只反弹了5%左右,到了下游消费品,涨幅几乎为零——说明价格传导效应递减。因此,通胀不是当务之急,价格传导不畅倒是问题所在。

还有人认为加息的原因是中国经济已经企稳。从GDP增速看,2016年的确走了一个“L”型,但从拉动经济增长的三驾马车看,无论投资、消费还是出口,增速都在往下走(图2),说明经济尚未企稳。虽然2016年12月房地产投资增速出现回升,但随着销售额趋缓,2017年房地产投资增速回落应确信无疑。

至于认为这次加息是为了防止本币贬值,逻辑上似乎成立,但从选时看理由并不充分,因为年初以来,美元指数持续走弱,人民币已升值不少,故没有必要在这个时点选择提高官方利率,更何况当前外汇管制已进一步加强,没有太大必要通过加息来稳定汇率。总之,通胀、经济企稳、防贬值等理由或不成立,或不充分。那么,是否可以从央行加息的时机选择上找到其加息的真正原因呢?即所谓当务之急的“急”才可能是央行加息的核心逻辑。

一年之计在于春:前两年问题都出在春天

回顾前两年的经济政策,发现一个共同的特点:前松后紧。如2015年2月4日—5月11日,央行分别实施了两次降准和两次降息,上证综指直逼5000点。降准降息是为了防止经济下行,鼓励大众创业、万众创新,但实际效果却是经济脱实向虚,居民炒股加杠杆。为此,2015年5月25日《人民日报》刊登《五问中国经济——权威人士谈当前经济形势》一文指出,“从一定意义上说,防风险就是稳增长。当前经济风险总体可控,但对以高杠杆和泡沫化为主要特征的各类风险仍要引起高度警惕。实现2017年经济发展预期目标,须把握好稳增长和控风险的平衡,牢牢守住不发生系统性、区域性风险的底线。”

自权威人士的文章刊登之后,金融监管全面加强,股市大幅回落,融资杠杆率水平也大幅下降。值得反思的是,如果2015年春季的货币政策不那么宽松,股灾或可避免。

又如,2016年一季度新增信贷规模达到4.6万亿元,超过2009年同期为应对次贷危机产生的巨量贷款规模,创下单季信贷的历史新高。这与2016年1月4日权威人士再度提醒的“降低融资成本,既要防止顺周期紧缩,也绝不要随便放水,而是针对金融市场的变化进行预调微调,保持流动性合理充裕和社会融资总量适度增长”有明显相悖之处。而且,2016年年初M2的增速目标被上调至13%,同时居民购房首付比例也被下调,使得一、二线城市房价出现大幅上涨,居民购房加杠杆,房贷占2016年新增贷款的4成以上。

于是,权威人士于2016年5月9日第3次发文指出“货币扩张对经济增长的边际效应递减”“树不能长到天上,高杠杆必然带来高风险,控制不好就会引发系统性金融危机,导致经济负增长,甚至让老百姓储蓄泡汤”。

由此可见,偏宽松的货币政策导致股市泡沫和房地产泡沫,而且宽松主要体现在2016年上半年(2015年下半年的降准降息是为了救市)。银行作为商业性金融机构,只有在年初大规模投放信贷,才有可能提高当年利润指标的实现率,因此,货币政策的前松后紧很大一部分是体制性原因,与考核目标有关。俗话说,一年之计在于春,对于金融市场主体的银行而言如此,对于货币政策的制定者更是如此。当然,过去两年货币政策上的摇摆,不能怪央行,因为政策目标多元化、企业与政府之间博弈(企业总是要求货币宽松)是长期存在的。

不过,2017年可能与往年不同的是,在防范金融风险、加强金融监管方面的认识更加一致,因此,节后上班第一天央行就变相加息,无非是想给市场传递货币政策从“偏宽松”回归中性的明确信号。同时,趁着特朗普还没有来得及向中国摊牌,先表明中国控制货币超发、稳定汇率的态度。

俗话说“事不过三”,笔者斗胆预言,在3篇权威人士访谈之后,2017年将不会再有权威人士接受《人民日报》访谈了,因为从中央到地方都已经把防风险和去杠杆当作头等大事,估计2017年的M2增速目标会比2016年下调1~2个百分点。

偏宽松回归中性不代表步入加息周期

是否步入加息周期的一个基本判断是经济增速处在上行还是下行阶段。当前经济增速显然还是处在下行阶段,否则中央经济工作会议就没有必要提稳增长的底线思维了,且2016年年末各大商业性研究机构普遍预期2017年经济增速还会下行,故连续加息的可能性不大。

这次央行上调逆回购利率,不属于传统意义上的加息,故象征意义大于实际效果。2017年的政策核心要点是守住两条底线,一是稳增长,二是防风险。连续加息会导致资产泡沫的破灭,从而触发系统性风险,所以,中央经济工作会议也只是提到“去杠杆”而没有提到“去泡沫”。

因为存在稳增长和防风险的双重目标,故货币政策的运用空间并不大。如果2017年政府工作报告能够将经济增长目标下调至6%~7%,而不是2016年的6.5%~7%,则M2增速目标可相应地降至11%,但即便为11%的增速,去杠杆的效果还是有限,如2016年M2增速为11.3%,但企业、居民和政府的杠杆率水平都继续上升。

总体来看,货币政策只是从偏宽松调整至中性,在外汇管制加强的情况下,汇率不会成为货币紧缩的理由,所以,确实没有必要将央行此举解读为货币紧缩政策的开端。不过,对资本市场而言,由于去杠杆将贯穿2017年的始终,故很难有趋势性上行的机会,但存在结构性或跌出来的机会。与过去两年前松后紧的政策特点相比,2017年很可能是前紧后松,前紧的原因不仅来自国内,还来自特朗普的新政,后松则可能来自触碰底线后的反弹,毕竟还有举世瞩目的党的十九大值得期盼。

本文作者系齐鲁资管首席经济学家