2014年以来我国热钱流出规模的估算

——基于对残差法的修正

刘士宁,曹溟铄

2014年以来我国热钱流出规模的估算

——基于对残差法的修正

刘士宁,曹溟铄

(上海海事大学经济管理学院,上海201306)

为了探究我国近两年热钱流出的真实规模,文章对综合法进行完善:一是综合考虑藏汇于民、对外投资、偿还外债、汇率变动影响,以及基于债权、股权、利息的投资收益等因素对外汇储备规模进行全面的调整;二是通过选取与贸易额相配比的指标即M值法(Matching Method)对合理贸易顺差进行估算,进而还原贸易项下流出的热钱;三是通过社会固定资产投资中的FDI占实际利用外资的比重来测算出隐藏在FDI中的热钱。经过上述调整,文章估算出2014-2016年第一季度,我国热钱共流出14 602.74亿美元,调整后的数据与经济形势和资本市场变化相符程度更高,更贴近热钱真实值。热钱的大量流出给我国资本市场带来压力,增加宏观调控的难度。

热钱流出;藏汇于民;对外投资;偿还外债;M值法

一、引言

近年,“热钱”流入成为国内学术界广泛关注和深入探讨的热点问题。但随着美联储退出量化宽松与新兴国家经济低迷,早年流入我国的热钱自2014年起开始出现外流趋势。我国外汇储备从2014年6月的39 932.12亿美元跌至2016年3月的32 125.79亿美元,降幅达19.55%。这是由于热钱外流所引发的吗?我国热钱外流实际规模究竟是多少?万光彩、刘莉(2009)表示现有关于热钱规模的估测方法基本上都限于资本流入的渠道,鲜有基于热钱流出渠道的估测[1]。本文对现有估算方法进行修正,进而对2014-2016年第一季度流出热钱规模进行了全方位的估算。

当前测算热钱的方法主要有三种,即直接法、间接法①和本文所用的综合法。综合法一般是在间接法的基础上对外汇储备增量和贸易顺差、FDI中隐藏的热钱进行调整。由于热钱测算的方法存在缺陷,许多学者对其不断调整和完善,试图找出“隐藏”的热钱,得出真实的热钱规模。张明、徐以升(2008)从汇率变动影响等五方面②对外汇储备增加额进行了调整[2]。姚枝仲(2008)采用中间投入估计法对贸易顺差中隐藏的热钱做了调整[3]。对于隐藏在FDI下的热钱,许涤龙、侯鹏(2009)通过岭回归的方法估算FDI中隐藏的热钱,认为加上FDI各年的未汇出和折旧部分得到的热钱总规模比此值还要大很多[4];而苏剑、童立(2011)认为由于中国对于资本项目的管制相对严格,通过FDI进入的热钱会丧失短期快速跨境流动性,这部分资金也就不能称作为热钱,因此FDI渠道中的热钱能够被忽略[5]。

本文在对现有文献及方法研究借鉴的基础上,对综合法进行修正补充:一方面,在外汇储备减少额的调整上,本文考虑了较为全面的因素,除了汇率变动导致的外汇储备变化外,还包括了基于债权、股权、银行存款的外汇储备投资收益,藏汇于民,“走出去”战略的对外投资,对外债的偿还和增持等因素;另一方面,尽可能将贸易顺差和FDI中隐藏的热钱还原出来。其中在估算贸易顺差中隐藏的热钱时,以推算2011年进出口商品价格为基础结合各期进出口价格指数计算出各月度的进出口商品价格,并假定沿海主要港口外贸货物吞吐量(PHC)与进出口总量(Q)高度配比,进而构造M(Matching Method)值法计算出贸易项下隐藏的热钱③。另外通过测算社会固定资产投资中的FDI占实际利用外资的比重,来还原隐藏在FDI中的热钱。

本文调整后的热钱计算公式如下:

热钱=ΔFR-TS-FDI-ERC-FRII+FEHP+

RPED(-HOED)+

IA+HM&TS+HM&FDI(1)

其中:FR为外汇储备;TS为贸易顺差;FDI为外商直接投资;ERC为汇率变动收益;FRII为外汇储备投资收益;FEHP为藏汇于民;RPED(HOED)为偿还外债(增持外债);IA为对外投资;HM&TS为贸易顺差中隐藏的热钱;HM&FDI为FDI中隐藏的热钱。

据此公式,本文对2014-2016年第一季度这一时间段下热钱的变化情况进行估算。与其他关于热钱测算的研究不同,本文选取外汇储备大量减少的时间段,更加具有时效性也更具有现实意义。此外,通过对外汇储备额的全面调整,运用M值法对贸易项下隐藏热钱的还原,本文估算的2014年以来热钱流出规模与当前其他估算方法相比,与经济形势和资本市场变化相符程度更高,更加贴近热钱流动规模的真实值。

二、外汇储备减少额的调整

由残差法(即间接法)计算热钱的公式“热钱=外汇储备增量-贸易顺差-FDI”可见,热钱大量流出的主要原因在于外汇储备的大量减少。截至2016年3月,我国外汇储备为32 125.79亿美元,与2014年6月的峰值相比,外汇储备减少了7 806.34亿美元④。这其中包括对外投资、藏汇于民等因素减少的外汇储备和增持外债等因素增加的外汇储备,残差法把减少的外汇储备全部算在热钱流出中,显然是不合理的。所以,我们对外汇储备的增量进行调整。除了包含汇率变动造成的估值效应以及外汇储备资产海外投资收益引起的外汇储备变动外[2],本文还考虑了藏汇于民,国内企业海外并购等对外投资以及偿还外债等因素,对外汇储备进行更全面的调整。

(一)汇率变动损失

虽然央行从未公布过中国外汇储备的币种结构,但长期以来,中国外汇储备以美元为主已是公开的秘密。据英国金融时报,中国的外汇储备构成与IMF官方外汇储备币种构成(COFER)类似:2/3美元,1/5欧元,英镑和日元各5%。我国的外汇储备资产总体上是以美元计价的,因此美元对其他货币升值,则其他币种资产的美元价值就将下降。这种外汇储备价值下降并非是由外汇储备的外流导致,因此必须把汇率贬值损失从计算热钱的外汇储备减少额中剔除。假定2014年至今,我国的币种结构保持稳定。用欧元、日元、英镑的年初存量分别乘以该年欧元、日元、英镑兑美元的贬值幅度,就得到该年欧元资产、日元资产、英镑资产的汇率贬值损失。汇率贬值总损失等于欧元,英镑,日元的汇率贬值损失之和。

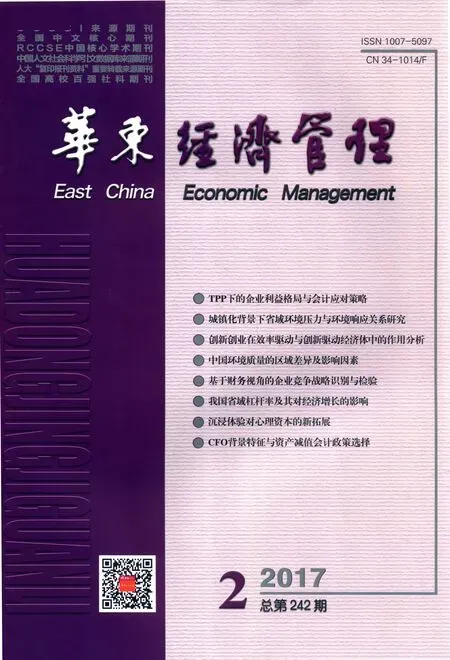

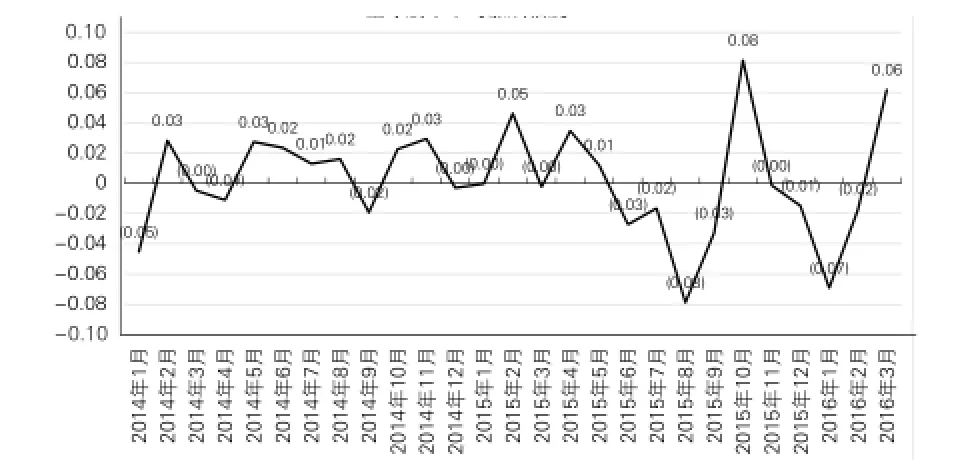

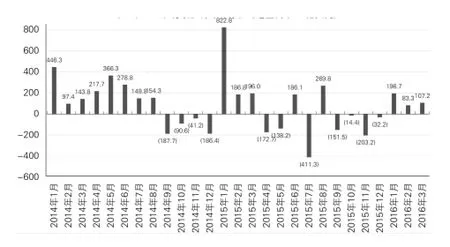

2014-2016年第一季度由汇率变动引起的外汇储备变动如图1所示。2014年前4个月和6月,2015年的2月、4月、6月、8月和12月,以及2016年3月这11个月随着欧元、日元、英镑整体的对美元升值,我国的外汇储备是在增值的,然而其他16个月,我国外汇储备均存在着账面的贬值。账面贬值整体规模达2 059.97亿美元。

图1 汇率变动投资收益(2014年1月-2016年3月)

(二)对外投资

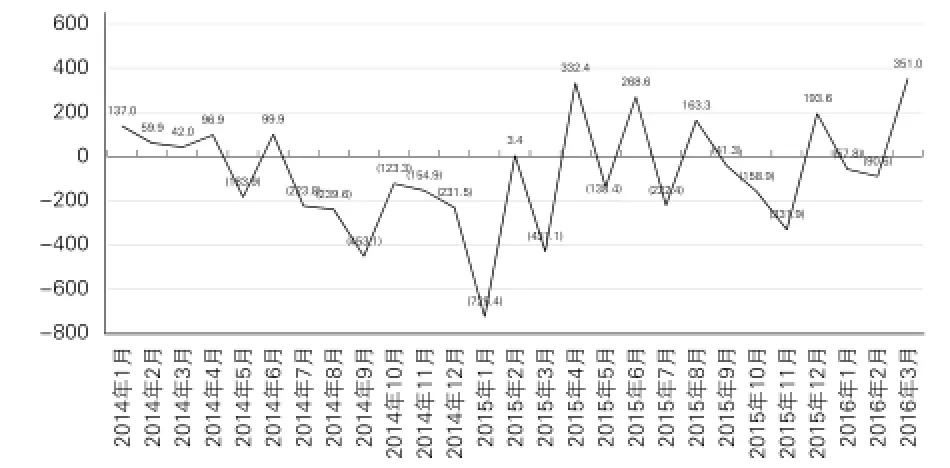

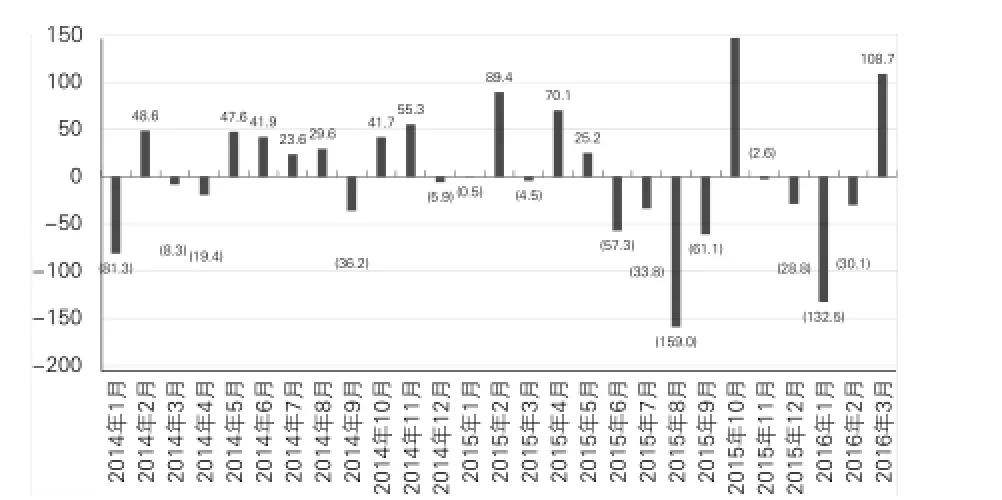

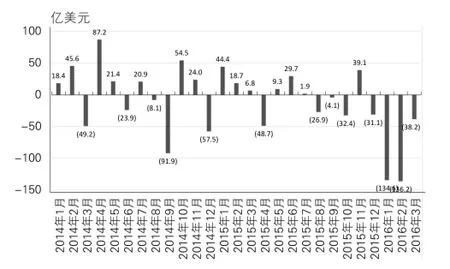

我国提出“一带一路”战略——丝绸之路经济带和21世纪海上丝绸之路——实际上就是打造新的载体,以推动中国企业“走出去”。2014年以来我国对外投资不断增加,如不考虑这部分对外投资所导致的外汇储备减少,则会高估热钱流出规模。本文采用我国商务部公布的非金融企业对外投资来估算我国对外投资的整体规模。图2数据显示,2016年2月单月我国对外投资额高达179亿美元,2014-2016年第一季度,我国对外投资总额达2 610亿美元,占外汇储备减少总量的43%。由此可见,剔除该因素对估算合理的外汇储备减少量具有重要意义。

图2 我国对外投资规模(2014年1月-2016年3月)

(三)外汇储备投资收益

我国外汇储备余额数据中包括当期的储备投资收益。因此,在计算热钱流入规模时,需从外汇储备增加额中将其剔除。外汇储备的投资收益,包括外汇储备投资于国外证券的收益以及存储于外国银行的利息收益等。下文分别从这两部分对外汇储备进行调整。

1.证券投资收益调整

我国外汇储备的投资方式主要是证券投资,其中包括股权投资和债权投资。从外管局2015年6月底公布的中国对外证券投资资产(分国别)显示,我国外汇储备中股权投资占比4.809%,债券投资占比2.941%。假设我国对外证券投资总体占外汇储备的比例保持稳定。

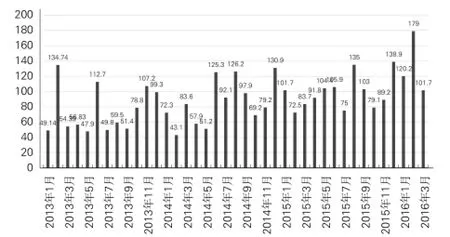

(1)债权投资。我国国家统计局于2015年6月公布的中国对外证券投资资产(分国别)显示,美国一个国家占中国所有证券投资的40%以上,所以我们选取美国的债券(长期和短期)收益率⑤来估算中国的债权投资收益率。债券分长期与短期,由于国际上普遍将10年期以上债券视为长期债券,故本文中将美国政府发行的10年期、20年期、30年期债券视为长期债券,将美国政府发行的一个月、三个月、半年、一年、两年、三年、五年、七年视为短期债券。用平均法⑥分别计算长短期债券收益率。因为缺乏外汇储备不同期限债权投资的具体数据,故本文假设我国长期债券都为10年期债券,短期债券都为1年期债券。进而得到我国长、短期债券投资收益计算公式(2)、公式(3)。两者相加得到我国债券投资收益(如图3所示)。可以看出,我国的短期债券投资收益近年基本保持稳定,而长期债券投资收益有所增加。

长期债券投资收益=FRl×2.941%×ROIl(2)

短期债券投资收益=FRs×2.941%×ROIs(3)

其中,l为2004年1月-2006年3月,s为2013年1月-2015年3月。

图3 我国债权投资收益(2014年1月-2016年3月)

(2)股权投资。对于我国外汇证券投资中股权投资的估算,本文选用东京日经225指数,台湾加权指数,香港恒生指数,道琼斯工业平均指数,纳斯达克综合指数进行月度平均估算出全球股指的平均波动情况,如图4。本文以股权投资占外汇储备的比例计算的基数对各月度股权投资收益进行测算,结果如图5所示。2014年2月、5月、6月、7月、8月、10月、11月,2015年2月、4月、5月、10月以及2016年3月由于全球股指走低导致我国股权投资收益增加外,其他时间都呈减少趋势。

图4 全球股市平均涨跌幅度(2014年1月-2016年3月)

图5 中国外汇储备股权投资收益(2014年1月-2016年3月)

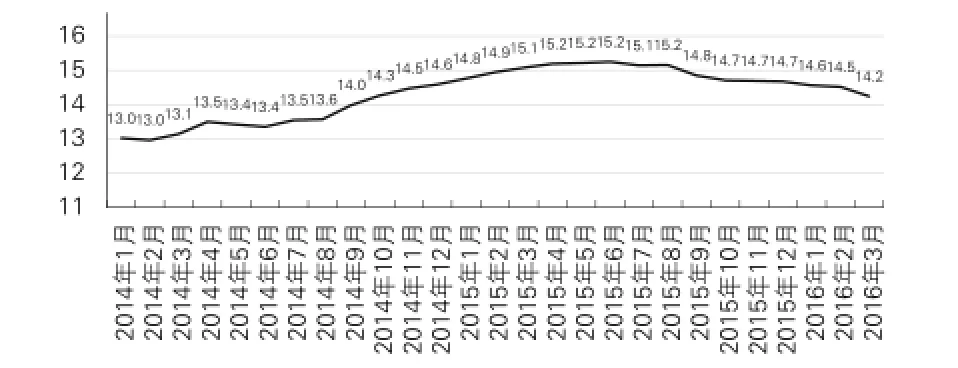

2.储存于外国银行投资利息的调整

我国外汇储备经营本着安全性原则,除了购买一些国债之外,剩余储备资产主要存在银行,但这部分占比较小,约为外汇储备资产的7%[6]。以1年期短期存款利率测算,我国外汇储备储存于外国银行的投资利息收益见图6。单月投资收益基本稳定在14-15亿美元之间。2014-2016年第一季度总收益规模达到386.81亿美元。

图6 银行存款投资收益(2014年1月-2016年3月)

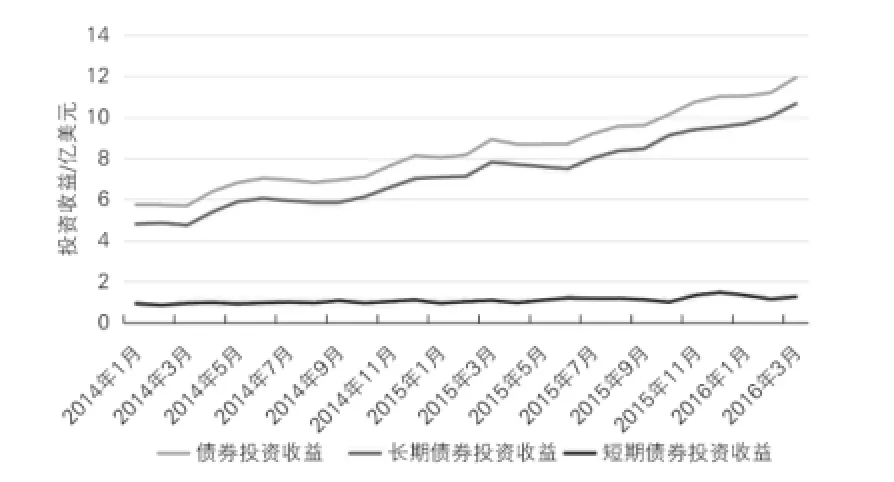

综合考虑以上因素,我国近年外汇储备由于对外投资所带来的外汇储备增减情况如图7所示。基于股权、债券和银行存款的我国外汇储备投资总收益除个别月份存在损失外,大部分都是正向收益。2014-2016年第一季度总收益规模达597.52亿美元。

图7 外汇储备投资总收益(2014年1月-2016年3月)

(四)藏汇于民

随着近年藏汇于民的呼声越来越强,我国在外汇储备结构上也开始逐步调整。所谓藏汇于民,即把中央银行持有的外汇储备通过市场购汇的方式,被企业、银行、居民买走,从中央银行持有的外汇储备变成了民间企业、金融机构、行政机构和家庭持有。对于藏汇于民所导致外汇储备的减少,笔者通过测算得企业、个人、行政机构外汇存款的增加量来间接的估算出外汇储备的减少,如图8所示。2014-2016年3月,企业、个人、行政机构外汇存款呈净增加状态,增加总额达2 273.64亿美元,占外汇储备减少总量的37%。

图8 藏汇于民减少的外汇储备(2014年1月-2016年3月)

(五)偿还外债

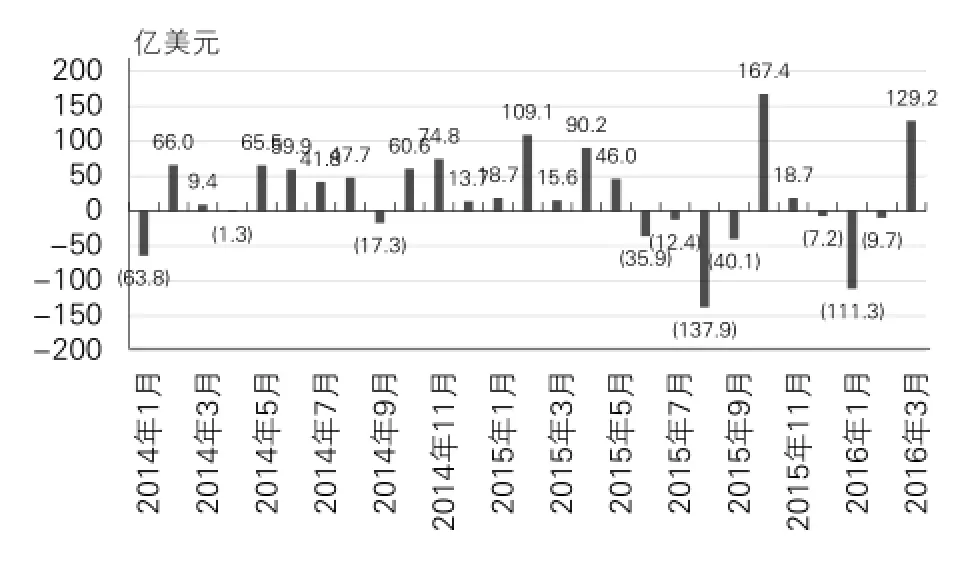

在跨国贸易迅速发展的全球化时代,外债的产生是不可避免的。若资金的使用条件优惠,且风险可控,外债可以为中国的经济建设服务。增持外债会导致央行的外汇储备增加,偿还外债会导致我国的外汇储备减少。为了防止低估或高估热钱的流出量,本文利用人民银行公布的国外负债数据估算出我国外债的增持或偿还数额,我国外债变动情况如图9所示。横轴上方表示偿还外债数额,横轴下方表示增持外债数额。2014-2016年第一季度,我国增持国外负债共计261.03亿美元。

图9 我国外债变化量(2014年1月-2016年3月)

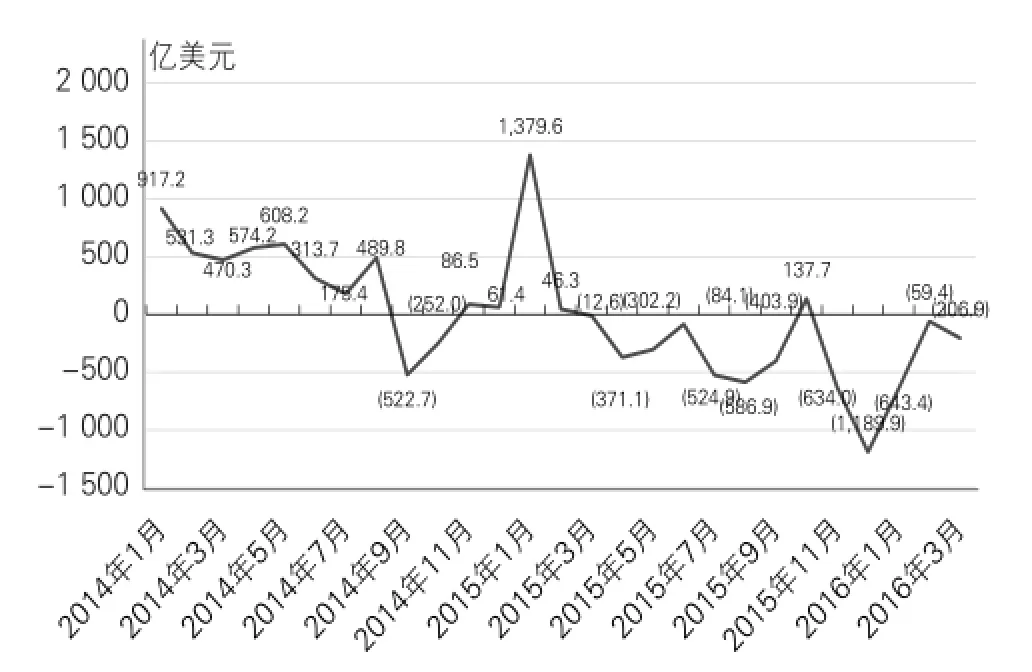

综合上述因素,我国的外汇储备变化调整情况如图10所示。横轴上方为导致外汇储备减少数额,横轴下方为导致外汇储备增加数额。2014-2016年第一季度27个月中,我国外汇储备增量减少6 087.36亿美元。然而由于以上调整因素使我国的外汇储备减少6 085.06亿美元。调整前后的外汇储备增量结果如图11所示,实际由于资本外流导致的外汇储备减少仅2.3亿美元。

图10 外汇储备增加额调整(2014年1月-2016年3月)

图11 调整前后的外汇储备增量(2014年1月-2016年3月)

三、对贸易项下流出热钱的估算

管涛等(2007)提出了一个根据港口吞吐量来估计真实进出口数量的方法[7],本文参考其方法,设计M值法(Matching Method)估算出合理的进出口总额,进而还原贸易顺差中的热钱。估算方法如下:

我国进出口总额为:Y=P(Qm+Qx)(4)

其中Y为进出口总额,P为进出口平均价格,Qm、Qx分别为海关统计的进口总量和出口总量。

另,假设沿海主要港口外贸货物吞吐量(PHC)与进出口总量(Q)高度配比(孙立行,2015),即

其中,PHC为沿海主要港口外贸货物吞吐量,m为配比系数。

由式(4)、(5)得:

从既有的研究成果看,一般认为热钱主要从2003年开始流入我国,此前可以假设没有热钱流入。据此,本文选取2001-2003年的数据计算m值,假设这期间的m值相对稳定。进一步,用此m值估算2004-2016年合理的进出口总额,即

此法的难点在于进出口平均价格P的确定,为此本文做了大量的计算工作。第一步,笔者采用《海关统计年鉴2011年》进出口商品量值表的进口、出口商品总额分别除以进口、出口商品总量计算出2011年的进口、出口商品的平均价格。由于进出口商品量值表上的商品统计单位并非统一,故本文采用大类平均价格权重法将非千克单位的商品转化成以千克为单位的商品。非千克为单位的商品主要集中于进出口商品量值表的84项后,本文以相关项下,千克为单位的商品平均价格来近似代替整个大项的商品平均价格,计算出相应的进口、出口商品数量,虽未改变商品平均价格,但却改变计算平均价格时各项商品的权重,此即大类平均价格权重法。第二步,以2011年进口、出口商品平均价格为基础,通过进口、出口商品价格指数计算出2001年1月-2016年3月各个月度的进口、出口商品平均价格,进而得到各月度的进出口商品平均价格。需要说明的是,由于现有数据只能获得进出口商品同比价格指数,本文采用HS2分类的进出口同比价格指数,以及2009年《中国对外贸易指数》中的进出口价格指数换算出2001年1月-2016年3月的进出口商品价格定基指数(2008=100)。

由2001年1月-2003年12月的数据计算得到m=1.674 887 346。将m带入(4)式中得到合理的进出口总额。再根据出口与进口各自占进出口总额的比例计算出合理的出口额和进口额,二者相减得到合理的贸易顺差,而贸易顺差减去合理的贸易顺差即为贸易顺差中隐藏的热钱。本文采用2004-2015年的数据来验证M值法估算结果是否与热钱流入流出的趋势一致。随着中国经济进入高速增长阶段,2004年以来,中国与国外的利差、汇差进一步加大,热钱开始流入国内,直到2008年下半年金融危机爆发,贸易项下的热钱由于存在一定的迟滞效应也从12月份开始外流,导致2008年贸易项下整体热钱流入减少。2009年全年热钱呈净流出状态,随着金融危机的散去,中国的房市、股市的继续走高,2010年热钱又重返中国,然而2012年开始贸易项下的热钱出现逆转,开始外流。这与大多数学者对我国热钱流动趋势的基本判断是一致的。据此,本文认为M值法估算出贸易项下的热钱与经济形势和资本市场变化相符,利用M值法估算贸易项下的热钱更加接近实际情况。如表1所示,2014年-2016年第一季度我国贸易项下隐藏的热钱。除2015年12月贸易项下热钱流入超过百亿美元、2014年2月贸易项下流入热钱流入80亿美元以及2014年7、9、11月、2015年11月贸易项下有小幅热钱流入之外,其他时间热钱均在流出,总流出规模近850亿美元。

表1 2014-2016年3月我国贸易项下隐藏的热钱亿美元

四、对FDI项目下流出热钱的调整

固定资产投资对一个国家的经济发展至关重要,FDI对于一国固定资产投资的产业选择除了受到产业的营利性影响外,往往受到产业的投机性以及该国金融市场的发育程度影响。本文参考孙立行(2015)的方法对FDI中隐藏的热钱进行估算[8]。理论上,FDI的增长与固定资产投资中利用外资额的增长情况是一致的,考察过去十多年里FDI的增长与固定资产投资中利用外资额的增长情况,不难发现,两者的变化趋势并不完全匹配。因此,我们可以认为部分热钱隐藏于固定资产投资当中。即固定资产投资IFA(investment in fixed assets)与实际利用外资额FDI关系如下:

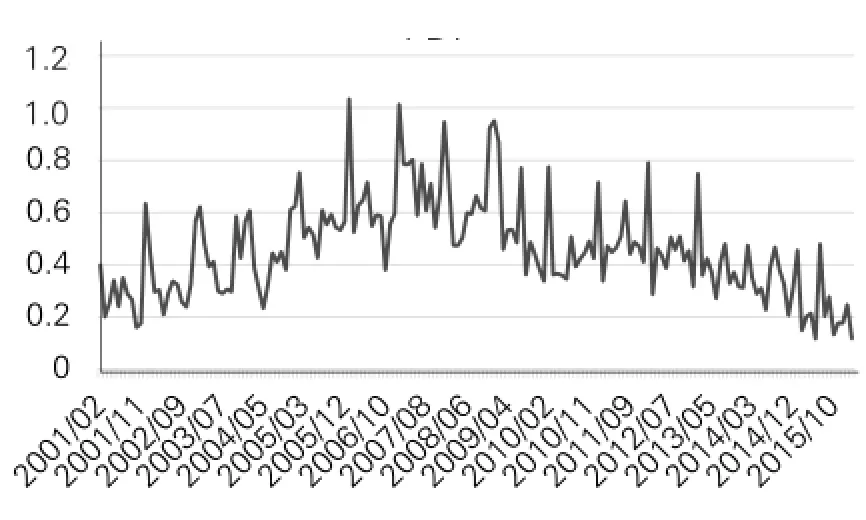

做出2001-2016年的α值如图12所示。

图12 固定资产投资(外商直接投资)/FDI

通过图12可以看出2004年以前α整体稳定,(去除奇异值影响,2001年12月,2002年12月,2003年2月,10月,12月)基本在0.3左右,04以后α走强,2008年达到最高值,2009年后下降,至2013年间呈稳定趋势,2013年后大幅下降。由于2004年以前,人民币升值压力较小,我们可以认为2001-2003年期间无热钱流入或流出,得到α值的合理水平。

α合理=0.306 604 71

利用其他各月与该值的偏离程度估算固定资产投资项下隐藏的热钱如图13所示。固定资产投资中的热钱流出总规模约为103亿美元。

图13 FDI中隐藏的热钱

五、流出中国热钱的规模的估算

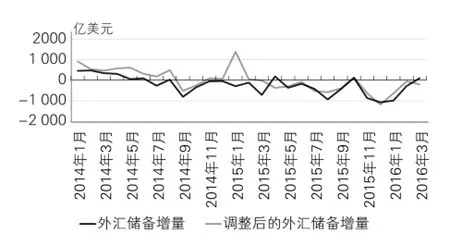

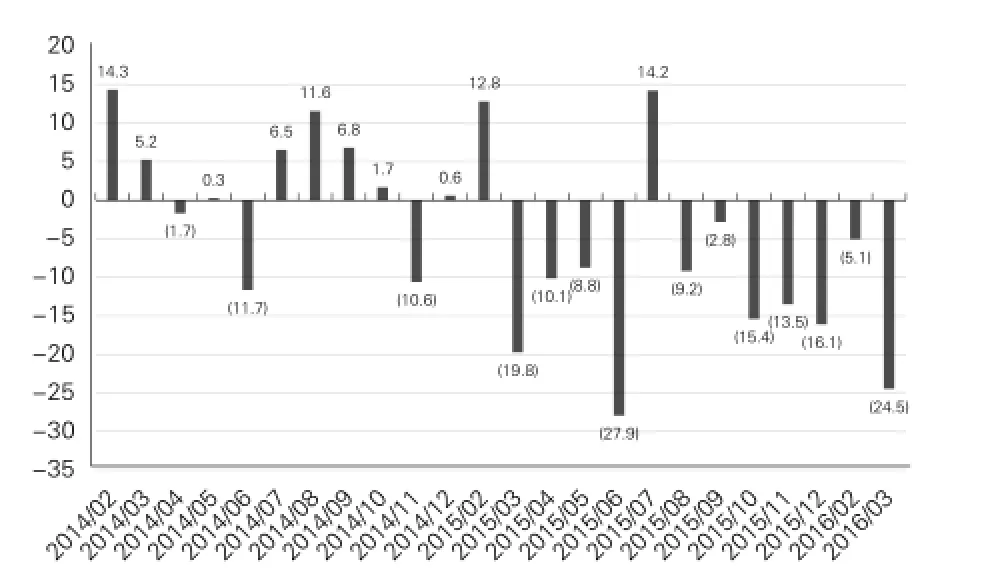

当前测算热钱的方法主要有三种。第一种直接法,即热钱=净误差与遗漏项。以国际收支平衡表中的错误与遗漏项表示外汇储备变动额与经常账户和资本账户之和的差值,主要用于定性分析。直接法简单易行,但估算热钱时存在缺陷:一是未必所有的进出国境的资本流动都反映在国际收支平衡表中;二是其假设经常项目和资本项目流入的资金中没有热钱;三是国际收支平衡表中,未必各项统计都是真实、准确的,不存在统计误差。第二种是间接法,是世界银行用来估算热钱规模的常用方法,即用外汇储备的增加量减去贸易顺差和FDI的净流入量。采用间接法估算2014-2016年第一季度热钱的结果如图14所示。然而,间接法也存在着一定的缺陷。如苏剑,童立(2011)认为残差法中假定FDI和贸易顺差不存在热钱,必然会系统性地低估热钱[5]。又如张明、徐以升(2008)认为此方法忽略了汇率升值收益,假定贸易顺差与FDI中没有热钱是不合理的[2]。

图14 间接法估算2014年1月-2016年3月的热钱变化情况

综合上述各项对热钱估算的调整,本文得出新的计算热钱公式:

热钱=ΔFR-TS-FDI-ERC-FRII+FEHP+

RPED(-HOED)+IA+HMTS⑦+HMFDI

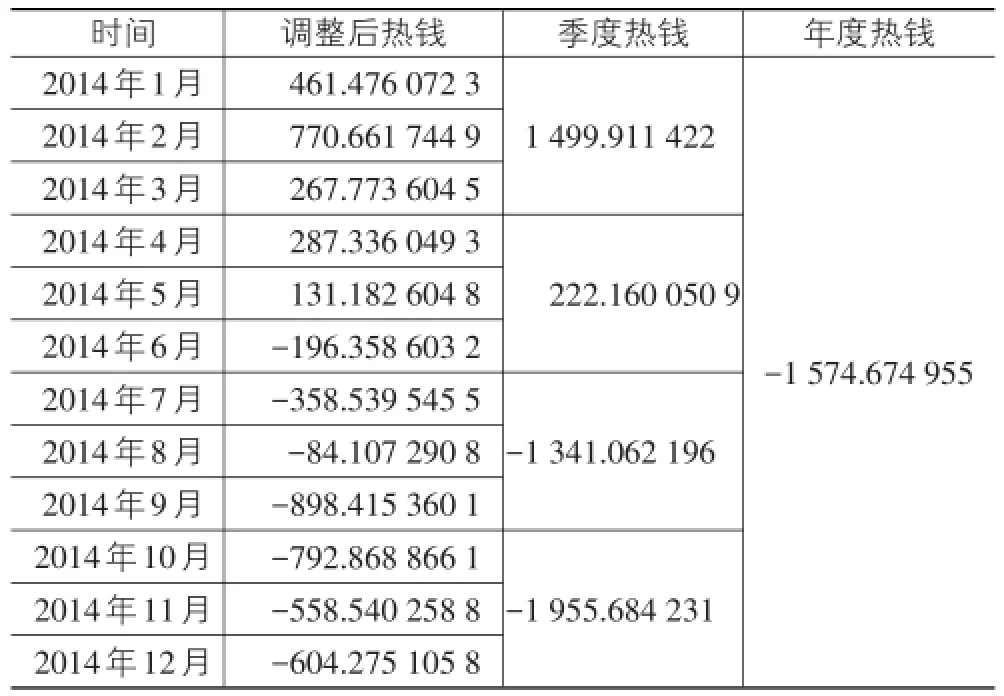

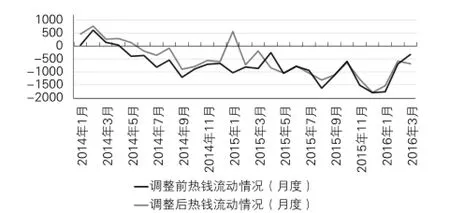

得到2014-2016年第一季度的热钱流入流出情况如表2。间接法测算热钱与调整后的热钱流动情况如图15。可见,调整前后热钱流动趋势基本一致,规模上略有变动。但2015年一月调整前后变化幅度较大,由于2015年1月企业、个人、行政机构外汇存款激增,致使外汇储备实际增量由负转正,最终由热钱流出表现为热钱流入。

表2 2014年-2016年3月的热钱流动情况亿美元

图15 间接法测算热钱与调整后的热钱流动情况比较

六、结论与建议

本文通过在投资收益、对外投资、藏汇于民、偿还外债、汇率变动损失等五方面对外汇储备进行调整,测算出实际外汇储备减少规模,通过M值法测算出隐藏在贸易顺差中的热钱以及利用固定资产投资估算出FDI中隐藏热钱的实际规模,进而对2014-2016年3月我国实际的热钱流出规模进行测算,得出以下主要结论:第一,我国外汇储备实际减少量不大,2014-2016年第一季度,我国外汇储备减少实际规模仅2.3亿美元。第二,通过对热钱计算中各项的调整,2014-2016年一季度,我国热钱总计流出14 602.74亿美元。其中,通过贸易项下流出热钱593.31亿美元,占4.06%,通过FDI项下流出热钱103.09亿美元,仅占0.71%。可见,当前热钱流出的途径更大一部分是通过地下钱庄、内保外贷以及借道海外并购等方式完成的。从月度数据来看,2014年前5个月和2015年1月热钱为流入状态,总计流入2 480.68亿美元,其余月份热钱均在流出,总计流出17 088.42亿美元。热钱流出占外汇储备42.79%,规模较大,短期大量热钱流出一方面会对我国资本市场如房地产市场、股票市场造成冲击,给境内投资者带来巨大损失;另一方面,会引起外汇供求扭曲,导致人民币贬值。严重的话,会造成整个宏观经济失衡,引发金融危机乃至经济危机。

因此,监管部门需对现阶段热钱流出的情况予以重视。为了防范热钱流出,采取积极措施,保障我国金融安全极为重要。首先,加大对热钱流动的监管和各类非法交易的打击力度。通过加强对外资企业的外汇流向监管来加强对资本外流的管控;加大反洗钱工作的力度,加大对地下钱庄等非法交易的打击力度;加大对虚构服务贸易、虚构投资等虚拟交易重点渠道的监控和查处力度。其次,建立一套引导资金有序流出的业务操作体系。建立对外直接投资专项账户和外商汇出收益专项账户,根据对外投资项目进度的需要严格审核企业资本汇出以及对外商在华获得收益的来源、收益率情况的审计,加大对汇出资金违规使用的查处力度等。再次,顺应市场规律灵活调整人民币汇率,消除人民币贬值预期以遏制资本外流。甚至可以动用外汇储备,来维护人民币汇率稳定。应对国际游资恶意炒作,避免人民币汇率大幅波动对国际贸易和企业经营造成不利冲击。

本文在数据上的处理可能是相对比较完备的,然而仍存在着一定的缺陷:第一,由于数据的可行性问题,对债券投资收益的测算时,笔者无法得知长短期债券中的具体构成。因此,只得假设长期债券都为10年期债券,短期债券都为1年期债券。第二,在估算FDI中隐藏的热钱时,利用固定资产投资进行估算,这忽略了FDI用于投资固定资产以外项目下隐藏的热钱,另外由于数据的缺乏也忽略了汇出收益中隐藏的热钱。数据的进一步挖掘以及基于此数据探究影响该阶段热钱流出的主要因素,将是我们下一步的研究重点。

注释:

①直接法和间接法存在着一定的缺陷,详见本文第五部分。

②汇率变动影响、外汇投资收益、央行对中投公司的转账、央行对国有银行及券商的注资、央行要求商业银行以美元缴纳本币法定存款准备金等五方面。

③运用了《2011年海关统计年鉴》中的进出口商品量值表推算出进出口商品价格,进而通过HS2分类的进出口价格同比指数和2009年《中国对外贸易指数》中的进出口价格指数计算出月度进出口商品价格。具体算法及M值法的详细构造见本文第三部分。

④数据来源:中国国家外汇管理局。

⑤数据来源:美国财政部官网。

⑥平均法:以长期债券投资收益率为例,先将每个月中所有交易日10年,20年,30年债券投资收益率取平均值,再取每月10年,20年,30年的债券投资收益率的平均值作为长期债券投资收益率。

⑦变量含义见本文第一部分。

[1]万光彩,刘莉.中国的“热钱”规模究竟有多大?——基于热钱流出渠道的估算[J].世界经济研究,2009(6):31-37,88.

[2]张明,徐以升.全口径测算中国当前的热钱规模[J].当代亚太,2008(4):126-142。

[3]姚枝仲.真实贸易顺差,还是热钱?[J].国际经济评论,2008(4):28-31。

[4]许涤龙,候鹏.我国FDI流入量中热钱规模的估算[J].经济问题,2009(6):38-42.

[5]苏剑,童立.近年来我国热钱流入规模的估算[J].经济学动态,2011(11):53-59.

[6]张彬,张良强,徐敏.我国外汇储备投资收益问题探析,南方金融,2012(3):50-53,78.

[7]管涛,王信,潘宏胜,等.对当前我国贸易项下异常资金流入的分析——兼评渣打银行王志浩关于贸易差额的研究报告[J].国际金融研究,2007(6):66-71.

[8]孙立行,刘津.贸易项下的“热钱”流入规模估算方法新探[J].复旦学报:社会科学版,2015(5):146-152.

An Estimation on the Scale of Hot Money Outflow in China since 2014—Based on the Correction of Residual Method

LIU Shi-ning,CAO Ming-shuo

(School of Economics and Management,Shanghai Maritime University,Shanghai 201306,China)

In order to explore the true outflow scale of hot money in two recent years in China,this paper perfects the comprehensive meth⁃od.Firstly,the paper adjusts the scale of foreign exchange reserves,considering reserves held by the people,foreign investment,foreign debt repayment,the exchange rate movements impact,and investment income based on the obligatory right,equity right and interest.Sec⁃ondly,the paper estimates the reasonable trade surplus using M-value method(Matching Method)by selecting the index which matches to volume of trade,and then restores the outflow of hot money through the trade.Thirdly,the paper estimates the hot money hidden in FDI us⁃ing FDI in social fixed assets investment accounts for the proportion of the actual use of foreign capital.After these adjustments,it is esti⁃mated that there has been about 1460.274 billion dollars in outflow of hot money from China from 2014 to the first quarter of 2016.The ad⁃justed data is more consistent with economic situation and capital market changes,and is more close to real scale of hot money.A large number of hot money outflow will undoubtedly bring pressure on China’s capital market,and increase the difficulty of macroeconomic reg⁃ulation and control.

outflow of hot money;reserves held by the people;foreign investment;the repayment of foreign debt;M-value method

F822

A

1007-5097(2017)02-170-08

[责任编辑:程靖]

10.3969/j.issn.1007-5097.2017.02.023

2016-07-18

国家自然科学基金项目(71503165);上海市教委创新项目(14YS052)

刘士宁(1979-),女,山东青岛人,讲师,经济学博士,研究方向:宏观经济,国际金融;

曹溟铄(1996-),男,黑龙江鸡西人,会计学专业学生,研究方向:宏观经济,财务管理。