电信行业“营改增”效应分析

蔡静

[摘 要]本文以甘肃省移动公司为例,结合具体的测算分析,阐述“营改增”对电信业收入、成本、税负产生的影响,甘肃省移动公司应对“营改增”的方式及存在的问题,并提出改进意见,以期促进电信业健康发展。

[关键词]电信业;营改增;收入;成本;税负

doi:10.3969/j.issn.1673 - 0194.2017.02.002

[中图分类号]F812.42;F626 [文献标识码]A [文章编号]1673-0194(2017)02-000-02

电信业“营改增”是国家“营改增”进程中的重要一环。根据《财政部国家税务总局关于将电信业纳入营业税改征增值税试点的通知》(财税[2014]43号)文的规定,电信业于2014年6月1日起纳入营业税改征增值税试点范围。提供电信服务的单位和个人作为增值税的纳税人,区分基础电信服务和增值电信服务分别适用11%和6%的差异税率。2016年5月1日起全面实行“营改增”,给电信业带来了新的机遇和挑战。截至目前,电信业“营改增”已经近两年,具体的实施效果怎样,给甘肃省电信业带来了怎样的影响,本文以甘肃省移动公司为例,对以上问题进行分析。

1 “营改增”对甘肃省电信业税负的影响

1.1 营业成本降低

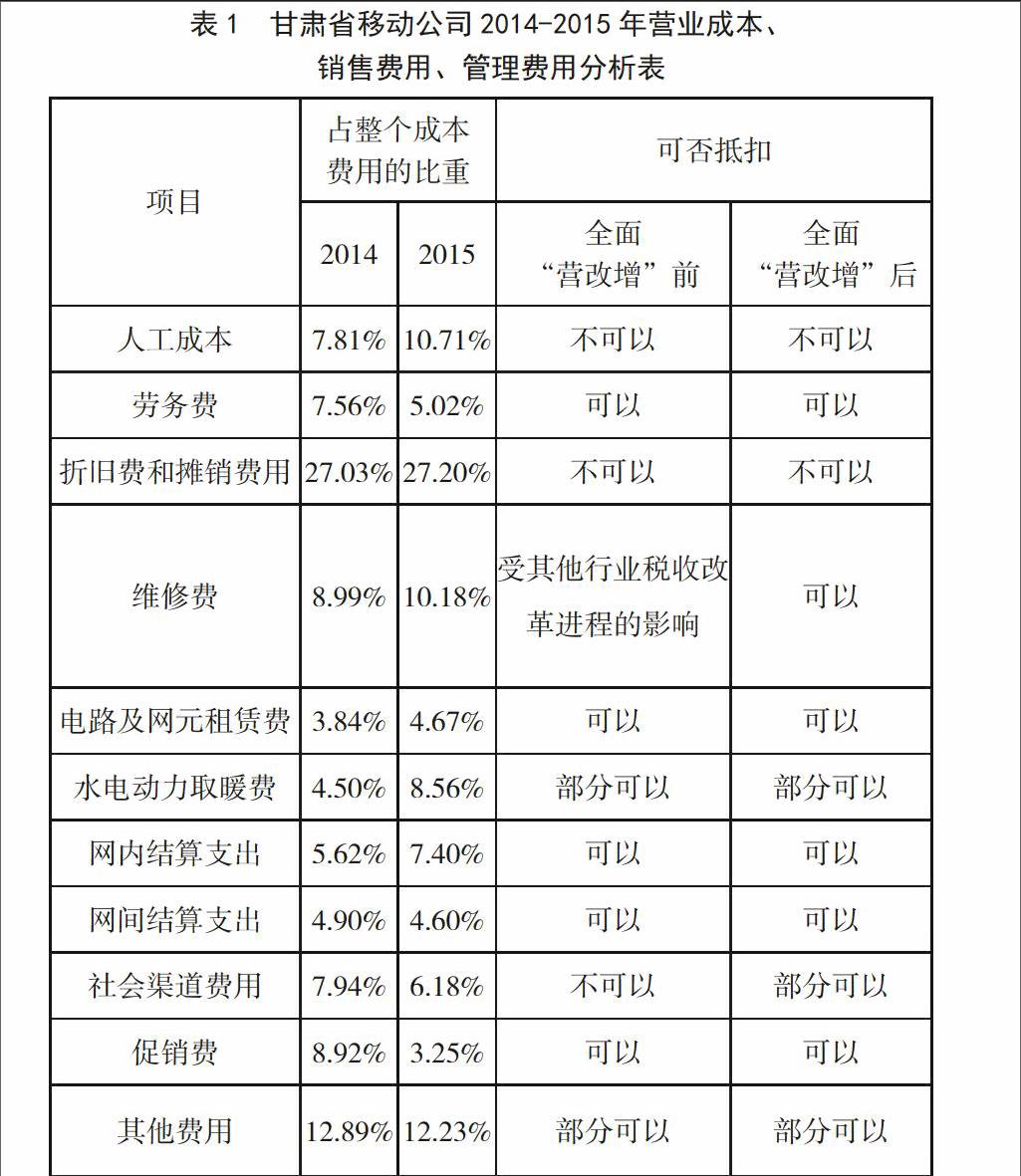

电信业实行“营改增”后,部分成本费用在取得增值税专用发票后可计算增值税进项税额进行抵扣,使电信业的营业成本有所降低。但分析电信业成本费用的构成后发现,成本费用中能计算抵扣进项税额的项目有限,营业成本降低的空间不大。以甘肃省移动公司2014-2015年年报数据为例,将其利润表中的营业成本、销售费用、管理费用按照性质分类后加以分析,见表1。

由表1可以看出,①全面“营改增”之前,不可以抵扣进项税的项目占营业成本的比重在2014年为51.77%,在2015年为54.27%,此计算暂不考虑部分不可以抵扣进项税的项目,属于比较乐观的情况。甘肃省移动公司的运营成本中可供抵扣的项目有限,比重达不到50%,成本降低的空间狭窄,缩小了企业的利润空间。②2016年5月1日全面实施“营改增”之后,所有行业以及销售无形资产、不动产全部缴纳增值税,同时也扩大了电信业增值税进项税的抵扣范围,给电信业带来了新的契机。根据表1所列,首先,建筑业纳入“营改增”,电信企业发生技改工程、维修安装等只要取得合法的抵扣凭证,均可以进行抵扣;其次,社会渠道费用纳入可抵扣项目,可是,在实务中,由于大部分代理商为其他个人,无法取得增值税专用发票,因此,电信企业社会渠道费用只有部分能够抵扣进项税;最后,其他费用中的物业管理费、职工教育培训费、住宿费、不动产租赁费等在取得增值税专用发票后可抵扣进项税额。可见,全面“营改增”后,扩大了电信业的抵扣范围,暂不考虑部分不可以抵扣进项税的项目,不可以抵扣进项税的项目占运营成本的比重在2014年为34.84%,在2015年为37.91%。相比全面“营改增”前,企业成本降低的空间及利润空间都有所扩大。

1.2 短期内税负上升

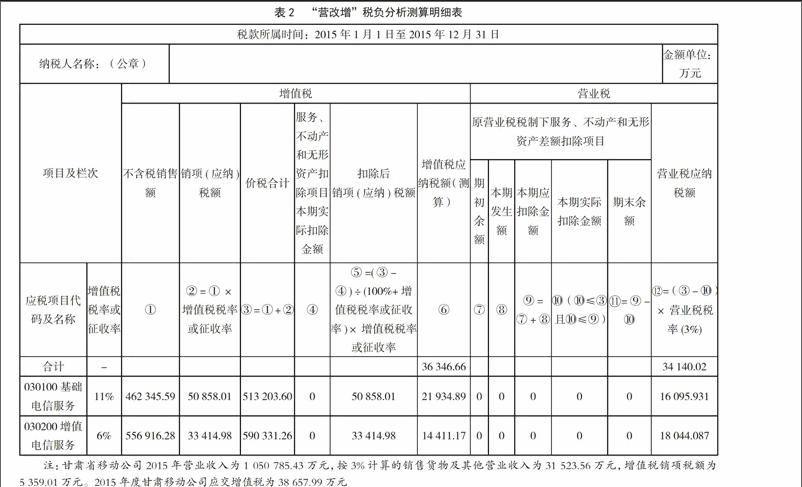

第一,实行“营改增”前,电信业按照3%的营业税税率缴纳营业税,“营改增”后,基础电信服务按照11%的增值税税率,增值电信服务按照6%的增值税税率计算销项税额。甘肃省移动公司的年报数据中没有按照基础电信服务和增值电信服务对电信业务进行划分,无法从年报数据中得到确切的信息。通过甘肃省移动公司增值税申报信息,了解到目前甘肃省移动公司增值业务收入占营业收入的比重已经过半,2015年为53%,基础业务收入占比为44%,销售货物等其他营业收入占比为3%。因此,本文运用此数据信息对“营改增”后甘肃省移动公司的税负进行测算。由于电信业是2014年6月1日起实行“营改增”,所以甘肃省移动公司2014年年报数据中营业收入在6月1日前属于含税收入,6月1日后为不含税收入,营业收入口径不一致,无法进行准确的税负分析,故本文仅提取其2015年的年报数据进行税负测算,见表2。

由表2可以看到,“营改增”后甘肃省移动公司基础电信服务的“营改增”税负有所增加,增減幅度为36.28%;增值电信服务的“营改增”税负有所减少,增减幅度为-20.13%。因此,总体上看,“营改增”后税负有所上涨,增减幅度为6.46%。

根据甘肃省移动公司的年报数据,2015年甘肃省移动公司运营成本(包括营业成本、销售费用、管理费用)为824 196.82万元。假定不考虑营业外收支,成本中不可以抵扣的比例为54.27%,利用上述数据,进行进一步分析。

“营改增”前企业税负=营业税+城市维护建设税+教育费附加+地方教育费附加+企业所得税=34 140.02+34 140.02×(7%+3%+2%)+[513 203.6+590 331.26-824 196.82×54.27%-824 196.82×45.73%×(1+17%)-34 140.02×1.12]×25%

=82 493.66万元

“营改增”后企业税负=增值税+城市维护建设税+教育费附加+地方教育费附加+企业所得税=36 346.66+36 346.66×(7%+3%+2%)+(462 345.59+556 916.28-824 196.82-

36 346.66×0.12)×25%=88 384.12万元

可见,“营改增”后,甘肃省移动公司2015年企业税负有所上涨,上涨幅度为7.14%。

第二,全面“营改增”后,加大了电信企业进项税的抵扣力度,企业税负有所降低。沿用甘肃省移动公司2015年的数据,假设增加的可以抵扣进项税的应税项目税率统一为6%,成本中不可以抵扣的比例为37.91%。

全面“营改增”后应缴增值税=[36 346.66-824 196.82×(54.27%-37.91%)÷(1+6%)×6%]=28 714.29万元。

全面“营改增”后企业税负=增值税+城市维护建设税+教育费附加+地方教育费附加+企业所得税=28 714.29+

28 714.29×(7%+3%+2%)+{462 345.59+556 916.28-

[824 196.82-824 196.82×(54.27%-37.91%)÷(1+6%)×6%]-28 714.29×0.12}×25%=81 972.93万元。

可见,全面“营改增”后,甘肃省移动公司的税负会有所降低,降低的比例为7.25%,由于上述计算过程是按照6%的税率计算,实际中还有一些项目适用于11%,因此,具体的降低幅度要看甘肃省移动公司采取措施控制成本,优化经营管理的幅度。

2 优化电信行业经营管理的措施

甘肃省电信运营商在2014年6月“营改增”及2016年5月全面“营改增”后,为适应新的税收政策,降低税收成本,从经营管理方面着手,采取了一系列的措施优化经营管理,获取税收效益。

2.1 合理选定后续服务合作商

在合作商选择方面,必须考虑合作商的资质情况,选择和能开具增值税专用发票的合作商合作。现阶段,甘肃省移动公司面临大量的社会渠道费用无法抵扣的问题。由于代理商基本上为小规模纳税人或其他个人。对于其他个人而言,无法提供增值税专用发票,故甘肃省移动公司也无法进行抵扣;对小规模纳税人而言,需到国税局代开增值税专用发票方可抵扣。由于代理商数量多,管理起来比较困难,虽然可以汇总代开,但是还是有大量的佣金无法及时抵扣,降低了企业的税收效益。因此,甘肃省移动公司应一方面减少与其他个人的合作,另一方面规范对小规模代理商的管理,以提高企业的税收效益。

2.2 合理安排成本構成

从本文的分析中可以看到,电信业企业增值税税负的大小与可抵扣的增值税进项税额的大小密切相关。电信业的主要成本是人工成本、折旧摊销及固定资产的投资。人工成本和折旧摊销是不能进行进项税额抵扣的,但是购置固定资产的进项税额可以抵扣。全面“营改增”后,购置不动产凭取得的增值税专用发票也可以进行抵扣。因此,电信企业一方面应合理安排企业的支出,充分利用可抵扣成本,尽量缩减不可抵扣成本,加大可抵扣成本在总成本中的比重;另一方面合理安排固定资产投资期间,在经营管理过程中考虑不同区域、不同主体、不同时间的投资,以实现税收效益的最大化。

主要参考文献

[1]高培勇.“营改增”的功能定位与前行脉络[J].税务研究,2013(7).