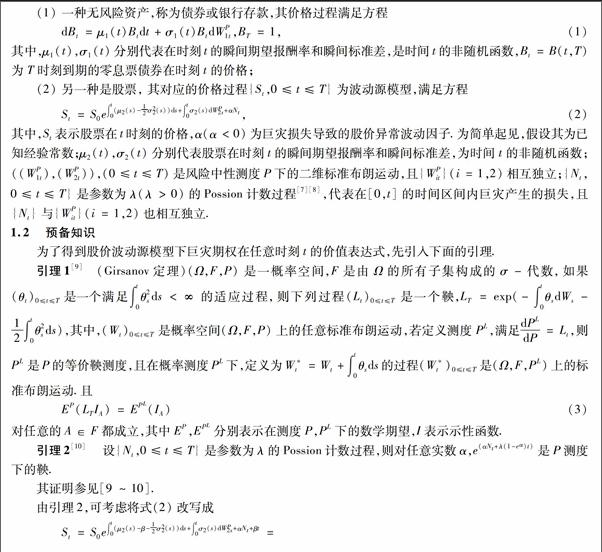

异常波动源模型下巨灾标准期权及任选期权的定价

朱丹

摘 要 从定量的角度分析了巨灾期权的价值构成, 并在随机利率下,考虑股票价格异常波动,利用Martingle Pricing方法推导出巨灾标准期权及任选期权定价公式.

关键词 巨灾标准期权;任选期权;风险中性定价;波动源模型

中图分类号 O211.63 文献标识码 A 文章编号 1000-2537(2016)05-0083-06

Abstract In this article,the value composition of the Catastrophe option is discussed in quantitative analysis.Under stochastic interest, we consider the models of fluctuation of stock price and obtain the pricing formula of Catastrophe common option and Catastrophe chooser option by means of Martingle approach (risk-neutral valuation).

Key words catastrophe option; chooser option; risk-neutral valuation; models of fluctuation of stock price

“巨灾”是一个随着社会发展而不断变化的新概念,对它至今尚缺乏统一的定性与定量认识.一般从死亡人数、损失金额、影响范围等特点对其加以界定.约定俗成的解释是:“巨灾”是指对人民生命财产造成特别巨大的破坏损失,对区域或国家经济社会产生严重影响的灾害事件,如:地震与海啸、特大洪水、特大风暴潮、特大空难等.

近年来不断攀升的巨灾风险使得传统的保险与再保险体系难以承受损失,为分散风险,传统保险市场不得不与资金雄厚的资本市场结合,由此引发了保险领域的不断创新,衍生了巨灾债券、巨灾期权、巨灾期货等金融新品.

1996年第一支针对保险公司设计的,标的物为普通股票的巨灾股票看跌期权(Cat Put Option)在美国上市.这种巨灾标准期权是以某种约定的股票价格为基础而设计的期权合同,其基本构成要素与价值组成与一般的期权不完全相同,区别在于期权持有者(保险公司)只有在巨灾损失额或灾难次数超过事先规定的某一范围才能行使权力.为更好地吸引投资者,证券市场又相继推出了巨灾指数期权、巨灾飓风指数期权、巨灾任选期权等金融新品.随着各类巨灾风险衍生品的问世,理论界与实务界对其定价问题展开了广泛探讨,对标准巨灾期权的研究比较有代表性的是国外Cox和Robert[1]利用均衡价格理论与无套利定价原理得出的巨灾风险债券定价模型,Hainaut[2]考虑了索赔抵达过程中随机季节性影响,构建了巨灾风险债券定价模型,利用快速傅里叶变换对息票价格进行求解,国内周洪海[3]、龚日朝[4]等利用保险精算原理研究了巨灾指数期权定价模型,李永、刘鹃[5]运用非寿险精算的方法,利用利率期限结构中的BDT模型对台风巨灾债券的损失分布进行了拟合,但这些研究多假定利率为常数且股价服从几何布朗运动.考虑到在市场实践中,当巨灾发生时,股票价格往往会产生异常波动,本文在一种由随机波动源和异常波动源共同作用的股票价格波动模型——波动源模型[6]下探讨巨灾期权定价问题,它既考虑了大量的散户交易者的不相关交易对股票价格造成的随机波动,又考虑到了巨灾产生时对股票价格造成的异常波动,因此,它能更精确地描述巨灾期权对应股票价格的波动现象,更贴近现实市场.

本文在完备市场环境下,假设股票价格服从波动源模型,市场利率为随机利率,利用鞅论及随机微分方程理论,给出了巨灾标准期权及任选期权的价格公式.

4 结语

本文将无套利定价原理与数学领域的鞅论、随机微分方程理论结合起来,构建一种由随机波动源和异常波动源共同作用的股票价格波动模型——波动源模型,在随机利率下考虑问题,得到了股价异常波动源模型下巨灾标准期权及任选期权的价格公式.做为一种创新金融衍生产品, 巨灾期权能为保险公司提供一种新的风险分散机制,也能在巨灾发生时,为投保人减少损失.但是,我国金融市场相对于国外发达国家起步较晚,巨灾期权等保险金融衍生品无论是设计、定价还是运行都缺乏相应的技术支撑,所以再保险市场进展缓慢.不过,作为自然灾害多发的大国,保险市场与资本市场的有效结合是大势所趋,研究巨灾期权以及其他巨灾衍生金融产品的定价问题无疑具有重要的理论及实践价值.本文对巨灾期权定价问题做了初步探讨,期望能对我国金融市场提供一些有益借鉴.

参考文献:

[1]COX H, ROBERT G. Insurance futures and hedging insurance price risk[J]. J Risk and Insur,1992,59(4):628-644.

[2]HAINAUT D. Seasonality modelling for catastrophe bond pricing[J]. Bull Fra dAct, 2012,12(5):129-150.

[3]周洪海.基于跳-扩散过程的重置巨灾看跌期权定价[D].乌鲁木尔:新疆大学, 2008.

[4]龚日朝,颜 元,刘 玲. 巨灾保险模式及保费厘定方法研究[J].南华大学学报(自然科学版), 2011,25(2):37-44.

[5]李 永,刘 鹃.基于无套利利率模型的台风巨灾债券定价研究[J].预测, 2010,29(1):49-53.

[6]郑晓阳,官 畅.随机参数股价波动源模型下可赎回可转债定价[J].哈尔滨工程大学学报, 2011,32(1):124-128.

[7]STEVEN S. Stochastic calculus and finance[M].New York: Springer, 1997.

[8]朱 丹,杨向群.有跳-扩散违约风险的可转换券的鞅定价[J].数学学报, 2010,53(1):165-170.

[9]BLACK F, SCHOLES M. The pricing of options and corporate liabilities[J].J Polit Econ, 1973,81(May-June):637-659.

[10]COX H, FAIRCHILD J, PEDERSEN H. Valuation of structured risk management products[J].J Math Econ, 2004,34(2):259-272.

[11]严加安. 鞅与随机积分引论[M].上海:上海科学技术出版社, 1981.

[12]许聪聪,王建锋.股票价格服从指数O-U过程的复合期权定价方法探析[J].湖南师范大学自然科学学报, 2015,38(3):74-79.

(编辑 HWJ)