试论“营改增”对建筑行业税负影响分析

姚洁+万文静

摘 要:随着我国城镇化进程不断加快,建筑行业在社会与经济发展中的地位将不断上升。在以往,我国以流转税为主要税制。逐步推行的“营改增”将会给相关企业的税负带来巨大变动。目前,建筑行业为我国“营改增”的重点工作方向。在本文中,笔者从当前社会与经济发展的背景入手,深入阐述建筑行业进行“营改增”的重要意义。

关键词:营改增;建筑行业;税负影响

一、建筑行业进行“营改增”的重要价值

(一)避免建筑行业出现重复征税

在2016年5月以前,营业税为建筑行业适用的主要税种。从我国第二产业来看,建筑行业是唯一一个征收营业税的行业。在这种状况下,建筑行业存在着严重的重复征税的问题,对于最终端的分包商来说,其必须根据营业额全额的一定比例来缴纳营业税,而其在生产过程中所投入的外购设备、建筑材料等则无法进行增值税抵扣,使得增值税抵扣链中断。建筑行业不得不承担所有设备与材料的增值税,这给企业带来了巨大的成本,企业必须承担如此重的经济负担,严重制约了建筑企业的发展。从理论方面来看,“营改增”的推行将有效地避免企业重复征税。增值税具有“税收中性”的特点,增值税税负在向下游转嫁的过程中,通过抵扣能够有效地降低企业的税负,使得企业拥有很强的发展动力。

(二)促使建筑行业流转税现实规范化的征收管理

在我国全面推进城镇化的过程中,建筑行业得到了快速发展,其在国民经济中占有重要地位。很多大型建筑企业涌现,这些企业纷纷走上多元化经营的道路,兼营与混合销售已经非常常见。这导致难以明确建筑企业的营业税与增值税征收范围,给实际的税收征收工作带来很多不便。在“营改增”推行后,建筑行业的税收管理工作将进一步规范,税收效率将进一步提高。

二、“营改增”对建筑行业的税负影响

A建筑股份有限公司为一家大型的国有控股公司,其在上海证券交易所上市,主营建筑工程安装与施工。(以下简称A建筑公司)在本文中,笔者选择这一公司来进行实例分析,根据该公司2014年财务报告及有关资料来对其营业收入所应承担的增值税销项税额进行计算。借助工程造价方面的有关数据,笔者对不同成本项目能够抵扣的进项税额加以测算,从而在进销项差额的基础上获得其所需要缴纳的增值税。将此增值税税额与该公司在该年度所缴纳的营业税进行比较,再综合附加税,从而获得该公司营改增前后的税负变化。

(一)测算“营改增”后的销项税

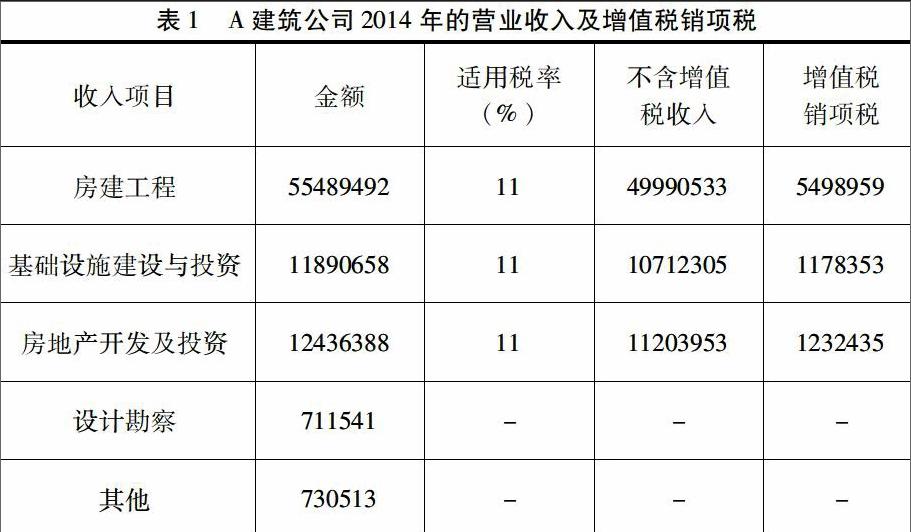

要想测算“营改增”之后的增值税,应先明确增值税销项税。因为在“营改增”适用之前,企业的销售收入为含税的,所以应将销售收入转换称为不含税的收入。A建筑公司2014年的营业收入及增值税销项税测算结果如下表1所示。

(二)测算“营改增”后的增值税进项税

营业成本与营业收入是一致的,都是含税的。因此,在测算的过程中,也应先将其转换为不含税的成本。因为建筑行业的成本结构非常复杂,要想精确地对增值税进项税加以测算,应先对A建筑公司的各项建筑成本加以研究。

从营业成本来看,A建筑公司主要为工程成本,包括人工费、材料费与机械费等。这之中,人工费与机械费都是无法获得增值税专用发票的,难以进行抵扣,只有材料费能够进行抵扣。在本文中,笔者综合国内权威的造价网站,选择部分项目加以分析与研究,最终获得该公司在进项税测算的时候可以采用的人工费、材料费、机械费的比例为15.06%、62.69%、7.14%。

从材料成本来看,A建筑公司所使用的主要材料有混凝土、钢材、砌块等,这之中钢材可以按照17%进行增值税抵扣,而其他的材料则仅适用于3%的税率。借助多方的造价资料,可估算出A建筑公司在材料成本中有65%的材料能够获得17%增值税专用发票,剩下的35%则获得3%的增值税专用发票。

(三)A建筑公司“营改增”前后的税负变化

从流转税方面来看,A建筑公司在2014年度所应该承担的增值税金额为2986327万元,而实际上该公司这一年度所缴纳的营业税金额为2122198万元,由此可知,在“营改增”之后,该公司需要多缴纳864129万元。除此之外,其还需要承担城建税与教育费等。该公司在流转税方面需要多承担950542万元的税金。

从所得税方面来看,在“营改增”之后,该公司的收入与成本等都由含税的转变为部含税的。增值税与营业税不同,其为价外税。所以,A建筑公司在“营改增”之后,营业税金和相关附加费用都会发生变化,其利润与所得税都有所改变。具体情况如下表2所示。

从该表中我们可发现,在“营改增”之后该公司的总利润有所下降,下降额为950542万元,如果按照所得税税率25%来计算,能够使得企业少承担237636万元的税费。综合流转税方面的变动可知,在“营改增”之后,A建筑公司将要承担更多的税负,所多承担的金额为712906万元。

三、结论

从现有的各项政策来看,建筑行业“营改增”之后,建筑企业所承担的税负必然有所增加。针对此,建筑企业应从内部管理入手,做好财务核算工作,进行科学的税收筹划,只有这样,其才能顺利渡过“营改增”。

参考文献:

[1] 曾丽萍.建筑业营改增对建筑施工企业的影响及应对策略探究[J].经济,2016(7):276-276.

[2] 刘永军.对“营改增”实施下部分企业税负“不减反增”现象的解析[J].文摘版:经济管理,2015(4):296-296.