对国内绿色金融债券问题的研究与发展建议

邹婷++刘曼琳 肖婕璐

摘 要 兴业银行、浦发银行、青岛银行和江西银行是我国绿色金融债券的主要发行银行。国内已发行的绿色债券存在品种单一、发行成本高等问题。政府可通过政策倾斜、引入责任保险等措施实现绿色债券的经济效益与社会效益最大化;发行者可完善信息披露、设计特色绿色产品以活跃绿色金融市场;投资者需关注绿色债券风险,谨慎投资。

关键词 绿色债券;绿色项目;绿债评估

一、国内银行境内绿债发行概况

根据 ICM A(2015)[1]定义,绿色债券是指任何将其所得资金专门用于资助符合规定条件的绿色项目或为这些项目进行再融资的债券工具。近年来,以绿色债券为代表的绿色经济金融工具规模在全球迅速扩大。2007年首支绿色债券发行后,绿色债券发行量就呈现逐年增长态势,截止2015年10月,全球发行绿色债券总额 达394.6 亿美元。随着我国银行间债券市场体制的完善,我国绿色债券市场逐渐与国际接轨。目前国内银行间绿色债券主要来自兴业银行、浦发银行、青岛银行及江西银行。四家银行共获得绿色债券境内发行总额1160亿元,已发行量占比79.31%。

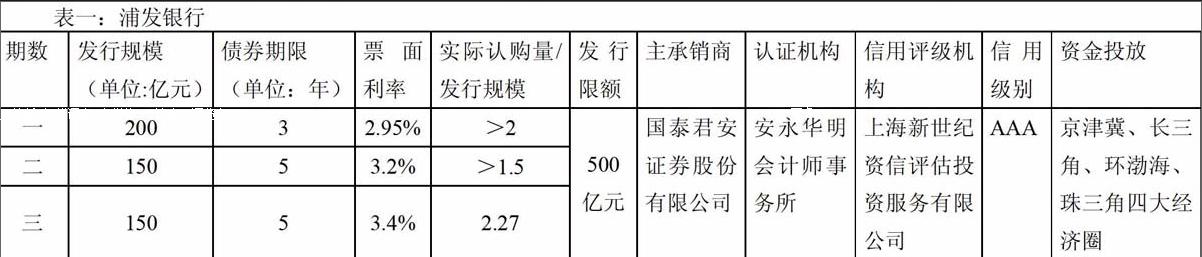

浦发银行(表一)于2016年1月发行了境内首笔绿色金融债券,一期发行金额200亿元,同年7月已完成500亿元债券发行额;

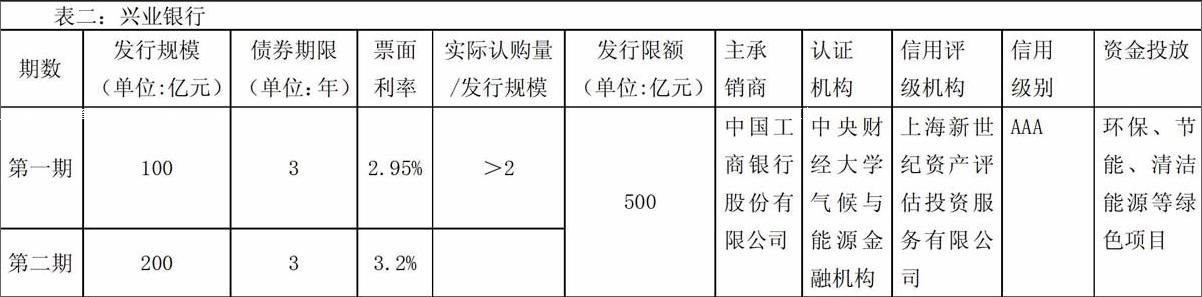

兴业银行(表二)于2016年1月获准发行500亿元绿色金融债,一期发行金额为100亿元,二期为200亿元,尚存200亿元发行额;

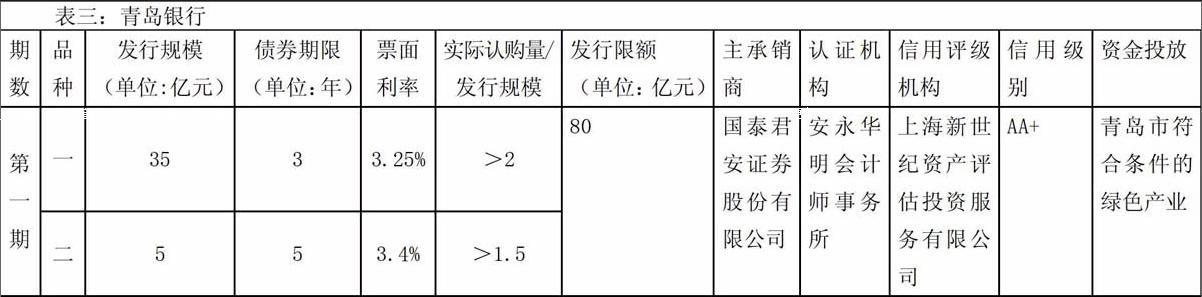

青岛银行(表三)于2016年2月公布80亿绿色债券发行计划,成为国内首家获得绿债发行资格的城商行;

江西银行(表四)于2016年7月首度发行绿色金融债券,并于同年8月完成80亿元债券发行额,成为绿债全面推广期间,全国首家绿色金融债的非试点发行机构。

二、国内银行境内绿债主要问题分析

(一)绿色债券期限较短,类型单一

我国债券类型单一且期限较短,从上表看来多为3年或5年,至今还未发行期限10年以上的绿色债券。相比传统项目,绿色项目建设周期普遍更长,需要长期低息资本融入。相比之下,国际市场绿色债券产品类型较丰富,包括一般义务债券、特定项目债券、抵押债券、资产证券化债券等。

(二)绿色债券认证/评估标准各异,成本高

上表中,我国绿债评估认证机构各异,以安永华明会计师事务所、中央财经大学气候与能源金融机构、上海新世纪资产评估投资服务有限公司、联合资信评估有限公司等机构为主。而我国关于绿债发行的指导性文件(发改委发布的《绿色债券发行指引》等)与国际绿债原则如GBP(Green Bond Principles)有差异,评估认证机构零散,造成国内绿债发行过程中评估认证标准不一。此外,评估结果的不同及后续跟踪调查耗资,使得绿色债券发行成本较国外高。

(三)绿色资金供需双方存在信息不对称现象

绿色债券融入的部分资金用于绿色信贷,而国内有意愿开展环保项目的企业与政府、金融机构之间的信息不对称问题严重:金融机构在缺乏足够参考资料的情况下很难评估需要融资的项目,出现大量为获得低利率贷款的“漂绿”企业。

三、针对国内银行绿债发行的建议

基于以上对兴业银行、浦发银行、青岛银行及江西银行绿色债券发行概况的研究,虽然自2016年起,中国绿色债券市场发展成为全球最大的绿色债券市场,但中国绿色债券还处于发展的初期阶段。其在融资国际化、投资针对化、监管多元化等多方面的完善需政府、发行者及广大投资者三方的协力探索与配合。

(一)政府

1.央行公布的《绿色债券支持项目目录》显示,六大项目相关产业皆具备投资期限长,投资风险大且回报收益率低的特点。以浦发银行为例,其成功发行的前三期绿色债券规模为500亿元,资金投放领域的亮点之一是地下综合管廊建设。考虑到其投资成本及其他隐形成本(如建设期间对交通的影响),对比节省的地下空间,成本收益比并不高。这在一定程度上导致潜在绿债发行者/投资者对此类债券持观望而非积极发行/购买态度。针对这一问题,政府需出台相关政策降低绿债发行成本,如将发行手续费、信用评级费、担保费控制在一定比例内;降低购买绿色债券缴纳的所得税,并对债券采用“固定利率+浮动利率”的定价方式应对市场风险,提高投资者的整体收益。

2.绿色债券解决的问题之一是市场经济环境下的外部不经济问题。制造污染的企业每多生产一单位产品,除了边际个人成本增加外,还带来边际社会成本,造成社会福利损失。绿债可通过经济杠杆,引导资金流入环境效益高的潜力项目。2016年初至7月中旬,我国绿色债券发行规模为750亿元人民币,占比银行间债券市场规模极小。为不断扩大绿债规模,引导绿色项目长期投资,除了政策倾斜至绿债发行者及投资者,更要对高污染、高耗能项目采取惩罚措施,如依据BPP、DPP原则对其征收合理的污染税或排污费,使外部成本内部化,达到控制污染的目的。

3.现阶段国内GDP增速降至7%以下,经济增长乏力呈现“L”型走势。从国内发展区域来看,中西部地区具有很大的发展投资潜力。但这些中西部脆弱的生态环境成为当地经济发展阻碍。在纯市场机制的作用下,市场资金很难流入。政府可出台针对欠发达地区绿色项目的扶持文件,在考虑环境成本和效益基础上,引导资金流入当地基础设施建设。

4.针对国内高污染、高耗能企业,政府可逐渐引入强制环境污染责任保险。在“高风险、高保费”的原则下,降低此类企业的道德风险,促使其转向环境友好型企业。从整个社会来看,这将极大提升绿色债券募集资金的使用效率,资金可主要用于开发项目上而非治理项目上;同时也可降低资金使用过程中由环境问题带来的额外成本。

(二)发行者

1.国内绿债发行代表银行包括兴业银行、浦发银行、青岛银行及江西银行。从前期绿债认购情况来看,以上银行都顺利完成预期资金筹集目标。但由于在绿色资金筹集项目上供需双方获取的不等量信息,资金错配等一系列问题仍然突出。为使信息充分流动,发行者可引入承销机构对接投资者。同时根据MPT理论,提供不同环保资产组合,降低债券整体风险,提升投资者信心。

2.发行机构要健全绿债发行到资金投放全过程的信息披露制度:建立绿债募集资金的专门存放账户,对资金投放项目加强后期追踪,并提供项目量化环境效益评估及年度报告。此外,为防止发行者借“绿色债券”外衣筹资,发行者可积极引入第三方独立机构为绿债提供担保或出具第三方认证意见。

3.国内中小企业融资难问题突出,而中小企业是市场不可或缺的主体力量,针对此类规模小、资产轻的企业,绿债发行者尤其是城市商业银行,要发挥其为地方经济搭桥建路的作用,专门设计节能绿色金融专项产品和服务,在帮助其解决资金问题的同时释放巨大的环境效益。

(三)投资者

目前国内绿债投资者以公共机构投资者为主,私人投资者逐渐介入。在市场力量起决定作用的环境下,投资者要正确评估绿债风险,充分认识自身风险承受能力,理智认购优良绿债。如使用风险调整后的资本收益率(RAROC)、绿色债券指数等作为参考指标。

参考文献:

[1]IC M A (International Capital Market Association), 2015.Green Bond Principles,2015:

Voluntary Process Guidelines for Issuing Green Bonds[R].

[2]王遥,曹畅.推动绿色债券发展[J].中国金融,2015,(20):43-45

[3]曹明弟,王文.绿色债券发展前景[J].中国金融,2015,(10):14-16

[4]绿色金融工作小组,2015.构建中国绿色金融体系[M].北京:中国金融出版社.

[5]王金南,2012.绿色信贷与环境责任保险[M].北京:中国环境科学出版社.

[6]刘新星,我国环境污染责任保险制度研究[D].湖南大学,2010年.