基于增信成本分担比例的中小企业信贷循环机制

刘红生,李帮义

(1.南京航空航天大学经济与管理学院,江苏南京211106; 2.宁波鄞州农村合作银行,浙江宁波315100)

基于增信成本分担比例的中小企业信贷循环机制

刘红生1,2,李帮义1

(1.南京航空航天大学经济与管理学院,江苏南京211106; 2.宁波鄞州农村合作银行,浙江宁波315100)

在银企双方博弈的基础上,分析中小企业信贷循环中增信成本分担问题.引进第三方增信机构,建立基于第三方增信的银企博弈模型,讨论了增信成本在银行和中小企业之间的分担比例,以及对系统收益的影响.研究表明,中小企业承担的增信成本比例能够帕累托改进银行和企业的收益,中小企业全部承担增信成本,系统收益达到最优,从而通过合理的分担增信成本,达到优化信贷循环模型收益的目的.

增信博弈;成本分担;利益协调;增信机构

1 引 言

中小企业存在融资困难的原因是银行难以掌握企业真实的经营情况[1]和信用等级[2](企业的信用评级与企业的违约概率是相关的[3]),加之中小企业缺乏足够的抵押物,企业资信等级达不到银行放贷的要求.为破解中小企业融资困难,就需要引进第三方机构作为增信机构,进行增信活动,来增加中小企业的信用等级,满足银行贷款准入条件.所谓增信[4](credit enhancement,CE)是指利用增信机构(credit enhancement institution,CEI)增加被增信组织的信用等级,以达到顺利贷款融资的目的.

为了实现增信融资的目的,就需要研究增信机制.目前增信机制的研究主要集中在政府的增信研究方面[5].增信主要是增加企业的信用等级,真实反映企业实际经营状况.根据增信服务收取增信成本[6].有的研究文献直接提出为促进银行向企业提供贷款,政府可向银行直接提供信用担保[7].可是政府利用纳税人的钞票来为企业作担保,在我国有违担保法(增信机构为企业提供担保就不同了,虽然很多是政府出资建立的,但其作为独立经营的企业机构,没有法律障碍).增信机构向中小企业提供增信服务的理论研究还处在起步阶段,目前没有成熟的做法.

增信机制的研究中,成本分担问题是增信实现的关键.目前对成本分担的研究主要是增信分担比例参数的确定.成本分担有很多方法,有比例法[8]、投票法[9]、排名法[10].成本分担具有单调性[11],可以建立成本分担的利益共享机制[12],按组计算不同组的效率[13].利用蒙卡罗理论将成本分担和工作业绩关联在一起[14],合理的成本分担可以提高社会运行的效率[15].当前的文献缺乏对增信参与方主动通过增信成本分担实现系统收益改善的研究.

因此,本文在上述文献研究的基础上,研究增信机构中小企业增信,着重解决增信参与方主动协商增信成本分担比例,实现系统收益最优.本文将增信机制导入了中小企业的信贷体系,通过研究来确定增信成本分担比例是否是影响参与人合作的关键变量;通过分析增信成本在银行和中小企业之间的分担比例,来研究银行和中小企业是否采取增信运营模式的条件和增信运营模式的可行边界.在增信运营模式下,讨论中小企业增信成本承担的比例的大小,来研究银行和中小企业的收益变化情况,求解当中小企业承担增信成本多大比例时,系统收益能够达到最优.

2 问题与模型

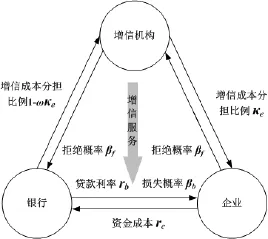

本文所指增信机构是为中小企业服务的担保公司.增信机构提供的服务有向银行提供担保或向中小企业投入优质资产.银行,中小企业和增信机构构成了基于增信机制的中小企业信贷资金循环合作协调系统.增信机构通过保证、提交可抵押物品,增加中小企业的信用等级,使中小企业能够从银行获得贷款,出现风险时向银行代偿中小企业的欠款.实质上,增信机构通过增信行为,向银行或中小企业收取增信成本而获得风险收益.假设银行、中小企业和增信机构都是独立的决策者,银行和增信机构风险偏好不同,银行风险偏好Rb以承担较小风险获得较大收益;增信机构风险偏好为Rf,通过承担风险获得收益.信贷资金是稀缺资源,银行对缺乏信用支持的中小企业则不会给予贷款支持[16],所以增信成为银行与借款企业的内在动力.银行向中小企业提供信贷资金的利率价格rb,rb≥0,向客户筹集存款资金的利率为rc,rc≥0.银行向中小企业贷款可能遭受损失的风险概率为βb,0≤βb≤1.增信机构基于自身的信誉和担保能力,给需要增加信用等级的中小企业信用担保,并向银行或中小企业收取单位增信成本为pf,pf≥0.由于增信机构考虑到中小企业可能产生的损失超过其所收取的单位增信成本,从而拒绝为中小企业提供增信服务的概率为βf,0≤βf≤1.由于银行间激烈的竞争,银行和中小企业共同承担增信成本,双方承担的比例,由企业对银行的谈判能力ω来决定,分别是中小企业为ke,银行为1-ωke,其中0≤ke≤1.中小企业基于增信成本组织生产,向消费者出售产品的单位价格为ps,产品的单位成本cs,cs>0,产量为qs,qs≥0.假设中小企业生产的产品的市场需求是产品出售价格的线性减函数[17],设qs=Ds-bps,Ds为市场最大可能的需求量, b为价格敏感系数b>0.为了简化计算,假设中小企业没有自有资金,其所需资金全部来源于银行贷款,不受银行贷款规模限制.本文的决策变量为rb,pf,和ps,银行、增信机构、中小企业、增信模式和不增信模式分别表示为b、f、s、CE和NCE,其余为参数.如图1.

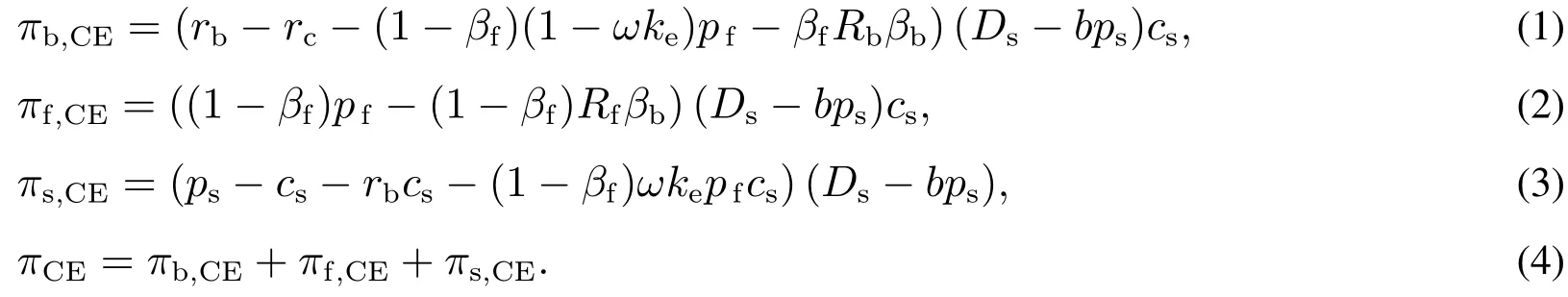

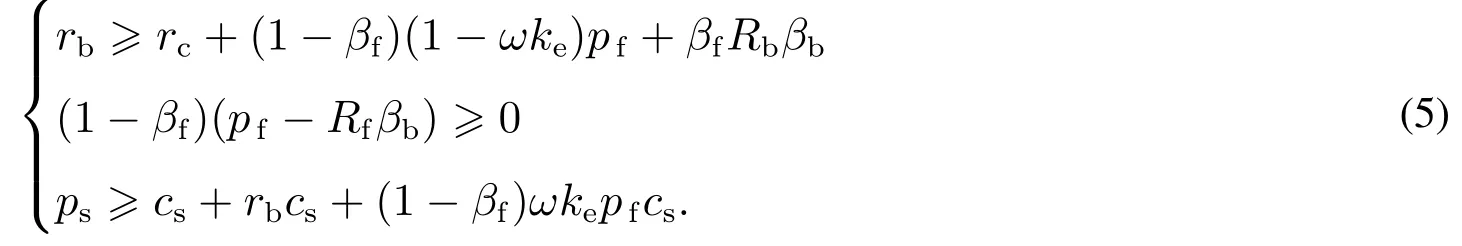

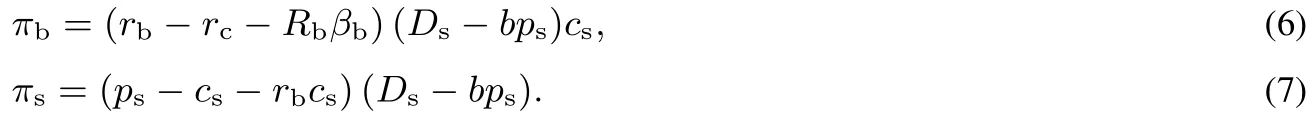

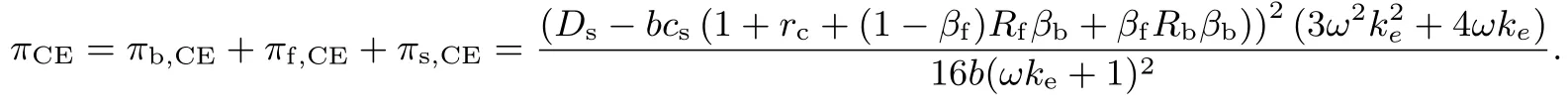

基于上述假设,银行、增信机构、中小企业通过增信运营模式,取得的收益分别为πb,CE,πf,CE,πs,CE,增信运营模式系统总收益为πCE.

图1 信贷资金循环系统运行图Fig.1 Credit fund circulation system

为使讨论有意义,约束如下

如果银行和中小企业选择不通过增信机构增信的运营模式,则βf=1.那么银行和中小企业的收益分别为πb,πs,因此不通过增信机构增信的运营模式系统收益为π.

3 银行和中小企业增信成本分摊策略及决策步骤

3.1银行和中小企业增信成本分摊策略

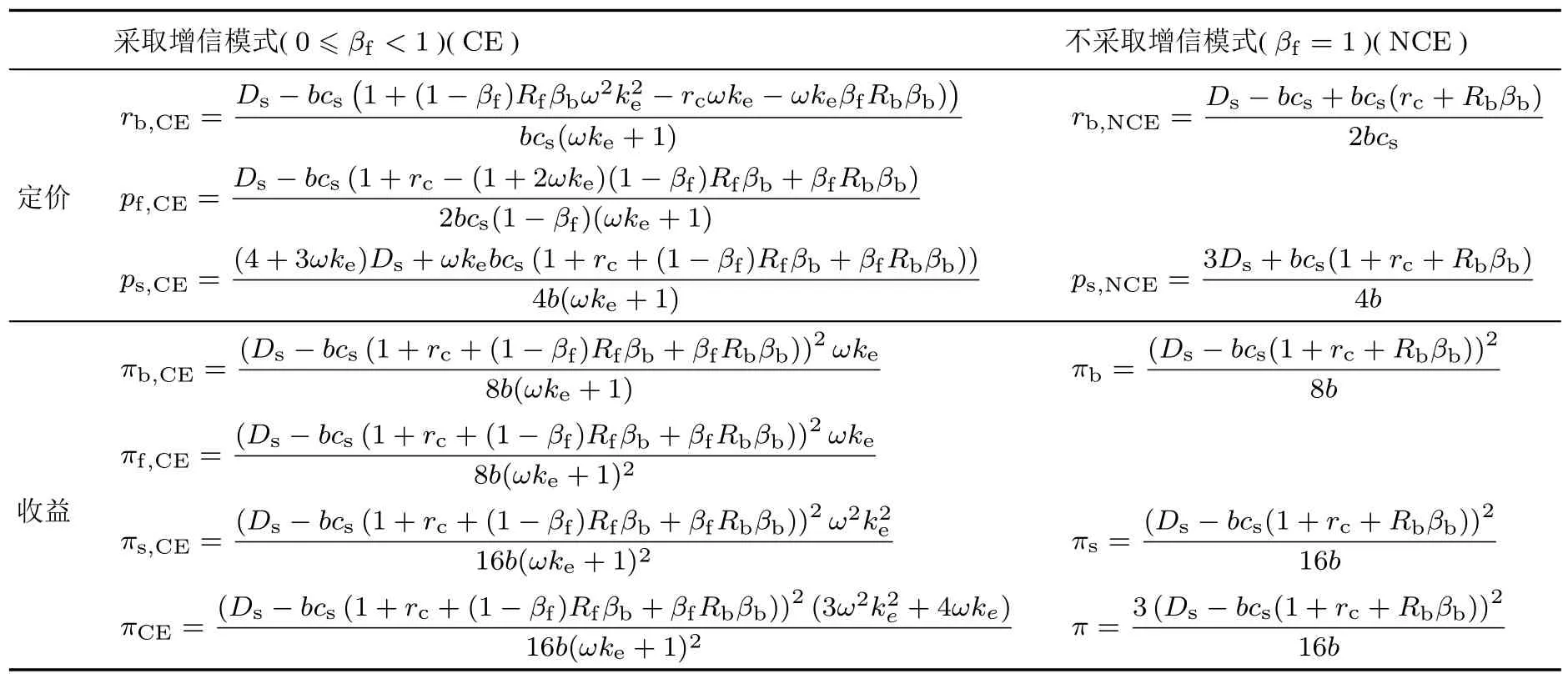

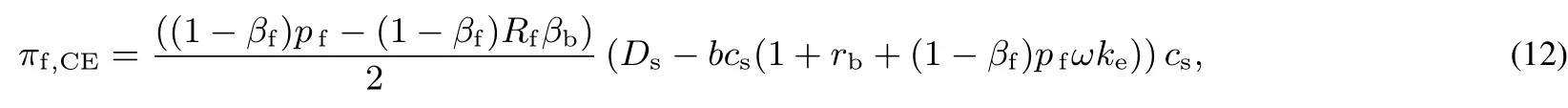

增信博弈是银行、增信机构、中小企业各自根据自身的比较优势,采取有利于自身利益最大化策略.中小企业信贷资金循环系统的收益如式(1)~式(3).根据式(3)、式(2)、式(1)中的顺序,求解动态博弈均衡解.决策顺序为中小企业,增信机构,银行.中小企业信贷资金循环系统的最优定价及收益如表1.

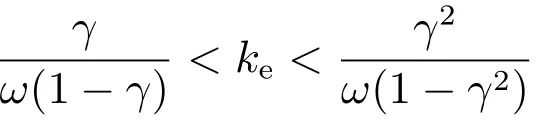

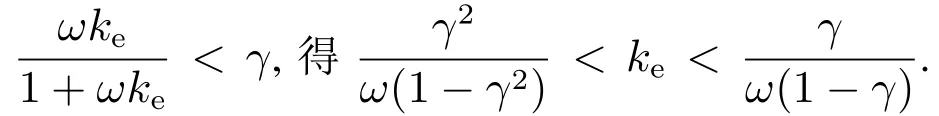

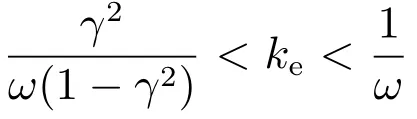

结论1银行的贷款利率rb和中小企业的产品销售价格ps均随着ke的增大而降低,银行、增信机构和中小企业的收益均随着ke的增大而增大.中小企业承担全部的增信成本,即ke→1,可以降低系统成本,优化系统收益.

然而,增信运作究竟是否会给银行和中小企业带来额外收益,即πCE>π,这要看增信运作是否优于非增信运作.

表1 中小企业信贷资金循环系统增信博弈最优定价与收益Table 1 Credit enhancement game for optimal pricing and return Based on SMEs’credit fund circulation system

结论3如果(γ2+2)/3<g(ke)<1,则不采取增信机构增信运营模式对信贷资金供应循环系统有利,但此时中小企业需要将销售收入的一部分支付给银行,即向银行支付较高的贷款利率;但当g(ke)<(γ2+2)/3时银行会考虑到收益不愿意贷款;如果1<g(ke)<(γ+2)/(3γ),则采取增信运营模式,此模式对于信贷资金供应系统有利,但是银行需要给予中小企业一定的补贴,即给予较低的贷款利率,以达到双方的共赢.

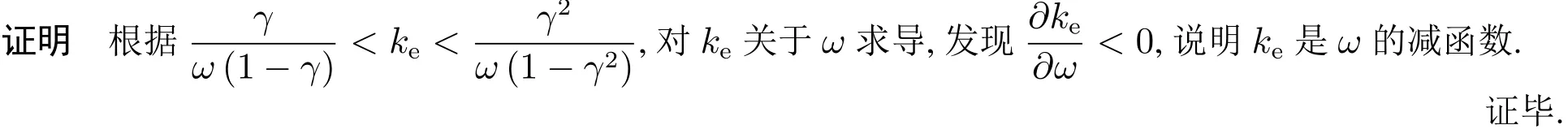

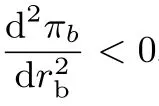

结论4企业的谈判能力越强,增信费用分担比例越小,即,ke是ω的减函数.

因此,银行和企业可以通过改变谈判能力,来改变增信费用的分担比例,实现系统收益最优.

现实中如果中小企业违约率上升时,增信机构不能通过收取增信成本补偿赔付给银行的资金,增信机构就会拒绝给中小企业提供保证.

3.2参与人增信博弈的决策路线及决策机制

根据上文的分析,中小企业首先提出申请,银行根据申请和企业资信选择是否贷款,增信机构在中小企业资信不足时进行介入提供增信服务,可以得出银行与中小企业决策路线图及决策机制.

步骤1中小企业首先提出贷款申请,中小企业信贷循环系统启动,银行利用自己在信贷市场中的主导地位,考察中小企业信用等级,通过与中小企业的谈判协商来选择适合自己的中小企业,决定是否给中小企业贷款,如果不给中小企业贷款则拒绝中小企业贷款需求.如果银行决定对中小企业贷款,则分析中小企业资信状况,在中小企业信用等级不佳的情况下,引进第三方增信机构,银行和中小企业关于是否采取增信操作和增信成本分担比例进行谈判;

4 结束语

本文将增信机制导入到中小企业的信贷体系,在中小企业资信不佳的情况下,通过增信机构增信运作,解决中小企业资信等级低下造成的贷款融资困难.通过把第三方增信机构引进中小企业信贷循环模型,发现增信成本分担比例成为影响参与人合作的关键变量.分析增信成本在银行和中小企业之间的分担比例,来确定银行和中小企业采取增信运营模式的条件和增信模式可行边界.研究结果表明,中小企业承担增信成本比例能够影响银行和中小企业的收益,能够为参与人带来合作剩余.从而可以通过合理的增信成本分担,达到优化信贷循环模型收益的目的.

[1]Allen N B,Adrian M C,Scott F W.Banks and the attendant effects on credit availability,risk and profitability.Small Business Economics,2011,39(12):1–17.

[2]Christopher L C,Paul F J.U.S.structured finance markets:Recent recovery,post-crisis developments,and ongoing regulatory uncertainties.The Journal of Structured Finance,2013,18(4):10–28.

[3]Grunert J,Norden L.Bargaining power and information in SME lending.Small Business Economics,2012,39(2):401–417.

[4]Chen Tsungkang,Liao Hsienhsing,Lu Chiawu.A flow-based corporate credit model.Review of Quantitative Finance and Accounting,2011,36(4):517–532.

[5]Hájek P,Olej V.Credit rating modelling by kernel-based approaches with supervised and semi-supervised learning.Neural Computing and Applications,2011,20(6):761–773.

[6]李嘉玲.担保企业社会资本支持的增信能力研究.天津大学学报(社会科学版),2010,12(2):105–108. Li J L.Credit increment capacity of credit guarantee enterprises supported by social capital.Journal of Tianjin University(Social Sciences Edition),2010,12(2):105–108.(in Chinese)

[7]Kuo Chaujung,Chen Chinming,Sung Chaohsien.Evaluating guarantee fees for loans to small and medium-sized enterprises.Small Business Economics,2011,37(2):205–218.

[8]陈秉正.费用分摊问题与群决策方法.系统工程理论与实践,1990,10(5):30–36. Chen B Z.Cost-sharing issues and group decision making.Systems Engineering:Theory&Practice,1990,10(5):30–36.(in Chinese)

[9]刘圣欢.费用分摊、选票分配与业主财富转移.管理学报,2010,7(3):435–439. Liu S H.Cost allocation,allocation of votes and wealth transfer between unit owners.Chinese Journal of Management,2010,7(3): 435–439.(in Chinese)

[10]Bahel E.The implications of the ranking axiom for discrete cost sharing methods.International Journal of Game Theory,2011, 40(3):551–589.

[11]Wang Zhen,Xu Dachuan.A cost-sharing method for an uncapacitated facility location game with penalties.Journal of Systems Science and Complexity,2012,25(2):287–292.

[12]Maurice Koster.Consistent cost sharing.Mathematical Methods of Operations Research,2012,75(1):1–28.

[13]Emmanouil P,Angelina V.A complete characterization of group-strategy proof mechanisms of cost-sharing.Algorithmica,2012, 63(4):831–860.

[14]Richard T G,Jannett H,Robert C S.R&D subsidy games:A cost sharing approach vs.reward for performance.The Journal of Technology Transfer,2012,37(4):385–403.

[15]Vivekananda M,Shyama V R.R&D cooperation in emerging industries,asymmetric innovative capabilities and rationale for technology parks.Theory and Decision,2011,71(3):373–394.

[16]梅强,马国建,杜建国.中小企业信用担保路径演化研究.系统工程学报,2009,24(3):280–285. Mei Q,Ma G J,Du J G.Study on the evolution route of small and medium-sized enterprises credit-guarantees.Journal of Systems Engineering,2009,24(3):280–285.(in Chinese)

[17]王玉燕,李帮义,申亮.TPT-CLSC的协调研究.中国管理科学,2007,15(5):101–106. Wang Y Y,Li B Y,Shen L.The research on coordination of TPT-CLSC.Chinese Journal of Management Science,2007,15(5): 101–106.(in Chinese)

附录表1的结果推导

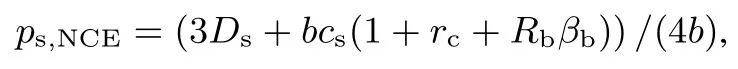

根据动态博弈均衡解求解方法.当βf=1时,采取不增信(NCE)运营模式,因此式(1)和式(3)变为

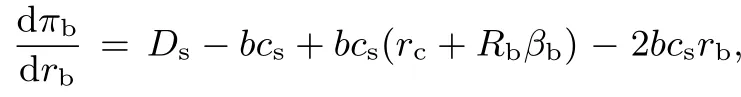

按照中小企业、银行决策顺序,首先求解中小企业均衡解.因此对式(7)关于ps求一阶导数,得

将ps,NCE、rb,NCE代入式(6)和式(7)得

非增信模式系统总收益 π=πb+πs=3(Ds-bcs(1+rc+Rbβb))2/(16b).

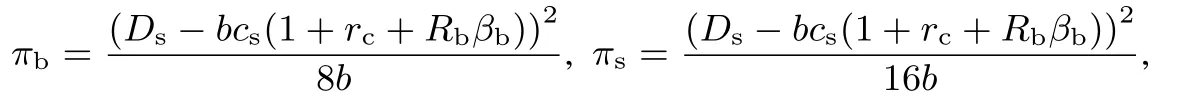

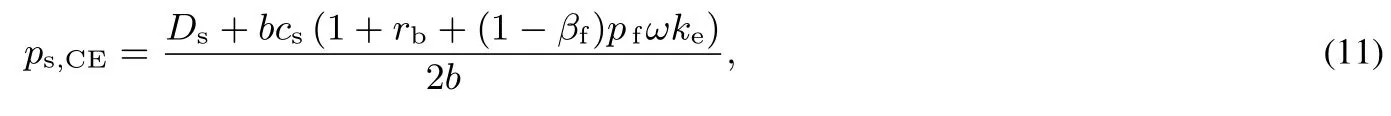

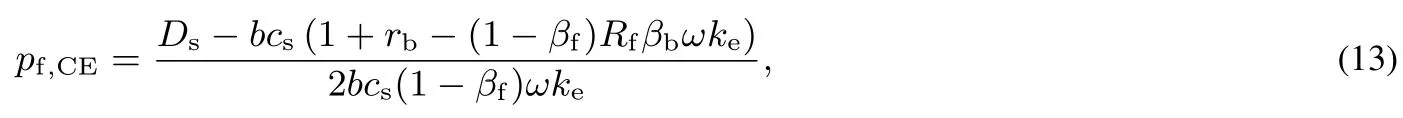

另外,当0≤βf<1时,采取增信运营模式(CE),同样,根据动态博弈均衡解求解方法,按照借款企业、增信机构、银行决策顺序,对式(3)关于ps求一阶导数,得

将ps,CE代入式(2),得

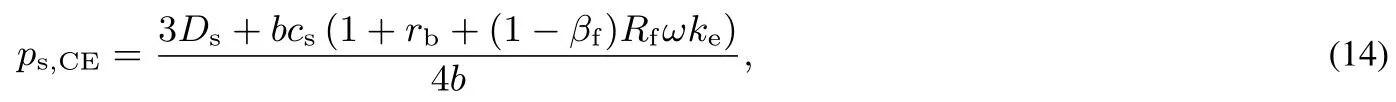

同样的处理可求出函数最大值,得

将式(13)代入式(11),得

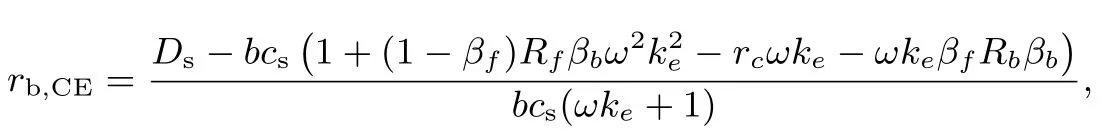

将式(13)和式(14)代入式(1),对式(1)可求得最大值,得

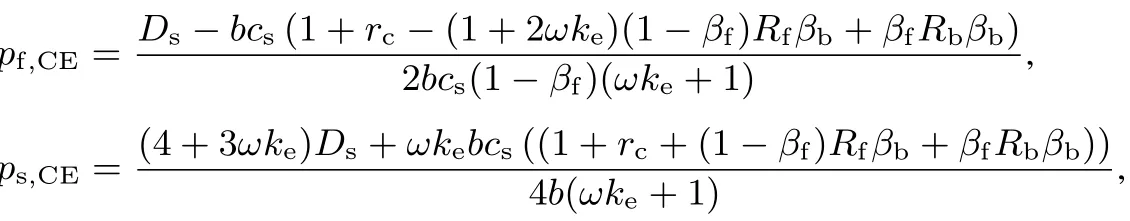

将rb,CE代入式(13)和式(14),得

将ps,CE,pf,CE,rb,CE代入式(1)~式(3)得

增信模式系统总收益

Credit revolving mechanism of SMEs based on credit enhancement costs-sharing

Liu Hongsheng1,2,Li Bangyi1

(1.College of Economics and Management,Nanjing University of Aeronautics and Astronautics,Nanjing 211106,China; 2.Ningbo Yinzhou Rural Cooperative Bank,Ningbo 315100,China)

Based on the game between banks and SMEs,credit enhancement cost-sharing in the credit revolving of SMEs is studied.Third party credit enhancement institutions are introduced into the model of SMEs’revolving credit,and a game model between banks and SMEs is established.In the model of credit enhancement,the credit enhancement costs-sharing between banks and SMEs and the effects of system profit for credit enhancement operation model are discussed.The result indicates that SMEs sharing in the enhancement costs realizes Pareto improvement of both banks’and SMEs’return.And if SMEs bear all the costs,system return can be maximized.The research concluded that the credit revolving model’s return can be optimized through reasonable apportionment of the credit enhancement costs.

credit enhancement game;fees apportionment;interest coordination;credit enhancement institution

F830;F224.32

A

1000-5781(2016)05-0625-08

10.13383/j.cnki.jse.2016.05.007

2013-12-15;

2015-03-02.

国家社会科学基金重点资助项目(13AZD062);教育部高校博士点基金资助项目(20113218110024).

刘红生(1970—),男,河南襄城人,博士生,高级审计师,研究方向:委托与代理理论,Email:happysunny@126.com;

李帮义(1963—),男,山东邹平人,博士,教授,博士生导师,研究方向:优化决策,Email:libangyi@263.net.