船市低位震荡 综合实力提升

去 年是“十二五”收官之年,中国船舶工业行业面临诸多困难。首先,船市深度调整,环境更加恶劣,新承接订单的国际市场份额自全球金融危机以来首次下降;其次,国际竞争越发激烈,管理水平亟待提高;第三,具有竞争优势的散货船需求量急速下跌,而超大型油轮、超大型集装箱船、LNG船等“双高”船型在整个市场需求结构中占比明显提升,因此中国造船业国际市场地位受到威胁;第四,国际油价屡创新低,海工装备市场受创近达十年最低水平。中国新承接各类海工装备88艘/座、38.2亿美元,金额同比下降75.5%。除此之外,在油价高峰时期承接的大量低首付款钻井平台和海工船订单,面临的交付风险越来越大,一些项目由于船东经营困难不能按时交付,甚至出现项目撤单的现象。

中国政府高度重视船舶工业发展,国家主席习近平亲赴浙江省船舶企业调研,国务院出台《中国制造2025》等相关政策。船舶工业克服了各种困难,产业集中度提高,转型升级成效明显,智能制造有所突破,对外合作成绩显著,行业产业链进一步完善,兼并重组稳步推进,综合实力得到提高,世界造船大国地位继续巩固。但受国际金融危机深层次影响,接单难、交船难、盈利难、融资难等问题依然存在,全行业经济效益下滑,船舶工业面临的形势依然严峻。

经济运行基本情况

三大指标两降一升

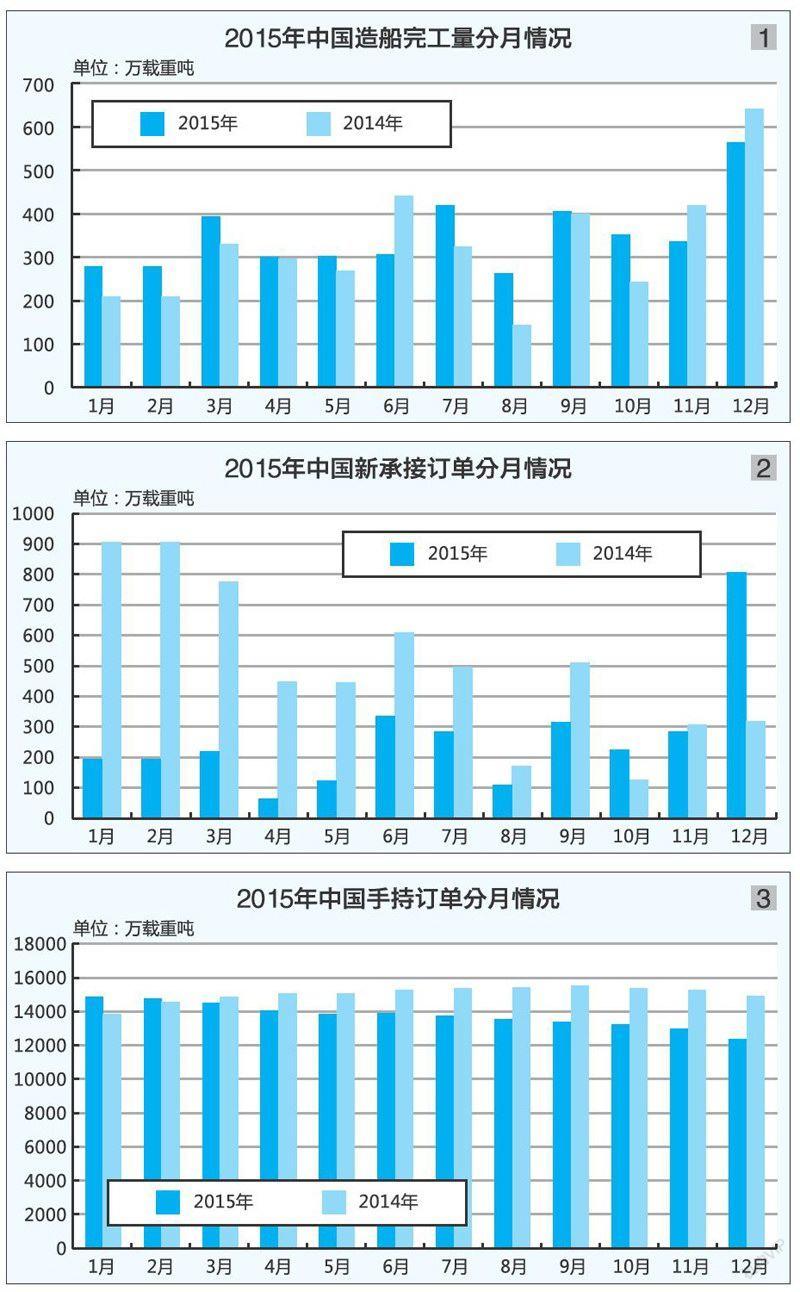

去年,全国造船完工量4184万DWT,同比增长7.1 %;新承接船舶订单量3126万DWT,同比下降47.9 %。截至去年年底,手持船舶订单量12304万DWT,同比下降12.3%(见图1、2、3)。出口船舶分别占全国造船完工量、新接订单量和手持订单量的88.6%、88.6%和95.7%。

行业经济效益下降

去年前11月,全国规模以上船舶工业企业1449家,实现主营业务收入6885.6亿元,同比增长2.2%。其中,船舶制造3532.2亿元,同比增长2.8%;船舶配套业904亿元,同比增长8.2%;船舶修理业197亿元,同比下降3.4%;海洋工程专用设备制造634.5亿元,同比下降4.7%。

全国规模以上船舶工业企业实现利润总额156.1亿元,同比下降37.3%。其中,船舶制造业122.5亿元,同比下降14.3%;船舶配套业43.1亿元,同比增长11.3%;船舶修理业8.2亿元,同比增长153%;海洋工程专用设备制造亏损4亿元,同比下降116.3%。

船舶出口有所回升

去年前11月,船舶出口金额255.5亿美元,同比增长12%。出口船舶中散货船、油轮和集装箱船占主导,出口额合计为144.3亿美元,占出口总额的56.3%。船舶产品出口到186个国家和地区,亚洲仍是中国船舶出口的主要地区。其中,向亚洲出口151亿美元,占比59.1%;向欧洲出口32.9亿美元,占比12.9%;向拉丁美洲出口31.1亿美元,占比12.2%。

经济运行主要特点

产业集中度提升

去年,为应对日益严峻的市场形势,骨干造船企业抓住市场机遇,加大营销力度,大力开发新船型,抢夺市场订单,行业产业集中度进一步提升。去年,全国造船完工量前10家企业,占全国比重53.4%,同比提高2.8个百分点;新承接船舶订单前10家企业,占全国比重70.6%,同比提高15.1个百分点。中国分别有3家和4家企业进入世界造船完工和新承接订单前10名。

产品创新成效好

去年,骨干船舶企业加大自主研发力度,产品创新成效明显。三大主流船型全面升级换代,17.2万立方米薄膜型液化天然气(LNG)船、8.3万立方米超大型全冷式液化石油气船、1.8万TEU型船、8500车位汽车滚装船、4.5万吨集滚船、3.7万吨沥青船、北极深水半潜式钻井平台、圆筒型海上生活平台、R550型自升式钻井平台等高端产品交付使用。2万TEU型船、新一代40万吨级矿砂船、超大型原油轮(VLCC)、7800车位汽车滚装船等新船型获得批量订单。战略性、前瞻性产品研发稳步推进,7万总吨级自主知识产权豪华邮轮、3.88万吨级智能示范船、第七代超深水钻井平台、新型极地自破冰科考船、1万车位超大型汽车滚装船、超大型乙烷运输船等船型研发取得积极进展。双燃料中速机和气体中速机等一批自主品牌动力装备研发取得突破。全年造船完工和新接订单修载比分别达到0.353和0.387,创历史新高。

智能制造有突破

去年,骨干船舶企业加强生产工艺创新,加大数字化装备、智能化焊接机器人等新技术在造船上的应用,提高造船工艺、流程、管理的设计集中度。南通中远川崎成为船舶行业唯一的工信部智能制造试点示范企业,中国船级社发布首部《智能船舶规范》。

产能合作渐推进

去年,船舶工业企业以国家“一带一路”等重大战略的实施为契机,积极开拓国际市场,全力推进船舶工业国际产能合作。中船集团收购芬兰瓦锡兰旗下二冲程发动机业务,完善了全球网络,增强客户服务能力;与全球最大的邮轮运营商嘉年华集团签署在华合资设立豪华邮轮船东公司协议,填补中国在邮轮设计建造的空白。中集烟台来福士海洋工程有限公司在波斯湾、里海、墨西哥湾和俄罗斯等国家和地区打造多个高端海洋工程装备总包项目,展示“中国制造+中国资本+中国运营”的范例。中国南车时代电气有限公司收购全球深海机器人第二大供应商英国SMD公司、山东海洋工程装备有限公司收购挪威钻井承包商Northern Offshore,加快中国海洋装备高端化、产业化和国际化进程。

多措并举降成本

面对低迷的市场需求和激烈的市场竞争,企业通过集中采购、与客户协商价格、签订战略协议等措施,锁定生产成本;通过全面梳理,定岗定编、对外包工进行精简和优化,减少人力成本。通过加强预算管理,严控采购成本;推动节能降耗、强化“应收账款和存货”管理降低资金成本;通过钢材管理系统模块、库存物资信息平台等信息化手段,提高钢材利用率,降低钢材采购量和库存量,节省物资成本。

骨干企业通过理顺内部生产管理工作机制,强化以生产计划为中心的生产管理模式,有效提升精细化管理能力,逐步建立健全从生产策划到生产技术,再到生产计划和生产组织的完整生产管理体系。统筹配套资源集中采购,开展管理提升专项活动、加强供方产品质量控制、强化管理以及加大科技创新力度,促进管理水平提升,不断增强核心竞争力。

产业链持续完善

去年,骨干船舶企业调整产品结构,实现多元化发展,大力发展生产性服务业,行业产业链进一步完善。中船集团非船装备产业逐步形成特色,盾构机、陆用环保设备、钢构、风塔等业务进一步拓展市场,院所科技产业发展持续发力。沪东重机开展动力装备全球服务,初步形成售后服务组织HHM GTS,并推进汉堡、雅典、新加坡、迪拜、休斯敦等网点建设,在多地已有合作方。华南船机深耕东南亚售后服务市场,营业收入占比攀升。中船重工在海洋装备产业、战略性新兴产业、机电装备产业、生产性现代服务业等四大领域形成一批处于领先地位的非船品牌产品。

推进兼并和重组

去年,造船企业通过多种渠道化解过剩产能。工信部公告通过评审的《船舶行业规范条件》第三批11家企业和《海洋工程装备规范条件》第一批7家企业。集团企业落实压缩产能,中船集团关闭上海船厂浦西厂区的修船业务;长航集团压缩青山船厂能力,整合江东船厂生产管理,退出宜昌船厂造船业务;中海集团按照“有进有退,进退有序”的战略要求重整修船板块。骨干企业推进兼并重组,大连船舶重工集团兼并大连大洋船舶船厂;泰州口岸船舶回购泰州中航船舶45%股权;中集安瑞科有限公司收购南通太平洋海洋工程有限公司30%股份。据不完全统计,全行业化解过剩产能超过1000万DWT。

修船业稳定增长

去年,受益于低油价影响,油轮修理业务大幅增长,但大型海工装备和特种船舶修理改装需求不足。中国船舶工业行业协会修船分会组织编订《中国修船质量标准》和修编《中国修船价格指引》,推进行业修船价格本的编辑工作,推进以超高压水除锈为重点的绿色修船产业联盟,保持修船业发展。统计显示,船舶修理业完成利润总额8.2亿元,同比增长153%;全国前15家修船企业完成产值129亿元,同比增长9.6%;修理完工船舶3740艘,同比增长12.8%。除常规修理任务外,骨干修船企业还承接高端改装工程,中船澄西船舶(广州)有限公司交付全球最复杂VLCC改装FPSO项目;沪东中华造船(集团)有限公司完成LNG浮式储存和再气化装置改装修理;上海华润大东有限公司承修“大西洋”号大型豪华邮轮;金海船务工程有限公司改装世界首艘单钩起重工程船“振华30”,同时推进技术革新,采用液压平板车技术实现超大型集装箱船球鼻艏整体建造、整体吊运和整体合拢,实现105吨巨桨吊装。

预测和建议

预测

预计今年新造船市场形势依然严峻,全年新船成交量约7000万DWT,较去年下滑。新船价格或继续走低。受低油价刺激效应减弱及运力快速增长影响,油轮市场将出现下降、散货船市场总体仍将处于低位、集装箱船市场或将明显回落、特种船市场鲜有热点,多数船型需求稳定。

预计,今年中国船舶工业主要经济指标有望保持增长,新接单总量力争保持稳定,按手持订单统计,造船完工约4100万DWT,手持订单量将低于1.2亿DWT。

建议

主动对接国家支持政策。去年,国务院出台《中国制造2025》,海洋工程装备和高技术船舶被纳入十大重点发展领域,颁布《关于推进国际产能和装备制造合作的指导意见》,船舶和海洋工程被列入重点推进行业;央行等国家九部委联合发布《关于金融支持船舶工业加快结构调整促进转型升级的指导意见》,促进金融业做好船舶工业结构调整、转型升级的服务工作;财政部、工信部、中国保监会联合发布《关于开展首台(套)重大技术装备保险补偿机制试点工作的通知》,高技术船舶和海洋工程装备被纳入目录;国家发改委发布《关于实施增强制造业核心竞争力重大工程包的通知》,高端船舶和海洋工程装备被列为六大重点领域。中国船舶工业各领域要主动对接政府各项支持政策。

研发创新促进转型升级。加强基础共性技术和前沿技术研究,强化创新基础,增强技术储备,打造原始创新能力。利用中国的工程技术研究中心、工程实验室等创新平台,完善产业技术创新体系;利用公共服务平台,提升产业基础共性技术研发能力,完善产业技术基础体系;开展节能、减排、低碳、环保等方面的新技术研发,开发环境友好型的绿色船舶,引领市场需求;实施重大创新项目,实现产学研用相结合解决相关领域技术难题。

金融机构加大融资力度。当前融资支持对船舶工业获取订单至关重要。呼吁银行等金融机构切实加大对船舶企业,特别是骨干船舶企业的支持力度,实行差异化管理,扶优扶强,向有品牌、有市场、有订单的船舶企业提供授信、融资、保函等金融业务支持,帮助骨干船舶企业平稳渡过市场低迷期;同时向实力强、信誉好的国外船东投放买方信贷,定向下单;进一步加快《关于金融支持船舶工业加快结构调整促进转型升级的指导意见》相关政策落地,帮助中国船舶企业渡过难关。

加强财务管理管控风险。今年,人民币汇率变动幅度将加大,船舶企业要加强财务管理,积极调整财务策略,建立适应当前环境下的财务管理系统及风险预警机制,加强对企业现金流的监控和管理,提高资金利用率,降低融资成本,控制汇率风险,有效应对市场变化。

发挥社会组织服务作用。继续加大船舶行业协会等社会组织对外交流和行业服务作用。加强行业自律,维护行业权益。探索实践经济运行信息服务模式,使信息、统计、加工分析成为行业发展及服务企业的纽带。逐步建立行业监测预警机制,引导行业发展;应对活跃造船专家联盟相关工作,推动国际船级社协会新近发布的URS11A和URS34以及船级社集装箱船结构规范修订工作,开展对国际标准化组织ISO20283-5内容研究,协助防腐工程师协会展开关于船舶行业涂层标准腐蚀情况数据搜集等工作,提升中国造船界话语权。