中国试点碳市场间的溢出效应研究——基于六元VAR-GARCH-BEKK模型与社会网络分析法

王 倩 高翠云

中国试点碳市场间的溢出效应研究

——基于六元VAR-GARCH-BEKK模型与社会网络分析法

王倩高翠云

中国碳交易试点地区作为全国统一碳市场的前提与基础而备受关注。基于六元非对称t分布的VAR-GARCH-BEKK模型测度中国各试点碳市场的溢出效应,并运用社会网络分析法(SNA)研究碳市场间的结构特征与空间关联。收益率的溢出效应表明,试点碳市场已具备了市场整合的特质,上海碳市场仅存在对外均值溢出效应,而深圳碳市场位于均值溢出效应网络外部;GARCH-BEKK模型表明,六个碳市场均位于波动溢出效应网络线内部,多数碳市场间存在双向波动溢出效应,且各碳市场的波动溢出效应具有显著的不对称性;从综合效应来看,试点碳市场间存在高度关联性,其中上海碳市场存在“五溢出,零受益”特性。因此,投资者应综合考虑各碳市场溢出效应;碳市场价格的管理要明确碳价波动的源头,防控风险传染。

碳市场; 溢出效应; GARCH-BEKK模型; 社会网络分析法

至2014年6月,中国七个碳交易试点全部开市交易,其在推动试点地区碳减排的同时,又通过差异化的制度设计为构建全国碳市场提供经验。制度设计的差异以及各碳市场的独立运行使各试点碳市场存在较大价差,例如2014年履约期北京成交均价为53.19元/吨,而天津仅为23.75元/吨。这使得中国的试点碳市场呈现出分割市场的特性。正如中美股市的制度有显著差异,但近年来两者间的溢出效应倍受关注一样,中国试点碳市场间的溢出效应也值得研究。一方面影响碳价的信息因素存在共性,例如影响碳价(王倩、路京京,2015:162-168)的宏观经济因素*由于王倩文中数据为日度数据,因此宏观经济因素指标选取为上证工业指数以替代GDP,各地区数据相同,对碳价造成显著影响。当选取宏观经济因素为GDP时,各地区的经济增长会存在溢出效应。存在空间关联和溢出效应(Ying,2003:613-628;Groenewold et al.,2008:32-52;潘文卿,2012:54-65),气候因素导致空间相邻的北京与天津、上海与湖北、广东与深圳面临相同的天气冲击,国家出台的碳减排政策亦会对各交易市场造成冲击;另一方面,试点碳市场均引入了机构或个人投资者,一个碳市场的波动会通过影响投资者行为将波动传递到其它市场,产生溢出效应。上述因素对中国碳试点市场间的溢出效应有多大影响?试点碳市场一体化程度有多大?是否可以成为全国统一碳市场的基础?碳试点市场间是如何相互依赖与影响的?这些问题是构建全国统一碳市场亟待解决的问题。因此,研究各试点碳市场之间的溢出效应、掌握各试点碳市场间的信息传递机制,对理解各碳市场价差与波动具有重要意义。研究结论还将为建立全国统一碳市场提供理论依据和制度支持。

碳市场间的溢出效应主要体现为各市场之间的关联性。本文从均值溢出效应(均值:一阶矩)和波动溢出效应(方差:二阶矩)两方面考察碳市场间的信息传导,其中均值溢出效应指一个碳市场价格或收益率的变动对其它碳市场产生的影响,波动溢出效应则是指一个碳市场波动的变化对其他碳市场的影响。

关于不同类型碳市场间的溢出效应,黄明皓等(2010)认为CER市场与EUA市场现货和期货价格存在相互影响,且长期来看,两市场存在动态稳健性。吴恒煜等(2011)采用VAR模型分析ECX CER现货与期货价格溢出效应,并提出t-GARCH(1,1)是拟合CER期货市场与现货市场收益率的最优模型。张秋莉等(2012)运用DCC-MVGARCH模型分析CERs期货价格收益率与能源期货价格收益率的动态关联,认为两者存在正相关性。Nazifi F(2013)运用协整检验与趋同检验方法,提出EUA与CER价格不存在长期相关性与趋同性。郭辉等(2012)与刘纪显等(2014)分析了两市场的非对称溢出效应。吴恒煜等(2014)与胡根华等(2015)则采用相应Copula模型,研究其尾部特征。关于碳市场与化石能源市场的溢出效应,现有文献主要研究了EU ETS碳价与能源价格的关联度(Convery & Redmond,2007:88-111;Marimoutou & Soury,2015:417-429;Zhang & Sun,2016:2654-2663;海小辉等,2014:1442-1451),其中Zhang & Sun(2016)运用DCC-MGARCH与BEKK-GARCH指出欧盟煤炭市场对碳市场、碳市场对天然气市场存在单向溢出效应。

由于中国碳市场建立时间较短,目前针对七个试点碳市场间溢出效应的研究仍是空白。关于金融市场间关联性与溢出效应的研究主要集中于中国与美国股市、以及国内A股与B股的溢出效应分析(赵留彦等,2003:37-52;张兵等,2010:141-151;李红权等,2011:15-25)。

现有文献研究为碳交易的对冲与避险提供了理论依据。然而,相关文献研究缺乏对中国试点碳市场间溢出效应的理论与实证研究,无法直观体现“市场-市场”间的关联性与溢出效应。

本文基于六元非对称t分布的VAR-GARCH-BEKK模型研究中国试点碳市场间的均值与波动溢出效应*DCC-MVGARCH模型与Copula-GARCH模型仅能够分析市场间的相互联系与依存度,而不能确定市场溢出效应的指向性,因此本文选取BEKK-GARCH模型进行分析。中国在两省五市设置了试点碳市场,分别为广东、湖北、深圳、北京、天津、上海和重庆。由于重庆的碳市场交易非常清淡,只有十几天的交易数据,所以本文的研究对象为除重庆外的六个试点市场。,并运用社会网络分析法(SNA)以溢出效应网络图直观表现市场间的关联性,进而通过测算其网络密度、网络关联度与度数中心度等指标,为全国碳市场的构建提供理论指导和数据支持。

一、 中国试点碳市场间溢出效应的理论分析

虽然各试点碳市场仅存在省市内部交易,且各地区的供求现状、制度设计不同,但由于各地区基本因素的相似性与基于市场化的减排机制设定,必然导致各试点碳市场间存在关联性。这一关联性主要体现为碳市场间的溢出效应,即一个市场价格或波动变动能够对其他市场造成影响。碳市场间的溢出效应与关联性代表各试点市场存在市场整合的潜质,这意味着现阶段各试点碳市场是否具备构建全国统一碳市场的基础。

金融市场间存在溢出效应可能源于两类渠道(李成等,2010:3-19)。一类是由于各市场间存在一系列属性相同或相似的基本因素,导致市场呈现相似变动;另一类则是由于市场传染效应导致。在第一类渠道中,各试点碳市场间均存在的相似与相同因素又可以进一步的分为宏观和微观两类,即宏观经济层面和市场运行机制层面存在的相似因素。在宏观经济层面,虽然试点地区经济发展水平与能源消费水平等影响碳价的因素不尽相同,但各地区的经济水平与能源消费结构存在关联与溢出效应,进而影响碳价(潘文卿,2012:54-65;李敬等,2014:4-16;刘华军等,2015:83-95;刘华军、何礼伟,2016:97-107);同时,汇率的波动能够通过影响能源的进出口,影响碳价。由于各试点地区面临的是相同的汇率和能源价格,碳市场波动的相似亦随之提高;国家出台的环境保护与减排政策均会对各试点碳市场造成相同影响;另外,地理位置越靠近的地区,天气与温度情况越相近地区的碳市场受天气因素冲击的效应就越类似(郭文军,2015:305-310;王倩、路京京,2015:162-168)。在市场运行机制层面,各试点碳市场的机制设定存在较多的相似点,机构与个人投资者能够基于某一碳市场的信息调整对另一碳市场的认知。第二类市场传染渠道包括市场预期(Kumar & Persaud,2002:401-436)和流动性冲击等因素。碳市场是强制减排政策下形成的市场。所交易的碳排放权因强制减排政策才有价值,因此其价格受碳市场制度设计即碳排放权配给的影响非常大。2006年欧盟碳排放权过剩就曾导致EUETS市场的价格崩溃。因此,当一个碳市场出现大幅波动时,投资者会对其他碳市场的波动产生预期,产生调整资产的交易行为,从而引发其他碳市场的波动;当某一碳市场出现流动性问题时,一方面会导致价格不能反映市场信息,另一方面会引起投资者的恐慌情绪,而恐慌情绪的传染会加重其它碳市场的流动性问题。

二、 研究方法

(一) VAR-GARCH-BEKK模型

为分析各试点碳市场之间的相互联系与溢出效应,本文首先采用向量自回归(VAR)模型确定市场间收益率的溢出效应。通过格兰杰因果检验确定各市场收益率因果联系,随后选取最优滞后阶数,构建VAR模型,如式(1)所示:

(1)

其中,Ri,t表示各碳市场收益率,R1,t-j1到R6,t-j6分别表示6个碳市场收益率的滞后项,其系数β是否为0取决于格兰杰因果检验的结果*若市场间不存在格兰杰因果关系,系数β=0。,εi,t为扰动项。则式(1)可简化为式(2)所示:

(2)

依据建立的VAR模型可知其收益率间存在的关联,格兰杰因果检验则能表明均值溢出效应的指向性。

为体现波动性的传递机制,本文采用多元GARCH(MGARCH,又称作VGARCH)模型分析收益率波动的溢出效应,VGARCH方差方程的基本形式如式(3)所示:

(3)

其中εt为均值方程的残差向量,Ht为εt的条件方差协方差矩阵,C、A与B分别表示常数、ARCH项与GARCH项的系数矩阵。由于式(3)估计结果易导致系数A、B为负,因此为满足协方差矩阵的正定性,并减少参数估计个数,本文采用BEKK模型(Engle,1995:122-150)解决上述问题,其方差方程如式(4)所示:

(4)

其中Ht为εt的条件方差协方差矩阵,C为下三角矩阵,Ai、Bj为方阵。以二元BEKK-GARCH(1,1)为例,其矩阵形式如式(5)所示:

(5)

将式(5)展开从而能够更好的看出市场波动的溢出效应,其展开结果如式(6)~(8)所示:

(6)

(7)

(8)

其中,h11,t与h22,t分别表示两个市场的条件方差,h12,t与h21,t则表示条件协方差;α11、α22与β11、β22分别表示各自市场的ARCH波动效应与GARCH波动效应;α12与β12表示市场1对市场2的ARCH波动效应与GARCH波动效应,其中ARCH波动效应指市场1过去异常冲击对市场2条件波动的改变,GARCH波动效应指市场1对市场2的波动外溢,α21与β21则表示市场2对市场1的ARCH波动效应与GARCH波动效应。

原假设1:北京碳市场对天津碳市场不存在波动溢出效应,H0:αbj-tj=βbj-tj=0

原假设2:天津碳市场对北京碳市场不存在波动溢出效应,H0:αtj-bj=βtj-bj=0

原假设3:北京碳市场和天津碳市场间不存在波动溢出效应,H0:αbj-tj=βbj-tj=0且αtj-bj=βtj-bj=0

(二) 社会网络分析法

根据现有文献,社会网络分析法在经济学中主要应用于经济增长空间关联研究(侯赘慧等,2009:90-101;李敬等,2014:4-16;刘华军、何礼伟,2016:97-107)与能源消费的空间网络特征研究(刘华军等,2015:83-95)等国家与区域层面的经济、环境因素的关联问题,本文首次将其引入到碳市场的溢出效应问题中,分析各市场关联结构与特征。社会网络分析法一般采用整体网络特征、个体网络特征与空间聚类分析进行多角度、多层次研究,其中空间聚类分析指通过块模型确定各板块中包含哪些市场或地区,用以研究该板块是净溢出、净受益*受益表示受到其他市场溢出效应的影响,选自李敬:《中国区域经济增长的空间关联及其解释——基于网络分析方法》,载《经济研究》2014年第1期,第4~16页。还是双向溢出角色,由于本文研究的碳市场仅6个,不足以考虑聚类分析,因此不做过多研究。笔者通过构建各碳市场的溢出效应网络,以分析市场间存在的关联与互动。每个市场代表网络中的“点”,市场间的溢出效应则是网络中的“线”,以线连接各点则刻画出碳市场的关联情况与结构特征。由于溢出效应存在不对称现象,以箭头表示溢出方向。从某一市场箭头向外的线表明该市场对其它市场的净溢出,而某一市场箭头向内的线则表明该市场从其它市场收到的净受益效应。为更清楚表明溢出效应的方向,笔者将箭头向外的净溢出效应称为溢出效应,而将箭头向内的净受益效应称之为逆向溢出效应。

1.整体网络特征

网络密度指反映各碳市场间溢出效应的关联紧密度,网络密度越高,说明各市场间存在的溢出效应越密集。计算公式如(9)所示:

NDc=SEa/SEm=SEa/[CM×(CM-1)]

(9)

其中,NDc表示碳市场构成网络的网络密度,SEa表示各市场间实际存在的溢出效应构成的关联线数量*单向溢出效应表示数量为1,双向溢出效应表示数量为2。,SEm表示各市场间最大可能的关联数量,CM表示碳市场的数量。

网络关联度指各交易市场间存在的直接与间接的关联路径,如果经由某一个碳市场将各市场相连,表明整体网络对该市场有较强的依赖性。计算公式如(10)所示:

NCc=REa/REm=REa/[CM×(CM-1)/2]

(10)

其中,NCc表示网络关联度,REa表示实际“市场-市场”可达对数*与网络密度不同,网络关联度为单向的“线”进行分析,而不考虑方向性。,REm表示各市场间最大可能的“市场-市场”可达对数,CM表示碳市场的数量。

在考虑“市场-市场”溢出效应是否对称的基础上,构建网络等级度指标,用于分析市场间的非对称可达。计算公式如(11)所示:

[6]American leaders first ignored the comprehensive assault on our society and then to no avail appealed to Beijing to act responsibly.We now have no choice but to impose costs and President Trump’s action today is a critical step in the right direction.(2018.3.23)

NLDc=1-SPa/SPm

(11)

其中,NLDc表示网络等级度,SPa表示实际“市场-市场”对称可达点对数,SPm表示最大可能的“市场-市场”对称可达点对数。

2.个体网络特征

个体网络特征主要采用中心度指标进行分析,其分为相对度数中心度和中间中心度,其中相对度数中间度指某一市场与其他市场直接相连的市场数量与最大可能相连市场数量的比值;而中间中心度在考虑间接关联的基础上确定某一市场的“桥梁”作用,由于笔者认为碳市场溢出效应的间接关联作用较小,因此本文不考虑中间中心度问题。同时,在计算相对度数中心度时,由于碳市场间的溢出效应存在方向性,而中心度数值不考虑指向,导致所得中心度数值无法具体解释碳市场间相互影响,如北京碳市场仅存在对天津市场的溢出效应,或北京碳市场仅受到天津的溢出效应,中心度数据相同。笔者定义“溢出效应相对中心度”与“逆向溢出效应相对中心度”,以确定某个地区溢出效应的方向性,计算公式如式(12)与式(13)所示。

PCDc=OELa/OELm

(12)

RCDc=ROELa/ROELm

(13)

其中,PCDc表示溢出效应相对中心度,OELa表示某一碳市场实际溢出效应线数量,OELm表示该碳市场最大可能溢出效应线数量;RCDc表示逆向溢出效应相对中心度,ROELa表示某一碳市场实际逆向溢出效应线数量,即受到溢出效应的网络线条数,ROELm表示该碳市场最大可能逆向溢出效应线数量。

三、 实证研究

(一) 数据来源和描述性统计

样本数据时段为2014年4月2日到2016年2月29日*各试点地区开市时间分别为:北京2013年11月28日,上海2013年12月19日,广东2013年12月19日,天津2013年12月26日,深圳2013年6月19日,湖北2014年4月2日,重庆2014年6月19日,由于各碳市场开市时间不同,为保证时间统一,选取最晚开市的湖北确定时间段初始值;其中重庆自开市到2016年2月29日仅28笔交易,数量过少,因此本文不考虑该市场。,剔除六个市场交易量均为0的数据,最终得到467组数据;其中当某个碳市场交易量为0,而其他碳市场存在交易时,该市场收盘价等于相邻上一时段存在交易的收盘价*例如,2014年11月1日六个碳市场交易量均为0,因此剔除该日;2014年11月4日,湖北碳市场存在交易,而北京碳市场交易为0,因此该日的北京碳市场收盘价格与存在交易的上一交易日相同。。数据源自碳K线网站。笔者以碳价的对数差分代表碳市场的收益率,如式(14)所示:

(14)

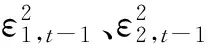

由表1可知除湖北碳市场收益率均值为0.014外,其他碳市场收益率均为负,表明在样本期,仅湖北碳市场存在正向收益率;且与传统金融资产特性不同,湖北碳市场收益率标准差最低。可见,湖北碳市场相比其他市场,存在着高收益与低风险的特点。这主要是由于湖北较注重流动性,规定未经交易配额不可存储,实行“低价起步、逐步到位”的价格策略,所以碳价相对稳定。偏度、峰度与JB统计量表明各市场收益率均有“尖峰厚尾”特征。各碳市场收益率分布拒绝正态分布的原假设,因此在后文BEEK模型中,笔者选用t分布进行模型拟合。

表1 碳市场收益率描述性统计与ADF单位根检验

注:***代表变量在1%的置信水平下拒绝原假设。

为保证时间序列的稳定性,防止出现伪回归,对各变量进行ADF单位根检验,结果如表1最右一例所示,所有变量均平稳、不存在单位根。

(二) 均值溢出效应与相应网络图

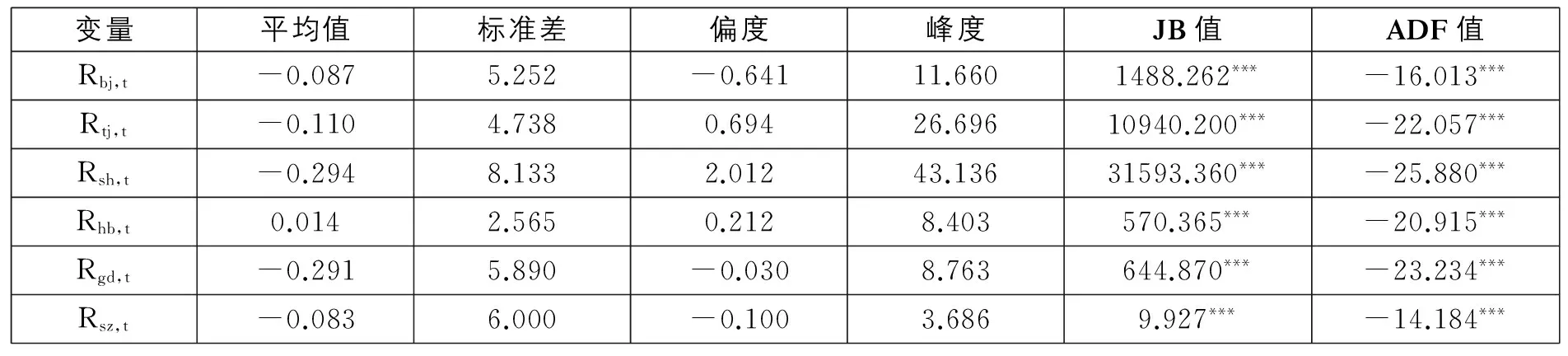

图1 均值方程下的碳市场收益率溢出效应网络

由于金融市场间存在的内在关联性使得价格存在内生性(Rigobon & Sack,2003),同时考虑多个市场的溢出效应,能够降低内生性的影响。基于此,本文同时考虑六个试点市场的关联,而非进行两两之间的分析。首先构建六个变量的VAR方程,依据LR、FPE、AIC、SC与HQ准则综合确定最优滞后阶数为滞后2阶,随后对六个变量进行Granger因果检验,确定变量间的因果关系,结果如表2所示。湖北碳市场收益率是北京碳市场收益率的格兰杰原因,上海碳市场收益率是天津碳市场收益率的格兰杰原因,天津碳市场收益率与上海碳市场收益率是湖北碳市场收益率的格兰杰原因,北京碳市场收益率是广东碳市场收益率的格兰杰原因。随后,基于各变量间的因果关系分别构建以每个市场收益率为因变量的VAR方程*重新构建的VAR方程并不会改变均值溢出效应网络线的结果,原VAR方程与现VAR方程的网络溢出线均如图1所示,它主要依据的是Granger因果关系检验结果所画。而重新构建VAR方程的目的在于,获取更为详细的各方程自变量滞后阶数,获得残差,从而为下文构建GRACH-BEKK模型做基础。,其中各方程自变量分别为自身滞后阶与基于格兰杰因果检验确定的其他变量,而由于上海与深圳碳市场收益率与其他市场不存在Granger因果关系,因此对两个市场建立单变量ARMA模型。同时在构建VAR模型后,进行残差自相关LM检验,确定残差项不存在序列相关。在此基础上,用溢出向量刻画出市场间的溢出效应网络,结果如图1所示。

由图1可以得知,深圳碳市场位于溢出效应网络的外部,表明其不存在均值溢出与逆向溢出效应。上海碳市场收益率仅存在单向对外溢出效应;天津、湖北与北京碳市场收益率既存在溢出效应,又存在逆向溢出效应,但两个市场间不存在双向溢出效应;广东碳市场仅存在一条逆向溢出效应线。

表2 Granger因果关系检验

注:其中,***表示在1%的置信水平下存在格兰杰因果关系,**表示在5%的置信水平下存在格兰杰因果关系,*表示在10%置信水平下存在格兰杰因果关系。例如,Rbj,t行(第一行)的原假设Rbj,t不是Rgd,t的Granger原因,其中Rgd,t在10%的置信水平下拒绝原假设,即Rbj,t是Rgd,t的Granger原因。

在全国统一碳市场构建初期,国家发改委提出共建立7-10家交易所,各交易所通过差异化服务进行竞争,以吸引客户开户并进行交易,最终通过优胜劣汰实现交易场所的整合(蒋梦惟,2016)。由图1可知,目前存在的六个碳市场虽然独立运行,且在政策法规与制度设计上存在区别,但各市场之间存在均值溢出效应,市场间存在较为密切的关联性,因此其满足市场整合的要求,能够保证碳市场的一体化。由此可见,六个碳试点交易市场可以成为构建全国碳市场的基础。

(三) 波动溢出效应与相应网络图

对VAR模型残差进行ARCH效应检验,结果表明残差项存在ARCH效应;对残差进行正态分布检验,结果拒绝原假设,因此选用多元t分布可能更为有效。同时,由于金融资产存在非对称性,本文基于收益率VAR均值方程的残差构建非对称t分布的GARCH(1,1)-BEKK模型。

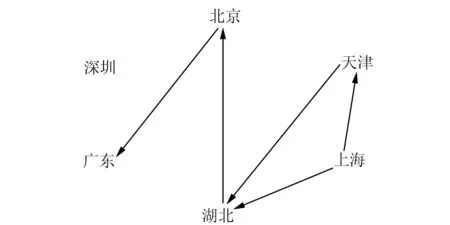

表3中,列表示该市场对其它市场存在的溢出效应,即该市场箭头向外的溢出,行表示该市场收到的其它市场对其的逆向溢出效应,即该市场箭头向内的溢出。第一列中的A表示ARCH效应(上一期的εi,t-1冲击对另一市场当期条件方差hi,t的影响)下各碳市场间波动溢出效应;B表示GARCH效应(上一期的hi,t-1对另一市场当期条件方差hi,t的影响)下各碳市场间溢出效应;由于两个效应表示的都是某一市场对另一市场当期方差的影响,均为波动溢出效应,因此在后文中不做区分。D表示非对称性,即各碳市场面临负向冲击时,其波动对自身有显著的非对称影响(d11-d66均显著),且对另一碳市场也存在非对称影响,使得对该市场的负向冲击导致另一市场波动加大。本文采用Wald检验进一步证实各碳市场间的波动溢出效应,其服从χ2分布,自由度k为受限个数。对GARCH-BEKK模型残差进行ARCH效应检验的结果表明,不存在ARCH效应。由于检验数量过多,本文仅列出北京、天津与上海碳市场间波动溢出效应检验结果,如表4所示。

表3 GARCH(1,1)-BEKK模型结果* 表3中部分系数值较小,取3位小数后,数据为0.000;并且由于篇幅限制,C未列出。

注:其中,***表示通过1%的置信水平,**表示5%的置信水平,*表示通过10%置信水平。

表4 北京、天津与上海碳市场波动溢出效应检验

注:***表示在1%的置信水平下拒绝原假设,**表示在5%的置信水平下拒绝原假设,*表示在10%置信水平下拒绝原假设。

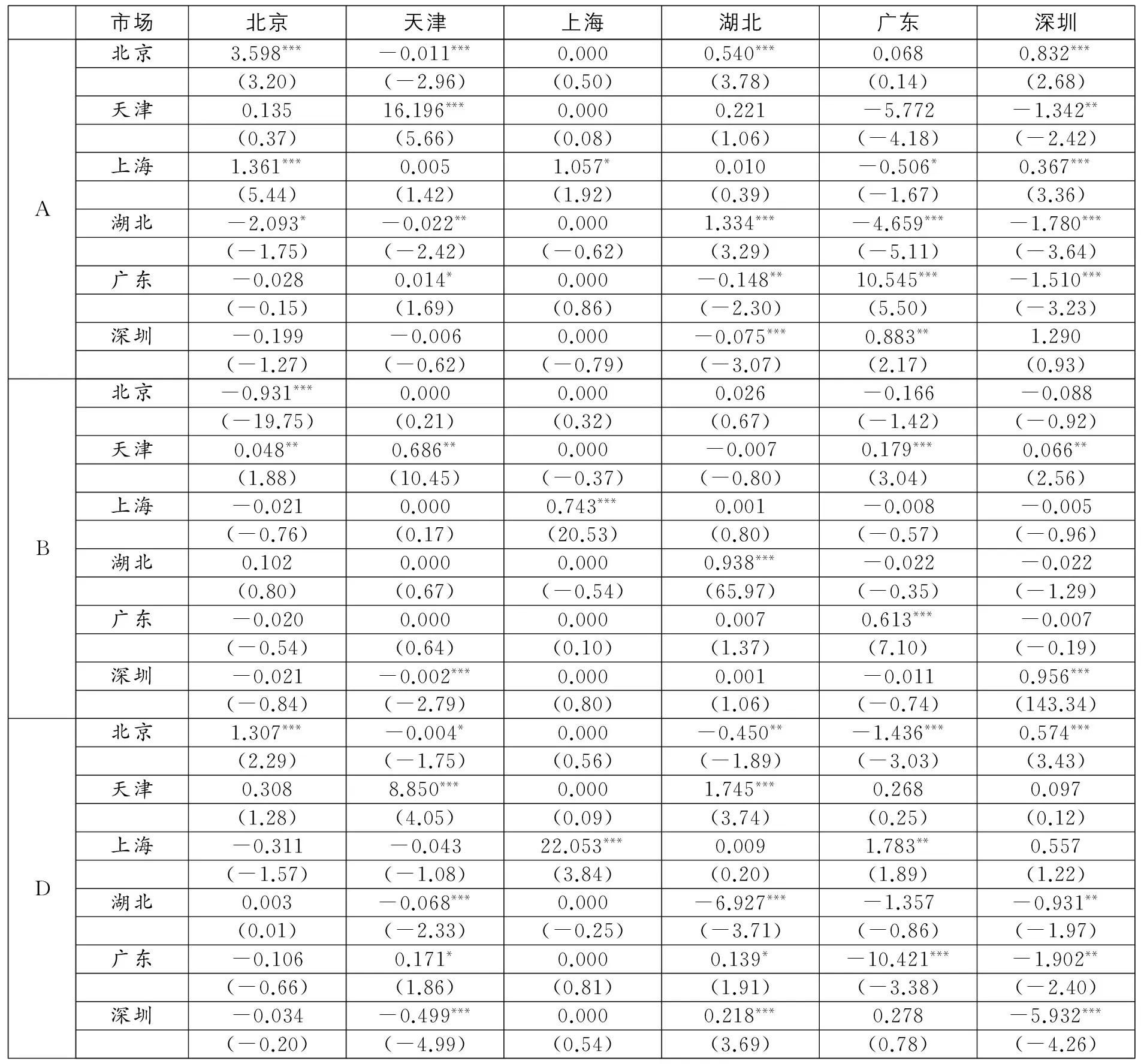

图2 碳市场波动率溢出效应网络

检验结果表明,北京对天津碳市场存在波动溢出效应,上海对北京碳市场存在波动溢出效应,与表3中结论一致。总体来说,各碳市场间溢出效应并非完全对称。例如北京与湖北碳市场存在双向溢出效应,但相互影响程度差距较大,使得各市场的“定价权”存在区别。

由于各市场之间存在的溢出效应较为复杂,综合表3与SNA法进行具体分析,波动溢出网络结果如图2所示。

图2表示碳市场间波动溢出效应网络图,其箭头指向表明波动信号的传递过程。由该网络图可以看出,各市场间的关联性较高,各市场均位于网络内部,与其他市场存在波动溢出或逆向溢出效应。由表3与图2可知,某一碳市场的收益率大幅波动可能源于两种原因。一方面该碳市场受到自身过去收益率波动、供求与政策规定的影响,收益率呈现波动趋势,另一方面则是受到“上游”碳市场的影响,在“上游”碳市场收益率大幅波动时,在价格信号传递作用下,导致该碳市场存在波动效应。由此可见,当某一碳市场出现收益率大幅波动时,应明确波动原因,确定动荡源头,从而有效控制风险与风险的传递。

根据式(9)求得试点碳市场波动溢出构成的关联网络密度,6个碳市场间最大可能的波动溢出效应线为30条。图2中实际存在的效应线为19条,溢出效应网络密度为0.6333,各交易市场间的相互溢出效应较为密集。基于式(10)计算图2网络关联度为0.800,表明在不考虑波动溢出效应的方向性时,各市场间的关联程度较高。基于式(11)计算图2中网络等级度为0.5333,表明不同碳市场都存在波动溢出效应的可能。

基于式(12)与式(13)测算中心度指标,分别计算在均值溢出效应与波动溢出效应下各碳市场的度数中心度,结果如表5所示。由于溢出效应具有方向性,一个碳市场既可能存在对其他市场的溢出效应,也可能存在其他市场对自身的逆向溢出效应。均值溢出效应下,上海溢出效应中心度最高,为0.400,表明上海碳市场的价格能够直接传递到湖北与天津碳市场;逆向溢出效应中心度最高的则为湖北碳市场,其次为北京、天津与广东碳市场,表明该市场受到其他碳市场影响较大。波动溢出效应下,湖北碳市场的溢出效应度数中心度最高,为0.800,存在4个对外溢出效应,3个逆向溢出效应,其余五个碳市场溢出效应度数中心度相同,均为0.600,表明各碳市场均具备较高的关联度;在逆向溢出效应角度,深圳碳市场中心度最高,达到1.000,表明当任何一个碳市场产生波动时,都会对这一市场产生影响;其次为天津与广东碳市场,逆向溢出效应中心度为0.800,而上海市场中心度为0.000,表明不受其他市场波动的影响。

表5 碳市场度数中心度

将均值方程下收益率溢出效应与方差方程下波动率溢出效应画在同一个网络图中,求得其度数中心度,结果如表5最右侧综合效应所示。总体来看,除上海碳市场逆向溢出效应外,各市场溢出效应中心度差距较小。在溢出效应中心度指标中,上海碳市场达到1.000,表明其对另外五个碳市场均存在溢出效应,即对上海碳市场的一个政策或价格冲击,能够引发全部碳市场的变动;其次为北京、天津与湖北碳市场,中心度均为0.800,表明其能够影响较多的碳市场。在逆向溢出效应中心度指标中,天津、湖北、广东与深圳碳市场最高,为1.000,表明这三个碳市场分别都受到其他五个市场的溢出效应影响,其次为北京碳市场,中心度为0.600,而上海较特殊,其逆向溢出效应中心度为0.000,即不受其他市场影响。综合考虑均值溢出效应与波动溢出效应可知,各市场间具有较高的关联度,两两市场间均存在溢出效应,且各市场中心度数值差距较小,相应网络线数量差距不大。在碳市场相互影响方面,相邻地区,如北京与天津、广东与深圳,两两间均存在双向溢出网络线,这主要是由于相似天气导致。而在中国经济最为发达的北京、上海、广东与深圳四个地区碳市场中,上海最为特殊,其对外溢出效应最高,对其余五个碳市场均有影响。这主要是由于上海是中国金融市场最发达地区,基于经济增长从发达地区向不发达地区的传导机制(李敬等,2014:4-16),该市场也相应对其他市场造成影响;而湖北作为六个地区中的经济欠发达地区,两类中心度数值均较高,这一方面是由于该市场规模最大,囊括的交易主体最多,易对其他市场产生信息冲击;另一方面,该市场最注重流动性,提出了配额未经交易不得存储的规则,进而使湖北碳市场成为试点碳市场中流动性最强的市场。湖北碳市场活跃的交易行为容易对其他市场造成影响。

综上所述,在全国碳市场初期的7-10个碳交易所中,必然会包括目前的试点碳市场。而由于各市场间存在溢出效应,中央政府能够进行统一调控。可见,现阶段存在构建全国统一碳市场的基础。

四、 结论和建议

笔者运用碳市场日收益率,基于六元非对称t分布的VAR-GARCH-BEKK模型测度碳市场间的相互影响与溢出效应,并采用社会网络分析法(SNA)构建收益率与波动率溢出效应网络,测算其网络密度、网络关联度与度数中心度等指标。研究结果表明,虽然各碳市场独立运行,具有市场分割的特点,但六个碳市场之间均表现出一定程度的非对称溢出效应。从均值溢出效应看,上海碳市场仅存在单向溢出效应,能够对天津与湖北造成影响;天津、湖北与北京碳市场既受到其他市场的溢出效应,又存在对外溢出效应;广东仅存在一条单向逆向溢出效应线;而深圳位于溢出效应网络外部,不存在溢出效应线。从波动溢出效应看,各市场均位于溢出网络线内部,其中除北京—广东、湖北—上海、上海—天津外,各碳市场均存在两两间的溢出效应,特别是湖北溢出效应中心度最高,达到0.800,仅对上海不存在波动溢出效应,而深圳的逆向溢出效应中心度达到1.000,受其他五个碳市场的波动影响;综合考虑两类效应,各市场存在的溢出效应线差距较小,其中上海对其他五个碳市场均存在溢出效应,而没有“受益”效应的存在。综合来看,六个市场存在高度的关联性,这一关联性使得现阶段试点碳市场的发展符合碳市场整合要求与价格调控目标,形成了全国统一碳市场初期由7-10个碳交易所组成的市场体系。投资者进行投资、政府制定法律政策与全国碳市场构建时,应考虑以下几点:

(1)投资者在投资某一碳市场的产品时,应综合考虑到其他碳市场对该市场的溢出效应,而非仅观测某一市场的价格变动,上海碳市场的价格波动尤其值得关注。(2)各地区政府在管理碳价格时,不仅要考虑到自身经济与碳交易现状,也应考虑到其他地区的减排政策、碳市场运行情况,明确波动源头。特别是对处于“下游”的存在较大逆向溢出效应的市场,更要考虑其它市场的影响,确保碳市场处于合理价格区间,保证市场的有效运行。(3)各地方政府应针对碳市场在溢出效应网络中的不同地位和作用,完善碳市场机制设计。统一试点碳市场的涨跌停板制度、完善碳市场的价格管理制度,优化市场运行机制。进一步推进碳市场间的关联性助力全国统一碳市场机制。为此,“五溢出,零受益”的上海碳市场应加强交易信息的披露,既存在溢出效应又存在“受益”效应的其他市场应进一步加强投资者教育,增加减排企业的碳资产管理意识。同时,由于试点碳市场的波动存在溢出效应,中央与地方政府需要密切关注碳市场风险的传播,当某一市场出现问题时,需要有效及时对其进行管控,防止风险漫延。(4)构建全国统一碳市场时,一方面借鉴各市场运行经验,完善交易法规政策与制度设计,另一方面,需要合理运用市场间存在的均值溢出与波动溢出效应实施相应政策。

[1]郭辉、郇志坚(2012).EUA 和 sCER 碳排放期货市场互动关系及溢出效应研究.统计与决策,15.

[2]郭文军(2015).中国区域碳排放权价格影响因素的研究——基于自适应 Lasso 方法.中国人口·资源与环境,1.

[3]海小辉、杨宝臣(2014).欧盟排放交易体系与化石能源市场动态关系研究.资源科学,7.

[4]黄明皓、李永宁、肖翔(2010).国际碳排放交易市场的有效性研究——基于 CER 期货市场的价格发现和联动效应分析.财贸经济,11.

[5]侯赘慧、刘志彪、岳中刚(2009).长三角区域经济一体化进程的社会网络分析.中国软科学,12.

[6]胡根华、吴恒煜、邱甲贤(2015).碳排放权市场结构相依特征研究:规则藤方法.中国人口资源与环境,5.

[7]李成、马文涛、王彬(2010).我国金融市场间溢出效应研究——基于四元 VAR—GARCH (1,1)-BEKK 模型的分析.数量经济技术经济研究,6.

[8]李红权、洪永淼、汪寿阳(2011).我国 A 股市场与美股,港股的互动关系研究:基于信息溢出视角.经济研究,8.

[9]李敬、陈澍、万广华等(2014).中国区域经济增长的空间关联及其解释——基于网络分析方法.经济研究,11.

[10] 刘华军、何礼伟(2016).中国省际经济增长的空间关联网络结构——基于非线性 Granger 因果检验方法的再考察.财经研究,2.

[11] 刘华军、刘传明、孙亚男(2015).中国能源消费的空间关联网络结构特征及其效应研究.中国工业经济,5.

[12] 刘纪显、谢赛赛(2014).欧盟 EUA 与 CER 两个市场之间的溢出效应研究.华南师范大学学报:社会科学版,1.

[13] 蒋梦惟(2016).全国碳交易前期将整合7-10家交易所.北京商报网,http://www.bbtnews.com.cn/2016/0516/148276.shtml.

[14] 潘文卿(2012).中国的区域关联与经济增长的空间溢出效应.经济研究,1.

[15] 王倩、路京京(2015).中国碳配额价格影响因素的区域性差异.浙江学刊,4.

[16] 吴恒煜、胡根华、秦嗣毅等(2011).国际碳排市场动态效应研究:基于 ECX CER 市场.山西财经大学学报,9.

[17] 吴恒煜、胡根华(2014).国际碳排放权市场动态相依性分析及风险测度:基于 Copula-GARCH 模型.数理统计与管理,5.

[18] 张兵、范致镇、李心丹(2010).中美股票市场的联动性研究.经济研究,11.

[19] 张秋莉、杨超、门明(2012).国际碳市场与能源市场动态相依关系研究与启示.经济评论,5.

[20] 赵留彦、王一鸣(2003).A,B 股之间的信息流动与波动溢出.金融研究,10.

[21] Convery F J& Redmond L(2007).Market and Price Developments in the European Union Emissions Trading Scheme.ReviewofEnvironmentalEconomicsandPolicy,1.

[22] Engle R F & Kroner K F(1995).Multivariate Simultaneous Generalized ARCH.EconometricTheory,1.

[23] Groenewold N,Guoping L E E & Anping C(2008).Inter-Regional Spillovers in China:The Importance of Common Shocks and the Definition of the Regions.ChinaEconomicReview,1.

[24] Kumar M S,Persaud A(2002).Pure Contagion and Investors’ Shifting Risk Appetite:Analytical Issues and Empirical Evidence.InternationalFinance,3.

[25] Marimoutou V & Soury M(2015).Energy Markets and CO2 Emissions:Analysis by Stochastic Copula Autoregressive Model.Energy,5.

[26] Nazifi F(2013).Modelling the Price Spread between EUA and CER Carbon Price.EnergyPolicy,5.

[27] Rigobon R,Sack B(2003).SpilloversAcrossUSFinancialMarkets.National Bureau of Economic Research.

[28] Ying L G(2003).Understanding China’s Recent Growth Experience:A Spatial Econometric Perspective.TheAnnalsofRegionalScience,4.

[29] Zhang Y J & Sun Y F(2016).The Dynamic Volatility Spillover between European Carbon Trading Market and Fossil Energy Market.JournalofCleanerProduction,1.

■责任编辑:刘金波

◆

Research on the Spillover Effect of the Pilot Carbon Trading Markets in China:Based on Sextuple VAR-GARCH-BEKK Model and Social Network Analysis

WangQian

(Jilin University)

GaoCuiyun

(Jilin University)

Being the premise and foundation of the national unified carbon market,China’s carbon trading pilots have attracted much attention.In this paper,we calculated the spillover effects among the China’s pilot carbon trading markets by sextuple VAR-GARCH-BEKK model with asymmetric t distribution,and researched the structure characteristics and spatial correlation of the carbon markets by social network analysis (SNA).The spillover effects of returns in the pilots show that the pilots have formed the foundation of being a unified market,and the mean spillover effects of Shanghai pilot are one-way,while Shenzhen pilot is beyond the mean spillover effect network. The GARCH-BEKK model shows that all pilots are in the volatility spillover effect network,most pilots have the two-way volatility spillover effects,and the volatility spillover effects among the pilots are asymmetric obviously.In all,the relevance among the pilots is high,in which Shanghai pilot has the feature of being "five spillover effects,zero benefit effects".So,investors should take into account the spillover effects among the carbon markets; the price administration of carbon market should focus on the source of volatility to control risk contagion.

carbon market; spillover effect; GARCH-BEKK model; network analysis method

10.14086/j.cnki.wujss.2016.06.006

国家社会科学基金一般项目 (14BJY069);吉林省教育厅项目(2016447);吉林大学哲学社会科学项目(2015FRLX07)

■作者地址:王倩,吉林大学经济学院;长春 吉林 130012。Email:wangqian@jlu.edu.cn。

高翠云,吉林大学经济学院。