资本“三螺旋”在众创空间中的资源依赖关系及协同效应

徐灵灵,雷良海

(1.上海理工大学 管理学院,上海 200093;2.上海理工大学 沪江现代企业研究所,上海 200093)

资本“三螺旋”在众创空间中的资源依赖关系及协同效应

徐灵灵1,雷良海2

(1.上海理工大学 管理学院,上海 200093;2.上海理工大学 沪江现代企业研究所,上海 200093)

从资本资源的角度,借助模型,验证创业投资、银行以及政府支持这三者之间在众创空间中的资源依赖关系及协同效应,三者发挥自有优势,形成“创投+银行+政府兜底”的创业创新支持模式。根据模型结论,得出在其他条件不变的情况下,创业投资市场投资总量和金融机构短期贷款量之和增加1亿元,R&D经费投入强度也就是创新资金投入强度上升2.03个百分点,同时并结合政策提出看法和建议。

众创空间;R&D投入强度;资本“三螺旋”;线性回归模型

1 引言及文献综述

在全球经济下行压力下,中国依托巨大的市场成为了全球共享经济发展的新增长点,中国2014年企业海外直接投资高达1 160亿美元,复合增长率在2008—2013年间达到14%,雄踞榜首。2015年是中国众创空间元年,政府提出了“大众创业、万众创新”的号召,推动经济结构调整和经济增长方式的转变。鼓励政策之下,创新创业的热情催生了大量小微创业企业和个人创新创业。但是创新企业需要符合自己创业发展阶段的资本支持,没有资本资源的支撑,研究成果无法产业化,创新经济也就成了镜中之花。那么创业投资、银行及政府之间该如何合作才能更有效的推动众创空间的发展,这对资本资源间的融合发出了挑战。

目前国内关于众创空间资本资源依赖关系的研究相对较少,国外创客空间的研究程度已经远远大于国内。Rosa Grimaldi和Alessandro Grandi(2005)[1]评估了企业孵化器的创业培养模式对新兴企业提供帮助和支持的经济价值。Andrzej P.Wierzbicki和Yoshiteru Nakamori(2005)[2]基于SECI螺旋上升的过程,介绍了创意空间和创意环境的知识创造与整合,尤其是Wierzbicki的直觉理性理论,改进了具体应用在创作环境的建设方法。Anne B?llingtoft和John P.Ulh i(2005)[3]立足于“网络孵化器”模式的出现原因及与传统模式的区别展开研究,从协同角度探究了关系共生和范围经济。余泳泽(2015)[4]对我国研究资本投入与基础研究和试验发展资本之间的“协同效应”进行了分析,说明中国区域创新活动的内部结构呈现出“轻基础研究、重实践应用研究”的局面。解学梅,刘丝雨(2015)[5]对长三角16个城市的400多家中小型制造业企业的交互关系进行了实证研究,证明在中小企业协同创新模式与创新绩效关系中,协同效应具有显著的中介效应。付志勇(2015)[6]认为众创空间的核心要素包括合作社群、创意实践、开放资源和协作空间,四者形成了有机的生态系统。石薇,王洪卫(2015)[7]指出当前的“风险投资模式”、“信用担保模式”及“全能银行模式”并不直接适用于上海,“投贷结合”并行,才是上海创新投资的发展路径。本文仅就创业投资、银行以及政府这三者间的资源依赖及协同效应进行研究验证,并给出相应的建议,希望以此来更好地推动众创空间的发展,切实地响应“大众创业、万众创新”的号召。

2 众创空间价值资源生态圈的构成及现状

众创空间是众多创业活动在特定地理空间的集聚,基于生态学原理,将其隐喻为创业生态系统,以此来刻画复杂又具有新范式的创业组空间。众创生态系统由四个空间维度构成:众创精神、创客生态圈、资源生态圈以及基础平台与众创政策[8]。众创精神引领着空间发展,创客生态圈是空间的主体与生态活力的源泉,网络等资源的交织构成了空间创业活动的生态资源基础,促进各类创业项目的成长演化,最后所有生态演化过程都需要在政府相关政策体系的基础平台上进行。众创空间生态系统集聚了包含投资家、创业导师在内的丰富多样的相关创业者,也聚集了创业链上的技术人才如律师、知识产权专家等相关主体。他们的聚集为众创空间提供了创业服务与资金等创业资源,构成了空间的资源生态圈。对于创业创新企业而言,资金来源的途径除现下还不成熟的P2P之外,主要有两个传统的渠道,银行贷款和创业投资机构的投资。

2.1银行

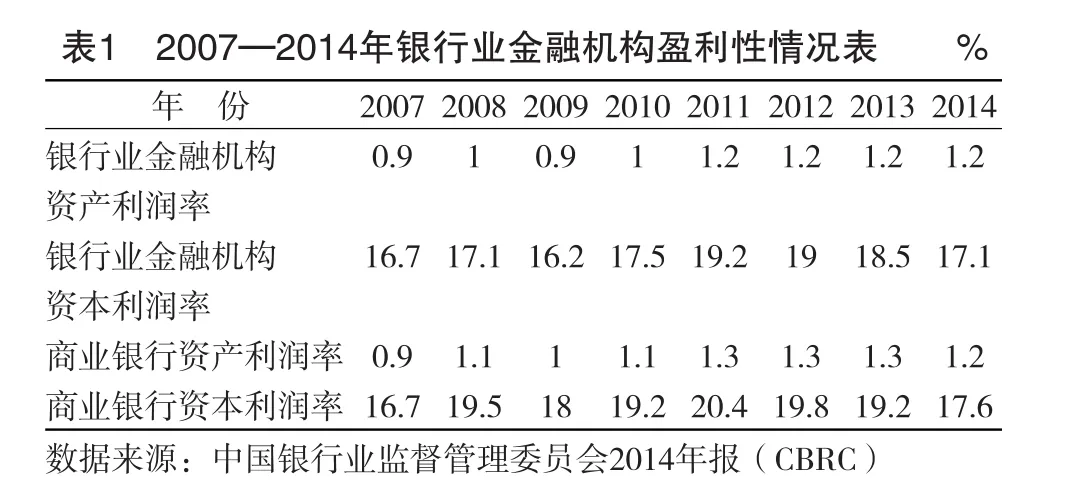

从银行方面来说,中小企业贷款难这已经不再是个新问题,但是似乎到目前为止也没有什么好的办法来解决这个问题,当然创业创新类企业想要获取银行贷款更是困难。创业的高风险意味着银行将面临着较高不良贷款率,大多数商业银行宁愿将资产在同业拆借中空转,也不愿投入到创业企业。2016年第二季度末,商业银行不良贷款余额达10 919亿元,不良贷款率达到1.5%,较年初上升0.11个百分点。随着市场利率化的进程,银行存贷利差收窄,同时还有互联网金融BAT巨头的倒逼,中国银行业金融机构的资本利润率和资产利润率从2011年19.2%和1.2%的峰值,下滑到了2014年17.6%的资本利润率。面对激烈的市场竞争,商业银行开始尝试转型升级,通过业务模式的创新,与创业投资机构合作,推行“股权+债券”的投资方式,开辟新的市场,弥补利差下行带来的利润下滑。

2.2创业投资机构

创业投资广义上包含风险投资(VC)、私募股权投资(PE)以及天使投资,作为资本市场核心金融中介要素,创业投资机构不仅通过一定的方式向各类机构和个人筹集到创业企业急需的创业资本,而且将该资本以股权的形式投入到创业企业的项目中,同时凭借自身丰富的社会网络、行业知识和管理能力参与一定程度的企业管理,在实现了创业项目的高成长率之后出售所持股权,最终获得资本收益。

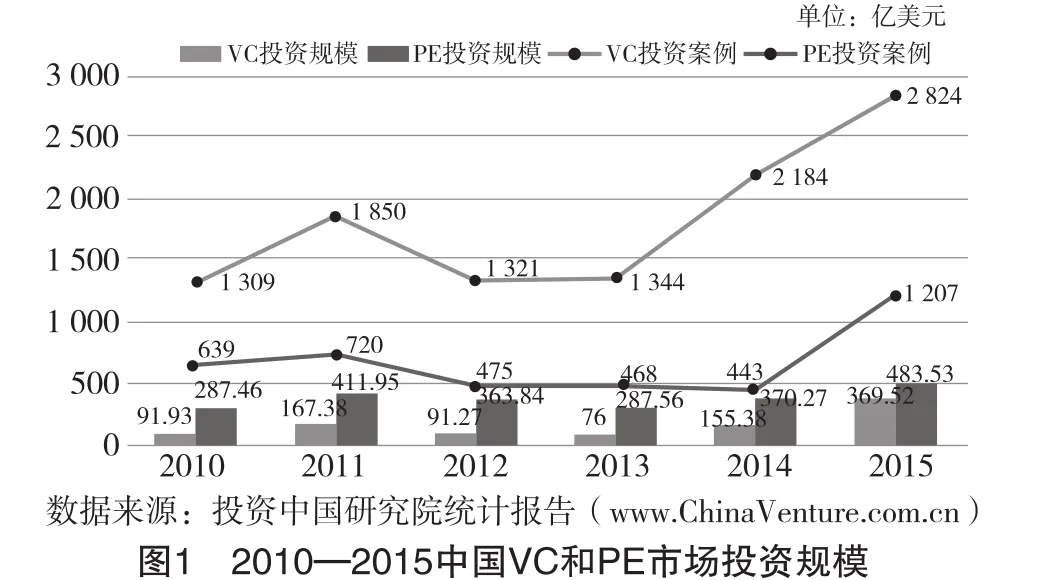

如图1所示,中国创业投资市场投资规模在2015年已经达到了369.52亿美元,同比2014年的155.38亿美元增长了137.82%,案例数量同比增长了29.3%,创下了近六年的投资案例数和规模双高峰记录。2012年VC投资的遇冷并没有打击移动互联网的兴起和投资者对互联网投资的看好,近几年国内的创投市场开始逐步回暖向好。与此同时,私募股权投资市场的投资规模也在2015年达到了双高峰态势,投资金额为483.53亿美元,同比2014年增长了30.59%,投资案例为1207起,同比增长了172.46%,得益于活跃的新三板市场的交易状况,PE市场活跃度从2011年呈现的下滑趋势转变为平稳上升,投资业绩表现不错。

总的来说,我国的创业投资市场正在不断的成长,随着2016年上市公司实行注册制规定的即将推行,中小微型企业将不用再借用大企业的壳资源来实现上市,尤其是科技型企业,将会得到更多的创业投资,从而这些投资资本也将减小Pre-IPO影响,转而回归到价值投资上,寻找一些真正需要创业投资的“种子”型企业和项目。所以众创空间概念的提出,加之国家的大力支持,创业投资机构可以通过与商业银行间的业务合作,扩大自身的资本量,从而覆盖到更多行业的创业型企业中,在控制风险的前提下,扩大投资范围。

2.3“投贷联动”资源联合

作为创新创业最重要的资本支持层面,“投贷联动”机制的推出是推动众创空间资本资源整合最实质性的一步。投贷联动(Investment Credit Linkage)模式源于美国硅谷银行,其特点就是借款人普遍为具有知识、技术和人才密集型等特点的轻资产型科技企业。私募股权(PE)或风险投资(VC)为企业提供股权融资服务,商业银行为客户提供信贷支持,以“股权+债权”的模式给创业期的小微企业融资便利,解决高科技创业型企业融资难的问题。

目前,众创空间试点的发展如火如荼,但是对于创新创业最为重要的资本层面的合作却远没有达到理想中的状态。就创业投资机构和银行而言,两者之间面向高端科技创新企业的合作在实际试点中并不是一帆风顺。合作主要采取二种模式:①投贷联盟和选择权贷款。②向风险投资机构发放贷款。但是商业银行和创投机构完全是两种不同的金融机构,不管是在风险容忍、经营理念和激励机制及专业人才资源方面,还是在银行法、市场监管制度等方面,两者都很难建立相同理念的利益共同体,从而导致较低的联动效率和较高的合作成本。尤其是商业银行在BAT倒逼改革和市场利率化进程的高压下,利润大幅收窄,对风险更为谨慎,而投贷联动却无法保证商业银行对于贷款风险有获得补偿的方法。从而目前开展此类业务合作的国内机构数量和成功案例较少,尚处于初期和摸索阶段。

3 众创资本的“三螺旋”资源依赖关系及协同效应

20世纪90年代,亨利·埃茨科威兹和罗伊特?雷德斯多夫运用生物学的三螺旋理论分析了在新经济时代中政府、产业和大学之间的三角互动关系,提出了著名的“三螺旋”创新模式理论。该理论认为,三者互相融合、协同,在保持各自的特点作用的前提下相辅相成,通过相互间的合作,资源力量的交叉,产生正的价值外溢效应。众创空间创业生态系统的建立,各类创业项目的科研成果产业化,都需要价值资源的支撑,需要资本力量的推进。众创空间是围绕新兴科技创业企业而形成的创业生态系统,而对于创业期企业,融资难易则决定了企业创业项目是否能顺利出生成长。

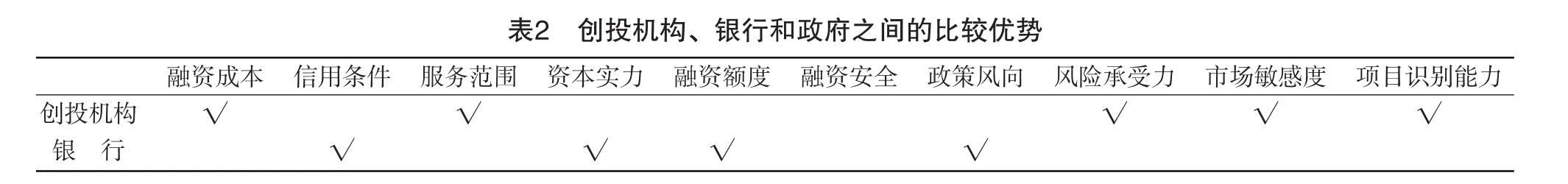

从创业投资机构、银行和政府各自在众创空间资本中的资源优势来看,创业投资机构聚集了大量风险识别人才,大多以规模小、资本少的早期中小型高新技术企业为投资对象,有很强的风险承受能力和市场敏感度,符合众创空间的创新创造精神;银行作为社会经济的重要调节中介,具有货币信用创造功能,拥有雄厚的资本实力,同时也是政府政策实施的中间工具,能够有目的的实现当下经济创新改革的调控目标;政府是创新政策的制定者,具有公共管理和服务的职能,可以通过政策的制定来支持整个社会的经济运行,为创业投资机构与银行间的联合提供制度政策支持,使合作能创造出理想中的价值。因此,创投机构的风险容忍度及项目识别能力、银行雄厚的资本实力和政府的政策供给能力,构成了三者在众创空间资本资源生态圈中的主要资源优势。

将“三螺旋”创新模式运用到分析众创空间资本资源,直观地说明了创业投资、银行和政府三者之间的资源依赖关系,三螺旋模式把三方的资源与众创空间的发展需要结合起来,有效的推进经济创新改革,解决融资的问题,让资本活跃起来,帮助企业创新。把创新创业企业所需的资金流、信息流、政策流、人才流等集中起来,提高创新的协同效应。就创新而言,任何一方都会吸纳其他组织的资源优势,形成我中有你、你中有我的动态运作。

从表2可以看出,创业投资机构与商业银行之间在对创新创业企业的资本支持方面各有优势,中小微型的创业企业出于对融资成本、专业能力、融资安全、资本实力以及融资额度等多个方面的考虑,进行融资渠道的选择。同时,政府的加入无疑对两者间的合作提供了风险保障机制和风险承担机制,使得两者间的合作更加的通畅,也降低了合作的成本,增强了合作的意愿。创业投资、银行和政府三者之间特有的资源共享,风险共担使得众创空间的资本资源更加充足,对众创空间创业生态系统的发展有着深远的意义。因此,根据各自的资源优势,“创投培育+银行跟进+政府兜底”的创业创新支持模式是三螺旋理论最好的呈现。

4 模型建立及验证

4.1变量的选取

被解释变量:Y:R&D经费投入强度(%);

解释变量:X1:创业投资市场年度投资总量(亿元);

X2:金融机构资金运用中的短期贷款(亿元);

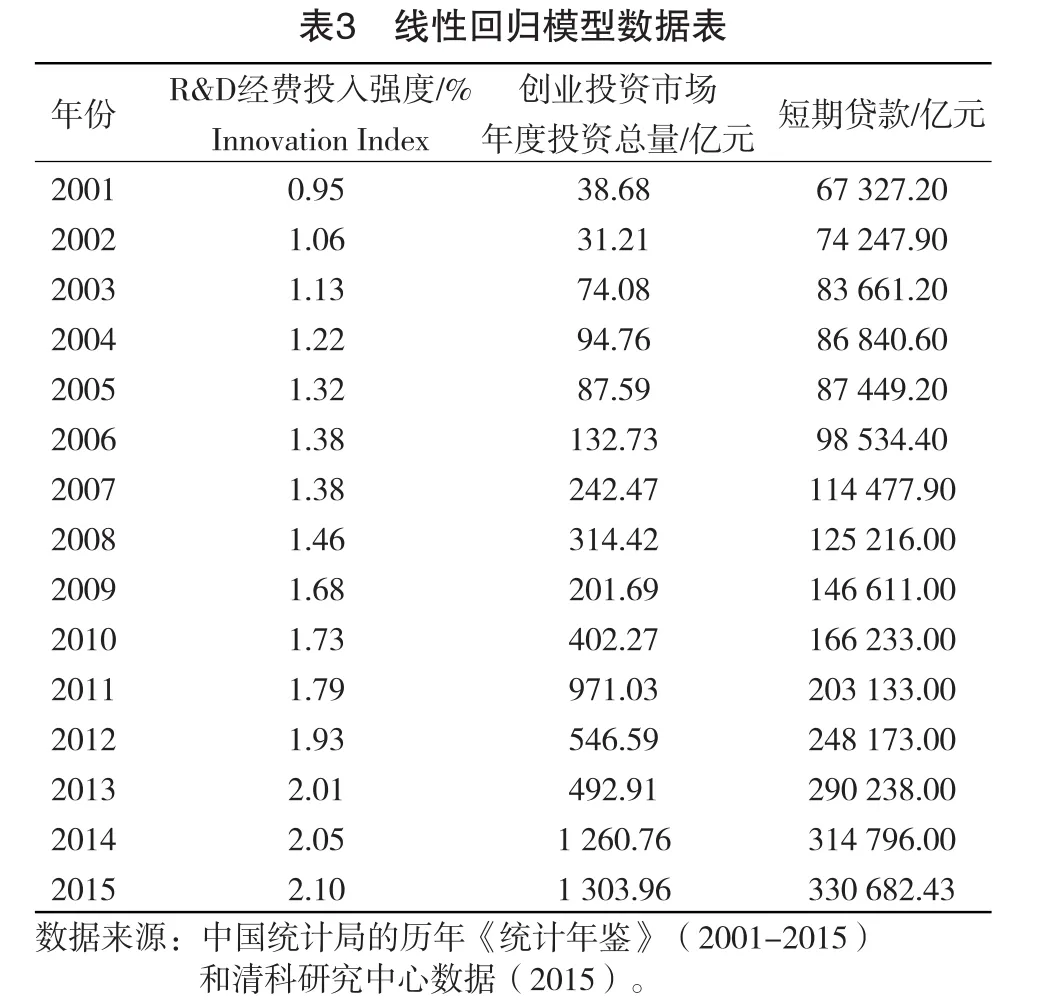

变量选取原因:R&D投入强度即国内研究与发展经费总额与国内生产总值(GDP)的比值,反映了一国创新资金投入强度。创业投资市场主题就是各类型的创投机构,主要以PE、VC为主。据相关统计,目前我国中小企业的平均生存期为2.9年;能够活过3年的不到10%,活过5年的不到3%。,所以银行对于创新的支持主要体现在短期贷款。

4.2统计数据的选取

4.3构建模型

本文选用Eviews8进行统计建模。

4.3.1建立模型

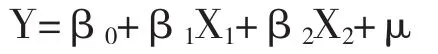

根据确定的变量,建立原始模型

其中,β0是常数,β1和β2是回归系数,μ是随机变量。

4.3.2参数估计

对于理论模型运用OLS进行参数估计,其方程结果为:

对上式的检验结果:

拟合优度R2=0.90,调整的判定系数为0.88,通过拟合检验。

4.3.3统计检验

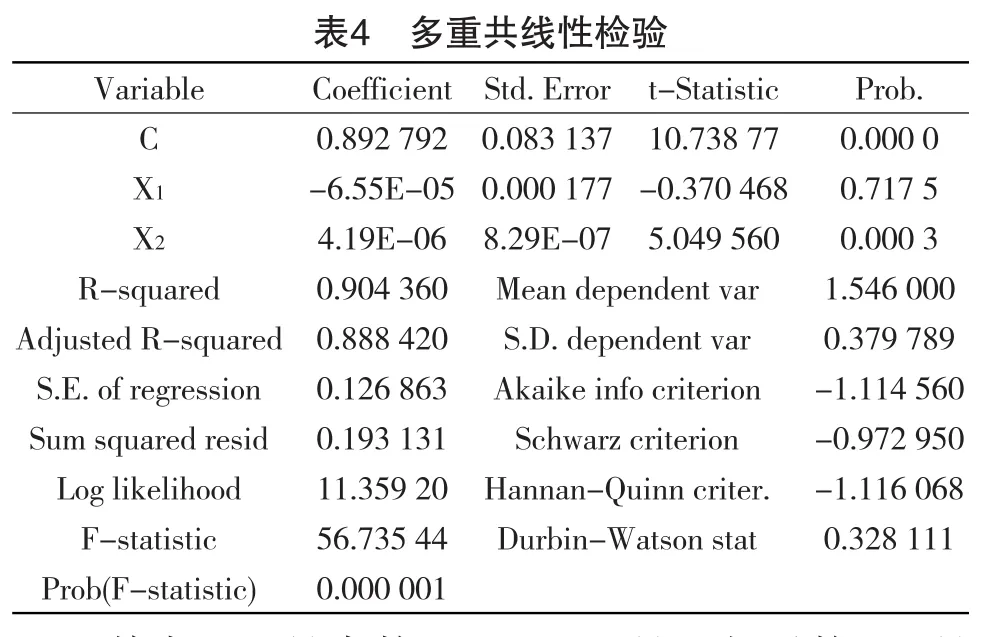

①多重共线性检验,如表4所示。

在给定的显著性a=0.05水平下,解释变量X1的T检验及其伴随概率为明显不显著,X1和X2之间存在多重共线性。

对方程①进行多重共线性的修正:

由于X1和X2的经济学意义都是对众创空间的资本支持,所以

令SUM=X1+X2,再次带入方程得出结果:

对于②式的检验结果:拟合优度R2=0.90,调整的判定系数为0.89,通过拟合检验。在给定的显著性a=0.05水平下,新解释变量SUM的T值为11,伴随概率P为0.0000,多重共线性消除。

②自相关性检验

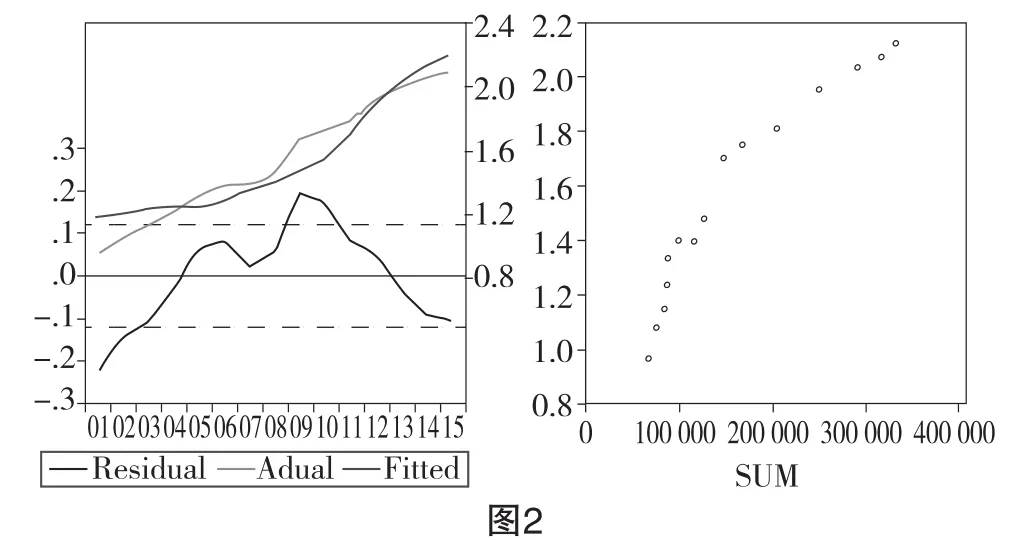

对于方程②,如图3所示。

通过图3可初步得出存在自相关的结论。同时,在方程?的DW检验中,Durbin-Watson统计值为0.346 6。在 5%的显著性水平下,n=15,k=1,DW<dL,故存在正自相关。

对方程②进行自相关性修正

选用Cochrane-Orcutt法,引入AR(1),结果如图3所示。

从图3中可以看出,R2为0.98,调整的R2为0.97,T检验和F检验全部通过,同时消除了一阶正相关性。

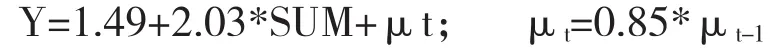

最后,得出方程为

5 结论及建议

5.1基于模型的建议

基于2001—2015年全国R&D经费的投入强度及相关数据来看,R&D经费投入强度与创业投资市场投资总量及金融机构短期贷款量高度相关,也就是创新创业程度与创新资本的投入高度相关。在其他条件不变的情况下,创业投资市场投资总量和金融机构短期贷款量之和增加1亿元,R&D经费投入强度也就是创新资金投入强度上升2.03个百分点。所以创业投资机构与银行间的合作有深入的必要性,同时若是政府能够在风险共担机制方面作出政策支持,会更有益于众创空间创业生态系统的形成和发展。

5.2政策建议

一方面,推动创业投资机构和银行间的业务联合,创新两者间的合作模式,深度融合。首先,银行不能用传统审贷眼光来看待早期科技型小微企业。在于创业投资机构的合作中,要吸取机构对于创新创业项目审核机制的灵活之处,吸收培养专业领域的人才,提升对于市场的敏感度。其次,贷本投辅。PE/VC的专业投资与商业银行信贷的结合是投贷联动的关键点,贷存利差是银行的主要收入来源,在扩大银行资金投出的同时,如果不制定相应的风险补偿机制,在利率市场化的进程中,银行面临着利润缩窄而支出变大的窘境,不利于资本的融合,从而阻滞了众创空间的资本层面,阻碍了“大众创业,万众创新”的实现。

另一方面,政府通过有效的风险补偿基金和风险共担机制来引导创业资金进入众创空间。政府财政资金通过政府资金池的风险兜底功能来撬动商业银行资金,间接投入众创空间,实现四两拨千斤的功效。借鉴苏州政府风险兜底的做法,可考虑实施“0.5%补偿”的风险补偿机制,即政府投贷联动的创新创业项目的贷款,给予总额0.5%的风险补偿。与此同时,由于分业监管的限制,商业银行不能进入股权投资市场,风险收益的不对称降低了银行对创新创业的支持力度和意愿,所以政策的放宽是不可忽视的一个途径。

[1]Rosa Grimaldi,Alessandro Grandi.Business incubators and new venturecreation:anassessmentofincubatingmodels[J]. Technovation,2005(25):111-121.

[2]Andrzej P.Wierzbicki,Yoshiteru Nakamori.Knowledge Creation and Integration:Creative Space and Creative Environments[C]. Proceedings of the 38th Hawaii International Conference on System Sciences,2005.

[3]AnneB?llingtoft,JohnP.Ulhi.Thenetworkedbusiness incubator—leveragingentrepreneurialagency?[J].Journalof Business Venturing,2005(20):265-290.

[4]余泳泽.中国区域创新活动的“协同效应”与“挤占效应”:基于创新价值链视角的研究[J].中国工业经济,2015(10):37-52.

[5]解学梅,刘丝雨.协同创新模式对协同效应与创新绩效的影响机理[J].管理科学,2015(2):27-39.

[6]付志勇.面向创客教育的众创空间与生态建构[J].现代教育技术,2015(5):18-26.

[7]石薇,王洪卫.打造上海科创中心软实力[J].科学发展,2015(82):50-53.

[8]陈夙,项丽瑶,俞荣建.众创空间创业生态系统、特征、结构、机制与策略:以杭州梦想小镇为例[J].商业经济与管理,2015(11):35-43.

[责任编辑:路实]

Resource dependencies and synergies of capital"triple helix"in Co-maker space

XU Ling-ling1,LEI Lang-hai2

(1.College of Management,University of Shanghai for Science and Technology,Shanghai 200093,China;2. Shanghai Institute of Modern Enterprise,University of Shanghai for Science and Technology,Shanghai 200093,China)

This paper verified resource dependencies and synergies between venture capital,banks and government support in Co-maker space,from the perspective of capital resources with the model.They play their own advantages and achieve the formation of“venture capital+banks+government reveal all the details”,which is applied to support the entrepreneurial innovation.Finally,according to the model conclusion,under other conditions remain unchanged,if the amount of financial institutions’short-term loans and the total amount of venture capital investment increase 100 million yuan,R&D funding input intensity,the intensity of innovation capital input,will rise 2.03 percent,as well as views and suggestions will be put forward combined with the policy.

Co-maker Space;R&D Input Intensity;“Triple Helix”of Capital;OLS Model

N031

A

1673-5919(2016)04-0020-05

10.13691/j.cnki.cn23-1539/f.2016.04.006

2016-05-30

徐灵灵(1992-),女,江苏镇江人,硕士研究生。