中国房地产发展商的融资方法,近况和案例

黄文棣(上海财经大学 香港教学点,香港)

中国房地产发展商的融资方法,近况和案例

黄文棣

(上海财经大学香港教学点,香港)

房地产业的特点是投资资金庞大,资金周转期长,对公司金融的考验非常大。从债权人的角度来说,贷款资金庞大也对债务合约的履行构成极大风险,因此,发展商需拓展新的资金来源,一方面可获得更多资金,另一方面可分散对银行构成的风险,减低金融业的系统性风险。本文讨论大型房地产发展商的融资渠道,分析实际情况,探讨发展房地产投资信托基金和房地产债务证券化的建议。

房地產融資;房地产投资信托基金;房地产債務证券化

一、前言

中国现在的人均生产总值是毎年7990美元,根据郭雷(2011)所引述,这正是房地产需求量增长速度最高的时刻,中国的房地产公司为了要赶上这个关键时刻,都积极在全国各省市作大规模发展。由于房地产发展是资金密集的行业,在投地及兴建的过程中资金压力庞大,公司的融资方案和资金管理起着重要的竞争条件。

由于各发展商都想成为中国房地产行业的领导公司,所以必定会把握这个在中国历史上最大型的房地产建设潮,尽量在各省市投地发展,因此会用最大的努力争取资金,以在香港发行H股的头二十大市值公司来说,平均的负债水平在百分之一百零六(本文将在第二章列出更其体的数据),以这般高的负债水平,如公司未能管理好公司金融,将可导致流动性不足,后果会很严重。

根据各文献显示,房地产发展商的资金来源由1991年银行贷款占23.9%,持续降至2011年的15%,这反映发展商的资金来源发生了重大变化,需要由其他渠道来代替银行贷款。这个情况在宏观经济情况好的时候未必有问题,但如果在经济气氛不好时危机便有出现问题。由2010年10月起,中国人民银行上调存货利率,收紧市塲流动性,也从当时起,房产价格升幅过高,房产限购令也加码限制更多城市,引致中国房地产公司在资金的来源、周转及销售上受到限制。也从当时起,中国房地产公司正式踏入汰弱留良时期,若哪所公司能好好地管理好公司金融,哪所公司就能更大更强,否则将会因资金所限不能扩张,停滞不前。

二、论文回顾

1、房地产企业的融资特征

根据吴永茂(2012),房地产的融资特征有四点,第一是需要大量开发资金,一般项目开发成本往往能够达到数十亿元;第二是以土地和房产抵押进行融资;第三是经营风险较大,这是由于房产的需求和价格由国家的宏观政策和经济周期所主导;第四是具有不确定性,房地产的项目发展时间长而且分为不同阶段,毎个阶段都有特殊因素影响。

由此可见,房地产发展资金需求庞大,而且风险因素极多,发展商要对于长期的资本来源和短期的资金控制要有非常好的管理能力。

2、中国房产发展商现在的融资现状

根据徐航涛(2011)中国房产发展商的融资渠道可分为内源融资和外源融资:内源融资是用自有资金和购房定金与预收款所筹得;外源融资可再分为直接融资和间接融资,直接融资是上市发行股票、发行债券及发行房地产投资信托基金;间接融资是靠银行贷款,典当和利用房地产信托。

虽然有以上多种融资渠道,但实际上银行贷款占比例最重,有55%资金来自银行体系(黄超,2011),可见贷款方式主要依赖银行体系,比较单一,若遇上紧缩性政策或银行收紧贷款批出,即面临资金紧张情况。

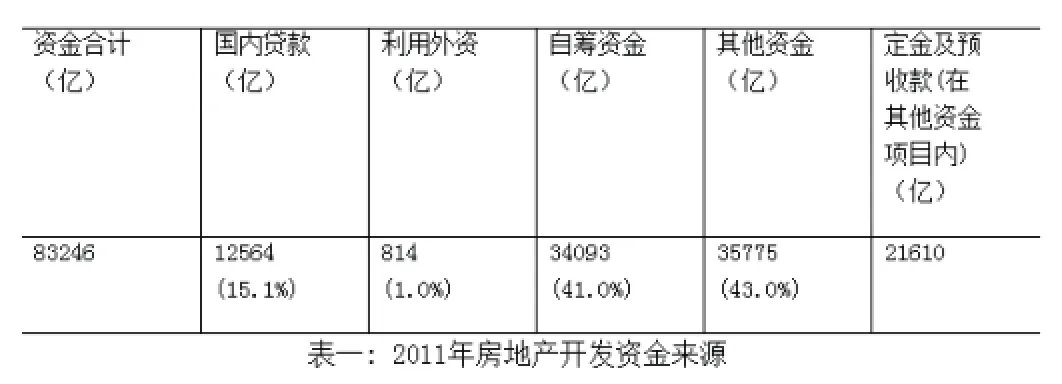

根据中国房地产发展报告No.9(2012),2011年房地产开发资金来源的构成如下表所示:

2011年的占15.1%,实际上是由1997年的23.9%回落,代表从银行贷款的融资方案有根本上的改变,银行信贷支持减少。这个现象其实是正面的,根据黄超(2011)所示,如果将购买房产的投资者的银行按揭也包括在整个房产资金链中,银行贷款所占比重为百分之七十,这样说,若房产市塲出现重大问题,整个房地产市塲系统性风险极大。

而自筹资金从1997年的25.5%上升至2011年的41%,这反映企业增加及已依赖透过发行股票、债劵和房地产信托的方法去融资。2011年,房地产信托的规模达到6882亿元,普遍融资成本更在15%以上,银监会更下令收紧房地产信托的发行,企业的融资渠道又少了一个。

3、中国房地产企业融资风险

由于企业是资金密集型,个别项目也需要几个亿资金,融资规模相当大,所涉及的风险相对多,周艳红(2011)提出了四个风险因素,第一是融资成本过高;第二是投资周期过长,资金回笼慢;第三是融资机会成本大;第四是经营风险大,这反映在房地产的供应和需求的均衡方面,也关系到国家对房地产价格的调控和限购管制方面。

三、中国房地产公司的财务及融资近况

91家在香港上市的内地房地产公司之中,平均总借款比率是81.1%, 更夸张的是头二十家市值的公司的平均值达106%, 这么高的借贷率令企业花很多心力在融资的渠道和利息成本上不停调配,长期的资金要确保到位及足够,不会妨碍投地及发展新市塲所需,短期的现金流资金链也要完善,适时的出售商品房,保证资金得以回笼,也要适时的配合国家政策调节销售策略和售价,也要制定与建筑材料供应商互惠的付账制度,可幸的是,平均流动比率和平均速动比率为2.5和1.5,都在合理的水平,代表普遍房地产企业因短期资金周转不灵而出现流动性不足的情况不多。

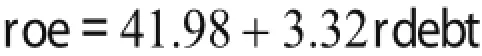

笔者对91家内房公司的总借款股本比率和股东权益回报率作了经典回归分析,模型如下:

r: 股东资金回报率(Return on Equity)

rdebt: 总借款股本比率

把数据导进Excel作回归分析,得出以上系数的值:

由于roe的t-统计值是3.42(p<0.05)和 rdebt的t-统计值是4.61(p<0.05),这两个系数在统计学上呈95%显著。这反映出总借贷比率毎上升百分之一,股东资金回报率便会上升3.32%,但值得注意的是,而 R2为0.1834,这个模型只解释了股东资金回报率18.34%的变化,尚要作更深入地计量分析才可找出更多参数,总的来说,房地产发展商若想靠增加债务来增加股东资金回报率不是一个好的策略,再者,公司的资金投入规模跟股东回报是依从边际报酬递减定律的,如果公司的管理水平不上升,净投入更多资金未必能得到预期的回报。

四、中国房地产公司的财务风险及建议解决方案

本文在第三章及第四章中回顾了现时中国房地产发展商的融资渠道和两间流动性风险较高之公司作例子,证明了现时房地产发展商的资金非常紧张,融资途径非常狭窄,金融管制太紧,长此下去,有大型发展商因流动性不足而倒闭也是不足为奇的,根据Asiamoney 报导(Chan, Apr 2011),穆迪把中国房地产行业的评级展望降至负面,可见国际上也对中国的房地产公司的财务环境有负面的评价。

有见及此,多名内地学者及业内人士也提倡金融创新,这些创新都参考了美国的方案,把缺点改善便可在国内应用,他们的建议分为两类,房地产投资信托基金和房地产证劵化。

1、房地产投资信托基金

根据徐航涛(2011)所描述,房地产投资信托基金是以发行收益凭证的方式滙集公众和机构投资者的资金,建立一个相当大的房地产资产组合并进行适当的管理,通过发行股份,吸引大众投资者的资金,进行多元化不同项目投资,建立投资组合,有效降低风险。主要的好处有(一)流动性较好;(二)税收优惠;(三)分散风险;(四)专家理财。

2、房地产債務证券化

根据杨辉(2008),房地产证券化是也是改善融资结构的可行途径,主要的做法是房地产抵押贷款证券化,这个是类似美国房利美和房贷美的民间融资方式,把个人住房抵押贷款转化成证券再卖给投资者,这个方法在监管和法律上要有一定的基础才可以发展出来,否则美国的次按危机会在中国出现。

五、 结论

经过三十多年的改革开放,现时中国的经济结构已经走进建立庞大中产阶层的阶段,很明显,一所舒适的房子是毎一个中产家庭的必需品,房地产发展商看中了这个商机,在全中国大规模发展房地产业务,务求把房子供应给任何有需要的人,这样的理想,必然需要数以万亿计的资金去支持这些业务,2011年以前,大部分资金是从银行贷出来,但由于宽松的货币政策导致楼价升得过急,国家于是收紧房地产发展的资金链,迫使发展商促销,便可增加市塲供应,稳定楼价。

这样,房地产发展商便进入了艰难时期,一方面要扩张业务,一方面要面对同业的竞争,但资金不足成为最大的阻碍,把商品房促销便意未投资回报下降,这反映了内地的房地产金融基建不足,没有足够的融资渠道支持资金密集的行业。

现时市塲内的资金非常紧张,如果再不找寻新的融资方案,可能有一些公司会出现流动性不足的情况,这个可以带来很多社会问题,例如大规模的烂尾楼潮,不兑现预售楼所造成的不和谐情况。

[1] Chan, V. (2011). Moody's cuts china property sector outlook to negative. Asiamoney,

[2] Cookson, Robert. Chinese Property bonds∶ they’re back. Financial Times. 14-03-2012

[3] 周艳红.房地产企业融资风险分析.经济视角,2011年第26期.

[4] 郭雷.(2011).人均GDP不同阶段的经济发展特征.和君视野,2011年第3期.

[5] 黄超.“银根紧缩”政策背景下房地产企业融资问题探析.中国经贸,2011年第20期.

[6] 明报.内房融资六成靠信托,断水势掀减价潮,2011年10月20日.

[7] 恒大地产周年报告 03-2012

[8] 绿城中国周年报告 03-2012

(责任编辑:刘康)