“个人借款总额不得超过100万”“史上最严”新规落地,

“金融信息中介机构一定要按照金融特质和通性来进行监管,不管叫银行、P2P还是众筹,只要进行社会化的资金归集,就一定要有牌照。”

上海市中心区域日月光大厦的25层办公区,一间办公室大门紧闭,里面空无一人。这里曾经是上海本地一家知名P2P公司“融业网”的办公地点,现在已经是人去楼空。大批投资者血本无归。

此案并非个例。经过管理部门和媒体的轮番“扒皮”,卷款跑路、庞氏骗局等互联网金融乱象不断浮出水面,曾经风光无两的P2P俨然成了金融诈骗的代名词。

现实也的确不容乐观,由于监管缺位,互联网金融面世不久便迎来了野蛮生长。据不完全统计,截至今年6月底,全国正常运营的网贷机构共2349家,借贷余额6212.61亿元,累计共曝出问题平台1347家。

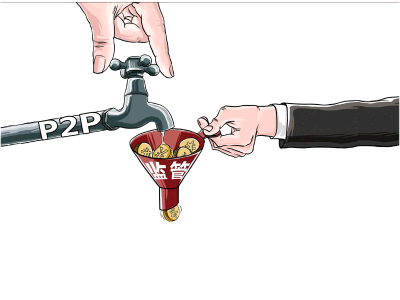

把P2P的权利关进笼子,成了迫在眉睫的问题。距2015年末公开征求意见八个月后,P2P网贷管理办法的“靴子”轰然落地。由于低限额与新增的第13条红线,此新规获得了“史上最严”称谓。

“普惠化”

“同一借款人在同一平台上借款余额不得超过20万元,同一自然人在不同平台上借款余额不得超过100万元;同一法人或其他组织在同一平台借款不得超过100万元,不同平台则不得超过500万元。”这一规定充分表现了政府要将互联网金融“普惠化”的意图。

“这意味着不用考虑平台间的风控能力差异,还可以很直观地把损失减低,毕竟出现风险也高不过这个限额了。”业内人士分析称。

但网贷之家在对851家平台测试后的结果显示,同一平台人均待还金额20万以上的平台数量占比达到72.74%,人均待还金额在100万以上的占比为46.06%;企业借款人待还金额超过100万元的人数占比达到了5.41%,待还金额占比达到了78.09%。

新规实施之后,在不得拆标也不得拆期的规定下,这一限额不仅会基本限死目前盛行的车抵、房抵,还会对以企业贷为主的平台造成极大冲击。这样一来,就会剥夺P2P原本的灵活特性和为企业提供小贷的功能。

“我对于办法中的借款限额持保留意见,从行业发展趋势来看,信用中介必不可少,传统银行仍然有大量企业融资服务无法覆盖。”红岭创投董事长周世平表示。业内普遍认为,专长做千万级、上亿级房地产融资项目的红岭创投受此冲击最大。

除此之外,新规还增加了一条红线,即“P2P平台不得从事开展资产证券化业务或实现以打包资产、证券化资产、信托资产、基金份额等形式的债权转让行为”。这项规定是为了阻止P2P平台变为类影子银行。

“在P2P乱象横生的当下,有充分的理由作出这样的谨慎规定。但也将大大限制P2P可能的混业经营发展。”分析人士称。

“换马甲”

面对新规,一大波P2P平台却没有急着调整经营策略,而是选择了“换马甲”。

据澎湃新闻报道,自今年2月份监管层开始互联网金融整治以来,不少曾经以“互联网金融新贵”自居的企业,纷纷把名字改成了“某某科技金融公司”。一家号称数分钟完成超过二十万信用贷款审核的公司甚至声称,他们是金融科技公司,不是网贷公司,不需要对此次监管细则有所反应。

一个有意思的背景是,国外的P2P统称为“Fintech(金融科技)”公司,自从美国土生土长的Lendit(朗迪)峰会今年7月份在上海召开以来,不少中国企业闻风而至,并顺便“蜕变”为金融科技公司。

“我认为这没有必要也没有什么意义。”中国工商银行原行长杨凯生直言,“要注意透过表象看内容,看事情的本质。”

除“金融科技”之外,还有不少公司把业务包装成了“P2B”和“P2G”等。但是很显然,换名并不能成为应对监管的“铠甲”。央行条法司副司长刘向民指出,Fintech将不允许直接从事金融业务,必须要与持牌机构合作,而合作的持牌机构也同样要受到监管。

监管层和传统金融领域也对此发出警告,避免概念炒作,要回归业务本质,警惕“科技金融”成为第二个“互联网金融”。“金融信息中介机构一定要按照金融特质和通性来进行监管,不管叫银行、P2P还是众筹,只要进行社会化的资金归集,就一定要有牌照。”银监会国际部主任范文仲表示。

现实却是,全国近2400家P2P网贷公司,截止到8月份拿到许可证的只有31家。而新规给出的过渡期是12个月,留给平台转型的时间已经不多了。

摘自《南方都市报》、“搜狐财经”、“澎湃新闻网”等