国际家居零售增开分店文:软库中华研究部

国际家居零售 (01373.HK)2016年4月底止全年收入20.4亿元(港元.下同),按年上升4.5%;毛利9.48亿元,增加5%;毛利率增加0.2个百分点至46.5%。期内纯利6700万元,按年减少24.7%,全年派息0.106元。集团从13个国家、共650家供应商取货,少于10%从日本采购,半数来自内地。

2015年,香港区收入17.55亿元,按年增加6.3%,占总收入86%(2014年84.6%),同店销售增5.3%(2014年8.2%),经调整利润率5.6%(2014年6.4%),纯利9740万元,下跌8.1%,占非流动资产75.6%(2014年68.6%)。新加坡收入2.31亿元,下跌3%,占总收入11.3%(2014年12.2%),同店销售负增长1.9%(2014年负增长8.9%),占非流动资产15.8%(2014年17.2%)。

雇员人数2236人,前年为2,400人。现金4.13亿元,短债4400万元,没有长债,净现金3.69亿元,债项(现金)净额相对股东权益为负53%,与前年相若。总资产9.7亿元,减少6.3%,总负债2.75亿元,减少8.9%。资金周转天数41天,2014年为52天。2015年下半年经调整利润较上半年上升65.7%,比2014年同期升9.7%。

采购成本受惠人民币贬值

集团加强控制开支,将中国内地及马来西亚的分店全部关闭。去年总开支19.75亿元,较前年增加5.6%,增幅较总收入为多。当中已售存货成本占总开支55.3%,只增加4.1%,令毛利率增加。雇员福利开支占15.4%,增7.7%。虽然员工数目下降,但有关开支可能是员工的解散费用,因中国内地及马来西亚门店关闭。

经营租赁金占开支17.7%至3.5亿元,增幅7.9%,香港租金下行,有利控制成本。汇兑亏损570万元,因人民币贬值,令集团收入有一定影响。三个月应收款项从前年的490万元,减少至320万元,应付款项从1.96亿元,增加4.9%。

集团会增加更多自有品牌产品的比例,因有更高毛利。另外,从日本采购比例不足10%,日圆升值,对其影响相对较少,反而50%来自中国内地,人民币贬值则越有利,集团也考虑增加在欧洲方面的采购。

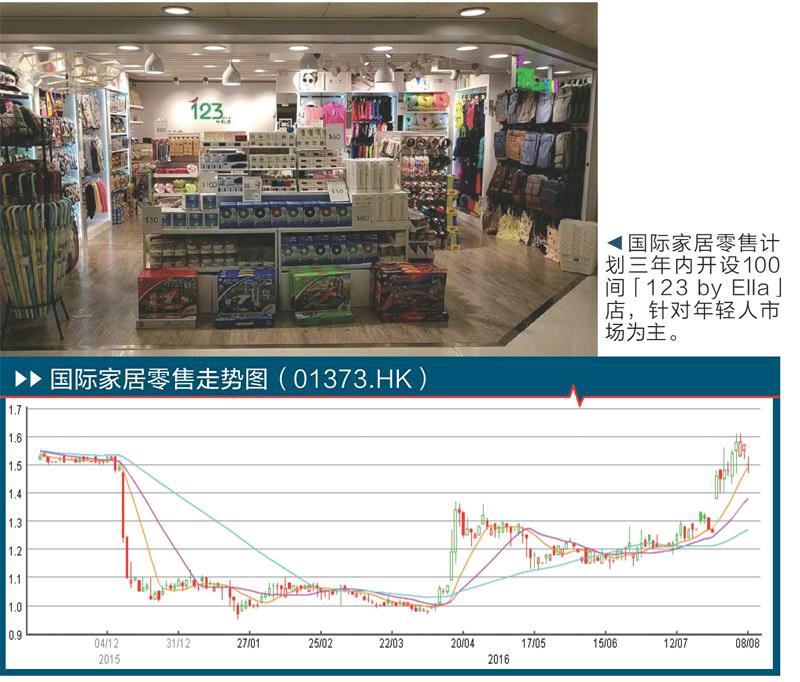

国际家居零售2015年股份回购数目615.7万股,平均价1.66元,市盈率16.7倍,股息收益率6.9%。集团计划新增5至10家日本城分店,部分进行装修,开拓面积较大的日本城概念店。目标三年内开100间「123 by Ella」店,针对年轻人市场为主,产品由10元至100元不等,由采购至上架只需10天,以面积1000呎的铺面为主。集团以往以家居用品为主打,如果楼市买卖有所增加,对其有利。

伟禄短线上望5港元

伟禄集团(01196.HK)自2014年获全面收购后,利好消息接连不断,股价也反复走强,从两年前的不足1港元,升至本周一收市4.45港元,连翻几番。

伟禄集团(01196.HK)主力发展房地产、废料回收、金融投资、电子商务及汽车零件等业务。

继2015年集团主席林晓辉获得与水稻之父袁隆平等「大咖」齐名的世界杰出华人奖之后,集团在2016年5月底又宣布伙同广东粤财投资、深圳泓景投资、保利物业、高信证券及恒明珠证券,于广州自由贸易试验区南沙新区片区,成立合资证券企业,以在中国内地经营「全牌照」证券业务,可谓好事连番。

其中,伟禄集团斥资3.5亿元人民币,占股权比例一成。中国内地证券牌照作为罕缺资源,估值不可小觑,以现今伟禄集团市值仅在51亿港元来考虑,实属优良之中长线投资对象。

中线目标市值100亿元

伟禄集团在2015年录得总收益约2.02亿港元,较前年同期的1.06亿港元增长逾90%,其持续经营业务之溢利为3260万港元,对比前年同期亏损1720万港元,增长大为可观。其增长主要来自于年内汽车零件业务以及金融服务和贸易业务的贡献。

早前,伟禄集团股价受累德普科技(03823.HK)斩仓的火烧连环船效应拖累,但至本周一已企稳并回升至4.45港元水平,离历史高位4.97港元不远,可见醒目资金实力不凡。短期可以5港元为目标价,中长线则以百亿市值为目标。