中小型科技创新企业成长链融资契约选择研究

——基于关系专用性投资模型的应用

陆岷峰, 季子钊

(1.江苏银行总行 董事会办公室,江苏 南京 210005;2.南京财经大学 金融学院,江苏 南京 210046)

中小型科技创新企业成长链融资契约选择研究

——基于关系专用性投资模型的应用

陆岷峰1,季子钊2

(1.江苏银行总行 董事会办公室,江苏 南京210005;2.南京财经大学 金融学院,江苏 南京210046)

摘要:科技是第一生产力,创新是经济增长的重要驱动力。作为科技创新最活跃的群集,中小型科技创新企业却一直面临融资难的问题,严重阻碍了企业的健康发展。针对科技创新企业“如何科学选择融资契约”,基于关系专用性投资模型系统分析了中小企业融资关系的选择机理,并引入了“企业成长链金融”的全新概念,基于企业生命周期理论,对科技创新企业的各成长链环节阶段进行了科学分划。并结合关系专用性投资理论模型成果对企业的各阶段资金供需进行研究,最后根据处在不同的成长链环节中的企业融资特点提出合理化融资对策。

关键词:中小型科技创新企业;企业成长链;融资契约;关系专用性投资

一、引言

党的十八大报告明确提出,科技创新是提高社会生产力和综合国力的战略支持,必须摆在国家发展全局的核心位置。在市场经济体系中,中小型科技创新企业是中小企业的重要组成部分,是科技创新的源头和成果转化的直接载体。[1]国家科学技术部《关于进一步促进科技型中小企业创新发展的若干意见》(国科发政[2011]178号)明确指出,中小型科技企业是一支主要从事高新技术产品研发、生产和服务的企业群体,是我国技术创新的主要载体和经济增长的重要推动力量,在促进科技成果转化和产业化、以创新带动就业、建设创新型国家中发挥着重要作用。然而中小型科技创新企业作为中小企业的重要部分,融资困难已经成为制约我国中小企业发展的一个主要瓶颈。造成该问题的原因可以从中小企业的自身局限性和融资的外部环境两个方面加以考虑。[2]中小企业融资难问题在世界各国普遍存在,即使在金融资源丰富、中小企业支持体系齐全的发达国家也依然存在。[3]然而在中国这样一个信贷市场以大型银行为主导且资本市场尚不存在的国家,中小企业融资难这一问题就格外突出。[4]

时至2016年,中国正处于经济增速换挡期,经济步入“新常态”,在国内资源环境约束加强、国际经济复苏不稳定依旧的双重压力下,具有全要素生产率地位①的科学技术创新,是保持国家经济稳定长期增长的重要生产要素。据统计,2014年全国专利申请量高达236.1万件,其中专利授权量为130.3万件,高技术产业及技术贸易出口额占商品出口总额比重约28.2%。②在现在及未来的整个经济社会中,中小型科技创新企业是最具活力和发展前景的企业集群。[5]融资难的问题是制约中小型科技创新企业发展的关键课题,对其不同生命周期阶段的最优化融资契约选择的研究具有十分重要和迫切的实际意义。

二、文献综述

(一)中小企业融资理论研究

谭之博、赵岳在对企业规模与其融资来源的实证研究中提到企业融资的主要来源可以分为内源性融资和外源性融资。内源性融资指企业用自身留存收益为项目进行融资。外源性融资可以分为两大类:债务融资和股权融资。中小企业面临融资“瓶颈”主要是指其外源性融资受到了抑制。[6]Beck等在对世界上不同国家中小企业的融资调查中发现,在企业不同的融资来源中,小企业通过银行贷款为项目融资的比例比大企业低13%,而小企业通过股权融资的比例只比大企业低2%。[7]Berger和Udell的调查表明,小企业银行贷款占其融资规模的比例比大企业显著低,但股权融资的比例比大企业更高。同时,他们对中小企业的融资来源问题做了系统的综述,并认为随着企业的不断成长和企业规模的扩大,内部融资的比例不断下降,而银行融资呈现出一个倒U型关系。[8]因此,对于中小型科技创新企业融资契约选择的系统研究,有必要讨论其不同的企业生命周期阶段的不同资金需求特征。罗丹阳和宋建江通过实地调查数据发现,中国中小企业的融资行为随着中小企业生命成长周期而表现出不同的阶段性特征。[9]

(二)企业成长链金融

企业成长链金融是一个全新的金融服务理论概念,它是基于企业生命周期理论③和互联网金融“长尾”理论④思想的、有利于解决广大中小企业融资难问题的新金融服务模式。关于企业成长链金融的研究,国内外尚无系统性的理论支持,可提供参考的概念就是“个人成长链金融”:陆岷峰、杨亮创新性地提出了“个人成长链金融”的概念,强调利用多元化金融工具为自然人客户提供终身性金融服务,基于整体性与阶段过度授信等原则提升个人金融业务的服务效率。[10]陆岷峰、徐阳洋基于对个人成长链金融概念特征的深入分析,进一步探讨了化解成长链金融风险的对策建议,提出推行成长链金融资产证券化、建立完善的个人破产制度以及构建大数据风控预警体系。[11]相类似地,企业成长链金融强调正确分析企业生命周期不同阶段的融资需求特征,为企业的整个发展过程提供金融服务,然而中小企业在其各个发展阶段,在融资关系的处理上,是更偏好于长期关系还是短期关系?在融资契约形式的选择上,是更倾向于正式契约还是关系契约?这些都是企业成长链金融研究中需要解答的问题。从经济学原理的角度看,成长链金融借助于生命周期理论和供需理论的支持,将个人、家庭或是中小企业的各个发展阶段的金融供给与需求进行理论分析,从而达到更有效率的金融资源配置和金融普惠性。因此,我们试图在“关系专用性投资”模型理论的基础上,对中小型科技创新企业成长链中的不同阶段的金融需求和融资契约选择进行研究,然后提出合理化融资对策。

(三)中小企业的融资契约形式

根据融资关系的不同,Berger等人把中小企业贷款分为交易型借贷(transactions-based lending)和关系型借贷(relation-based lending)。[12]交易型借贷所涉及和依赖的主要是易于编码、量化和传递的“硬信息”( hard information ),如企业的资产抵押品和财务报表信息等。这类信息不具有人格化特征,可以用统一的标准衡量。正如具有一定规模的企业与银行之间的融资交易较少采用直接的人际接触,而是更多地使用通讯手段和信函,所以也可以称之为保持距离型借贷(arm's length)。关系型借贷则不同,它所依赖的主要是难以量化、检验及传递的“软信息”(soft information),这种信息具有强烈的人格化倾向,通常无法从公共市场渠道获得,而是由投融双方通过长期多渠道多维度的人际接触。青木昌彦在融资关系的基础上考虑契约形式等要素,进一步把企业融资分为保持距离型融资(arm's length financing)和关系型融资(relational financing)两种模式。[13]进一步地讲,保持距离型融资是指企业与投资者之间通过规范正式的融资契约和程序建立具有法律效力的融资关系。这要求企业是具有相当规模和偿还能力的,然而中小型科技创新企业属于轻资产、小规模、高风险、高附加值的企业,一般而言,中小企业更倾向于关系型融资。相对应地,关系型融资则是指在一系列事先未确定的事件状态下,投资者预期到未来的额外经济价值和租金的情况下,愿意长期地提供额外资金的融资方式。关系型融资具备以下特性:一是企业与投资者间的长期性融资交易。二是企业专有信息无法在公开市场中获得,只有通过长期地维护关系性的投资中才可获取。三是投资者所掌握的企业专有信息是通过给企业提供长期服务获得的,并在长期服务中获得回报。这样,投资者有可能在短期内发放一些盈利不强的贷款(例如救助处于困境中的企业,对成长中企业进行风险投资等),如果这些贷款能够在长期内得到回报的话。[14]

(四) 关系专用性投资

无论是关系型借贷还是关系型融资,其核心在于融资双方为了维持彼此关系加强信息沟通的关系专用性投资(relation-ship-specific investment )。关系专用性投资这个概念最初由交易成本经济学家提出,被用来分析由于关系专用性提高而可能导致的机会主义、“锁定”等后果。[15]对于中小企业融资方式,从结果上来看,关系专用性投资可能产生正反两方面的效应:一方面,专用性投资可充当缺少固定资产或财务信息的中小型科技创新企业的交易质押物,交易者就会形成自我实施(self-enforcing)的单边协议,并自动约束自己的投机主义行为,自我增加合作破裂的机会成本,从而通过关系专用性投资创造较高水平的关系租金。[16]另一方面,由于投资边际效率递减的原因,随着资产专用性的提高,投资在其他用途上的价值就会趋于下降,导致交易者承受的机会主义风险趋于增大。因此,在中小型科技创新企业的融资过程中,在各个生命周期阶段,企业采用怎样的行为可以帮助交易双方提高关系专用性投资的正面效应或降低其负面效应,进而能够结合企业成长链金融进一步优化金融资源配置?我们将通过博弈模型的建立和分析来说明。

三、关系专用性投资理论模型

(一)基本模型

如上文所述,中小企业主要采取外源性融资的方式,进而中小型科技创新企业面临的融资契约形式选择主要包括两种:保持距离型融资和关系型融资,其核心就是融资双方的关系专用性投资。基于葛永盛、童盼对关系专用性投资模型的研究成果,[17]我们将对模型的最优化目标价值函数形式作出改进,使其解释现实情况的能力有所提高。

1.中小型科技创新企业

我们假设一科技创新企业为中小企业F,为了寻求外源融资,向外部投资者I披露企业或项目相关信息。假设该企业的全部真实信息集为θ≥0,如果F对I表现出诚信的态度,如实反映了企业信息,即x=θ;如果F对信息披露选择“隐匿行为”,则有x=0,即有x∈{0,θ}。企业可能出于某种目的隐匿信息,从而获得融资或其它可能的利益,同时增加了外部投资者的信息不对称程度,造成投资收益的不确定性。我们假设F的“隐匿行为”的机会成本为A(x-θ)2,其中A>0,表示F主动披露和传递企业真实信息的重要程度。对机会成本的表达形式,符合以下经济学假设:一是企业信息披露越完善,即信息不对称程度越低,融资效率越高,机会成本越低;二是边际成本递增。显然,当x=θ时,F的机会成本最大,为Aθ2。

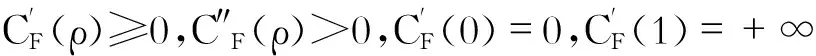

F花费于关系专用性投资的CF(ρ)成本的性质,符合边际成本非负、边际成本递增的经济规律。

2.外部投资者

考虑F披露的信息x,假设外部投资者I所选择的投资为y。当I与F之间都进行了关系专用性投资,建立了长期的合作关系,I会充分信任F所披露的信息,I将会作出与F披露信息匹配的投资额,即有y=x。由于现实中存在信息不对称,导致“逆向选择”或信用风险,外部投资者I将不会进行投资,即y≠x,所以y∈(0,x)且y<0。同中小企业类似,用B(y-x)2表示由于投资y与信息x不匹配而带来的I的机会成本,其中B>0,表示y与x相匹配的重要程度。

然而,外部投资者为了获得一些难以量化、检验及传递的“软信息”,也需要与中小企业F进行沟通交流,所以也需要进行关系专用性投资。这里假设需要花费的关系专用性投资为CI(μ),其中μ为I进行关系专用性投资的努力程度,同时设kμ∈[0,1]的概率下能够成功与F交流沟通,反之,(1-kμ)概率下可能失败。k为信息交流的容易程度,这又取决于现代信息科技水平和社会信用评级水平。假设CI(μ)符合以下条件:

(二)总费用

总费用可以表示为对F和I的各自机会成本求期望,再记入各自的关系专用性投资可得:

C(ρ,μ)=A(1-ρ)θ2+Bρ(1-kμ)θ2+B(1-ρ)(1-kμ)y2+CF(ρ)+CI(μ)。

(1)

对上式进行最小化求解:

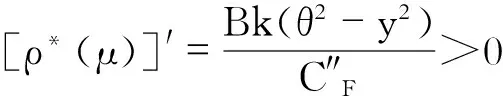

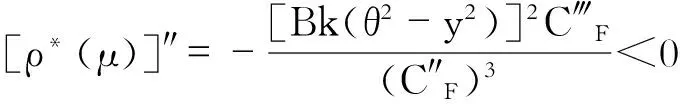

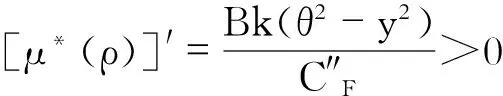

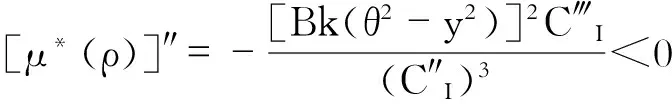

假设最优解为FI点(ρ*,μ*),最小总费用为C*(ρ*,μ*)。已知一阶条件可得:

(2)

(3)

从(2),(3)式可得ρ*(μ)和μ*(ρ)均为单调递增的凹函数:

(4)

(5)

同时,为了确定最优解值函数的截距,分别计算:

(6)

(7)

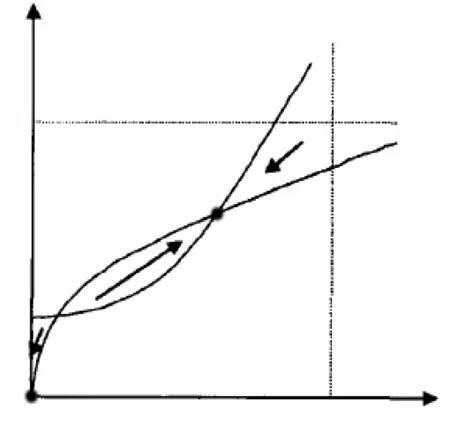

(三)内点解和角点解——关系型融资和保持距离型融资

根据以上公式和论述可知:

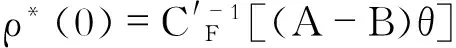

1.关系型融资

图1 A≥B的情况

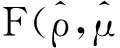

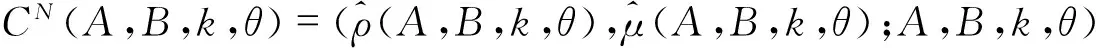

2.交易型融资

当A≤B且A、B之间差距⑦足够大时,角点解F(ρ,μ)=(0,0)⑧即最优解(如图2所示)。此时对于中小型科技创新企业F来说,由于隐匿信息所带来的融资失败的机会成本相对较小,处于融资交易中强势的地位,因此不排除有隐匿信息的动机存在。在这样的情况下,外部投资者I会预见双方之间的信息不对称、信任问题、逆向选择或道德风险的存在,他将不再依赖于企业F所提供的信息,而是更倾向于事先约定的标准化契约或公开市场融资交易。我们称之为保持距离型融资模型,或交易型融资模型。

图2 A≤B且差距足够大的情况

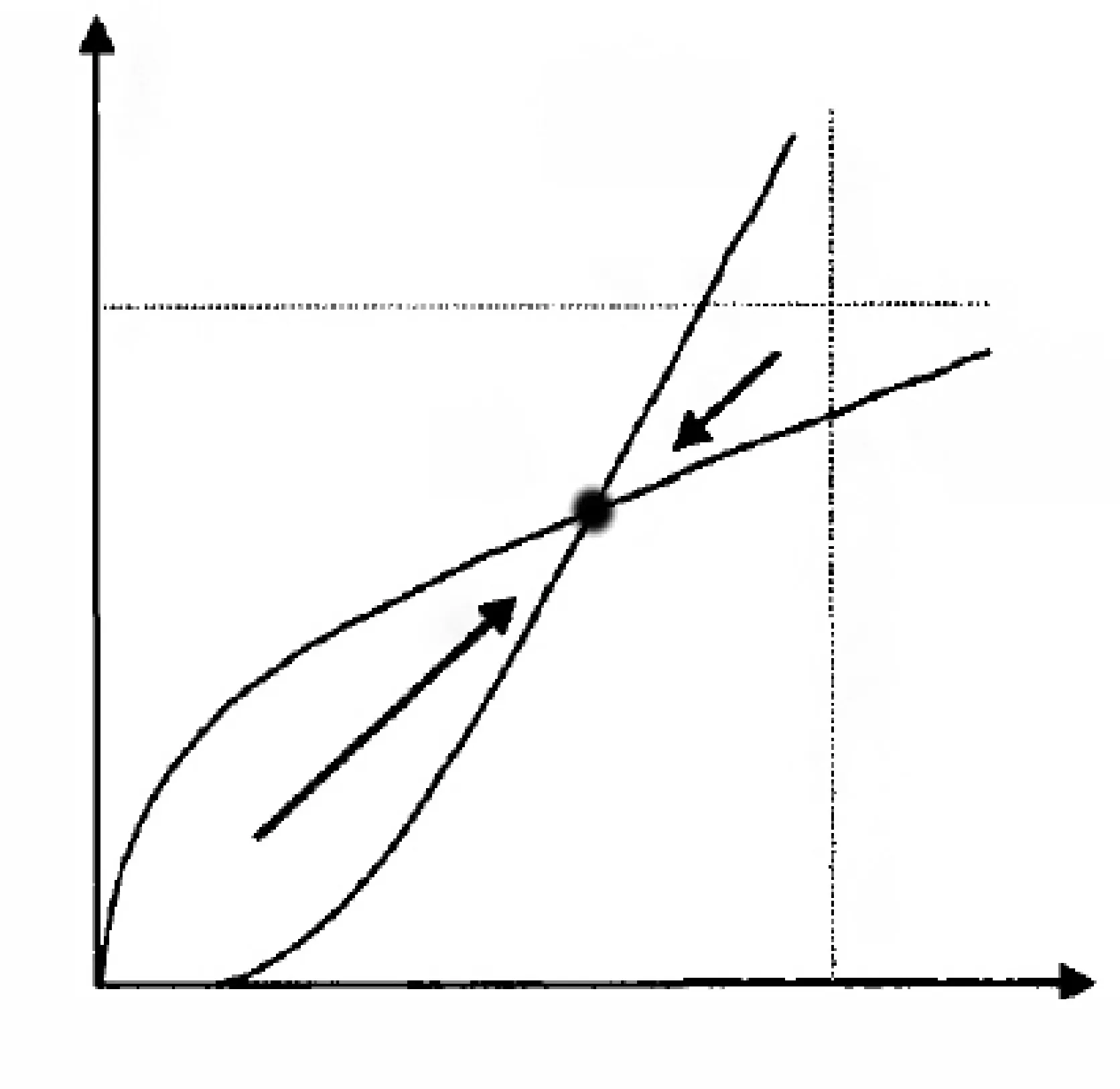

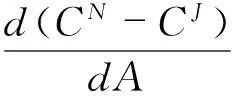

3.关系型融资或交易型融资

图3 A≤B且A、B之间差距较小的情况

(8)

CJ(A,B,k,θ)=(0,0;A,B,k,θ)=Aθ2+By2。

(9)

建立新的目标函数为

C*(A,B,k,θ)=min{CN(A,B,k,θ),CJ(A,B,k,θ)}。

(10)

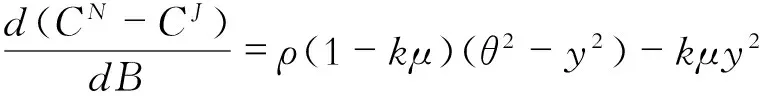

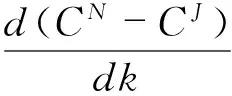

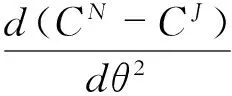

对代表两种情况下的总费用作差为CN(A,B,k,θ)-CJ(A,B,k,θ)。对(A,B,k,θ)分别进行求导,根据包络定理⑨,可得到以下的四种情况:

综上所述,可得到的结论:总费用最小化的最优解点F(ρF(A,B,k,θ),μF(A,B,k,θ))会随着A和B之间大小差异变化而变化,并在内点解或角点解中选择,中小型科技创新企业可以据此来选择融资契约形式,即关系型融资模式或交易型融资模式。

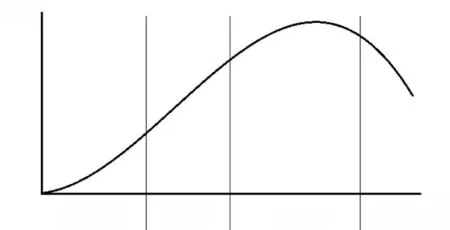

四、企业成长链融资契约选择分析

现代企业生命周期理论认为,任何企业的发展过程都有一定的周期性,中小型科技创新企业也不例外,企业的整个成长链可以划分为“创业期”、“成长期”、“成熟期”和“衰退期”四个不同的阶段。王士伟分析认为,从产业定位的角度来看,中小型科技创新企业主要以高新技术产品为研发对象,产品具有较高的知识集约度。[18]从财务管理的角度来看,中小型科技创新企业是资本密集型企业,具有灵活的产品研发机制和激励性较强的经营机制。这里我们绘制了企业生命周期曲线(如图4所示),对中小型科技创新企业的不同成长链阶段的不同特性和融资契约选择进行分析。

图4 企业生命周期曲线

(一)中小型科技创新企业创业期——关系型或交易型融资契约形式

科技创新企业处于最初的时期是科技人员将“智力成果”转化为企业财富的过程,企业的现金流入即是投资者投入的资本金,前期基本无盈利,而现金流出主要用于支付科技研发人员的工资薪酬。在这一阶段,中小型科技创新企业需要一定数额的资金支持,同时现金流出项目并不多,企业依靠自有资金或无须过度融资就可以满足创业期的企业资金需求。因此,创业期的科技创新企业融资契约选择就属于前文所论述的第三种情况:A≤B且A、B之间差距较小,即企业既可以选择关系型融资(通过亲缘、地缘等关系进行股权融资),也可以选择交易型融资(比如债权融资)。从企业成长链金融的角度看,处在创业期的科技创新企业风险性较大,主要的信息都是非财务信息,风险控制是关键环节,因此对企业领袖建立长期关系进行多维度的了解是有必要的,关系型融资契约是可取的。

(二) 中小型科技创新企业成长期——关系型融资契约形式

当科技创新企业进入成长期,由于其产品的高科技高附加值性质,它将保持较高的增长速度,因此,企业管理的重点就是实现企业的正常运营并且维持高速发展,然而,为了维持高速的发展速度,就必须投入更多资金进行科技研发,这必然导致企业固定成本提高,经营杠杆、财务杠杆提高,整体风险增大。[19]在这一阶段企业现金支出项目很多,主要包括:生产设备的更新和升级、原材料采购支付、产品质量检验费用、产品市场营销支出以及科技研发人才的引进等。因此,在成长期的科技创新企业存在较大的资金缺口,拥有大量金融需求。另一方面,大多数中小型科技创新企业的规模尚小,在现实融资过程中存在着“规模歧视”。根据张捷和王霄的研究,“规模歧视”是指由于借款者以及借贷双方的规模差异所产生的融资偏差,反映了市场经济下产生中小企业融资壁垒的一般因素;[20]“所有制歧视”是指由于借款者以及借贷双方产权差异所产生的融资偏差,是分析中国中小企业融资壁垒时应加以考虑的特殊因素。中小型科技创新企业拥有的只是一些科学技术专利、先进的企业理念等无形资产或轻资产,并不能达到传统金融机构的融资约束条件。因此,成长期的科技创新企业融资契约选择就属于前文所论述的第一种情况:A≥B,即此阶段的科技创新企业是否努力披露企业信息及进行关系专用性投资的重要程度要更大,也就是说,其在融资交易中的机会成本相对于投资者更高。从企业成长链金融的角度看,处在成长期的科技创新企业正处于高速发展的时期,同时高收益高风险并存,根据其科技水平的发展状况,具有相当的投资价值。另一方面,由于科技创新企业的技术风险、市场风险、经营风险等的存在,对投资过程中的风险防控就更为重要。

(三) 中小型科技创新企业成熟期——交易型融资契约形式

成熟期是该企业成长链中的高峰,同时企业内部结构与资产都在“变革”的阶段。这种“变革”一方面表现为企业生产能力的提高,产品的产量由小批量转到大批量,另一方面表现为由于企业规模的扩大,企业的组织结构、营销模式、信息处理系统、资产设备等都发生了质的改变。这种“变革”的过程是极其艰难复杂的,不仅是企业“技术转型”与“观念制度转型”的有效结合,而且是企业家的主观能动性引发的“自觉性行为”和日益严峻的企业外部社会环境因素引发的“非自觉性行为”的复合。[21]其既包括企业战略方向、经营模式的转型升级,也包括企业内部股东利益关系的重新组合及资源的重新配置。

因此,处于成熟期的科技创新企业应属于前文所论述的第二种情况:A≤B且A、B之间差距足够大。在这一阶段的科技创新企业已达到较大的规模,拥有系统的财务信息、实物资产和技术专利权等“硬信息”,销售额和净利润率都达到了高峰,其资金缺口不断减小,对资金的需求不再如成长期的那么多,所以关系型融资契约已经无法满足科技创新企业的融资要求,而是通过公开的资本市场采取交易型融资。

(四) 中小型科技创新企业衰退期——不存在融资需求

当企业处在衰退期,其共同的特征是:规模偏大、管理层次增加、管理成本上升、官僚主义现象出现等等。并出现科技创新能力下降、决策效率低下、科技人才流失严重等现象。在这一阶段企业产品销售量急剧下降,企业的现金流入逐步衰竭,所以在衰退期的企业不需要从外界筹集资金。

五、结论与建议

(一)结论

科技是第一生产力,作为推动科技进步最活跃的中小型科技创新企业,在其企业整个成长链中的四个阶段存在不同的资金供求矛盾和融资契约选择问题。我们利用系统的经济模型对融资交易中的总费用进行最优化求解,得到结论如下:最优解会随着A、B的大小关系而变化,并出现在内点解或角点解,即中小型科技创新企业可以据此选择关系型融资或者是交易型融资契约形式。

(二) 建议

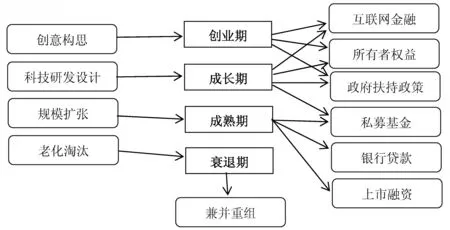

中小型科技创新企业所需资金来源,从来源性质上看,可分为权益资金和债务资金;从融资渠道上看,可分为内源性融资和外源性融资。中小企业融资难的问题主要集中于外源性融资上,按照前文科技创新企业成长链分四个阶段的思路,我们分别简要提出各个阶段的融资策略(如图5所示)。

图5 中小型科技创新企业成长链融资对策

1.创业期的融资对策

处在创业期的中小型科技创新企业致力于将“智力成果”转化为产品,其过程充满艰辛和不确定性,传统金融机构不会轻易向其提供金融服务,因此,一般情况下,只有企业依靠所有者权益融资和政府扶持政策进行融资。然而正处于互联网金融时代的如今,科技创新企业可以借助于互联网金融的普惠性和“长尾”效应来缓解创业期的中小型科技创新企业的融资难问题,按照麦特卡夫定律(Metcalf law)⑩,互联网的价值用互联网节点数量的平方来衡量,伴随互联网客户的不断增长,互联网产生的效益按照指数量级增长,可见互联网金融的融资效率相较于传统金融机构更适用于创业期的中小型科技创新企业。

2.成长期的融资对策

在中小型科技创新企业步入成长期后,企业已经将部分“智力成果”转化为产品,随着产品销量的提升,企业盈利水平不断提高,可以寻求风险投资者和私募基金的资金支持。与其它金融投资机构相比,私募基金更加重视被投资方的商业模式与竞争壁垒,且限制条件较少,更符合中小型科技创新企业成长期的融资需求特点。随着企业不断成长,生产规模不断扩张,权益资金已经不能满足企业迅速发展的需求,因此,企业以银行贷款为主的筹资方式应该更加偏于保持距离型的融资契约选择。

3.成熟期的融资对策

处于成熟期的中小型科技创新企业,由于其盈利水平增强、内源性资金增加、规模扩张,抗风险能力进一步增强,商业银行会更愿意向企业提供贷款,企业逐渐标准化了其融资契约的形式,即采取交易型融资。在成熟期后期,企业要实现对内部的优化“变革”,需要投入大量资金,在银行贷款和良好的内源性资金的基础上,可以通过发行企业债券或上市融资等方式获取资金。

注释:

①所谓“全要素生产率” (Total Factor Productivity)的增长,通常叫做技术进步率,系新古典学派经济增长理论(索洛模型)中用来衡量纯技术进步在生产中的作用的指标的又一名称。

②数据来源:《中国科技统计资料汇编2015》。

③“企业生命周期理论”是由美国管理学家伊查克·爱迪思(Ichak Adizes)所创立。

④“长尾”理论认为,需求较小但商品数量众多的尾部所占份额与需求较大但商品数量较少的头部所占份额大体相当。

⑤A≥B说明,此时的中小型科技创新企业主动披露和传递企业真实信息的重要程度更大,直观地理解是该企业处于资金需求较强、融资地位处于劣势的情况。

⑦A≤B且差距较大,说明此时中小型科技创新企业的融资需求相对较弱,努力披露其企业信息的重要程度相对较低,它的规模一般达到一定的水平,在融资交易中处于优势地位。

⑧最优解为原点解的涵义在于,在这样一个极端的状态下,融资交易双方都不打算进行关系专用性投资。

⑨包络定理指出,当目标函数与最大值函数恰好相等时,相应的目标函数曲线与最大值函数曲线恰好相切,即它们对参数的一阶导数相等。

⑩麦特卡夫定律,被称作IT界三大定律之一,由以太网的发明人鲍勃·麦特卡夫创建,意为网络价值同网络用户数量的平方成正比,即N个联结能创造N的2次方效益。

参考文献:

[1]许珂,卢海.中小型科技创新企业融资模式选择[J].金融经济,2013,(4):36~39.

[2]张捷,王霄.中小企业金融成长周期与融资结构变化[J].世界经济,2002,(9):63~70.

[3]郭田勇.中小企业融资的国际比较与借鉴[J].国际金融研究,2003,(11):33~43.

[4]郭娜.政府?市场?谁更有效——中小企业融资难解决机制有效性研究[J].金融研究,2013,(3):194~206.

[5]厉以宁.厉以宁改革论集[M].北京:中国发展出版社,2008.11~17.

[6]谭之博,赵岳.企业规模与融资来源的实证研究[J].金融研究,2012,(3):166~197.

[7]Beck T.,A.Demirguc-Kunt. Small and Medium-size Enterprises:Access to Finance as a Growth Constraint[J].Journal of Banking and Finance,2006,(30):2 931~2 943.

[8]Berger A.N.,A.Saunders,J.M.Scalise,G.F.Udell. The Effect of Bank Mergers and Acquisitions on Small Business Lending[J].Journal of Financial Economics,1998,(50): 187~229.

[9]罗丹阳,宋建江.私营企业成长与融资来源选择[J].金融研究,2004,(10):120~127.

[10]陆岷峰,杨亮.关于成长链金融规律分析与对策研究[J].南都学坛,2016,(3):3~9.

[11]陆岷峰,徐阳洋.关于化解成长链金融风险的战略研究[J].湖南财政经济学院学报,2016,(3):10~16.

[12]Berger,A.N., G. F. Udell.Small Business Credit Availability and Relationship Lending:The Importance of Bank Organization Structure [J].Economic Journal ,2002,(112) : 32~54.

[13]青木昌彦.比较制度分析[M].上海:上海远东出版社,2001.245~246.

[14]AWA Boot,AV Thakor.Can Relationship Banking Survive Competition?[J].NONE , 2000,(38):679~713.

[15]K1ein,B., R.A.Crawford,A A.,Alchian.Vertical Integration,Appropriable Rents,and the Competitive Contracting Process[J].Journal of Law and Economics,1978,(21): 297~326.

[16]Heide Jan B.,G. John. Alliances in Industrial Purchasing;the Determinants of Joint Action In Buyer-seller Relationships[J].Journal of Marketing Research,1990,(27):24~36.

[17]葛永盛,童盼.基于博弈均衡的中小企业融资契约安排[J].金融研究,2012,(4):183~194.

[18]王士伟.中小型科技创新企业生命周期各阶段的特征及融资政策分析[J].科技进步与对策,2011,(10):88~91.

[19]赖蜻华.中小型科技创新企业生命周期与融资选择[J].现代企业,2006,(10): 49.

[20]张捷,王霄.中小企业金融成长周期与融资结构变化[J].世界经济,2002,(9):63~70.

[21]李梅,王英.科技型中小企业技术创新资金支持体系研究[J].科技管理,2008,(7):1~17.

文章编号:1671-1653(2016)02-0001-08 1671-1653(2016)02-0009-09

收稿日期:2016-04-12

作者简介:陆岷峰(1962-),男,江苏金湖人,江苏银行总行董事会办公室高级会计师,江苏省互联网金融协会秘书长,博士,主要从事宏观经济、商业银行、中小企业研究。

中图分类号:F830.59

文献标识码:ADOI 10.3969/j.issn.1671-1653.2016.02.001

A Study on Financing Contract Choice in Growth Chain of Small and Medium-sized Technological Innovation Enterprises——Based on Application of Relationship-specific Investment Theory

LU Min-feng1, JI Zi-zhao2

(1.Board Office, Headquarters of Jiangsu Bank, Nanjing 210005, China;2.Finance School, Nanjing University of Finance and Economics, Nanjing 210046, China)

Abstract:Science and technology is the first productivity and innovation is an important driver of economic growth.As the most active cluster in scientific and technological innovation, however, small and medium-sized companies of scientific and technological innovation has been facing the problem of financing difficulties, which seriously hinders the healthy development of enterprises.In the study of "how to scientifically choose financing contract" in the science and technology innovation enterprises, the studies were based on relational specific investment model selection mechanism to systematically research of the relationship of the small-and -medium-sized enterprise financing, and the brand-new concept of "financial firm growth chain" was introduced .Based on the enterprise life cycle theory, the growth chain of science and technology innovation enterprises was divided scientifically. The enterprise capital supply and demand in different stages were studied combining the theory of relationship-specific investment model results . Finally, according to the growth chain of enterprise financing characteristics, some rational financing countermeasures were put forward.

Key words:middle and small-sized enterprises; the business enterprise growth chain; financing contract; relationship-specific investment