主营业务变更对公司经营业绩影响分析

——以博元投资为例

青岛理工大学 杨成文 逄美莲 赵丹丹

主营业务变更对公司经营业绩影响分析

——以博元投资为例

青岛理工大学杨成文逄美莲赵丹丹

摘要:公司主营业务频繁变更已成为上市公司中常见现象,本文以珠海市博元投资股份有限公司为例分析发现,变更之后的主营业务市场表现以及对公司整体经营业绩的正面影响只是短暂的。建议公司在进行主营业务变更前做好充分准备,通过主动变更实现企业经营业绩提升。

关键词:主营业务变更市场表现经营业绩影响

企业合并、股权收购、资产置换等方式是很多公司扩大生产经营,提高营运能力的主要手段。与此同时,在上市公司中还存在着另一常见问题,即通过频繁的业务变更试图改善公司经营状况。但是,业务变更真的会对公司经营业绩产生正面影响,变更后主营业务的市场表现真的会像公司所预期的那样,带来良好的经营成果吗?本文以珠海市博元投资股份有限公司为例,对这一问题进行分析。

一、博元投资主营业务变更历程

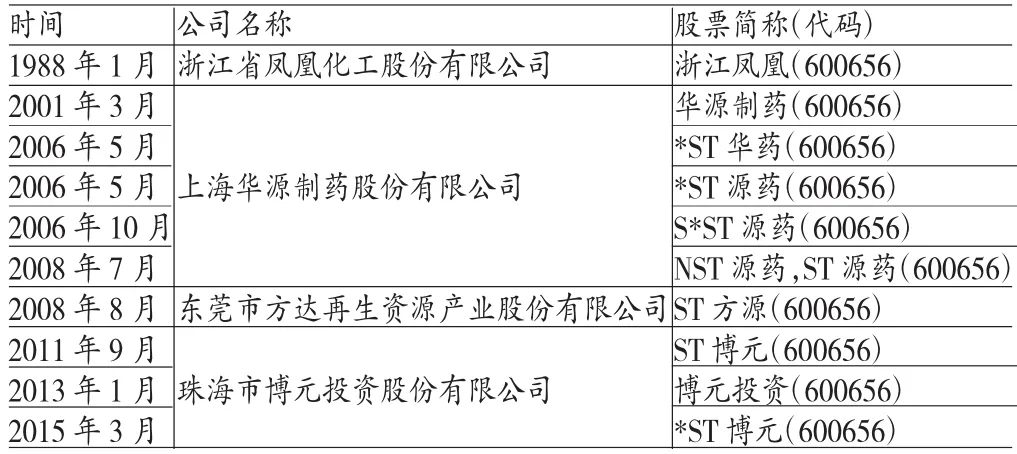

珠海市博元投资股份有限公司最初为浙江省凤凰化工股份有限公司,于1988年1月在浙江省工商行政管理局登记注册,股票于1990年12月19日在上海证券交易所挂牌交易,股票简称:博元投资,股票代码:600656。主营业务先后经过三次变更:由最初的以从事生产销售化妆品、民用洗涤剂、甘油、香精等日化产品为主的工业企业到2001年收购以药品生产为主的安徽华源朝阳药业有限公司股权以及组建辽宁华源本溪三药有限公司等以中成药和原料药的生产销售为主的子公司等方式,逐步向制药产业发展。2008年,又通过对江苏华源药业有限公司、上海华源医药营销有限公司等以药物开发、销售为主要经营业务的子公司进行股权转让,增加了以改性沥青制品、设备以及环保产品销售货物进出口为主的东莞市方达环宇环保产品销售有限公司等子公司,使得经营领域从油脂化工产业和医药产业转向以工业废弃物和农林废弃物的无害化综合开发、环保技术和产品的开发、环保技术转让、咨询等为主的循环经济类的环保产业。再到2010年,剥离原有主营业务,新设立了以企业管理咨询、商品服务、企业形象策划、企业营销策划为主的珠海信实企业管理咨询有限公司,主营业务变更为品牌汽车销售与矿业贸易。伴随着博元投资主营业务的变更以及经营业绩的变动,其公司名称及股票简称也经厉了多次变更,总结如表1所示。

二、变更后主营业务市场表现及对经营业绩的影响

(一)主营业务变更的原因2001年由于公司要进行转型,故收购了以药品生产为主的安徽华源朝阳药业有限公司股权以及组建辽宁华源本溪三药有限公司等以中成药和原料药生产销售为主的子公司等一系列的资产置换、股权收购活动,置换收购之前,公司主营业务是以工业、商品流通以及房地产行业为主,因此,此次变更是在原有业务基础上进行了业务的增加。

表1 博元投资公司及股票代码变更表

2004-2006年,医药保健产业市场状况不佳,公司主打产品国际市场价格出现大幅度下滑,大大削减了公司的盈利能力,致使三年连续亏损以至被给予退市风险警示。2007年接受麦校勋和许志榕无偿赠与的以研发、制造和销售废旧轮胎循环再利用处理设备等为主要业务的东莞市方达环宇环保科技有限公司51%的股权,获得高达27373.43万元的营业外收入,利润得到大幅提升。

2009年公司业绩出现亏损,下属子公司停产改造,随后将原有子公司进行了股权转让,2010年11月22日,将所持东莞市方达环宇环保科技有限公司78.73%的股权与韩光所持江苏中信安泰投资有限公司45%的股权进行置换,对原有资产进行了剥离,转向企业管理咨询、商品服务、企业形象策划、企业营销策划业务,最终以汽车销售与矿业贸易为主。

(二)主营业务变更对公司经营业绩的影响博元投资自2001年开始,前后进行了三次大幅度的业务变更,变更之后的主要经营业务为公司所带来的经营业绩并不像公司所预期的那样——持续走高,为公司业绩带来正面的影响。相反,很多变更之后的业务经营状况持续下降,稍好一点的是,能短期内带来收入的大幅度提升,但是最终还是经营状况不佳甚至停产的结果。

(1)主营业务变更对公司整体经营状况的影响。从三个方面:净利润、可持续增长率、资产负债率对公司整体经营状况进行分析。

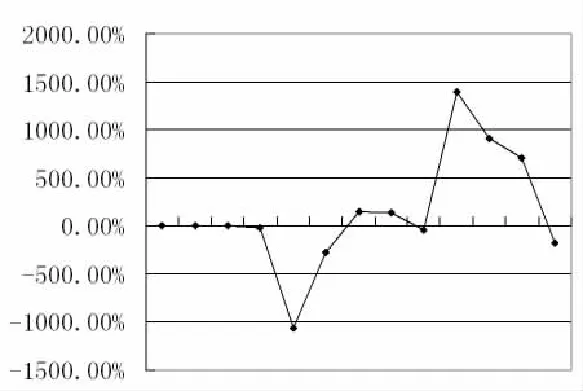

第一,博元投资2001-2014年公司净利润变化。本文借助净利润来代表公司整体经营业绩状况,如图1。

图1 博元投资2001-2014年净利润变化图(单位:万元)

从第一次业务变更之后,公司出现了短暂的净利润增长,2003年之后便开始下滑,2007年达到最高峰是由于接受股权捐赠而获得巨额营业外收入所致;2007年之后开始第二次业务变更,公司的经营业绩一直处于下滑状态,甚至于在2009年达到最低点;随后进行第三次业务变更,公司业绩出现短暂的提升,但是马上又出现下降趋势,这都与变更之后主营业务的收入变化情况基本吻合。

第二,博元投资2001-2014年公司可持续增长率。根据博元投资2001-2014年(因2010年没有发生业务,故剔除2010年)的财务数据,计算其13年的可持续增长率(可持续增长率=权益净利率*(1-股利支付率)),结果如图2。

图2 博元投资2001-2014年可持续增长率变化趋势图

从图2来看,博元投资在变更主营业务的三个阶段(2001-2007年、2008-2009年,2012-2014年)其可持续增长率呈现的逐渐下滑的趋势,与之前盈利状况分析的结果一致。

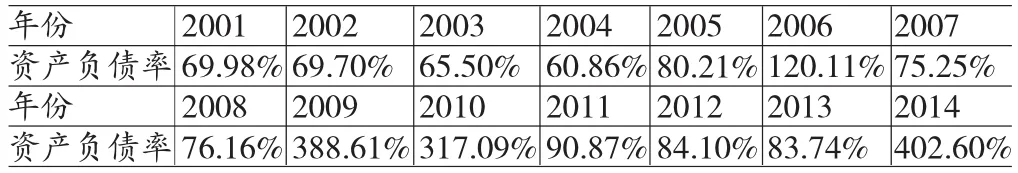

第三,博元投资2001-2014年公司资产负债率。博元投资的偿债能力分析,主要分析资产负债率,如表2。

表2 博元投资2001-2014年资产负债率

从表2可以看出,博元投资的资产负债率只是在2001-2004年维持在70%以下,随后一直在70%的警戒线之上,而且,基本呈现一种业务变更初期资产负债率下降,但随后便上升的趋势,这也与公司变更主营业务之后的经营状况密切相关。

(2)每一变更阶段的经营状况分析。第一,主营业务由化工产业向医药产业转变后的经营状况分析。通过对博元投资2001-2007年的财务数据进行杜邦分析,发现对公司经营业绩影响程度最大的因素指标。

现用连环替代法对权益净利率的下层指标对权益净利率的影响进行定量分析(注:A代表销售净利率;B代表总资产周转率;C代表权益乘数),选取2002年数据为具体分析对象,将2001年数据作为基期数据,A0、A1分别代表2001年和2002年的销售净利率,B0、B1分别代表2001年和2002年的总资产周转率,C0、C1分别代表2001年和2002年的权益乘数,则:

2001年权益净利率=A0*B0*C0=12.80%,2002年权益净利率= A1* B1* C1=12.14%

替代A:A1* B0* C0=9.50%,A对权益净利率的影响:9.50%-12.80%=-3.30%;

替代B:A1* B1* C0=12.09%,B对权益净利率的影响:12.09%-9.50%=2.59%;

替代C:A1* B1* C1=12.14%,C对权益净利率的影响:12.14%-12.09%=0.05%。

A、B、C对权益净利率的影响之和为:-3.30%+2.59%+ 0.05%=-0.66%。

A、B、C影响程度对权益净利率变化的贡献程度分别为:499.47%、-391.67%、-7.79%。

其他年份的分析结果如表3和表4所示。

表3 博元投资2001-2007年各指标对权益净利率的影响

表4 各指标影响程度对权益净利率变化的贡献率

由表3和表4可知,除了2005-2006年权益乘数对权益净利率影响比较大之外,其他基本都是销售净利率对权益净利率的影响比较大,且其影响基本都是负值。因此重点分析博元投资2001-2007年销售状况,即医药产业的营业收入情况。

通过博元投资公司2001-2007年年报获知,公司医药产业的营业收入状况如图3所示:

图3 博元投资2001-2007年医药产业营业收入变化(单位:万元)

从图中可以看出,主要经营业务变更之后,新的经营业务短期内带来了收入的增长,利润得到了大幅提升,但是随后很快便出现经营状况不佳,业绩下滑的情况。

与此同时,将公司医药产业收入情况与同期整个行业的情况进行比较,如图4:

图4 2002-2007年医药制造行业销售增长率与博元投资医药产品销售增长率对比

通过对比发现,博元投资在向医药产业变更之后,只是出现短暂的销售增长,甚至高于行业整体水平,但从2004年便开始出现下滑,且是负增长,可见该公司在这一产业上运行的不是很好,甚至出现资不抵债的状况。除此之外,再来看一下经营业务变更后公司整体经营业绩情况:

表5 博元投资2001-2006年净利润情况 单位:万元

从公司整体经营业绩的变化来看,同样发现经营业务变更之后,公司业绩只是有一个短暂的提升,甚至可以说只是昙花一现,随后便开始下降。

第二,主营业务从油脂化工产业、医药产业转向环保产业后的经营状况分析。

首先看一下2008-2009年博元投资销售净利率、总资产周转率以及权益乘数情况。

2008年分别为15.13%、55.54%、4.20;而2009年则分别为-32695.40%、1.27%、-0.35。可以看出,公司在2008年将主营业务进行变更之后,经营状况并非持续保持良好,2009年甚至又出现资不抵债的情况。由于公司从2008年转向以环保产业为主到下一次变更不到两年的时间,故利用2008年到2009年半年报数据和年报数据来加以比较分析,2008年半年报显示营业收入为17472.01万元,2008年年报显示为15700.89万元,而在2009年半年报中,仅为602.49万元,年底时已变成0。通过2008至2009年环保循环经济营业收入的变化来看,很明显,一直是下降趋势,当然,由于2008年遇到全球金融危机,对公司的业务产生了一定影响,但是,最终该产业还是没有继续下去,到2009年下半年直接停产。

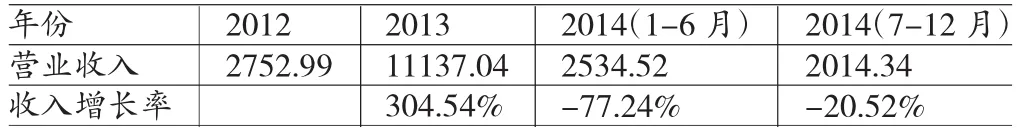

第三,主营业务由环保产业转为汽车销售、矿业贸易后的经营状况分析。如果说公司环保循环经济产业的退出是受全球金融危机的影响,再来分析一下2010年开始变更经营业务,2012年开始正式运营的汽车销售和矿业贸易产业。

表6 博元投资2012-2014年汽车销售营业收入 单位:万元

表7 博元投资2012-2014年矿业贸易营业收入 单位:万元

不难看出,汽车销售业务的经营业绩一路下滑,最后和环保循环经济产业一样进行了停产处理,矿业贸易虽然有过营业收入的大幅度提升,但是很快又下降回来,也就是说利润的增长只是暂时的。回顾公司2011-2014年的净利润,其变化趋势同样如此。可见,新主营业务的开展对公司整体经营状况来说,也只是带来短暂的业绩提升。

三、结论与建议

通过对珠海市博元投资股份有限公司主营业务变更后其主营业务的市场表现以及对公司整体经营业绩的影响的分析发现,公司业务变更所产生的业绩提升作用只是暂时的,发展后劲不足。博元投资主营业务的变更没有带来可持续的发展,可能有更深层次的原因,如管理层战略等因素的影响,以后将对这些问题作更进一步的研究。本文现只对目前发现的问题提出以下几点建议:

第一,公司在进行主营业务变更之前,要做好充分的分析工作,包括市场分析、行业特点分析以及企业自身情况的分析,特别是最后一点。对于博元投资来说,三次业务变更,其变更前后的业务都是毫不相干,没有共性的,这就意味着上到大的经营战略、下到小的每一个工作内容都要进行变更。企业没有了竞争优势,其发展前景自然是不容乐观。

第二,公司主营业务的变更应该是主动的,而非被动的。从博元投资的三次变更来看,只有第一次变更是公司主动进行股权收购,扩大营业范围。第二次和第三次的变更,是由于公司经营业绩不佳,面临被退市的风险,被其他公司竞拍收购大部分股权,被迫进行业务变更,突如其来、没有准备、没有经验的变更,其经营业绩不佳也不难理解。

参考文献:

[1]张天舒、张人骥:《产权保护、业务变更与企业绩效》,《经济管理》2010年第6期。

(编辑陈玲)