青岛海尔收购GE家电业务

程亚茹

青岛海尔收购GE家电业务

程亚茹1-2

摘要:2016年1月14日青岛海尔收购GE家电业务,海尔与GE家电均为全球领先的家电制造商,分别在中国市场和美国市场具有强大品牌影响力和高额市场占有率。此次公司收购GE家电实现强强联手,收购GE家电的战略意义远大于短期财务价值,长期战略意义重大。

本文对收购案例进行方案分析、收购价格是否合理、收购的合理性、收购的意义分析,GE强势厨电业务对海尔业务形成明显互补打开美国市场,享有多重协同效应、公司全球战略布局的自然延续,继2015年并入海尔集团海外家电资产后进一步加快全球布局。

关键词:青岛海尔;GE;收购

2016年1月14日,青岛海尔与通用电气签署《股权与资产购买协议》,拟通过现金方式向通用电气购买其家电业务相关资产,交易基础价格为54亿美元,折合人民币约356亿元。通用电气表示,交易完成时间预定在2016年年中。①

一、方案分析

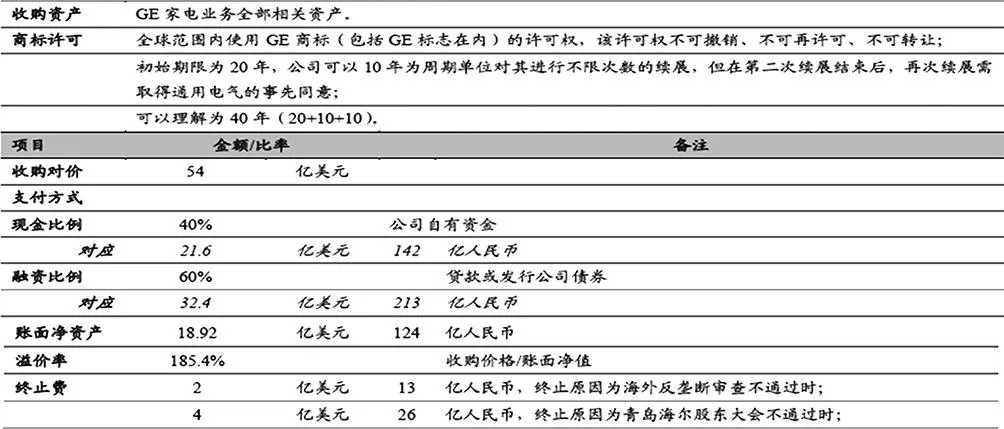

表1青岛海尔收购GE家电的方案预览

②

二、收购价格合理

截止到2015/9/30,家电业务对应的Net income为18.92亿美元,PB为2.85倍。由于此次收购标的股权以及资产的付息债务已经剥离,从市净率的角度来看,收购估值相对合理。假设税率为20%,则扣除税负收益后的交易价格对应于2015年19.6倍PE。③从以下三个方面分析我们对此次收购报价的理解:1、GE家电业务盈利能力大幅提升。盈利能力的提升受益于较好的需求端改善,之前年度对工厂和研发端的大力投入找到解释。这一盈利改善应是持续的。2、交易背景不同。2014年伊莱克斯收购方案并非公开竞标,因而2014年交易方案中伊莱克斯成为GE家电的唯一出价方。3、本次交易对海尔的全球布局具有战略意义。并认为本次出价相对于二级市场可比公司估值偏高具有一定的合理性。

三、收购的合理性

就财务意义上讲,并购价格显然是既大幅高于出让方底价33亿美元,又大幅高于国内股市对此的估值范围,因此在财务上首先不是一个“捡便宜”的收购。从收购方式看,全以美元现金支付也将大大增大海尔未来的财务负担。就进军美国市场看,据报道海尔家电在北美产品已经进入全球前十的主流渠道,成功跻身美国家电行业“第一阵营”,成为最受美国用户关注与认可的世界品牌之一。并且在生产环节海尔很早就在美国南卡州建立了美国海尔工业园。所以,此次收购是如何1+1大于2的问题,如何整合相关资源以达到进一步扩大美国市场份额将是主要挑战。就技术、品牌等因素看,白电已经是成熟产业,不存在显著的技术壁垒,且海尔早已掌握了白电行业诸多技术,品牌上看,GE仅允许海尔使用40年且未来存在与海尔品牌相互内争的矛盾,故品牌意义是短期性的。④

四、意义分析

(一)GE强势厨电业务对海尔业务形成明显互补

从产品结构来看,青岛海尔在某些领域已经拥有了较强的竞争力和领先优势,而GE的厨电优势正是海尔的产品线短板。从收入结构看,收购GE家电资产有助于青岛海尔拓展美洲市场,同时也将对海尔的产品结构形成明显的改善。可以看到这些收购为青岛海尔的发展提供了巨大的帮助,这些价值并非简单地由某一年度的财务结果来表达。

工业互联网是大势所趋,这次海尔与通用电气的合作就是共享和发挥双方的资源与优势,推动工业互联网加速发展,满足互联网时代用户日益强烈的个性化需求。若此次收购能圆满成功,青岛海尔与GE家电实现收入协同效应,成本协同效应。

(二)打开美国市场,享有多重协同效应

美国市场一直是海尔扩大制造规模和投资的重点。根据Euromonitor,美国家电市场在2012及随后两年的GARE为4.67%,其中15年市场规模为589.4亿美元,预计2015及其5年内可以继续稳健上升,GARE为3.25%,2020年可以达到693.2亿美元。

多年以来,海尔集团持续推动自主品牌国际化进程,产品线以缝隙产品为主,且盈利微薄。没有明显成效。通过收购,青岛海尔可以一举获得成熟的品牌、市场渠道、物流体系等优质资产,迅速在美国市场占有重要的市场地位,节约资源和时间的投入,交易长期战略意义重大,不仅将增厚上市公司未来的盈利,也将提升海尔品牌在全球市场的品牌影响力,加速实现公司在全球家电产业中的引领地位。

另外,本次交易有望为双方在研发、采购、生产、销售等多个环节带来协同效应,尤其在产品线和销售网络的互补、采购成本的节约、技术及研发优势的共享。

本次交易完成后,通过整合,扩张GE的销售网络,两者有40%的共同供应商,有利于提高议价能力,降低成本。

未来,青岛海尔将保留GE团队,并设立独立的董事会进行监督,以发挥团队的积极性。我们认为海尔对家电行业的理解深厚,具有较强的运营能力,已经积累了丰富的国际并购和整合经验,具有尊重员工和合作伙伴的传统,应可顺利实现团队的稳定和业务的整合。

(三)公司全球战略布局的自然延续

青岛海尔收购通用家电不是贸然的决定,青岛海尔最近几年来的国际家电的收购案例提高了海尔的竞争力,扩大了业务规模,此次收购是一次自然的战略延续。2011年haier收购SANYO旗下的白电业务,2015年,上市公司又进一步将海尔集团在亚洲、欧洲、中东、非洲以及美国等国家地区的海外白电业务纳入旗下,全球化战略布局进一步加速。

五、收购的长期远景

就中国企业跨国收购的历史教训看,在跨国并购中,不少中国企业都遇到过出价过高及业务整合的难题。比如前几年有色行业、能源行业对海外矿业、油田等的高价收购在几年后都带来巨大的财务灾难;再如联想2004年以12.5亿美元收购IBM的PC业务,当时的收购令联想在此后5年的发展中都背负了较大压力,到2008年甚至一度亏损2.26亿美元。家电业也有早年TCL收购汤姆孙、阿尔卡特的教训。这些失败的收购理应为海尔吸取其中的经验教训。(作者单位:1.济南大学;2.上海大学)

参考文献:

[1]申万宏源集团.青岛海尔:收购GE家电资产国际化迈出关键一步http://roll.sohu.com/20160119/n435049031.shtml

[2]国泰君安研究报告

[3]青岛海尔:并购通用家电提升全球竞争力,影响深远http://www.cfi.net.cn/(1yvxsuuztfejvj551c5e3tee)/p20160119001079.html

[4]国联证券研究报

作者简介:程亚茹(1993.06-),女,汉族,安徽省人,研究生在读,学生,毕业于济南大学,就读于上海大学,国际商务。