FinTech的发展现状与金融创新分析

韩 梅

(1.四川大学经济学院,成都610064;2.河南省轻工业职工大学,郑州450002)

FinTech的发展现状与金融创新分析

韩 梅1,2

(1.四川大学经济学院,成都610064;2.河南省轻工业职工大学,郑州450002)

FinTech借助于大数据和科技创新的双重驱动,使得过去无法实现的金融服务如数据反欺诈、智能投顾、快速交易验证等成为现实。FinTech同传统金融机构一道在重新定义现代金融、设计新的商业模式,给金融行业带来了众多的变革,从零售、支付和转账、财富管理、交易经纪、保险乃至监管都在被FinTech强力改变。FinTech将很快取代互联网金融,进入主流市场。

FinTech;现状;创新

一、FinTech的内涵

FinTech是Financial Technology(金融科技)的缩写,指的是金融和信息技术的融合型产业。主要是指,高科技和互联网公司借助移动互联、云计算、大数据等新兴技术开展的低门槛金融服务。FinTech与银行提供的服务和金融产品互为补充,不是颠覆的关系。

FinTech具体内涵包括如下几点。

第一,以数据和技术为驱动。从两个维度上讲,首先是数据维度,金融科技公司的数据规模要够大、维度要够广,且要合法;其次是技术维度,在数据基础之上,叠加机器学习、人工智能等新技术运用。

第二,提升行业效率,降低行业成本。FinTech可以快速、大规模获取用户;可以通过用户标签,更精准地找到特定的目标用户,提升转化率;可以利用大数据风控体系,减少人工审核。风险决定融资价格,风险控制得越好,资金成本也就越低。

第三,FinTech不应该跟传统金融机构抢生意,而应更多去做传统金融不能做或做起来成本很高的业务。

第四,服务金融机构。FinTech对传统金融机构不是挑战,而是服务与支持。一方面,金融科技公司的创新模式需要验证,另一方面,在用户体验要求上,传统金融机构跟金融科技公司存在一些认识上的差异。

二、全球Fintech行业的发展现状

(一)FinTech的融资规模

金融行业的每次变革都与信息技术发展密切相关,新技术的运用正在改变金融行业的生态格局。金融科技公司的崛起有着天时地利的因素。由于全球经济长期低迷,各国政策都在鼓励并支持金融新范式,金融科技公司则适时破土而出,传统金融机构和科技公司也都参与其中。全球在金融科技领域的融资规模在迅速扩大,2013年为40.5亿美元;2014年为122.1亿美元,较上年翻了3倍,其中11%的资金为A轮投资;2015年预计超过200亿美元,增速达到66%。截至2016年3月,共有1 400余家金融科技拿到总计超过350亿美元的融资。

(二)Fintech的公司性质

在TOP50金融科技公司中,有5家为上市公司,其中4家是美国的公司,细分行业包括借贷、支付和征信,最后一家为新西兰的财务软件服务公司。

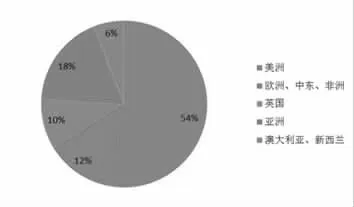

(三)Fintech分布的地域

在TOP50金融科技公司中,美洲公司有27家,欧洲、非洲和中东公司有11家,亚洲公司有9家,澳洲公司有3家。从国家分布来说,美国公司占了半壁江山,有25家公司上榜,中国排名第二,占有7席,英国排名第三,有5家公司入围,见图2。

图2 Fintech分布的地域

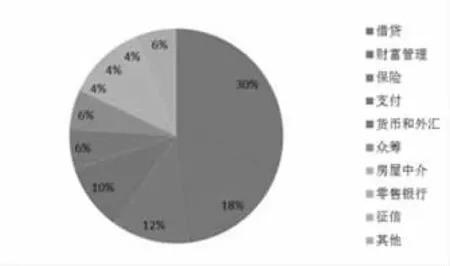

(四)Fintech分布的行业状况

在TOP50金融科技公司中,借贷行业占比最高,为30%,有15家公司上榜;其次是财富管理行业,有9家公司上榜;保险行业排名第三,有6家公司入围;支付行业排名第四,有5家公司入围。

“形美”指译诗诗行整齐,或长短不齐如原诗(即建筑美)。顾版译文为现代诗体,和原文在长短句上很相似,句式较为整齐,但没有押韵,不及原文的形美效果,从全诗的宏观结构而言,翻译虽然不能达到与原诗绝对对等,但是译者却最大限度地平衡了诗歌的整体美。关版译文为格律体,句式工整,字数统一,结构平行,但对仗不如古诗体工整。译文三是散文体,诗句长短不齐,自行加入的标点、词语较多,读起来没有朗朗上口的诗歌之感,韵律不强,且形美方面也不及原诗。

图3 Fintech的行业分布

三、FinTech带来的金融创新分析

(一)FinTech对金融服务的创新

金融科技公司致力于利用科技为客户提供更好的金融服务,包括提高金融服务的效率和降低金融服务的成本。信息技术的运用增加了金融服务的受众数量,并提高了金融服务的频率,因而扩大了整个金融服务市场的规模。虽然传统金融机构受到了来自新型金融科技公司的冲击,但是金融科技带来的最大影响是满足了过去传统金融机构无法实现的金融需求,服务了过去未被服务的客户,其实只是降低了金融服务的门槛,使普惠金融成为可能。

金融科技公司致力于为客户提供个性化的服务。金融科技公司根据大数据征信为贷款客户提供个性化的贷款方案和贷款利率,根据个人理财目标和风险属性选择最合适的投资组合,而这些服务只需点击鼠标即可完成。根据互联网用户的特征,更多创新的金融产品有望诞生。

(二)市场化贷款平台的创新

随着机器的入侵,新一代金融模式通过分享经济与数字化的结合,直接将资金需求方与供给方撮合在一起,这其中最大的入侵者是市场化贷款平台。

市场化贷款平台最初只是个人与中小企业的借贷空间,现在更多的机构投资者参与其中,目前约80%的资金来自银行、对冲基金和养老金等机构,早已超越了P2P所包含的内容。市场化贷款平台掀起了一场贷款范式的革命,贷款平台的核心部分在于智能化机器,贷款的审核、批准、定价、信用评分、资金支付全部由机器自动完成。换句话说,机器替代了传统银行中的信贷员、审批人以及后台的一系列流程,将贷款审批流程从几周缩短到几分钟的时间。机器通过数据的采集分析,直接将借款人与贷款人配对,并实时监控借款人资信和经营方面的动态变化,解决信用风险难题。市场化贷款平台在融资成本方面有很大优势,平台的支出平均只占贷款余额的2%,远低于传统银行的5%—7%。2014年美国市场化贷款平台交易额达55亿美元,据普华事务所预测,到2025年该平台规模将达到1 500亿美元。

(三)对支付的创新

美国的Paypal和中国的支付宝等运用网络和数字化技术,凭借强大的数据解析能力和安全保障技术,通过一系列应用接口程序,绕开传统的信用卡公司和银行,形成独立的支付平台。中国央行的统计数据显示,2015年第三季度,移动支付共发生45亿笔,总金额达到18万亿元,同比增长253%和194%。其中,支付宝在移动平台市场份额为70%,腾讯支付平台财付通19%。中国银联于2015年12月18日宣布同苹果公司建立合作关系,在中国推出Apple Pay,顾客只要将苹果手机靠近支持银联云闪付的POS终端,通过指纹认证即可,让顾客获得极致的支付体验。

(四)区块链——破坏性创新

区块链技术是机器重塑金融业的最具颠覆性的创新,意味着重新开创一个金融资产交易清算体系。区块链是一种以数字化形式在分类账本里完整记录公共交易的机制,并且这些记录是被所有网络共享,一旦交易被确认,就不能修改,每位参与者都可以查询到每笔交易历史。它同现有金融机构清算体系最大的不同在于去中心化,不需要任何一个中心服务器或中心机构就能完成工作。由于区块链信息透明,解决了金融业最令人头疼的信用问题,让交易活动更加通畅、高效。区块链(Blockchain)受到各大金融机构与科技公司的格外关注。

区块链的应用存在着丰富的想象空间。巴克莱银行已经为这项技术找出了45种用途,从客户身份信息的储存、跨境支付处理,债券或股票交易的清算和结算,到那些自我操作的智能合约如信用衍生合约等,再到如果一家公司出现违约机器会自动支付等。区块链技术将对现有金融机构的清算系统产生巨大冲击。

美国和英国的300多家技术初创企业正在紧锣密鼓地开发如何让区块链技术为金融服务,许多大银行的前高管也投入其中,如JP摩根的Blythe Mastes,CDS之母,正带领着区块链创业公司Digital Asset Holdings,再次站在金融创新的前沿。花旗集团正紧锣密鼓在其实验室开发行内模型,创建一种数字化货币Citicoin;高盛也于2015年11月申请将正在测试中的虚拟货币SETLcoin用于证券交易的实时清算。20多家大型银行之间签署了合作协议,旨在共同制定金融服务的区块链标准,打造一个全行业的新平台。另外,纳斯达克开始对区块链技术做试验,希望交易所的业务不被吞噬。

(五)智能化交易方面的创新

金融市场交易成功的关键在于智慧与速度的结合。2008年金融危机后,交易员操纵金融资产价格等违规频发,对比之下,机器主导的交易逐渐在金融市场上形成气候。未来几年,随着多层级计算机网络通过自主学习,在图像、语言识别方面产生技术突破,机器交易员必将全面替代人工操作成为金融市场的主人。

例如,利用新闻在影响市场走势方面的作用,道琼斯和彭博等金融数据供应商早已开设了专供机器阅读的新闻专栏,为机器提供信息服务。同时,机器硬件技术方面的突破也让金融数据传输速度日新月异,0.001秒就可以拉开高频交易获利差距,在把握金融市场上转瞬即逝的套利机会和完成复杂的交易方面拔得头筹。

(六)理财方面的创新

机器在投资理财方面开始步入金融专业人士的神秘地带,自动理财软件的登场取代了理财师和财务顾问的角色,在降低手续费的同时,又借用了理财专家的智慧,解决了投资者的困惑。嘉信理财集团(Charles Schwab)、美国先锋集团(Vanguard)等大牌投资公司先后加入到自动理财的浪潮中,一方面希望新技术为公司带来创新活力,另一方面解决财务顾问正在老龄化的问题。目前理财顾问平均年龄51岁,30岁以下的不到5%。从理财师指示机器到机器指示理财师的转变迟早要到来。Future Advisor是一款在美国具有影响力的智能理财软件,由两位前微软工程师开发。软件根据现代组合投资理论建模,在市场机会的把控、股票的选择等方面模拟优秀金融理财师的思维,利用算法调整投资者年龄和风险偏好。智能理财软件Robo-adviser通过年龄、工资、投资目标和风险偏好等一系列参数,自动设计投资组合,由于大部分自动理财资金以跟踪一些主要股票和债券指数基金为主,目前已被大型资产管理公司黑岩集团收购。

[1]李扬.中国发展消费金融研究[J].当代财经,2016,(2).

[2]廖雯.基于经济增长的消费金融发展问题研究[J].金融在线,2016,(5).

[3]李娜.基于中英消费信贷比较研究[J].经济纵横,2016,(4).

[4]小毕.FinTech现状[J].中国科技信息,2016,(2).

[5]杜江.消费金融业务发展初探[J].商业时代,2016,(1).

【责任编辑 李 楠】

F832.2

A

1673-291X(2016)23-0088-03

2016-07-29

2016年度河南省软科学研究计划项目“经济新常态下优化河南省大学生创业创新环境问题研究”(162400410071)

韩梅(1969-),女,河南罗山人,四川大学经济学博士,河南省轻工业职工大学副教授,党支部书记,从事经济学、教育学研究。