企业财务风险分析

王克

摘 要:随着当今高速发展的社会市场经济,许多的企业会面临着财务风险,比如现金流断裂等等。因此在目前这种激烈的竞争环境下,非常有必要建立一个良好的预警机制。

本文主要对比分析某企业的财务风险,并试图解释其原因。本文利用Z值模型和上市公司年报数据对某些地产企业的财务状况进行分析,分别计算出2家企业从2009年到2013年Z值大小。但由于Altman标准对我国上市公司不具有较好的的适应性,会计信息失真的这种现象经常出现在我国上市公司中,部分公司可能会操纵利润因为怕被暂停上市等等。因此只比较了2家公司Z值变化趋势,并进行了分析。

关键词:万科和保利;Z值模型;财务风险

一、研究背景

目前来看,中国的经济飞速发展。因此,处在这种时代,对于一个企业来说,衡量一下自身的财务风险,并且对风险进行较为有效的控制这种事情,显得尤为重要。因此需要对公司的财务风险进行分析和防范,以提高上市公司的会计质量,使上市公司能够在各种风险中一直成长。

二、研究意义

企业财务预警是企业风险管理中的一个非常重要的组成部分。财务预警是指针对企业经济活动中将可能发生的财务风险,公司的财务部门可以预先向管理决策部门发出提醒的一项活动。企业的财务预警系统是一种为了防止企业的经营偏离正常的轨道而建立的报警系统。目前有一个亟待解决的问题是:我们应该怎样建立一个公司的财务预警的指标体系,并且搜集与之有关的信息,采用适当的财务预警模型。本文通过某企业两个公司为例,分析企业的财务风险状况。

三、财务风险预警模型研究文献综述

(一)国外的研究状况

Altman最开始的样本共有66家公司,每组33家,共有2组,分别是破产组与非破产组。其中破产组包含了从1946年到1965年申请破产的33家制造业公司,另外33家非破产组的挑选方式是分层随机抽样的方法。因为在33家申请破产的企业中,不管是从行业还是资产规模来看的的话,这些公司的差别较大。由于每层样本的设计考虑了行业和规模的因素,所以在非破产组中的样本中剔除了小公司(总资产100万以下)和超大型公司,这是因为而超大型公司的破产概率较小,小公司的财务报表数据不太健全,这两者不适于用来做普遍意义上的预测模型。

通过对上述破产组和非破产组的数据进行了分析后,Altman认为Z值越大公司财务状况越好,并进一步的证实出了存在一个临界数据值以此来判断企业破产的状况,具体如下:如果一个企业的Z值小于1.81,那么这个企业可能正处于破产的边缘;如果企业的Z值大于2.675,那么表示这个企业的财务经营状况不错,比较小的可能性破产:如果企业的Z值在1.81-2.675之间,则表明企业的经营和财务状况不太稳定。因此我们可以通过通过观察计算某企业连续的某几年的Z值,从而可以提前来发现企业发生财务危机的先兆。由于Z计分模型比较简单而且比较易懂,可操作性强,数据可直接根据财务报表得到。目前国外许多投资机构、会计师事务所、银行、企业、都使用Z值计分模型等,因此,本文采用Z值模型方法展开实证研究。

(二)国内研究现状

近些年来我国逐步开始了企业财务风险评估和预警的研究。1990年,余廉等人开始进行企业预警模型的研究。之后,周首华等人改造了Z分数模型,提出了预测新模型--F分数模型,在F分数模型中加入了现金流量这一有效的预测变量,弥补了Z分数模型的不足。1999年陈静从静态角度对企业财务危机进行了研究,并发表了一篇以中国上市公司为样本的实证研究论文。她使用27家ST和非ST公司为对比样本,分别进行了单变量分析和二类线性判定分析。武汉理工大学的谢科范教授在2001年开展了以企业生存风险为主题的的研究。除此之外,学者杨保安利用神经网络技术研究其在企业财务危机预警中的应用。同时,顾晓安还从企业长短期发展的角度建立企业财务预警系统。

四、实证研究

(一)Z值模型的参数及其意义

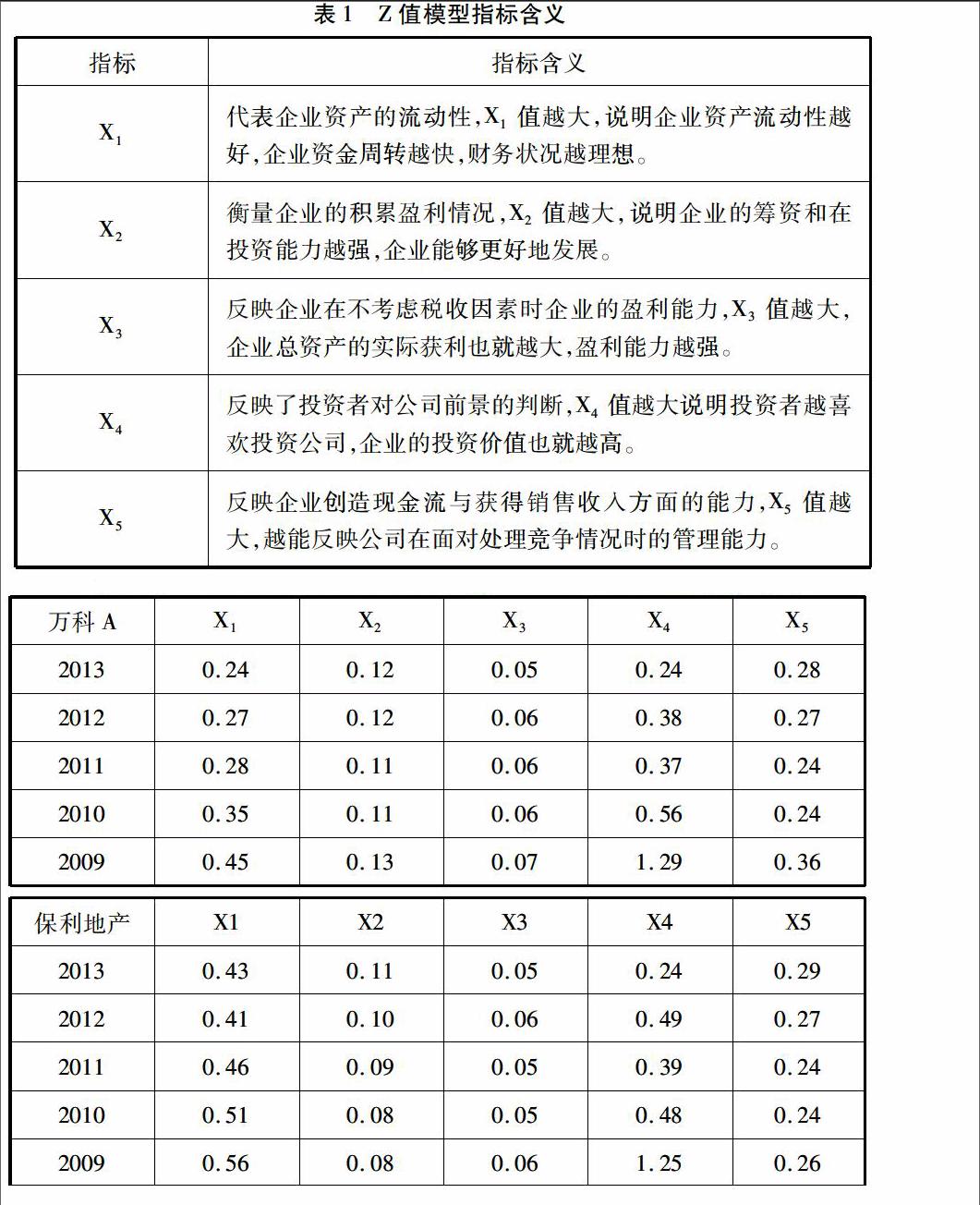

Z值模型表达式如下:Z=1.2×X1+1.4×X2+3.3×X3+0.6×X4+0.999×X5。其中X1=营运资金/资产总额;X2=留存收益/资产总额;X3=息税前利润/资产总额,息税前利润用利润总额+财务费用来代替;X4=(每股市价×流通股数+每股净资产×非流通股数)/负债总额,股票市价按当年最后一个交易日收盘价计算;X5=主营业务收入/资产总额。总的来说,Z值越小企业破产可能性越大,财务风险也越大。Altman教授研究结果表明,如果Z>2.99则表明企业财务状况良好,企业出现破产的概率非常小;如果1.81 由上图可知,企业A的X1值都近5年来一直都小于企业B,说明企业B资产流动性好,财务状况较企业A理想。企业A的X2值近几年都大于企业B,说明了企业A的筹资和再投资能力比企业B强,企业A创新和竞争力较强。A和B企业的X3值基本差不多,两家企业总资产的实际产值差不多。在2009年,2010年企业A的X4值大于企业B,而在2011到2013年间,企业A的X4值都小于企业B的,说明了投资者近几年对企业B的前景近几年大于企业A,近几年企业B的投资价值大于企业A。企业A与企业B的X5值差别不大,两家公司获得销售收入,创造现金流方面能力差不多。 利用上表数据,计算2009年~2013年两个企业每年Z值。利用Excel进行数据的统计处理。计算得到上市公司Z 值分布结果如下: Altman认为如果当Z>2.99时,公司的财务状况良好,破产的可能性极小;当1.81

上表可以看出,两个公司的Z值都在减小,两家公司都是房地产市场的龙头企业,以此说明房地产市场的风险正逐年增加。偿债能力差,资金周转困难,存货比例大。主要是与房地产企业大把的拿地有关,而且随着政府的宏观调控,从客观上终结了房地产市场的暴利时代。而且现在房产存货较多。不少龙头房企不约而同积极谋求多元化的战略发展,企业A涉商、企业B进军养老产业,这些标杆房企在近几年的每一次大动作、大手笔,都引发了业内外的高度关注。

企业(A)Z值在2009年大于企业B,在之后的4年中,企业A的Z值都低于企业B。说明了企业A财务风险近几年大于企业B。主要是由于企业A的X1值近几年比企业B小许多。及企业A公司的资产流动性太差,存货较多,而且随着建设需要大量的资金投入,企业债务增加,且企业B在项目拓展方面相对保守,此财务风险小于企业A,Z值较小。

(四)研究结论

综上所述,通过Z模型分析,企业A的财务风险大于企业B,这主要是由于企业A的资产流动性较差所致。

通过查询原始报表,两个企业的流动比率如下所示:

流动比率

流动比率是流动资产除以流动负债计算出来的比率,用来衡量企业流动资产在短期债务到期以前,可以变为现金用于偿还负债的能力。由图表可知,两个企业的流动比率一直在下降,但企业B流动比率每年均大于企业A。

经研究分析,企业A的流动比率小于企业B主要在于其流动负债比较多,在短期借款方面,企业A明显大于企业B。在应付账款和其他应付款方面,企业A的负债也比企业B多。因此企业A的财务风险较大主要是其发展导致其负债较多所致。(作者单位:湖北大学商学院)

参考文献:

[1] 张鸣.企业财务预警研究前沿[M].中国财政经济出版社,2004.

[2] 梁谋,卞鹰.2004年~2008年我国中药上市企业财务风险的实证研究[J].商场现代化,2009(27):10-13.

[3] 陈洁.基于Z计分模型的我国制造业上市公司财务预警分析[D].北京交通大学,2012.

[4] 运用Z计分模型对上市公司财务风险的实证研究_王芳云

[5] 雷振华.上市公司财务风险预警模型研究[D].对外经济贸易大学,2008.