产业链金融的新生态

文 《法人》特约撰稿 杨柳

产业链金融的新生态

文 《法人》特约撰稿 杨柳

注重用户体验度,提高用户活跃度,构建一个“易理解、全透明、多样化、高黏度”的互联网理财服务平台,始终应是平台的首要目标

近日,银监会拟尽快下发《关于进一步扩大企业集团财务公司延伸产业链金融服务试点的通知》的消息传来,给产业链金融行业打下一针强心剂。相关报道显示,监管层或将批准监管评级为创新类,且将符合资金集中度不低于40%等相关条件的财务公司作为试点企业,开展延伸产业链金融服务试点。

这意味着,产业链金融格局可能被重塑。

自2015年,“互联网+”已成为当下最火的名词之一,故而吸引各种资本跑步进场,行业开始进入“剩者为王”的新时代。

在此背景下,网贷行业也在大浪淘沙的中实现优胜劣汰。在普惠金融大力发展的同时,不同网贷平台也在根据自身情况,寻找自己的不同地位及目标市场,如陆金所涉足金融资产交易、人人贷锁定消费贷款、红岭创投瞄准“类银行”模式,以及金联储的“P2B” 模式等。

笔者认为,专注于大宗产品产业链金融的金联储是其中具有代表性的公司,分析其上线两年来的发展经历,或许能给整个行业发展带来一些新的启示和借鉴。

选择“P2B”模式的优势

据相关部门统计,2015年7月至今,网贷行业累计成交量高达15239.7亿元,历史累计成交量为22075.06亿元,近一年累计成交量占历史累计成交量的比例为69.04%。

截至2016年6月底,历史累计获得风投的平台数量已达到88家、“国资系”平台数量达到90家、“上市公司系”背景的平台数量达到82家,“银行系”背景平台数量为16家。

在这一场普惠金融盛宴如火如荼地展开之时,各种“P2X模式”雨后春笋般快速成长,其中,“X”代表的是各种模式的大胆创新。各家平台都在努力找到属于自己合适的领域,一些平台开始探索更具个性化的市场定位和发展方向,如陆金所涉足金融资产交易、人人贷锁定消费贷款、红岭创投瞄准“类银行”模式,以及金联储的“P2B” 模式等。

据笔者了解,金联储之所以选择尚处“蓝海”中的“P2B”发展模式,主要有两方面原因:一是缘于金联储创业团队中不少人对大宗产品O2O拥有着多年丰富的业务管理和风控经验;二是因为金联储创业团队看到国内中小企业有着很大的融资需求,产业链金融在未来的巨大市场发展空间。

与此同时,互联网金融的本质仍是金融,而金融的核心则是风控。对于互联网金融公司来说,用户和投资人对产品的最大信任其实是来自于其风控能力,也是很多互联网金融公司的生命线。

对于互联网金融公司来说,必须要建立自己在风控方面的优势,才能在瞬息万变的市场环境中立于不败之地。以金联储为例,金联储依托于合作伙伴金银岛10多年对大宗商品领域创立的信息流、资金流、物流“三流合一”风控体系这个天然优势,独创BAST风险控制系统,从大数据分析、资产抵押、供应链控制、企业信息洞察四个维度,全面审查项目风险。在风控方面的严防死守,显然就是互联网金融平台逐步成长壮大的根本原因。

注重从用户体验等维度构建品牌

100多万的用户,累计交易额达到了56亿元,为投资人赚得的收益达到1亿多元……金联储运营上线短短两年时间,这些惊人的数据无疑是打造成大宗商品产业链金融样板平台的有力印证。

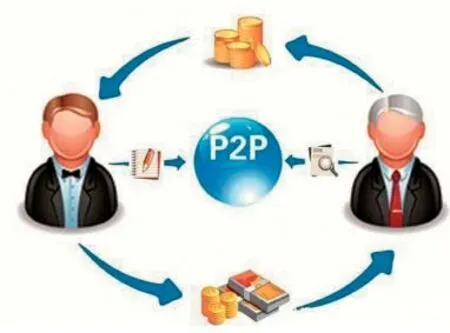

从概念上来说,产业链金融就是金融机构以产业链的核心企业为依托,针对产业链的各个环节,设计个性化、标准化的金融服务产品,为整个产业链上的所有企业提供综合解决方案的一种服务模式。

互联网行业的一个核心“经营哲学”是“快”。唯有“快”,才能迅速做大用户规模,从而降低边际成本,获取规模经济,在品牌口碑等方面形成优势与区隔。对于互联网金融平台来说,从建立之日起,就应时刻努力从“安全”“快捷”“品牌口碑”“用户体验”等维度来建构自己的产品和品牌。金联储CEO蒲斯伟曾表示,“注重用户体验度,提高用户活跃度,构建一个‘易理解、全透明、多样化、高黏度’的互联网理财服务平台,始终应是平台的首要目标。”

同时,随着移动互联网发展进入全民时代,互联网技术在不断进步,智能手机、平板电脑也在不断普及普及,操作简单、随时上网、高度便携性让移动互联网金融具备更多的优越性,并且使之成为传统金融机构与互联网企业竞相抢夺的“制高点”。

不难想象,移动互联网金融的未来前景将会更加乐观。近年来,很多互联网金融平台都在积极布局PC端、APP、微信端三重通道,而移动端成交量所占比重,也在整体不断上升,有的平台已能达到七成以上。

打造产业链金融开放平台新生态

业内谈及产业链金融,往往认为其代表某种“高大上”的创新。而提到互联网金融做产业链金融的优势,笔者认为主要有三点。

其一,相对于传统金融机构,互联网金融的产业链金融对企业客户的包容性更强,覆盖面更广泛。

其二,互联网金融在产品设计等方面相对更灵活,可以结合企业的实际业务需求实现灵活的业务操作解决方案。

其三,产业链金融的单个资产量相对较大,从平台运营角度讲,获取项目的综合成本降低;且在产业链闭环风控体系内,风险控制方面可以集中把控,违约系数更低。

以近期某煤炭贸易企业为例,其将煤炭卖给某电厂企业,因为中间贸易商是轻资产企业,因此很难获得银行的授信或着通过保理进行融资。产业链金融则可以通过贸易商与电厂的业务关系,在确认贸易环节中的应收账款后给贸易企业融资贷款,满足企业的资金流转,为中小微企业“雪中送炭”,从而助力中小微企业发展壮大。

据蒲斯伟透露,金联储现阶段的产业链金融“业务模式”方向主要有五个:仓单融资、“1+N”融资、保理债权转让、融资租赁债权转让、房屋抵押债权转让。而在金联储创业团队的设想中,未来要“打造产业链金融开放平台新生态”,就应该结成一张社交网络:通过长期稳定的贸易关系联结在核心企业周围的一家家企业,就像人们使用“微信”“微信群”和“朋友圈”的个体变成一家家产业链(或称“供应链”)上的企业。

这样,把产业链(或称“供应链”)的社交关系搬到网上,利用此种特殊关系,进而提供增值服务,并建立金融场景,从而快速形成金融产品和融资渠道。