IPO真实盈余管理行为研究

邓晨亮

[摘 要]企业的发行上市资格成为一种稀缺资源,然而企业上市资格的获得需要满足一定的条件,因此,IPO企业会有强烈的动机进行财务包装,勉强或欺诈上市。国内企业在IPO前存在明显的盈余管理行为,但是随着会计准则和相关法律制度的日臻完善以及监管部门审查力度的加大,应计盈余操控的空间越来越小,公司高管可能更倾向于通过真实的交易活动来进行盈余管理,主要通过操纵酌量性费用、扩大生产和销售操纵等手段来进行真实盈余管理。

[关键词]IPO;真实盈余管理;创业板

doi:10.3969/j.issn.1673 - 0194.2016.04.013

[中图分类号]F832.51;F224 [文献标识码]A [文章编号]1673-0194(2016)04-00-02

1 IPO真实盈余管理行为研究背景

我国证券市场是由政府主导的,作为政府管制的产物,企业的发行上市资格成为一种稀缺资源,企业通过一定方式取得IPO发行许可就在一级市场上获得一种潜在的价值,即“壳资源”。企业如果能获得IPO资格,不仅可以上市“圈钱”,为企业做大做强注入“血液”,而且可以提高企业声誉,实现“名利双收”。然而,其上市资格的获得需要满足一定的条件,近三年连续盈利、标准审计意见等约束条件决定着企业能否发行股票,同时为了提高股票发行价,IPO企业会有强烈的动机进行财务包装,勉强或欺诈上市。研究发现,国内企业在IPO前后存在明显的盈余管理行为。在新股发行前,管理层为使公司股票更有吸引力,有强烈的动机在会计准则允许的范围内利用会计处理的灵活性来提高盈余水平,从而达到美化财务报表进而取得更高的股票发行价和降低融资成本的目的。

盈余管理包括基于应计项目的盈余管理(以下简称应计盈余管理)和基于真实交易的盈余管理(以下简称真实盈余管理)。在以往研究中,应计盈余管理及其经济后果一直是学者们关注的热点问题。随着会计准则和相关法律制度的日臻完善以及监管部门审查力度的加大,应计盈余操控的空间越来越小,公司高管可能更倾向于通过真实的交易活动来进行盈余管理。因为真实盈余管理是借助规划真实的经营活动来调节企业的财务数据的,相较于应计盈余管理更具有隐蔽性,一般投资者很难察觉。

国内外学者的研究文献中将真实盈余管理话划分为主要的3类:其分别为酌量性费用操控(比如:减少广告费用、员工的福利费和培训费等);生产操控(比如:过度生产实现规模效应、降低产品成本等)和销售操控(比如:异常降价打折促销、放宽信用等)。

基于上述研究背景,本文以创业板公司作为样本,实证研究IPO真实盈余管理。

2 IPO真实盈余管理行为实证研究

2.1 研究假设

创业板公司在IPO前一年存在真实盈余管理行为。

2.2 样本选取及数据来源

本文选取了自2009年10月30日至2015年6月30日在创业板上市的共480家公司作为研究样本。然后利用国外学者Roychowdhury(2006)提出的真实盈余管理模型进行修正和实证研究,度量创业板IPO的真实盈余管理行为。本文中创业板上市公司的财务数据均来自于Wind数据库。

2.3 模型构建

由于真实盈余管理的计量模型2006年才提出,目前国内学者在研究时大多数都是直接应用Roychowdhury的模型,本文也是如此。

CFOt /At-1=α0+α1(1/At-1)+β1(St /At-1)+β2(?St /At-1)+ε ①

PRODt /At-1=α0+α1(1/At-1)+β1(St /At-1)+β2(?St /At-1)+β3(?St-1/At-1)+εt

②

DISEXPt /At-1=α0+α1(1/At-1)+β(St-1/At-1)+εt ③

模型①②③的残差部分分别代表了销售操纵、生产操纵和费用操纵3种真实盈余管理行为,本文分别记为ACFO、APROD和ADISEXP。

其中CFO为经营活动现金净流量,PROD为生产总成本(本期库存变化+销售成本),DISEXP为可操纵性费用(管理费用+销售费用)。At-1是t-1期期末的总资产,St是第t期的销售额,△St= St- St-1。

2.4 实证分析

本文使用SPSS 19进行多元回归分析。

2.4.1 销售操纵

CFOt /At-1=α0+α1(1/At-1)+β1(St /At-1)+β2(?St /At-1)+εt

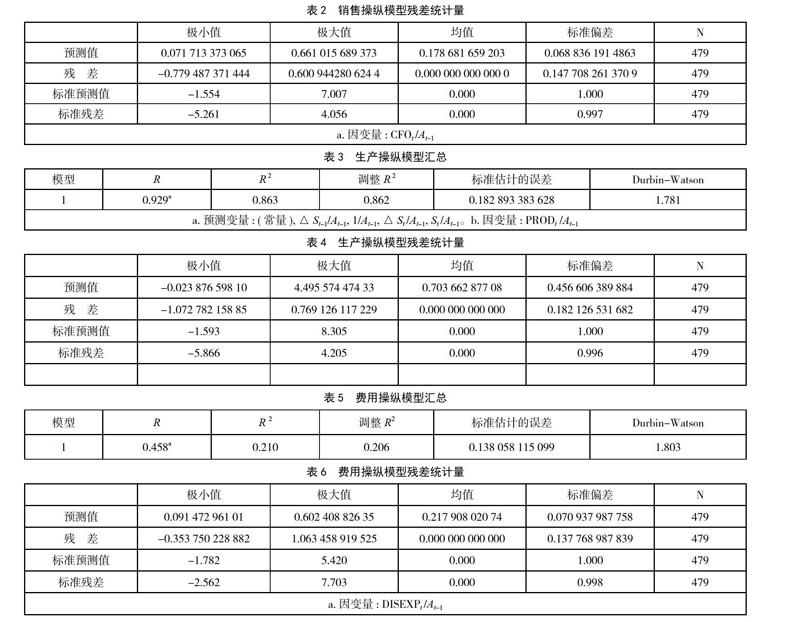

销售操纵模型汇总如表1所示。

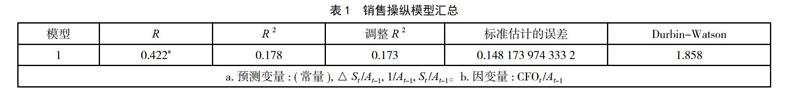

调整后的R2为0.173,模型的拟合度较高。接着利用该模型检验创业板上市公司在前一年是否存在销售操纵这种真实盈余管理行为,即通过对上述模型进行多元回归,分析残差的均值是否显著不为零。销售操纵模型残差统计量如表2所示。

残差均值为0.178 6,显著不为零,说明在创业板市场中,上市公司在前一年有销售操纵这种真实盈余管理行为。

2.4.2 生产操纵

PRODt /At-1=α0+α1(1/At-1)+β1(St /At-1)+β2(?St /At-1)+β3(?St-1/At-1)+εt

生产操纵模型汇总如表3所示。

调整后的R2为0.862,模型的拟合度很高。接着利用该模型检验创业板上市公司在前一年是否存在生产操纵这种真实盈余管理行为,即通过对上述模型进行多元回归,分析残差的均值是否显著不为零。生产操纵模型残差统计量如表4所示。

残差均值为0.703 6,显著不为零,说明在创业板市场中,上市公司在前一年有生产操纵这种真实盈余管理行为。

2.4.3 费用操纵

DISEXPt /At-1=α0+α1(1/At-1)+β(St-1/At-1)+εt

费用操纵模型汇总如表5所示。

调整后的R2为0.206,模型的拟合度较高。接着利用该模型检验创业板上市公司在前一年是否存在费用操纵这种真实盈余管理行为,即通过对上述模型进行多元回归,分析残差的均值是否显著不为零。费用操纵模型残差统计量如表6所示。

残差均值为0.217 9,显著不为零,说明在创业板市场中,上市公司在前一年有费用操纵这种真实盈余管理行为。

3 结 语

本文通过对国内外有关IPO真实盈余管理行为的相关文献进行系统性的回顾,以创业板公司作为样本,实证研究IPO真实盈余管理。在参考国外学者经典模型基础上,通过多元回归模型得出我国创业板前一年普遍存在着真实盈余管理行为的结论。创业板公司在前一年往往会通过操纵酌量性费用、扩大生产和销售操纵等手段来进行真实盈余管理。

从政策启示方面看,创业板2009年才正式登陆我国资本市场,必然存在着许多有待完善和规范的地方。未来政府应加强对创业板IPO财务报表的审查监管,规范创业板市场秩序,推进创业板健康发展。

主要参考文献

[1]陈良华,孙健,张菡.香港创业板上市公司IPO前后业绩变化及其影响因素的实证研究[J].审计与经济研究,2005(4).

[2]郭妍蕾.会计准则下上市公司盈余管理研究[D].天津:天津商业大学,2011.

[3]吴联生,王亚平.盈余管理程度的估计模型与经验证据:一个综述[J].经济研究,2007(8).

[4]宁亚平.盈余管理的定义及其意义研究[J].会计研究,2004(9).

[5]裴新春.新会计准则与IPO公司的盈余管理[D].厦门:厦门大学,2009.

[6]彭秋妍.风险投资对创业板IPO真实盈余管理的影响[D].杭州:浙江大学,2014.

[7]PM Dechow, SP Kothari, RL Watts.The Relation Between Earnings and Cash Flows[J].Social Science Electronic Publishing,1998(2).

[8]S Roychowdhury.Earnings Management Through Real Activities Manipulation[J].Journal of Accounting & Economics,2006(3).