如何应对中国外汇储备的快速下降?

李少昆

2015年中国外汇储备波动情况

2015年我国外汇储备存量波动的阶段性特征明显,整体呈现上半年稳中有降,下半年快速下滑的特征。1~6月,我国外汇储备累计减少1492亿美元,月均降幅248亿美元;7~12月,我国外汇储备累计减少3635亿美元,月均降幅606亿美元。全年外汇储备共计减少5127亿美元,至33303.62亿美元,较年初下降13.3%,降幅创历史年度之最。

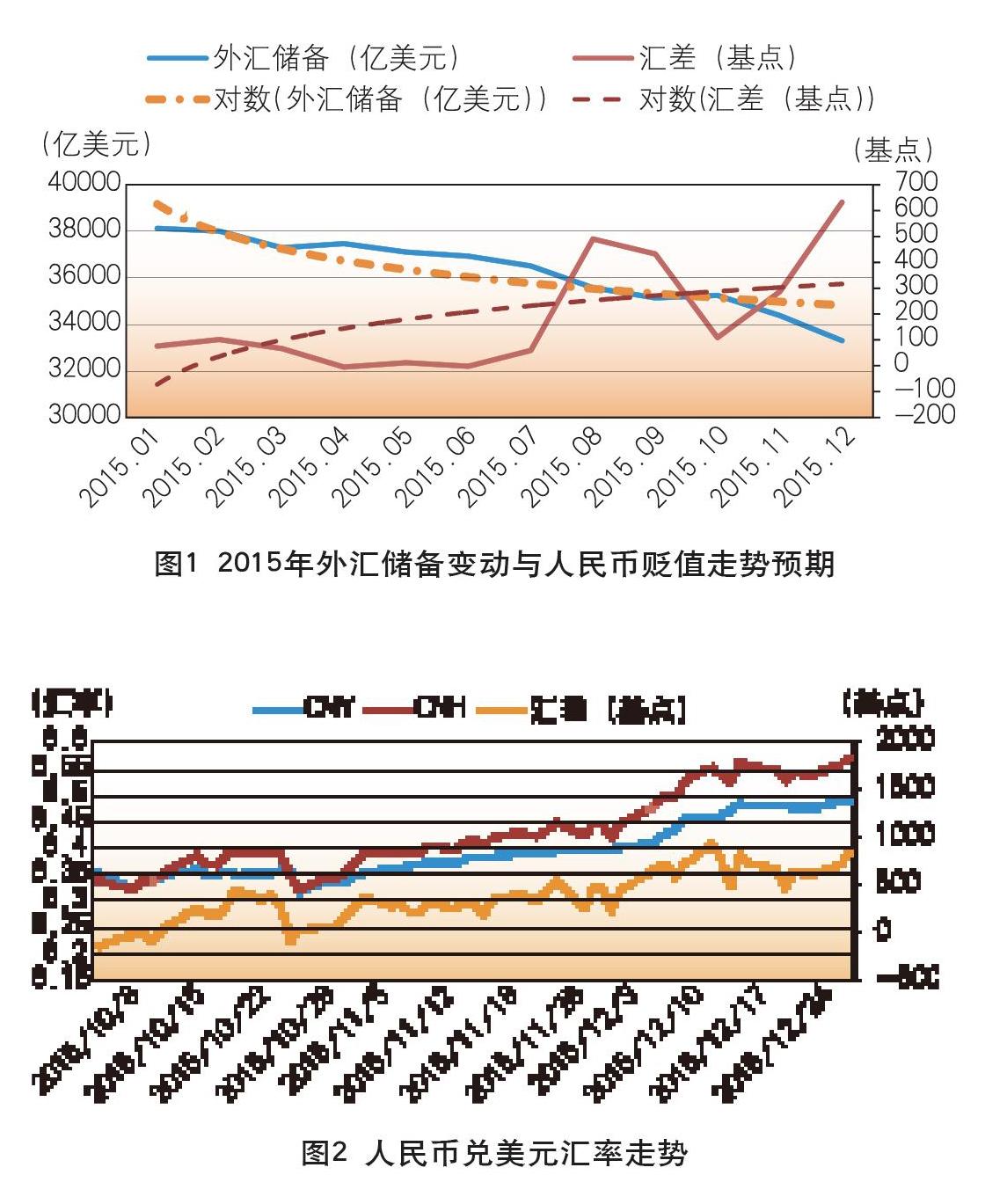

人民币贬值预期是导致我国外汇储备加速下滑的最主要诱因。受新兴经济体增速全面放缓和美联储加息预期的影响,2015年各大新兴经济体汇率普遍走软,在经济下行压力持续加大的影响下,人民币难以独善其身。本轮外汇储备波动与人民币贬值预期有高度的相关性(图1)。

1~3月,在岸、离岸人民币汇差(月平均)分别达到76、102和67个基点,外汇储备累计减少1130亿美元。4~6月,人民币汇率贬值预期松动,在岸、离岸人民币汇差(月平均)收窄,外汇储备累计减少362亿美元,降幅较1~3月大幅放缓,其中4月与6月份,在岸、离岸人民币汇差(月平均)出现倒挂,外汇储备供给增加8亿美元,一度扭转了连续3个月下滑的态势。从上半年来看,外汇储备下降速度伴随人民币贬值预期的松动出现了减缓的势头。

受A股暴跌的影响,市场恐慌情绪升温,7月份人民币贬值预期卷土重来,当月汇差(月平均)再度拉开到59个基点,外汇储备较上月减少425亿美元。8.11汇改后,人民币贬值预期迅速升温,8月份在岸、离岸汇差(月平均)迅速拉大到491个基点,当月外汇储备降幅高达939亿美元,创下历史新高(图2)。9月,人民币贬值预期依然强烈,汇差依然达到432个基点,当月外汇储备下降432亿美元。10月,受美元出现阶段性疲软,人民币汇率超跌反弹需求以及市场预期人民币在加入SDR前央行加强汇率市场干预的影响,人民币汇率出现阶段性升值。当月,金融机构外汇占款增加129亿元,资本外流状况有所缓解,外汇储备月增长114亿美元,结束此前连续5个月的下滑势头,但人民币贬值预期依然存在。11月,受国内经济数据不佳的冲击,人民币汇率未能延续反弹势头,离岸人民币市场(月均价)全数吐出10月份涨幅,创下年内新低。在岸、离岸人民币汇差再度扩大到288个基点,人民币贬值预期持续升温,当月外汇储备大幅下降872亿美元。12月,随着人民币加入SDR利好兑现,人民币兑美元汇率快速下跌,汇差迅速拉大,但离岸市场并未出现央行明显干预迹象。市场判断央行采取在美联储加息临近前加紧对人民币进行“压力测试”的策略,进而加大了人民币贬值压力。12月初外汇交易中心发布CFETS人民币汇率指数再度向市场传递了监管层开始更加接受人民币贬值的信号,引发市场对央行减少市场干预从而使人民币汇率失去支撑的担忧。离岸市场人民币空头借机发力,在岸、离岸人民币汇差一度拉大到935个基点,当月汇差平均高达633个基点,人民币汇率贬值预期在年底达到高峰。受此影响,12月我国外汇储备减少1079亿美元,创历史月度降幅新高。

虽然,此轮外汇储备持续下滑受多重因素的影响,但从上述的分析清晰的表明外汇储备的持续减少存在下述逻辑:人民币不断升温的贬值预期导致资本外流加剧进而导致外汇储备骤减,外汇储备的骤减又加剧了人民币贬值预期,从而形成了贬值预期—外汇储备减少—贬值预期加剧—外汇储备继续减少的循环。因此,市场上人民币贬值预期能否得到有效缓解,是未来一段时间外汇储备快速下滑势头能否有效缓解的关键。

外汇储备消耗分析

2015年我国外汇储备较2014年累计减少5127亿美元,下半年降幅进一步加快,特别是12月,央行外汇储备下降1079亿美元,首次突破千亿大关,单月降幅高达3.1%,这在一定程度上加剧了市场对我国储备资产不足的担忧,市场上甚至出现“外汇储备仅能维持18个月”、“中国外汇储备耗尽论”、“保住外汇储备而不是人民币汇率”等声音。这些声音是否正确?如何判断当前形势?根据国际收支恒等式:外汇储备变动额=经常账户差额+资本账户+非储备性质的金融账户+净误差与遗漏,可以具体分析影响外汇储备流量变化的诸多因素,有助于找到外汇储备消耗背后的逻辑,进而判断外汇储备的充足性。

经常账户不构成外汇储备流失的潜在威胁。从图3可以看出,我国经常账户长期保持顺差状态,虽然2008年金融危机后,全球经济复苏的脆弱性不减,外部需求不振对我国出口产生了一定的负面影响,但进口也相应减少。2014年二季度至2015年四季度,我国国际收支呈现“衰退式顺差”,经常账户顺差再度回归高位。在未来相当长一段时间,我国经常账户出现逆差的可能性不大。

净误差与遗漏项下流出加快短期内或将持续会产生一定的压力。2014年二季度至2015年四季度,净误差与遗漏项下累计流出3380亿美元,季度平均流出483亿美元,流出速度较2010年以来明显加快。影响净误差与遗漏项目的因素较为复杂,既有统计技术和数据质量的原因,也有低估对外资本输出、高估经常项目顺差的因素,因此不宜将其规模等同于违规跨境资金流动。但在人民币贬值预期“高烧不退”,国内高压反腐的背景下,跨境资金有违规流出的冲动。净误差与遗漏项目在短期内或仍将维持在较高水平,进而对外汇储备造成一定的流失压力。

非储备性质金融账户逆差是消耗外汇储备的主要因素。非储备性质金融账户记录经济体私人部门对外资产和负债所有权变更的所有交易,包括直接投资、证券投资、其他投资,从而反映出资本与金融资产在国际间的流动。2014年至2015年间,非储备性质金融账户从此前长期顺差转为逆差,期间资本累计流出5370亿美元。从季度数据看,非储备性质的金融账户逆差呈现加速趋势。2015年一季度开始,非储备性质金融账户逆差迅速增多,并开始超过净误差与遗漏项目,2015年3季度,非储备性质金融账户逆差创记录的高达1603亿美元。四季度,非储备性质金融账户逆差高达1659亿美元,再度刷新历史最高水平。考虑到资本的国际流动具有明显的顺周期特征,进而导致一国外汇储备存量发生趋势性的变动,在当前国内经济下行压力加大、美元走强的背景下,非储备性质金融账户逆差仍将持续,成为消耗外汇储备的主要因素。

从非储备性质金融账户负债项下看,“资本骤停”风险发生的可能性不大,净流出规模可控。资本骤停是指在经历大规模的国际私人资本流入后,受危机冲击影响,国际私人资本流入突然减少或停止,甚至逆转流出的现象。国际私人资本对我国常年保持快速净流入的状态。虽然进入2015年后,国际私人资本净流出速度加快,2015年一季度、三季度和四季度分别录得净流出259亿美元、817亿美元和532亿美元,但外来直接投资项下依然净流入740亿美元、392亿美元和741亿美元,保持在历史平均水平。说明国际私人资本对中国经济基本面长期向好的判断并未转变,中国面临“资本骤停”风险的可能性不大。导致国际私人资本净流出的主要原因是其他投资负债项下流出加速。从2014年三季度开始至2015年四季度,其他投资负债项下已连续五个季度出现净流出,累计达4138亿美元。其中贷款项下负债累计净流出2779亿美元,占比67%;贸易信贷负债项下累计净流出561亿美元,占比14%,货币和存款负债项下累计净流出837亿美元,占比20%。央行公布的境外机构和个人持有境内人民币金融资产情况表显示,虽然2015年12月末境外私人部门持有人民币金融资产较年内高点下降8619亿元人民币,但主要是存款项目降幅较大(5823亿元人民币)以及6月下旬以来受国内股票市场暴跌影响,国外私人资本持有国内股票市值的减少导致,国际私人资本大规模外逃迹象并不明显。此外,央行公布的中国全口径外债情况表数据显示,2015年3月末至2015年9月末,我国外债总额头寸累计减少1434亿美元,其中国内私人部门短期外债减少1572亿美元是导致外债头寸减少的主要原因,同期长期负债增加151亿美元,直接投资负债增加10亿美元。同时,其他接受存款公司的短期贷款债务下降1588亿美元超过我国外债总额头寸的降幅,据此基本可以判断,在经济下行、美元走强、人民币贬值预期的影响下,其他投资负债项下的净流出更多是国内私人部门由以往“负债美元化”转为主动“负债去杠杆”的财务操作所导致,国际资本外逃风险可控。

国内私人部门加速配置海外资产,是外汇储备面临的新问题。非储备性质的金融账户资产项下数据显示,2010年一季度至2014年一季度,国内私人部门季度平均流出资本581亿美元,远低于同期国际私人资本季度平均流入资本1136亿美元。2014年二季度开始,国内私人部门资本流出趋势性加快,截至2015年4季度,国内私人部门季度平均流出资本1032亿美元,不仅远高于同期280亿美元的国际资本流入水平,也已接近2010年一季度至2014年一季度国际私人资本流入水平。国内、外私人部门对资产偏好出现的逆转可能会改变长期以来我国资本和金融账户顺差的格局,如果这种趋势是长期性的,可能对我国外汇储备带来一定程度的压力。

从我国的国际投资头寸结构看,国内私人部门对海外资产需求还有很大上升空间。根据IMF公布的各国国际投资头寸数据,各发达经济体储备资产占总资产的比例远低于发展中经济体,说明经济发展水平的提高将提升私人部门对海外资产的需求,这是私人部门提高资本配置效率,分散投资风险的必然要求。当前多数发达经济体已经完成这一过程。横向比较来看,2004年至2014年间我国储备资产占总资产的比重从67%下降至61%,但仍然远高于其它雄鹰经济体(Eagles)的平均水平,意味着中国在过去十年的高速增长期,人民币资产是全球优质资产,国内私人部门对海外资产的潜在需求没有得到有效释放。伴随中国经济增速放缓,以及未来私人部门对资产配置多样化要求提高,以“藏汇于民”的方式转变我国投资头寸资产结构是大势所趋,外汇储备只增不减的情况将发生改变。

人民币贬值预期刺激下,国内私人部门对海外资产需求的集中释放是加速外汇储备流失的主要风险点。当前我国国内私人部门持有人民币资产较多,较为单一的投资组合对于汇率波动的风险敞口较大。在人民币出现贬值预期的情况下,国内私人部门出于避险动机可能快速提升对强势货币资产的需求导致外汇储备流失。亚洲金融危机泰国经验显示,外汇储备增减存在周期性和非对称性,其持续增长对于提振市场信心的边际效用越小,但持续下降对于打击市场信心的边际效用就越大。尤其是存在本币贬值预期的情况下,容易产生贬值预期—外汇储备减少—贬值预期加剧—外汇储备加速减少的恶性循环进而诱发系统性风险。

外汇储备充足性分析

IMF从预防性动机出发构建外汇储备充足规模的一般性模型(ARA)。ARA模型从国际收支的角度具体考虑四种在EMP(Exchange market pressure)发生时将会导致外汇储备枯竭的风险变量:第一,出口;第二,短期债务;第三,中长期债务及权益类债务;第四,衡量资本外逃风险的广义货币。并针对汇率制度(浮动、固定)和资本管制程度对这四种变量赋予相应的权重。最后将这些加权变量加总后即可得出满足该国外汇储备充足性的基准值。如果一国持有的外汇储备存量超过该基准值则可认为该国外汇储备处于充足水平。考虑到持有外汇储备要付出巨大的机会成本,IMF认为在满足充足性的基础上一国外汇储备不宜过高,IMF将ARA基准值的150%视为外汇储备适度区间的上限。

ARA模型结果显示,我国外汇储备处于充足水平。本文进行了我国在不进行资本管制情况下外汇储备充足性测试。结果显示,2010年至2015年间我国外汇储备始终高于ARA模型得出的基准值,且2010年至2013年间,我国实际外汇储备与ARA模型的比率平均水平为166%,超过ARA模型的上限。2014年开始,我国外汇储备超额问题有所开始缓解,外汇储备实际存量开始落入适度区间。但2015年我国外汇储备充足性比率环比加速下滑33个百分点至120%。

资本外逃是影响ARA模型基准值的最重要风险变量。我国外汇储备充足性对资本外逃系数较为敏感,根据2015年相关数据,在其他风险系数不变的情况下如果资本外逃系数提高到13%,则ARA模型基准值为34164亿美元,而我国2015年末外汇储备存量为33304亿美元低于ARA模型得出的基准值。值得注意的是,中国独特的金融体系使得中国的M2与其他国家的M2不能等量齐观。考虑到银行坏账问题,中国的M2的实际规模应当向下修正。因此,ARA模型可能高估了中国实际需要的外汇储备充足规模。

因此,我们依据IMF提供的思路,结合前文分析,更有针对性地判断外汇储备充足性。首先,中国当前并不存在明显资本外逃的迹象,并且在我国政治和经济发展基本面均保持稳定,经济增速依然领先的情况下,未来一段时间出现大规模的资本外逃的概率也很低。其次,造成当前外汇储备加速下滑的主要原因是在人民币贬值预期下国内私人部门优化资产负债结构的财务性操作,和私人部门对资产偏好发生逆转,包括国内私人部门加速配置海外资产以及国外私人部门减少人民币资产。事实上,资本外逃本质上也是资产偏好发生突然逆转的特殊情形,因此我们从这个角度考察我国外汇储备充足性。假定资产价格和汇率保持不变的情况下,即使在没有资本管制的情况下,我国外汇储备存量也能够同时应对极端情形下国内私人部门优化资产负债结构的财务性操作以及国内外私人部门对人民币资产偏好发生的逆转。如果仅考虑偿还外债,或存在资本管制的情况下,我国外汇储备存量处于过多的状态。

结论及建议

进入2015年,受人民币贬值预期的影响,我国外汇储备加速下滑,很大程度影响了市场信心。本文通过分析国际收支数据排除了我国面临资本骤停风险的可能,发现“藏汇于民”以及国内私人部门加速“负债去杠杆”是导致外汇储备下滑的原因;其次,我们判断当前对外汇储备充足性造成威胁的主要风险点源于国内私人资本配置海外资产需求的集中释放;最后,我们对人民币贬值预期影响下,境内、境外居民资产偏好发生集中迅速逆转的情景来近似资本外逃从而进行外汇储备消耗测试。最终的结论显示,即使在不进行资本管制的情况下,我国当前的外汇储备规模也是充足的。针对当前复杂多变的经济形势,可从以下三方面入手,做好应对外汇储备短期快速下滑的准备。

加强汇率预期管理,释放坚定、明晰的政策信号。在美元走强的背景下,人民币出现一定幅度的贬值并不可怕,可怕的是出现强烈的人民币贬值预期。贬值预期可以自我强化并自我实现,不但打击投资者信心,也会导致短期内出现“汇率超调”,加剧跨境资本外逃,进而冲击我国经济金融稳定。为此,管理层需要加强和改善与市场的沟通和预期引导,积极管理人民币汇率预期。

加强跨境资本流动管理,有节奏释放国内资金配置海外资产的需求。当前,我国对外开放进入“下半场”,私人部门对风险管理和资本配置有了更高要求。“藏汇于民”不仅能实现私人部门对风险的精准化管理,扭转以外汇储备的方式管理财富的低效率格局,同时也是未来打通人民币体外循环,提升人民币国际化水平的关键环节,进而有助于从根本上摆脱困扰发展中经济体的“原罪”问题,转变被动防御外界冲击的不利局面。但在当前经济形势不确定性加大、国内私人部门偏好可能发生集中逆转的情况下,需要加强跨境资本流动管理,把握好“藏汇于民”的节奏和力度,有节奏地释放私人部门对资产配置多元化的需求,避免国内资金集中涌出引发风险。

借鉴西方国家移民管理经验,提高输入资本的使用效率。布雷顿森林体系后,黄金与美元脱钩以及浮动汇率合法化导致各国难以找到有效的手段约束储备货币输出国的行为。特别是金融危机后,主要国际信用输出国频繁采取量化宽松的措施导致过剩的流动性涌入发展中经济体,并以外汇储备的形式积累下来。应当注意的是,在这些流入的资金中,套利性质更强、波动性更大的短期资金占比快速上升。这类非生产性资金更容易受经济周期的影响,增加实体经济“美元周期”的风险敞口。因此,可借鉴西方国家的移民管理经验,根据流入资金的性质有选择的加强资本账户管理,提高输入资本的实际使用效率。减少“短期性债务性储备”占外汇储备的比重,挤出外汇储备中的水分。避免外汇储备在国际资本大规模流入时成为积累冲击的蓄水池;在国际资本集中流出时,巨额外汇储备又成为保证其资金安全流出的“降落伞”。

(作者单位:对外经济贸易大学金融学院)