牛熊市下投资者情绪对股票收益影响的非对称性分析

饶兰兰 凃裕荣

[摘 要] 选用沪深两市的六个代理变量以主成分分析构建了投资者情绪指数,实证研究了牛熊市下投资者情绪对股票收益的非对称性影响。研究表明,在牛市、熊市和震荡不同的市态下,投资者情绪是深市和沪市股票收益的系统性影响因子,且具有显著的非对称性影响。熊市中投资者情绪对沪深两市的股票收益的影响要大于牛市,因此投资者在不同阶段对股票的投资可以采用不同的投资策略。

[关键词] 投资者情绪;股票收益;非对称性

[中图分类号] F830.91[文献标识码] B

一、引言

近年来,投资者情绪理论成为行为金融学新兴的前言领域之一。该理论研究主要集中在两个方面:一是投资者情绪的表征;二是投资者情绪与市场或者股票组合的收益之间关系的研究。对于情绪的表征,早期的研究多采用直接调查指标,而最近的研究方法已经发展到引用多个市场交易代理变量综合性地描述情绪。国外研究中,Baker,Wurgler(2008)采用封闭式基金折价率、换手率、IPO数量、IPO首日收益率、新股发行占比以及分红六个代理变量表征投资者情绪。国内研究中,张强,杨淑娥(2009)采用市场换手率、封闭基金折价率和投资者开户增长率作为投资者情绪三个代理变量;刘维奇,刘新新(2014)采用封闭式基金折价率、换手率、IPO数量、上市首日收益率、红利溢价和股票发行占证券发行的比例六个代理变量用主成分的方法构建投资者情绪。这些文献在构造了各自情绪指数的基础上,通过选取不同的时间区间研究了投资者情绪与整体市场或者个股的收益之间的关系。为了更深入的研究投资者情绪与市场收益之间的关系,杨阳,万迪昉(2010)、闫伟,杨春鹏(2011)将市场细分为牛市熊市两类时期情绪,研究了不同时期的情绪对上市综指的影响,得出了不同时期情绪效应的结论,是对现有文献的进步。以往的研究对于不同市态的情绪,只研究其与上市和深市市场收益的影响,没有研究不同市态与整体时间段的影响的区别,且时间区间停留在过去,所以在现有文献的基础上更进一步,选取沪深两市2013.03.01至2015.12.31的数据,将此区间分为牛市、熊市和震荡期,分别构建这三个不同时间以及整个区间的情绪指数,且分别研究上述四个情绪指数与沪市和深市的股票收益的影响。本文研究发现,在这四个不同的时间区间的投资者情绪是沪深两市的股票收益的系统影响因子,且牛熊市中的投资者情绪对于沪深两市的股票收益影响具有非对称性效用。

二、实证模型设计

(一)牛熊市周期的划分

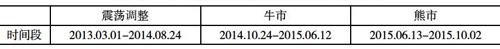

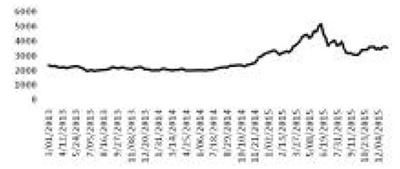

对于牛熊市周期的划分,本文根据上证综合收盘价的周数据来判断,判断时间区间为2013.03.01至2015.12.31,数据来源于锐思金融研究数据库,所选时间段的上证指数收盘价时序见下图。从图中可以看出所选数据包含了一个完整是牛熊市周期,不同阶段的划分如下表1:

表1 不同市态阶段的划分结果

剩下的时间段由于处于另外的牛熊周期里且不完整,因此本文舍弃了这些时间段,研究的是表1所划分的时间段。

(二)投资者情绪指数的构建

基于前人的研究,本文采取投资者情绪代理变量进行不同组合表示投资者情绪指数的特点,本文采用的投资者情绪代理变量有六个,为上证流通市值加权市场换手率HTt、深证流通市值加权市场换手率STt、上证基金指数HFt、深证基金指数SFt、上证指数成交量HVt以及深证指数成交量SVt。以上数据来自锐思金融研究数据库,2013.03.01至2015.12.31时间段内的周数据,之所以选用周数据,是因为本文研究的时间段不长,周数据更能整体地反映代理变量的变化趋势。

由于代理变量的量纲不同,所以构建投资者情绪指数时必须消除不同量纲的影响,本文采用主成分分析法来构建投资者情绪指数。因为主成分分析法在构建投资者情绪指数时会对代理变量的数据进行标准化,标准化原理是变量减去其均值再除以其标准差,从而消除了代理变量间不同量纲的影响。本文用以上的六个代理变量通过不同组合来构建三个投资者情绪指数,用主成分分析方法得到的第一主成分作为投资者情绪指数,构建结果如下:

St=0.410HTt+0.401STt+0.413HFt+0.406SFt+0.408HVt+0.411SVt

其中,式中HTt等变量为标准化后的值,即其原值减去其均值再除以其标准差,下同;第一主成分贡献度为89.823%,说明所构建的投资者情绪指数St能够表征上式中三个代理变量89.823%的信息。由于情绪指数St是由两市的代理变量组合而成,因此情绪指数St也称为沪深情绪指数。

(三)指数收益率

基于我国股市的实际情况,及本文研究的内容,本文的指数收益率选用上证指数收益率RHt、深证指数收益率RSt两个指数收益率。数据来自锐思金融研究数据库,2013.03.01至2015.12.31时间段内的周数据。

(四)实证方法

回归分析作为一种处理变量与变量之间的关系数学方法,可以用来分析经济变量间的关系。由于本文研究的内容是不同市态阶段下投资者情绪与股市收益间的关系,因此本文采用OLS线性回归来分析情绪指数与股市收益率关系。但回归分析所采用的时序数据必须是平稳的,否则可能会产生伪回归问题,因此再用OLS线性回归模型回归分析前必须对各变量数据进行平稳性检验。本文采用ADF单位根检验法,检验结果如下表:

表2 各变量的单位根检验结果

说明:(C,T,K)表示ADF检验式是否包含常数项、时间趋势以及滞后期数;ΔSt表示情绪指数增量;*表示变量原序列在1%的显著水平上通过了ADF平稳性检验。

表2的结论表明RH和RS收益率序列及情绪指数增量序列都是平稳的,为了区分不同市态下的不同情绪指标,引入虚拟变量DBU,DBE,DSH,DWH。当DBU取1时,表示牛市,否则为0;当DBE取1时,表示牛市,否则为0;当DSH取1时,表示振荡调整期,否则取0.所以DWH=1-DBU-DBE-DSH表示整体时间区间。根据上面的数据特征和虚拟变量,本文的OLS线性回归模型如下:

Rt=β0+β1·ΔSt·DBU+β2·ΔSt·DBE+β3·ΔSt·DSH

+β4·ΔSt·(1-DBU-DBE-DSH)+μt

其中,Rt为上提到的两种指数收益率,△St为本文所构建的情绪指数增量序列。

(五)实证结果及分析

情绪指数增量△St与指数收益率在不同市态阶段下以及在整体时间段内的回归结果如表3所示:

表3 情绪指数与指数收益率在不同市态阶段下的回归结果

说明:*表示显著水平是10%,**表示显著水平是5%,***表示显著水平是1%。

从表3中的回归结果来看,振荡期、牛市、熊市及整体时间区间这4个不同阶段的投资者情绪与沪深两市的收益率在1%的显著性水平下存在显著的正相关关系,投资者情绪是影响股票市场收益的系统性影响因子。说明在不同的市态下,情绪指数越高涨,股票的收益就越高,情绪越低落,股票市场的收益就越低。与此同时,我们从回归结果中更进一步地发现,不管是上证市场还是在深证市场,牛市和熊市中股票收益率与投资者情绪的相关性存在显著的非对称性。在这两市中,在熊市中股票的收益率与投资者情绪的相关性明显提高,而牛市中其相关性则明显降低,表明了“慢涨快跌”这一金融市场普遍现象。从我国的股市的实际情况来看,整体市场不成熟,股票的泡沫成分比较大,受到宏观调控的政策影响比较大,且个人投资者居多,在牛市中,多头市场,在宏观经济和整体市场比较好的时候,投资者情绪高涨的幅度比较稳定,会更多的选择自己觉得值得投资的股票,股票价格涨的比较慢。在熊市中,空头居多,股价持续下跌,投资者情绪低落,受到利空消息的影响,投资者容易出现恐慌,在羊群效应中大量出货斩仓,所以在熊市中股票的价格下跌的比较快。因此在熊市中投资者情绪与股票的收益的相关性比在牛市中的这两者的相关性要高,出现了牛熊市的显著的非对称性效应。

三、结论

本文选用沪深两市的六个代理变量以主成分分析构建了投资者情绪指数,实证研究了牛熊市下投资者情绪对股票收益的非对称性影响。研究发现,在牛市、熊市和震荡不同的市态下,投资者情绪是深市和沪市股票收益的系统性影响因子,且具有显著的非对称性影响。熊市中投资者情绪对沪深两市的股票收益的影响要大于牛市,投资者可以根据当前市场态势,制定和采取相应的投资策略。

[参 考 文 献]

[1] Baker M,Wang J,Wurgler J. How does investor sentiment affect the cross-section of stock returns[J]. Journal of Investment Management,2008,6(2):57-67

[2]杨阳,万迪昉.不同市态下投资者情绪与股市收益、收益波动的异化现象——基于上证股市的实证分析[J].系统工程,2010,28(1):19-23

[3]闫伟,杨春鹏.不同市态阶段的股票收益—风险实证研究——情绪冲击与投资策略[J].当代财经,2011(12):54-63

[4]张强,杨淑娥.噪音交易、投资者情绪波动与股票收益[J].系统工程理论与实践,2009(3):40-47

[5]刘维奇,刘新新.个人和机构投资者情绪与股票收益—基于上证A股市场的研究[J].管理科学学报,2014(3):71-87

[责任编辑:王凤娟]