程序化交易及其风险解析

李日曼

(广州市华美丰收资产管理有限公司,广东 广州 515000)

程序化交易及其风险解析

李日曼

(广州市华美丰收资产管理有限公司,广东 广州 515000)

近几年,随着我国金融市场体系的不断完善和发展,程序化交易也逐渐进入到我国广大投资者的眼前,而且金融产品程序化交易也受到越来越多人的关注和重视,但是在进行程序化交易时也存在一些风险,影响着金融产品程序化交易的有效进行,本文就先对程序化交易的概念进行分析,在对其与传统人工交易相比的优势进行分析,最后着重研究和阐释我国程序化交易所面临的风险,在对其风险提出相应的应对措施,保障国内程序化交易在金融市场中能够良好发展。

金融;程序化交易;风险

程序化交易是源于美国,在早期时程序化交易主要分为程序化买入与程序化卖出两种形式,主要是用在纽约股票交易中同时买卖十五支股票组合以上的交易所运用的形式,也被称其为是篮子交易。而现今随着投资管理业和资金管理规模的不断扩大,出现了一系列的风险问题,而程序化交易却能良好的解决其问题,所以金融企业在进行产品交易或者相关工作时一定要有效运用程序化交易,这样才能促进金融企业良好发展。

一、程序化交易概述以及与传统人工交易相比的优势

所谓程序化交易(Program Trading)是在20世纪70年代美国证券交易方式中的一个重大创新,也被称为篮子交易(Basket Trading)。对于传统的证券交易方式来说,投资者在进行一次交易时,只能买卖一只证券,而程序化交易的出现,能够有效利用计算机系统,在一次交易活动当中同时买卖多个证券。而经过多年的发展与变迁,程序化交易也逐渐丰富了自身的内涵,但到现今为止,国际学术界和产业界还并没有为程序化交易来制定一个统一并明确的定义。对于国内来说,程序化交易一般意义比较等同于自动化交易(Automated Trading)或是算法交易(Algorithmic Trading),主要是指将预先设定好的策略模型和交易规则,将其编译成计算机可识别的语言内容,在随着交易标的物价格及其他因素改变,进而自动执行相应交易操作手段,进而保障交易过程的完成。

通过将程序化与传统的人工交易进行比较,程序化交易比传统人工交易更加快速,也有效的提升了交易效率,并且能够保障在最快的时间内对其行情进行研究和判定,之后在发出相应的下单命令,完成交易的整个过程。通过对程序化交易与传统的人工交易形式进行对比,程序化交易能够最大程度的克服人性的弱点问题,有效避免因情绪而对实盘操作所产生的非理性影响问题。并且程序化交易中比较方便与交易风险的控制和对交易成本的管理工作,而且程序化交易能够有效把握市场机会,促进金融企业良好发展。

二、程序化交易所面临的风险问题

在国内程序化交易的良好发展,主要是由于计算机技术和网络技术的良好发展、报价方式的改变、对冲基金的兴起三个方面的发展所形成的。计算机技术和网络技术的不断发展,能够保证程序化交易技术方面的内容。借助计算机快速运算的优势,投资者能够对复杂的股票组合进行良好的分析研究;网络技术的不断发展,能够让投资者在第一时间获取最新行情信息,并通过其信息进行全面分析,进而在决定是否进行买入、卖出等操作。虽然程序化交易比较受投资者欢迎,但其程序化交易中的风险问题也时不可以被忽视的。下面就对程序化交易所面临的非系统风险问题和系统风险问题进行分析研究。

1、非系统风险问题内容

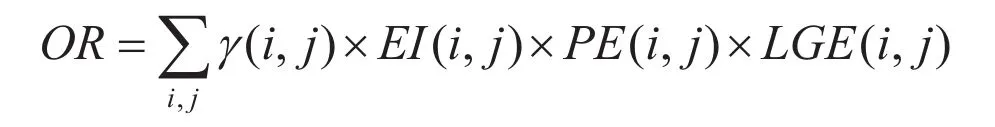

非系统风险问题,主要是指由于人为主观因素而产生的,一种操作性的风险问题。通过利用新巴塞尔协议推荐的风险度量模型进行研究,非系统分析问题可以通过以下高级计量法进行度量。

其公式当中i为操作形式的第i种形式,而j为风险事件的第j类事件,在预期时间内的损失转化成资本配置要求的转换因子则是用γ表示,EI是风险所暴露的规模与资金,其中损失事件的发生概率由PE所代表,而LGE则是事件的损失程度,通过这样计算公式能够有效得到非系统风险的度量,其中非系统风险问题也包括以下风险形式:

首先,策略风险问题。程序化交易与传统人工交易相比最为不同的一点就是,程序化交易具有完整性和客观性执行的交易策略,而交易策略的安全与否则是决定投资成败的关键部分,通过对层面的不同进行分析,交易策略所面临的风险问题可以分为策略产生的风险与策略执行的风险两种类型。其中策略产生的风险,主要是指交易策略在进行过程制定时所形成的风险问题。对于程序化交易策略来说,主要就是投资者对历史数据进行统计分析得到的结果和对未来趋势所预测的构建数学模型的具体策略,投资者可以根据自己的意愿来选择投资策略,之后在根据其策略进行相应的参数优化工作,而在其中也具有很大的概率可能性,但是对于数学模型来说,并不保证不具有潜在的风险问题,而且模型的不同,在不同市场情况下也会出现不同的风险特征。而且即使是同一个模型,如果投资者对模型的理解存在不同偏差或是使用上有偏差的话,也会给投资者带来不同的效果。在投资过程当中程序化交易也只是一种辅助工具,而并不能清除投资中的风险问题,无法良好保障投资的盈利,所以投资者必须要正确认识程序化交易。另外策略执行风险,是交易策略在执行当中所面临的风险问题。拥有良好的计划,也必须要有准确的执行,如果在执行中出现问题或无法执行到位,那么计划就会成为纸上谈兵并无任何用处。在程序化交易中决策执行主要是利用计算机算法模型对交易订单执行过程进行优化。并且也要通过网络传输服务器来完成交易指令的形成和发出,如果在工作环境中遇到突发事件(停电、计算机死机或互联网故障等问题)的话,都会给交易策略的执行带来严重影响。

其次,运作风险问题。程序化交易虽然能够执行自动交易策略,但实际其主体还是离不开人工的干预。而运作风险主要是指,交易员在进行系统操作时所出现的风险问题,其中主要分为技术风险问题和纪律风险问题。技术风险问题,现今的期货交易策略的编写中主要是通过基本分析法与技术分析法进行预测走势的,而多数程序化交易系统也都是为了追随趋势而进行编写的,其相对比较注重技术分析,但是对于技术分析来说,是相对滞后于价格变化的,而依靠技术指标所编写的模型,所发出的交易信号也会落后于趋势起点,如果交易员处理图表不当或者过分偏重技术分析而忽视基础分析的平衡时都有可以对出现交易指令错误的问题。纪律风险问题,主要就是交易员违背规定、投机操作、在交易是作弊、使用欺诈行为等所造成的交易风险问题。

2、系统风险问题内容

系统风险主要指由于相关客观因素而造成系统软件或硬件故障,所给系统带来相关问题导致系统无法正常运行的风险问题,其中分为响应风险问题、时滞风险问题、故障风险问题以及信息安全风险问题。

三、程序化交易策略的创新思路

1、创新交易哲学

程序化交易本质上主要体现了交易者的交易思想,而程序化则是一种控制手段或方法。交易哲学是什么样的就会有什么样的交易策略,因此在进行程序化交易前,重要的部分就是要对自己的交易哲学的逻辑性进行审视。对于优秀的创新交易策略是源于交易哲学的突破和革新而来,要想做到这一点是非常不容易的,必须要让交易者对世界、自然、市场有一种深厚的洞察力,也要能够理解并将其转化为市场语言,这样才能保障程序化交易形式有效进行。比如,将市场按照形态分为单边和震荡的形式,那么在单边市中趋势性模型下就可以进行良好的交易,而如果趋势性模型在震荡市中形成来回止损,这会产生比较大的回撤问题。但是震荡模型策略则与其表现正好是相反的,因此用什么样的模型不是关键问题,而判断时段性的单边行情还是震荡行情则成为交易策略能否提高胜率的关键部分。而选择用什么样的模型来进行判断单边和震荡是通过多年研究所得到的成果,其准确性是相对比较高的。

2、尝试从全自动到半自动形式

交易策略形式不易于太过死板、单一,而很多程序化交易策略坚持不下去的具体因素,是由于全自动形式所带来的众多劣质交易所形成的问题,而如果可以利用半自动化交易形式能够有效提高胜率以及盈亏比,对于何时开启程序化、何时关闭程序化背后的规则和逻辑也必须要进行严密、科学的研究,比如在背后规则市场进入单边市时则需要开启程序,而市场重归震荡市时则需要关闭程序,在金融产品交易市场中没有一个自动化交易策略能够一如既往地战胜市场,而半自动化交易程序策略则能够在资本市场中获得更好的业绩,降低相关风险问题的出现。

3、对交易技术指标进行创新

在金融交易市场中运用独创的交易技术指标设计交易系统,能够在金融市场上有效的提升交易胜率和盈亏比,而对于其主要的因素是由于创新的交易技术指标得以有效保密,没有从众性的特点,而这一点就会给投资者带来出其不意的优势,进而提升投资者交易胜率。比如在交易系统中,很多人认为均线的趋势跟踪指标比较好,但其缺点也是相对比较突出的,不仅具有其他趋势跟踪指标一样的滞后性,还具有对付慢涨急跌或慢跌急涨的行情弱点,因此,有些人创造了适应自己的均线对付这种行情,而这样能够创新交易指标,进而提高投资者交易胜算。创新和改良指标的方法和技术是开发者要具有良好的耐心和细心等优点,这样才能创造出新的交易技术指标。

四、结束语

随着我国金融市场的不断完善、成熟和发展,程序化交易在不远的将来会成为我国交易技术发展的主要方向和必然趋势。

[1] 夏丙英,蒋文保.程序化交易安全风险及其分析[J].信息安全与技术,2013,11:31-34.

[2] 熊熊,袁海亮,张维,张永杰.程序化交易及其风险分析[J].电子科技大学学报(社科版),2011,03:32-39.

[3] 王申寅.程序化交易系统的设计与实现[D].上海交通大学,2014.

[4] 李邸.程序化交易策略研究[D].山东大学,2014.

[5] 王彦.期货程序化交易系统的开发与应用[D].山东大学,2012.

(责任编辑:戴国际)