我国地区金融发展水平综合评价研究——基于面板数据的因子分析和topsis实证研究

李福祥 刘琪琦

(西北师范大学,兰州 730070)

我国地区金融发展水平综合评价研究

——基于面板数据的因子分析和topsis实证研究

李福祥刘琪琦

(西北师范大学,兰州730070)

〔摘要〕本文使用2010~2014年的我国省级面板数据,通过运用因子分析法对每年的截面数据进行分析得出各省的因子综合得分及排序,并在此基础上以每年的因子综合得分的最大值、最小值作为topsis综合评价法的理想解和负理想解,并计算出每个省份因子综合得分与理想解的贴近度,以模型与理想解的贴近度来描述各个省的金融发展状况,实证结果显示大部分省份与理想解的贴近度较大,我国各地区的金融中介发展水平以及金融市场环境差异较大导致金融发展水平的不同。这一结果表明各地区要想提高金融发展水平需要提高区域内金融中介机构营运能力及大力发展经济金融等外界环境。

〔关键词〕金融发展因子分析topsis方法综合评价面板数据

引言

我国自改革开放以来,经济快速增长,金融资产规模迅速扩大,金融产业结构不断优化。伴随着这种快速发展,我国各地区的金融发展水平也表现出明显差异,金融资源配置不均衡性日益加剧,具体表现为:东部地区发展迅速,金融资产规模较大,资源配置效率较高,而中西部地区发展较为缓慢,资源配置效低下。如何解决金融发展的不平衡性已经成为国家层面和学术界的焦点。

金融发展理论由比利时经济学家Goldsmith[1](1969)在其《金融发展与金融结构》一书中提出,该理论对金融过程的发展和规律进行了描述,并创造性地提出了相关8个指标评价一国金融结构,包括金融相关率、货币比率、非金融相关率、资本形成率、外部融资率、金融机构新发行比率、资本形成率、金融资产价格波动和乘数。Mckinnon和E.S.Shaw[2](1973)提出金融发展和金融压抑理论,认为金融压抑会阻碍一个地区经济的

增长,发展中国家应深化金融改革以实现经济的转型。Levine和King[3](1993)通过建立Depth、Bank、Private、Privy 4个金融中介服务指标作为评价一个地区的金融发展综合水平,采取普通最小二乘法对全球80个国家进行综合评测。Levine,Sara Zervos[4](1998),进一步构建了证券化率、换手率、交易比率指标体系来衡量股票市场的发展水平并应用于评测金融市场发展水平。国内学者研究中,谢洪礼[5](2000)建立货币发行、信用风险、市场利率、流动性风险、经营风险、外汇储备、汇率风险等指标衡量金融运行安全与风险。显然这一指标体系的建立与本文所需衡量地区金融综合发展水平有些背离,但作为首次提出金融指标的衡量,本文也进行了借鉴。针对上述不足,张旭、潘群[6](2002)对金融中介发展和证券市场发展指标体系二者相结合的截面数据进行实证研究,对比分析了泰国危机前后的金融发展水平。占明华[7](2002)建立金融存量、金融流量、金融资产价格等3个指标衡量金融发展水平,并采用协整分析一个地区金融指标

的不平衡性对一个地区金融发展的影响。董金玲[8](2009)通过建立金融发展规模指标、金融发展的广度与深度指标运用因子分析法对江苏省13个城市的金融发展水平及差异性进行研究,结果表明江苏各城市金融业的发展主要依靠金融规模的扩张。仲深、王春宇[9](2011)构建15个金融指标对我国31省(自治区、直辖市)2009年的截面数据进行因子分析,得出我国各地区金融发展水平差异显著,各地区金融资源配置效率不一是导致这一原因的关键,各地区应当发展当地经济以及创新金融工具解决这一问题的结论。彭伟、冯庆水[10](2011)对安徽17个城市金融综合发展要素进行分析评价,解释了安徽各城市发展之间的差异性并对发展安徽金融业提出了相应的政策建议。

本文主要采用因子分析法和topsis综合评价法对各项金融指标进行评价,因此参考了有关综合评价方法的学术成果,有关综合评价方法有:郭显光[12](1994)利用熵值法对我国1993年各省市工业经济效应指标体系的截面数据进行综合评价,指出熵值法综合评价结果与变量不是线性关系,避免了人为因素带来的偏差。但这种方法在确定每一指标权重时缺乏一定的科学性,与预期权重结果相差较大。林一佳[13](2002)采用综合指数法对1998年全球88个国家的保费收入进行分析,认为综合指数法简单易行利于横向纵向比较。董锋、谭清美、周德群[14](2009)采用优化的因子分析法对企业经营能力的面板数据进行分析,即采用因子分析法对企业每一年经营能力的截面数据进行分析评价并将每年的因子得分与面板数据因子得分加权计算,得出综合排名,并认为这一方法解决了因子分析的弊端。但这一方法忽略了每年因子得分结果的并不具有可加性。赵琳、张繤、徐山鹰[15](2011)运用广义动态因子模型对我国2000~2008年出口贸易的面板数据进行分析预测我国贸易出口周期,认为该方法可以解决普通因子分析法在分析面板数据时的缺点,在处理多维数据及拐点探测方面具有优势。但该方法假设条件太多,需要对数据的平稳性进行检测以及对模型的多个变量进行估计,增加了一系列复杂运算才能使用。寥龙辉、李晓东(2012)[16]将因子分析法和topsis评价法相结合分析我国2006~2009年建筑行业的竞争优势评价,提出用因子分析法计算出每一年截面数据中各项指标的权重,将所得出的权重与topsis标准化矩阵相乘计算出每年的评价结果。这一方法解决了赵琳等广义动态因子模型对数据平稳性检测等复杂问题,但并不能得出面板数据期间综合得分加总问题。

因此本文在借鉴上述各位学者理论和方法后,建立了金融发展水平的14个指标体系的5年面板数据,运用因子分析法对每年的截面数据进行分析得出各省的因子综合得分及排序,并在此基础上以每年的因子综合得分的最大值、最小值作为topsis综合评价法的理想解和负理想解并计算出每个省份因子综合得分与理想解的贴近度,以模型与理想解的贴近度来描述各个省的金融发展状况。这样既解决了赵琳等动态因子模型中复杂假设和数据平稳性检验问题,又解决了廖龙辉等每年截面数据不可加总的问题。

1实证模型

1.1因子分析法

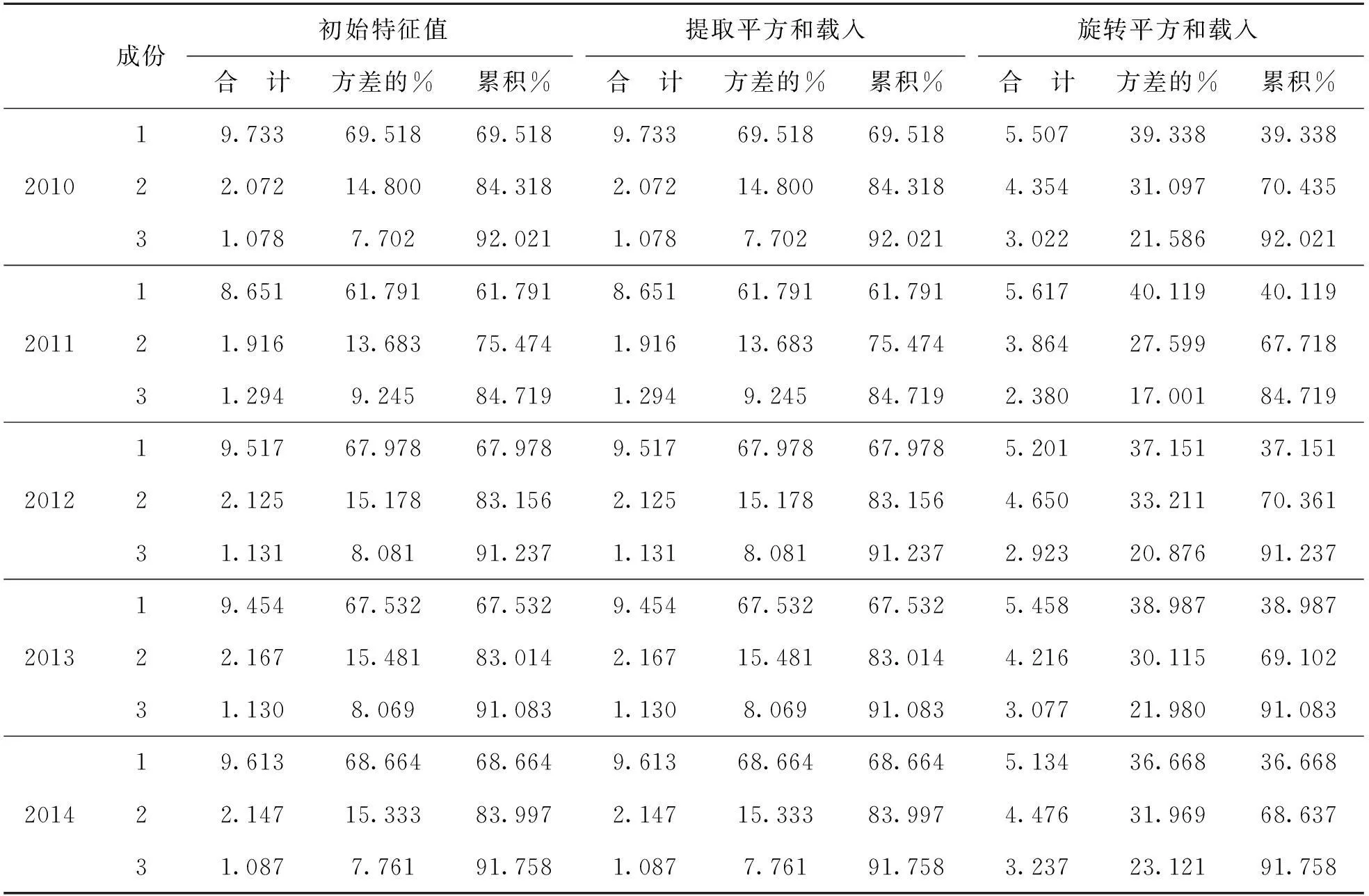

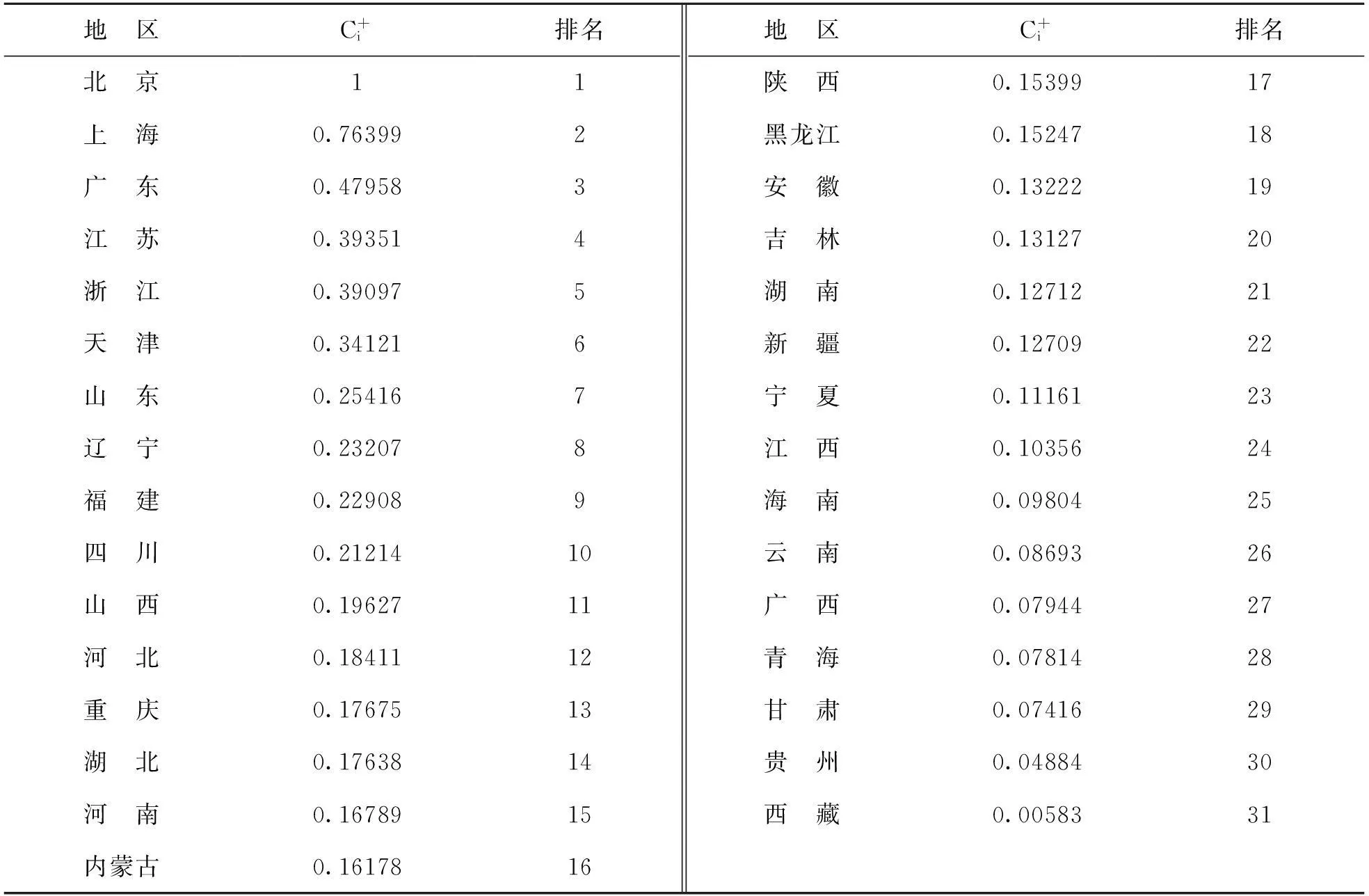

因子分析法1904年由Charles Spearman提出,是对主成分分析的扩展,他的基本思想是根据相关性的大小将变量分组,使得同组内变量间的相关性较高,不同组的变量间的相关性较低,目的在于从一些有错综复杂关系的问题中找出少数几个主要因子对复杂问题进行分析和解释。具体内容如下:设有n个样本品,每个样本品有p个观测对象,X=(X1,X2,…,Xр)′是可观测的随机变量,F=(F1,F2,…,Fm)′(m 1.2基于因子分析的topsis综合评价法 Topsis法是C.L.Hwang和K.Yoon于1981年首次提出,其基本原理,是通过检测评价对象与最优解、最劣解的距离来进行排序,若评价对象最靠近最优解同时又最远离最劣解,则为最好;否则不为最优。其中最优解的各指标值都达到各评价指标的最优值。最劣解的各指标值都达到各评价指标的最差值。本文基于因子分析法的topsis评价步骤如下: (1)建立指标体系,设所研究的对象为Zti(i=1,2,…,n),指标为Xij(j=1,2,…,n),其中t∈[t1,t2]为评价对象的个数,如果评价区间为l年,则t2-t1=l; (2)对Zti的横截面数据进行因子分析,得出对象集Zti的ft,k因子(k≤p)及每个对象集的因子综合得分yt1…ytn,其中t表示时间点,即得到矩阵(Yti)n×l; (3)用topsis对对象集Zti(i=1,2,…,n)的综合因子得分(yti)进行最终的评价。具体步骤如下: ①把每一年截面数据的因子分析得分作为一个新的指标,由面板数据便形成了一个新的指标体系,即有l个指标,n个评价对象(yti)个数据; ②对l个指标进行归一化处理: ③从处理后的数据矩阵中找出各列的最大值、最小值构成理想解、负理想解: 理想解:M+=(Mmax,1,Mmax,2,…,Mmax,l) 负理想解:M-=(Mmin,1,Mmin,2,…,Mmin,l) ④第i个对象与理想解、负理想解的距离接近程度分别为: ⑤第i个对象与最优因子贴近度为: 2实证研究 本文将构建基于因子分析法的topsis综合评价法对我国31个省(自治区、直辖市)2010~2014年金融发展水平进行实证研究,分析各地区金融发展水平的差异性,并进行综合评价,以全面掌握我国各地区金融发展水平的综合情况。本文选取我国2010~2014年样本数据的原因主要有:①国家政策的改变,我国自2008年金融危机以来一直实行适度宽松的货币政策和积极的财政政策,直到2010年开始实行积极的财政政策和稳健的货币政策,这一经济政策的改变对我国宏观经济产生重大影响,必然影响我国金融业的发展;②2010年央行颁布《流动资金贷款管理暂行办法》和《个人贷款管理暂行办法》初步构建和完善了我国银行业金融机构的贷款业务法规框架,标志着我国银行业信贷管理进入新的发展阶段;③2010年1月22日,中国证监会发布《关于开展证券公司融资融券业务试点工作的指导意见》,要求证券公司开展融资融券业务,标志着我国证券交易方式发生革命性变化;④2010年8月5日,中国保监会正式颁布《保险资金运用管理暂行办法》,内容主要包括深化保险资金运用改革,细化保险资金投资渠道,确立保险资金运用托管制度以及规范运用风险管理工具等规定。这一政策的实行维护了广大投保人和被保险人的权益,对防范保险业风险等方面产生了重要的积极影响。鉴于以上我国宏观经济政策以及银行、证券、保险行业政策的变化使得2010年前后影响金融业发展的因素不同,为了统一宏观经济因素及行业因素的变化,本文选取了2010~2014年的数据。 2.1指标体系的构建 为了全面、客观、科学评价各地区金融发展水平,我们需要建立一个科学的综合评价体系,根据前文所述各位学者对金融发展指标的研究,本文构建了包括3个一级指标和14个二级指标的地区金融发展水平综合评价指标体系。(如表1)各数据来源于Wind咨讯及锐思数据库并通过Excel处理。 表1 地区金融发展水平综合评价指标及指标说明 2.2因子分析 本文借助SPSS20.0软件对我国2010~2014年中各地区每年的金融发展水平综合评价指标体系的截面数据分别进行因子分析。 2.2.1数据KMO检验和Bartlett检验 在运用因子分析法前需要对数据间的相关性进行检验,如果变量之间彼此独立,则无法提取公因子进行因子分析,并需要用KMO检验变量间的偏相关系数,一般认为统计量检验结果大于0.6效果较好,本文对2010~2014年截面数据的检验结果如下,由表2可知每一年度的截面数据KMO检验结果均大于0.6且Bartlett检验概率均为0.000,拒绝Bartlett检验零假设,说明选取的指标数据适合进行因子分析。 表2 2010~2014各年度截面数据KMO检验和Bartlett检验结果 2.2.2截面数据公共因子提取及综合得分的计算 表3所示为2010~2014年样本数据采取因子分析法得到的前3个成份特征值大于1即公因子且累计方差贡献率大于80%的数据结果,说明通过该方法提取的前3个因子可以解释金融发展水平,而其它因子的影响可以忽略不计。 表3 2010~2014截面数据因子分析的总方差贡献率 为了能够合理地解释各公因子的含义,本文对2010~2014年度每年的截面数据初始因子载荷矩阵进行方差最大化旋转,虽然每年各指标的具体载荷量不同,但每年载荷量的不同并不影响各公因子的具体分类和解释,本文仅以2014年数据进行解释。从表4可以看出,第三个公因子在X5、X11、X13即在保险收入、金融机构总资产、金融从业人员数上具有较大的因子载荷量,前两个个指标反映了一个地区保险业和银行业发展的综合实力,第三个指标则反映了金融人才的发展潜力,可以定义为金融发展综合因子;第二个公因子在X7、X8、X14即在保险深度、上市公司总市值、发行规模上具有较大的因子载荷量,这3个指标反映了一个地区保险市场和证券市场的发展水平和发展能力,可以定义为金融市场发展因子;而第一个公因子在剩下的8个指标上具有较大的载荷量,这8个指标中有6个反映出银行、证券、保险3类金融机构的运行情况和发展规模,剩下的人均GDP和城镇化率反映的是地区的外部环境,而银行证券保险等中介机构的营运能力与外部环境的发展息息相关,因此可以定义为金融中介发展因子。 表4 2014年各指标旋转后在公因子上的载荷量 表5 2010~2011年截面数据因子分析的因子载荷量 为了分析各地区金融发展水平状况,利用SPSS软件提取的因子载荷量,基于上文对因子分析法的描述,运用线性回归方法,按如下步骤对表5数据进行计算可得到因子综合得分。 2010年因子模型为: X1=0.347F1-0.254F2-0.021F3…… X14=-0.119F1+0.338F2-0.029F3 F1=0.347X1+0.319X2+…-0.199X14 F2=-0.254X1-0.214X2+…+0.388X14 F3=-0.021X1-0.32X2+…-0.029X14 由此可得2010年因子得分函数为:F=0.427F1+0.338F2+0.235F3,同理可求出2011~2014年各年的因子得分函数。根据此函数可求出各地区金融发展水平综合因子得分,结果如表6。 表6 31个省份2010~2014年截面数据因子分析的综合因子得分 续 表 2.2.3因子分析法结论 通过表6所示结果可以看出,我国31个省(自治区、直辖市)在2010~2014年任何一个年度的综合因子的最高分与最低分差距较大,并且有22个省份的得分为负值,表明我国整体金融发展水平较低,各地区金融发展水平差异性明显,表现为东部发达省份排在前列,而西部经济偏弱地区排名落后。从各金融因子来看,落后地区的金融发展综合因子得分较低,说明这些地区应当注重发展当地金融从业人员等以促进该地区的整个金融业的发展,而发达地区的金融中介因子和金融市场发展因子得分较高,表明金融发展水平的高低与金融中介及金融市场的发展息息相关,金融业的发展需要完善的金融中介服务机构和金融市场的支撑。 同时,从表中我们可以看出,我国31个省(自治区、直辖市)在2010~2014年任何一个年度的金融发展水平综合因子得分都不相同且综合得分排序在样本期间也不尽相同。这是因为每年的截面数据是相互独立互不关联的,因此不能简单地将每年的综合因子得分加总进行评价,否则会影响数据的客观性,所以本文基于上文论述的对因子分析的结果采取topsis方法进行综合评价,以此来解决因子分析在面板数据中不能加总和反映一个区间金融综合发展水平的缺陷。 2.3基于因子分析法的topsis综合评价法 表7 topsis综合评价法我国31个省份2010~2014年金融发展水平综合评价结果及排名 3结论 我国自深化改革以来,金融业得到迅速发展,但各地区的金融发展水平有显著差异,本文使用2010~2014年我国的省级面板数据,运用因子分析法和topsis综合评价法,以14个金融评价指标为基础,得出各省份金融发展水平的差异性问题。通过topsis评价法得出我国各省份金融发展水平在2010~2014年之间表现出强烈的不平衡性,东部地区(排名1~9名)与理想解的贴近度较大,中部地区次之,而西部地区发展最差且明显落后于东部地区。通过因子分析法得出如下结论:①一个地区金融发展水平主要与金融中介发展、金融市场发展、金融发展综合因素相关,三者在2014年对整体的解释方差分别为39.96%、34.84%、25.2%。各地区银行、保险、证券等中介机构的发展水平和金融市场的发展水平在一个地区金融发展水平中起到关键作用,甚至有着决定性作用,具体表现为落后地区的金融发展综合因子得分较低,发达地区的金融中介因子和金融市场发展因子得分较高;②金融发展水平较高的省份具有明显的发展差异性。北京金融市场因子得分最高,上海金融中介因子得分最高,广东省金融发展综合因子得分最高,表明其他落后省份应该努力提高各项落后因素;③各地区对金融中介工具和金融市场使用程度的不同表现出各地方的金融发展各具特色。对金融中介工具利用较高的地区对金融市场的依赖较低,而对金融市场依赖较高的地区对金融中介工具的使用效率较低,表明各地方并没有充分利用地域内金融工具以提高金融发展水平。 基于以上分析,本文认为政府在大力深化金融改革的同时应当兼顾协调区域间金融的均衡发展;中西部地区的综合因子得分较低,应当努力提高包括金融人才等在内的综合因素以提高综合因子得分;金融中介发展水平与金融发展综合水平息息相关,各地区应当提高银行、证券、保险等中介机构的运行效率和营运能力;经济发展水平是一个地区金融发展的支撑力,各地区应根据自身特点大力发展经济,以促进金融水平的提高。 参考文献 [1]R.W.Goldsmith.Financial Structure and Development[M].Yale University Press,1969 [2]Mckinnon,E.S.Shaw.Money and Capital in Economic Development[M].Washington,DC:The Bookings Institution,1973 [3]Ross Levine,King.Financial Development and Economic Growth:Views and Agenda[J].Journal of Economics Literature,1997:688~726 [4]Ross Levine,Sara Zervos.Stock Markets,Banks and Economic Growth[J].The American Economic Review,1998,(6):537~558 [5]谢洪礼.国内外经济、金融风险评价指标体系简评[J].统计研究,2000:23~27 [6]张旭,潘群.金融发展指标体系及其在实证分析中的应用[J].山西财经大学学报,2002:66~69 [7]战明华.金融深化的指标体系及其关系[J].浙江大学学报(人文社会科学版),2002:103~109 [8]董金玲.江苏区域金融作用机制及发展差异研究[R].中国矿业大学博士学位论文,2009 [9]仲深,王春宇.地区金融水平综合评价[J].技术经济,2011,(11):35~39 [10]彭伟,冯庆水.金融发展水平、产业结构与经济增长关系实证分析——以安徽省为例[J].现代商贸工业,2011,(15):48~52 [11]张连城,李春生.金融危机影响下产业结构与经济增长关联分析[J].工业技术经济,2014,(7):3~8 [12]郭显光.熵值法及其在综合评价中的应用[J].财贸研究,1994:56~60 [13]林一佳.综合指数评价法在保险中的运用[J].统计与信息论坛,2002:51~57 [14]董锋,谭清美,周德群.多指标面板数据下的企业R&D能力因子分析[J].研究与发展管理,2009,(3):50~56 [15]赵琳,张,徐山鹰.基于广义动态因子模型的中国出口周期分析与预测[J].系统科学与数学,2011,(3):312~325 [16]寥龙辉,李晓东.基于因子分析和TOPSIS组合的中国建筑产业竞争优势评价研究[J].工程管理学报,2012,(10):7~10 [17]罗国旺,刘衍民,黄建文,等.基于Topsis改进的因子分析模型在面板数据中的应用研究——以中国经济为例[J].数学的实践与认识,2015,(8):77~83 (责任编辑:王平) The Comprehensive Evaluation of China’s Regional Financial Development——Based on Panel Data Empirical Research by Factor Analysis and topsis Li FuxiangLiu Qiqi (Northwest Normal University,Lanzhou 730070,China) 〔Abstract〕This article uses the Chinese provincial panel data from 2010 to 2014,by using factor analysis method to analyze the cross section data of each year to reach the provinces factors comprehensive scoring and sorting,and on this basis to every factor score of maximum and minimum values as topsis comprehensive evaluation method of the ideal solution and negative ideal solution and calculate each province factor comprehensive scores and close to the ideal solution,to model and ideal solution degree to describe the financial development of each province.The empirical results show that most of the provinces and the ideal solution degree is bigger,and development level of China’s regional financial intermediary and financial market environment differences lead to different level of financial development.The results show that various areas need to improve the ability of financial intermediaries in the area of operations,to develop the economic and financial environment. 〔Key words〕financial development;factor analysis;topsis method;comprehensive evaluation;panel data 〔中图分类号〕F124;F224 〔文献标识码〕A DOI:10.3969/j.issn.1004-910X.2016.03.020 作者简介:李福祥,西北师范大学经济学院教授,硕士生导师。研究方向:资本市场理论与实务。刘琪琦,西北师范大学经济学院硕士研究生。研究方向:金融理论与政策。 收稿日期:2016—01—08