商业银行行业风险敞口与商业银行绩效

刘志洋 苏辛

摘 要:商业银行的行业风险敞口与商业银行绩效密切相关。中国数据实证分析表明,银行财务报表中会计占比较大的行业并非是市场认为的银行风险敞口最大的行业;股份制商业银行对各行业风险敞口较高。整体上商业银行对各行业的风险敞口对商业银行股票波动率、收益率和市值与账面价值之比具有显著影响,但行业风险敞口对银行系统性风险贡献度的影响不显著。

关键词: 风险敞口;银行绩效;CoVaR

中图分类号:F830.33 文献标识码: A文章编号:1003-7217(2016)02-0009-06

一、引 言

商业银行对不同行业的风险敞口暴露会影响银行的风险以及银行体系的稳定。银行信贷集中度对银行风险承担行为和银行体系的稳定会产生两种效应。一方面,传统的资产组合理论认为,分散贷款可以最大限度地降低非系统风险;另一方面,将贷款集中投向某几个领域,有助于银行对借款人进行监督,更有利于降低银行信用风险,增加银行收益。如果银行专注于某些领域发放信贷,则银行就能够获得专业技能,使得银行能够提前感知风险的增加,从而有助于银行迅速采取相关措施。正如Stiglitz and Weiss(1981)指出,可信的贷款监测能够降低借款人的风险转移(Risk shifting)效应[1]。从系统性风险来看,如果一国银行体系信贷不是非常分散,则很有可能会导致银行贷款风险敞口基本一致,导致金融体系同质性显著上升。进一步讲,即使银行能够分散贷款投放,银行体系还是有可能出现同质性的,这意味着金融机构可能会同时出现困境。Wagner(2010)指出,即使银行能够有效分散贷款组合,银行的分散化贷款组合也可能趋同[2]。

由于银行贷款无法完全细分,或者银行无法完全分散化贷款投放,因此,银行必然会面临着信贷集中度风险。安然事件和世通事件证明银行贷款过于集中对银行的负面影响。巴塞尔委员会2004年的研究表明,20世纪13次银行业危机均与信用风险过度集中相关,这也是为什么在新巴塞尔资本协议中,巴塞尔委员会将集中度风险纳入巴塞尔监管框架第二支柱。在巴塞尔协议2.5和巴塞尔资本协议III中,均保持了对集中度风险的监管要求。发达国家的实证分析表明,行业风险敞口暴露对于银行经济资本和银行绩效具有显著影响。Winton(1999)研究表明,分散化贷款会降低银行行使贷款监督职能的动机,从而会增加银行倒闭概率[3]。Duellmann and Masschelein(2007)研究表明,如果银行将贷款投放至一个行业,则经济资本会增加11.7%[4]。Acharya et al(2006)对意大利[5]、Hayden et al(2007)[6]对德国的实证研究表明,银行专注于对特定行业发放贷款会降低贷款损失程度。Boeve et al(2010)研究表明,与分散化贷款相比,德国银行在专注几个行业发放信贷方面,更能有效行使监督职能[7]。Tabak et al(2011)研究认为,巴西银行集中贷款比分散化贷款更能够提高银行绩效[8]。

2008年金融危机爆发后,实施宏观审慎监管,保证金融体系稳定成为各国监管当局的共识。银行对各个行业风险敞口暴露常常被监管当局和学术界认为是影响银行风险和金融体系稳定的重要因素之一。为此,本文以中国16家上市商业银行为研究样本,运用基于股票收益率数据的方法和基于年报数据的方法,测算中国上市商业银行对27个行业的风险敞口暴露及其对银行绩效和银行体系稳定的影响,以期为中国实施宏观审慎监管提供参考。

二、商业银行绩效变量选择

本文的研究样本为中国16家上市商业银行,样本时间为2006~2013年。选取四个变量表征银行绩效(即后文的Performance变量),分别是银行股票年度收益率、银行股票年度波动率、年度市值与账面价值之比以及银行系统性风险贡献度(△CoVaR)。前三个数据来源于国泰安数据库,而△CoVaR需要计算得到。

在风险管理实践中,VaR方法是度量组合收益下行风险最为常用的方法。对于给定置信区间,x%水平下的VaR表示在一段时期内,组合的损失有x%的可能高于VaR值,即VaR值是组合损失分布x分位点的数值。CoVaR方法在VaR方法基础上发展起来。CoVaR是指当一家金融机构出现危机时,整个系统的VaR值,即它是一个基于“条件”的概念。

(二)行业风险敞口与商业银行绩效回归分析

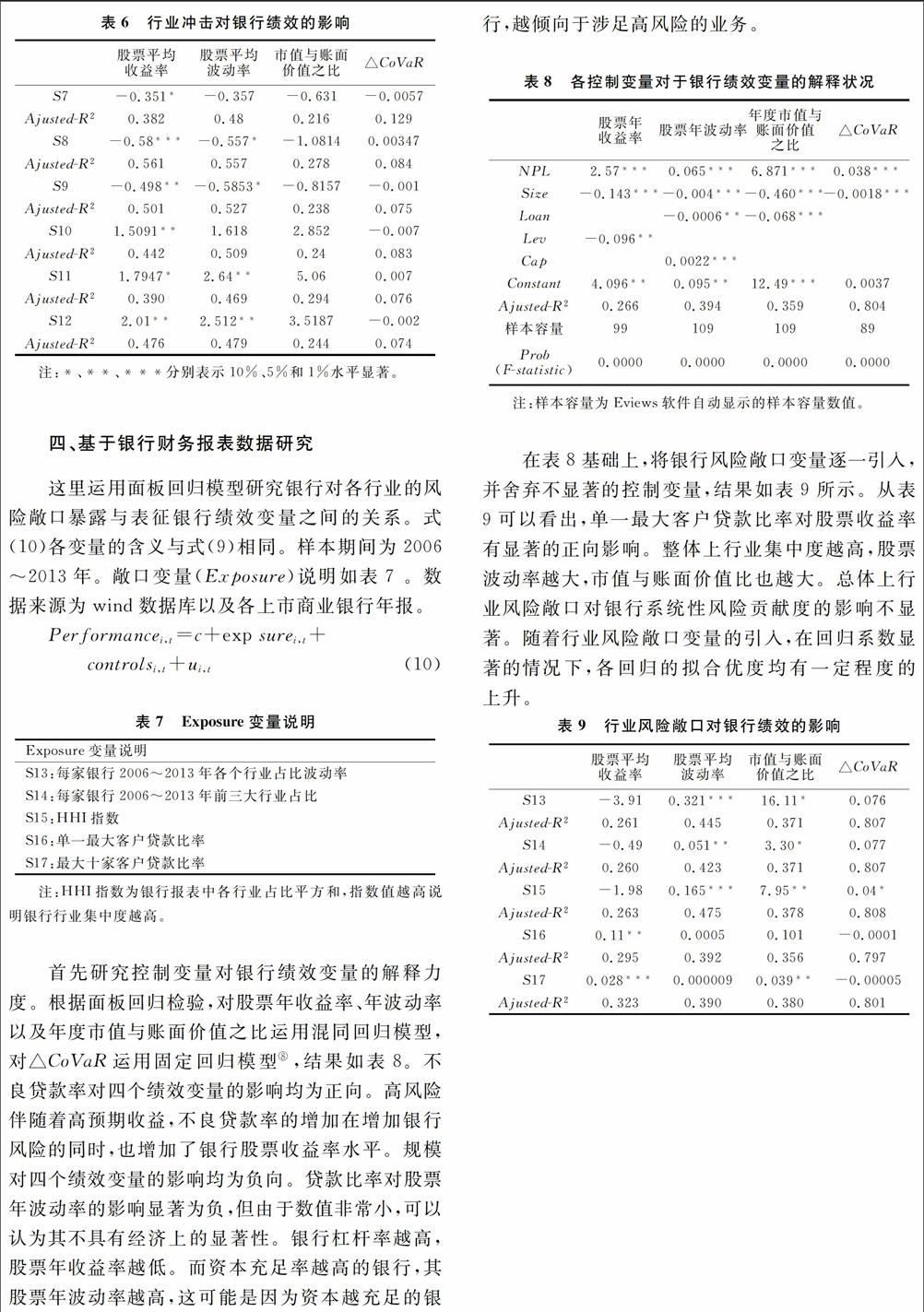

本文运用2006~2013年股票日度收益率的数据求解中国16家上市商业银行对27个行业在99个分位点的风险敞口暴露状况②。选取的27个行业指数来自大智慧行业指数,具体包括:房地产、电力、外贸、商业连锁、有色金属、电器、运输物流、造纸印刷、工程建筑、计算机、机械、煤炭石油、化工化纤、仪电仪表、供水供气、建材、电子信息、酿酒食品、旅游酒店、钢铁、医药、纺织服装、通信、交通设施、交通工具、教育传媒和农林牧渔。从表1可以看出,银行财务报表中占比最大的制造业,其平均行业风险敞口和行业冲击风险敞口并非最大,商业银行对工程建筑行业的风险敞口高于制造业。股份制商业银行和城市商业银行对房地产行业的风险敞口比国有大型商业银行大。总体来讲,财务报表中贷款占比额度大的行业未必是市场认为银行风险敞口最大的行业③。表2为各行业风险敞口暴露测算处在前三位的商业银行。整体来讲,股份制商业银行行业风险敞口暴露较大,其中华夏银行、浦发银行、兴业银行和平安银行出现频率较高。

平均值,0.01分位点数值与0.05分位点数值比较结果类似。

分位数回归所得到的风险敞口暴露的结果并非时间序列形式,因此,无法运用面板数据回归模型。本文使用截面回归形式,研究银行风险敞口与银行绩效之间的关系,回归方程如下:

Performance为银行绩效变量;controls为控制变量,包括取对数的规模(size)、不良贷款率(npl)、贷款总额与资产比率(loan)、杠杆率(lev)、资本充足率(cap)等[14,15]。Performance和控制变量取值为银行2006~2013各年度的平均值⑦。Exposure为衡量银行风险敞口变量,具体说明如表3。

结合Back and Jonghe(2014)[13],首先对各控制变量解释银行绩效变量的显著性水平进行回归分析。表4显示,规模越大的银行其股票平均收益率、股票平均波动率以及市值与账面价值之比均值越小,而规模对银行△CoVaR均值影响则不显著。贷款比值越高,股票平均收益率和股票平均波动率越高。银行杠杆率越高,△CoVaR越大;而银行资本充足率越高,△CoVaR越小。不良贷款率越高,股票平均波动率越高。从拟合优度来看,解释力最强的是股票平均波动率,为0.443;其他三个绩效变量的解释力度均不是很强,最低的△CoVaR的拟合优度仅为0.145。

在表4基础上,将银行风险敞口变量逐一引入,并舍弃不显著的控制变量,结果如表5和表6所示。从股票平均收益率看,银行风险敞口变量回归系数大都非常显著。从风险敞口大小看,行业风险暴露越大,银行股票平均收益水平越高;行业冲击风险敞口越大,股票收益率越低。从暴露分散程度来看,行业集中度越高,银行股票平均收益水平也越高。随着风险敞口变量的引入,拟合优度显著上升。从股票平均波动率水平看,银行风险敞口变量回归系数大都显著。从行业敞口大小看,行业风险敞口越大,

行业越集中,银行股票波动率越高。从行业冲击敞口看,冲击敞口越大,股票波动率会越低,但冲击所发生的行业越集中,股票平均波动率则越大。随着风险敞口变量的引入,拟合优度有一定程度的上升。从市值账面价值比率看,对行业风险敞口越大,越有助于增加银行市值账面价值比率,而敞口的集中程度则对市值和账面价值比率的影响不显著。整体上行业冲击风险敞口对银行市值账面价值比率的影响不显著。随着风险敞口变量的引入,拟合优度也有一定程度的上升。无论是行业敞口,还是行业冲击敞口,对银行△CoVaR的影响均不显著。

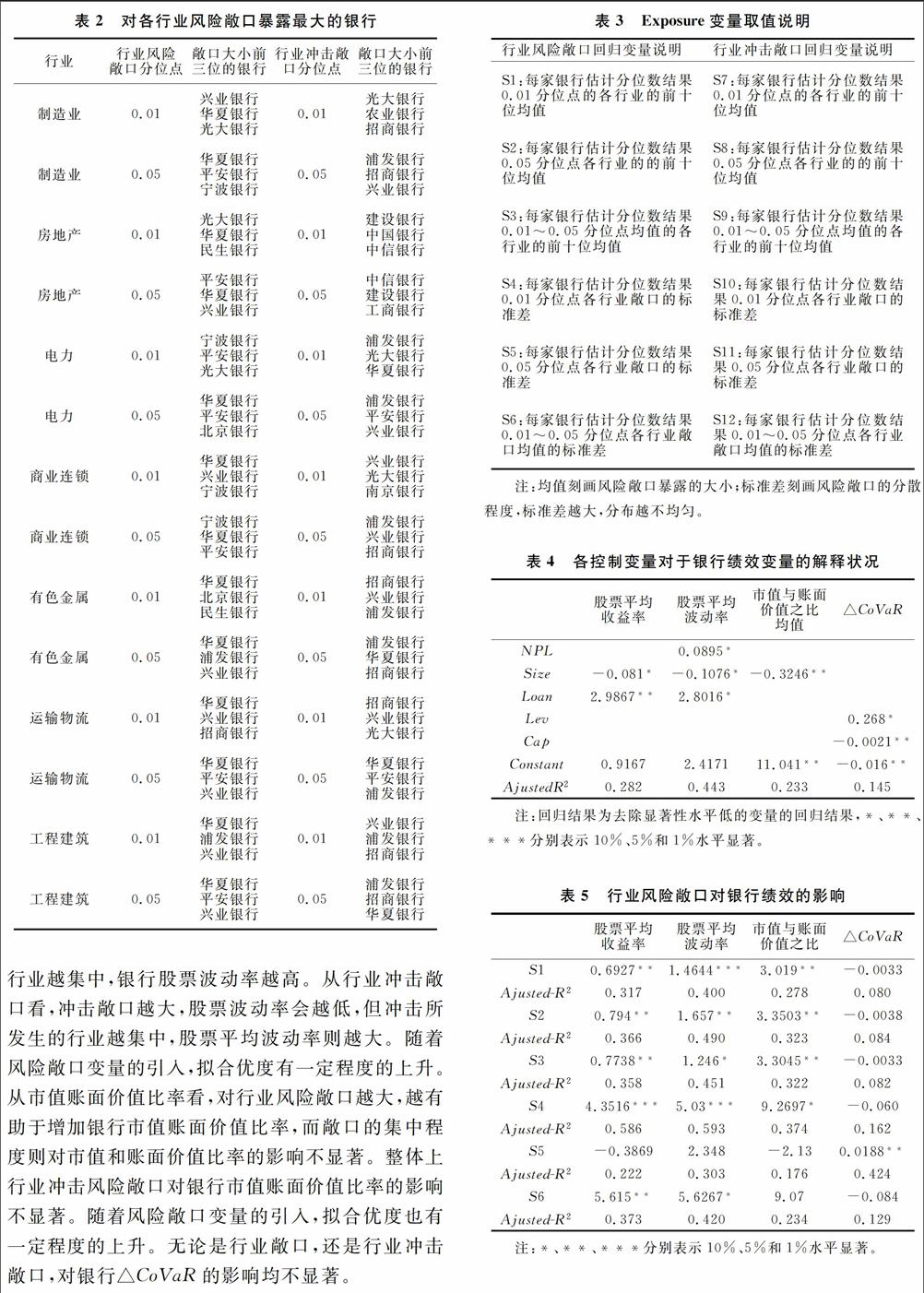

四、基于银行财务报表数据研究

这里运用面板回归模型研究银行对各行业的风险敞口暴露与表征银行绩效变量之间的关系。式(10)各变量的含义与式(9)相同。样本期间为2006~2013年。敞口变量(Exposure)说明如表7 。数据来源为wind数据库以及各上市商业银行年报。

首先研究控制变量对银行绩效变量的解释力度。根据面板回归检验,对股票年收益率、年波动率以及年度市值与账面价值之比运用混同回归模型,对△CoVaR运用固定回归模型⑧,结果如表8。不良贷款率对四个绩效变量的影响均为正向。高风险伴随着高预期收益,不良贷款率的增加在增加银行风险的同时,也增加了银行股票收益率水平。规模对四个绩效变量的影响均为负向。贷款比率对股票年波动率的影响显著为负,但由于数值非常小,可以认为其不具有经济上的显著性。银行杠杆率越高,股票年收益率越低。而资本充足率越高的银行,其股票年波动率越高,这可能是因为资本越充足的银行,越倾向于涉足高风险的业务。

在表8基础上,将银行风险敞口变量逐一引入,并舍弃不显著的控制变量,结果如表9所示。从表9可以看出,单一最大客户贷款比率对股票收益率有显著的正向影响。整体上行业集中度越高,股票波动率越大,市值与账面价值比也越大。总体上行业风险敞口对银行系统性风险贡献度的影响不显著。随着行业风险敞口变量的引入,在回归系数显著的情况下,各回归的拟合优度均有一定程度的上升。

五、结论

以上选取银行股票年度收益率、股票年度波动率、年度市值与账面价值之比和银行系统性风险贡献度作为表征银行绩效的变量,并同时运用股票数据和银行财报数据研究银行行业风险敞口对银行绩效的影响。结论表明:银行财务报表中会计占比较大的行业并非是市场认为的银行风险敞口最大的行业;整体上,股份制商业银行的行业风险敞口较高;银行行业集中度越高,其股票波动率和市值与账面价值之比越大;银行行业风险敞口越大,银行股票收益率水平越高,而行业冲击的风险敞口越大,银行股票收益率水平越低;行业风险敞口对银行系统性风险贡献度的影响不显著。结合本文的研究,提出以下政策建议:第一,对银行风险敞口暴露进行积极监管,建立银行风险敞口监测分析系统;第二,充分重视股份制商业银行的经营风险;第三,加强银行行业风险敞口数据搜集工作,提高数据的精细化程度;第四,正确认识风险敞口集中的两面性,保证监管效率的同时,尽量降低监管成本。

注释:

①由于作者可以得到的6个月AAA银行间企业债收益率数据的起始日期为2008年7月1日,因此,本文样本日期从2008年7月1日开始,数据来源为wind数据库。

②采用股票收益率数据测度银行风险的理由可以参见陈忠阳和刘志洋(2013)。

③本文估计了每家银行对27行业行业在99个分位点的风险敞口,即每家银行得到一个99×27矩阵。由于版面原因,无法将详细结果附上。总体来讲,报表中占比大的行业,市场认为其风险敞口估计值未必大。

④包括北京银行、南京银行和宁波银行。

⑤包括兴业银行、浦发银行、华夏银行、招商银行、民生银行、中信银行、光大银行和平安银行。

⑥ 包括工商银行、建设银行、农业银行、中国银行和交通银行。

⑦△CoVaR值为2008~2013年均值。

⑧ 由于前文求解CoVaR的时间是从2008年开始,因此,对CoVaR进行的相关面板回归的样本期间为2008~2013年。

参考文献:

[1]Stiglitz, Joseph E., and Andrew Weiss. Credit rationing in markets with imperfect information [J]. The American Economic Review ,1981,(71): 393-410.

[2]Wagner.Wolf. Diversification at financial institutions and systemic crises[J]. Journal of Financial Intermediation, 2010,(19): 373-386.

[3]Winton, Andrew. Don't put all your eggs in one basket:diversification and specialization in lending[R].SSRN Papers,1999:173615.

[4]Duellmann, Klaus, and Nancy Masschelein. A tractable model to measure sector concentration risk in credit portfolios[J]. Journal of Financial Services Research,2007,(32): 55-79.

[5]Acharya, Viral, Iftekhar Hasan, and Anthony Saunders. Should banks be diversified? evidence from individual bank loan portfolios[J].The Journal of Business ,2006,(79): 1355-1412.

[6]Hayden, Evelyn, Daniel Porath, and Nataljav Westernhagen. Does diversification improve the performance of german banks? evidence from individual bank loan portfolios[J]. Journal of Financial Services Research,2007,( 32): 123-140.

[7]Boeve, Rolf, Klaus Duellmann, and Andreas Pfingsten. Do specialization benefits outweigh concentration risks in credit portfolios of german banks?[R]. Bundesbank Discussion Paper,2010:10.

[8]Tabak, Benjamin M., Dimas M. Fazio, and Daniel O. Cajueiro. The effects of loan portfolio concentration on brazilian banks' return and risk[J]. Journal of Banking and Finance , 2011,(35): 3065-3076.

[9]Engle,R.F. and Manganelli,S. CAVaR:conditional autoregressive value at risk by regression quantiles[J]. Journal of Business and Economic Statistics,2004,(22):367-381.

[10]Adrian, T.,and Brunnermeier, M. CoVaR[R]. NBER Working Paper,2011:17454.

[11]Dirk G.Baur and Niels Schulze. Financial market stabilitya test[J]. Journal of International Financial Markets, Institutions & Money, 2009,19(3):506-519.

[12]Koenker, R., and Bassett, G. Regression quantiles[J]. Econometrica,1978,46 (1): 33-50.

[13]陈忠阳,刘志洋.国有大型商业银行系统性风险贡献度真的高吗?来自中国上市商业银行股票收益率的证据[J].财贸经济,2013,(9):57-65.

[14]Beck, Thorsten, Olivier De Jonghe, and Glenn Schepens. Bank competition and stability: crosscountry heterogeneity[J]. Journal of Financial Intermediation ,2013,(22): 218-244.

[15]Laeven, Luc, and Ross Levine. Bank governance,regulation and risk taking[J]. Journal of Financial Economics ,2009,(93): 259-275.

[16]Thorsten Beck and Olivier De Jonghe. Lending concentration, bank performance and systemic risk exploring crosscountry variation[R].Background Paper to the 2014 World Development Report Policy Research Working Paper,2014:6604.

(责任编辑:宁晓青)